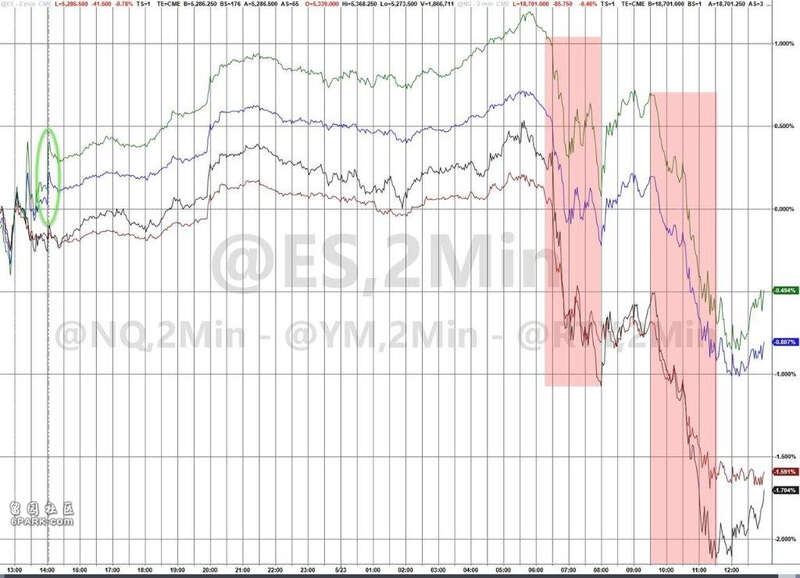

数据公布后,美国国债价格跳水、收益率盘中拉升,对利率敏感的两年期美债收益率迅速站上4.90%,一度较日低回升近10个基点;美元指数加速反弹,盘中转涨并创逾一周新高,超过助长降息预期的美国4月CPI公布前水平;主要美股指涨势迅速消减、盘中齐转跌,道指自去年3月下旬美国银行业危机叠加美联储加息日以来从未如此惨跌。

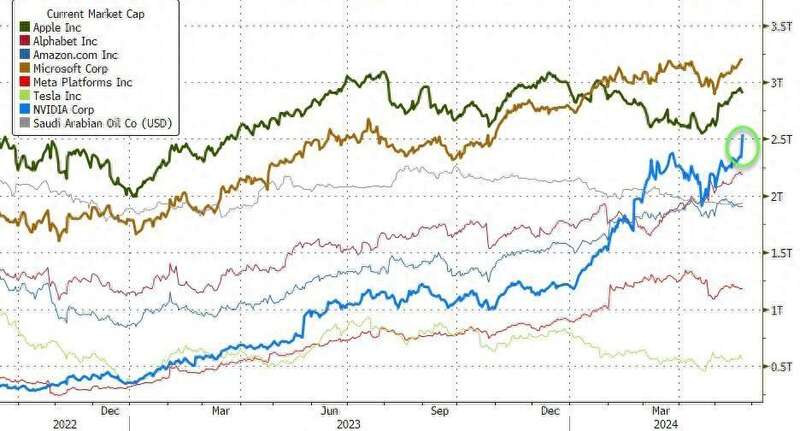

AI芯片王者英伟达不负众望,第一财季业绩和本财季指引再度超预期三位数劲增,但未能像发布前次季报后那样提振大盘。科技巨头“七姐妹”中仅英伟达未跌。芯片股指盘中转跌,英特尔和高管暗示今年“烧钱”且飞机交付复苏缓慢的波音携手成为道指下跌元凶。周四美股俨然英伟达“独自美丽”的秀场。

英伟达业绩体现AI计算支出势头仍强劲,CEO黄仁勋称最强芯片Blackwell二季度就发货、今年将带来大量收入,股价盘中涨超10%,市值超越德国上市公司市值总和,带动多只AI概念股早盘曾大涨,被黄仁勋称为英伟达推广AI基础设施关键伙伴的戴尔曾涨约10%,此后普遍回落,大多转跌,包括英伟达劲敌AMD、AI关键“卖铲者”博通和今年内累涨近200%的AI“妖股”超微电脑。

中概股大多继续下跌,公布财报的中概股未能幸免,包括一季度营收同比增长7.2%仍低于预期的网易、一季度营收超预期增长12%、净亏损扩大逾21%的B站、一季度营收和利润剧减的贝壳,一季度营收下降却降幅低于预期的微博涨超5%后转跌,而拼多多重演周三公布财报后的盘中冲高,一度涨近9%。媒体称阿里巴巴考虑发行50亿美元可转换债券,阿里盘中曾超3%。

汇市方面,美元在PMI公布后转涨之际,非美货币盘中齐转跌,日元和离岸人民币跌至三周多来低位,英镑跌离周三因英国CPI打击降息预期而创的两月高位。比特币等加密货币同样下行,以太坊盘中创两个多月新高曾转跌。美国证监会SEC批准几家交易所的以太坊现货ETF产品交易提案,为该ETF上市铺平道路。SEC批准后,盘中曾跌超1%的以太坊转涨。

大宗商品中,美元反弹之际,金属承压下行,不过,伦铜等工业金属跌势较周三缓和。降息推迟的前景进一步打击黄金,纽约期金自4月末数据重燃通胀担忧以来首次盘中跌超2%。数据令美联储降息前景恶化,高利率持久将打击油市需求。国际原油盘中过山车,欧股盘中转涨后未能保住涨势,美国PMI公布后持续下行,刷新三个月来低位,盘中涨超1%后又跌超1%。

不过,周三美国能源部公布的汽油需求升至去年11月以来高位,在本周长周末的夏季驾驶旺季之初到来前,带给油价一定支撑。此外,俄罗斯周三晚公布,因“技术原因”,4月俄方产量超过OPEC+的生产配额,将很快提交一项减产补偿计划。分析认为,鉴于最近油价疲软,6月1日将召开的OPEC+产油决策会议更有可能将当前的减产政策至少维持到9月末。

三大美股指盘中齐转跌 科技七巨头仅英伟达收涨 芯片股指盘中转跌 AI概念股冲高回落 中概股指四连跌三大美国股指集体高开,盘初公布美国PMI数据后迅速下行。道琼斯工业平均指数微幅高开逾20点后迅速转跌,午盘跌超1%,尾盘跌幅扩大到600点以上。标普500指数盘初涨近0.7%,早盘曾转跌并跌逾0.1%,小幅转涨后午盘再度转跌,曾跌超0.9%。纳斯达克综合指数盘初涨近1.2%,午盘转跌后曾跌超0.7%。

最终,三大指数连续两日齐收跌。道指收跌605.78点,跌幅1.53%,创2023年3月22日以来最大百分比跌幅,报39065.26点,刷新5月8日以来收盘低位。标普收跌0.74%,报5267.84点,刷新5月14日以来收盘低位。纳指收跌0.39%,报16736.03点,继续跌离截至周一和周二连创的收盘历史高位。

标普和道指相关ETF SPDR S&P 500 ETF (SPY)与SPDR Dow Jones Industrial Average ETF (DIA)分别收跌0.73%和1.51%,后者收创5月8日以来新低。

价值股为主的小盘股指罗素2000收跌1.6%,连续三日跑输大盘,连跌三日至5月3日以来低位。科技股为重的纳斯达克100指数收跌0.44%,相关ETF Invesco QQQ Trust Series 1(QQQ)收跌0.45%,均继续跌离周二所创的收盘历史高。衡量纳斯达克100指数中科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收涨0.45%,刷新周二所创的收盘最高纪录。

道指成份股盘中齐跌,在CFO预计今年现金流为负值、二季度飞机交付量不会环比回升后,波音收跌近7.6%,英特尔跌超4%、跌幅位居第二。标普500各大板块中,仅英伟达所在的IT收涨,涨近0.6%,收跌十个板块中,除了跌近0.9%的材料以外,其他板块至少跌约1%,房产跌超2%领跌。

包括微软、苹果、英伟达、谷歌母公司Alphabet、亚马逊、Facebook母公司Meta、特斯拉在内,科技巨头“七姐妹”中,除英伟达外盘中均收跌。其中表现最差的特斯拉盘初涨约1%后迅速转跌,收跌3.5%,连续两日跌超3%,抹平周二大反弹的涨幅,两连跌至5月13日以来低位。

FAANMG六大科技股中,连续两日收创历史新高的微软盘初涨0.7%,午盘转跌收跌0.8%;苹果盘初迅速转跌,收跌2.1%,在连涨七日至1月26日以来收盘高位后两日回落;Alphabet盘初曾涨近1.1%,早盘转跌后收跌近1.7%,继续跌离截至周二连续五日刷新的收盘纪录高位;盘初涨1.4%的Meta此后几度转跌,收跌0.4%,在周三反弹后开始跌向周二所创的5月3日以来低位;盘初涨近0.9%亚马逊迅速转跌,收跌1.1%,在周三收平后刷新5月1日以来收盘低位;奈飞早盘小幅转涨后午盘又转跌,收跌近0.8%,在周二刷新2021年11月以来收盘高位后连跌两日。

芯片股总体盘中转跌、未能延续周三反弹。费城半导体指数和半导体行业ETF SOXX盘初曾分别涨2.5%和2.4%,午盘转跌,分别微幅收跌和跌近0.6%,告别周三所创的3月7日以来收盘高位。芯片股中,英伟达开盘涨超7%,早盘涨幅扩大到10%,盘中曾涨12%,创盘中历史新高,收涨9.3%,史上首次收盘突破1000美元关口;预计今年除内存芯片外的全球半导体行业将营收增长10%后,台积电美股午盘曾涨近3%,后回吐多数涨幅;而盘初涨4.6%的AMD早盘转跌,收跌超3%;盘初转跌的英特尔收跌4.3%;盘初涨超2.6%的博通和盘初涨超4%的美光科技均午盘转跌。

AI概念股盘中冲高回落、大多收跌。AI和机器人类股ETF Glb X Robotics & Afl Intelligence ETF(BOTZ)盘初涨超2%,午盘微涨。戴尔(DELL)早盘曾涨10.1%,收涨近4%,盘初曾涨近8.7%的BigBear.ai(BBAI)午盘曾跌超1%,收涨近0.7%;而超微电脑(SMCI)盘初曾涨11.3%,午盘转跌后收跌3%,C3.ai(AI)和SoundHound.ai(SOUN)盘初转跌,分别收跌3.8%和1.6%,盘初涨近1.7%的Palantir(PLTR)收跌超2%,被称为“小英伟达”、出售数据中心互连芯片的Astera Labs(ALAB)盘初涨近4.8%后早盘也转跌,收跌4.2%。

热门中概股总体继续下跌。低开的纳斯达克金龙中国指数(HXC)收跌3.7%,相关ETF Invesco Golden Dragon China ETF(PGJ)也跌3.7%,将连跌四日至5月1日以来收盘低位。中概ETF KWEB和CQQQ分别收跌近2.7%和1.3%。

盘前公布财报的中概股中,收盘时,B站跌12.4%,贝壳跌近10%,网易跌3.7%,早盘曾涨超5%的微博跌0.9%。造车新势力中,午盘跌约10%的蔚来汽车收跌8.4%,早盘曾跌9.7%的小鹏汽车收跌7.4%,午盘跌超6%的理想汽车收跌5.7%,早盘曾跌近3%的极氪收跌2.6%。其他个股中,到收盘,京东跌4.5%,阿里巴巴跌超2%,百度跌近1%,腾讯粉单跌0.9%,而周三公布财报后盘中大涨的拼多多早盘曾涨近9%,收涨近4.5%。

公布财报的个股中,尽管第一财季营收高于预期,云计算公司Snowflake(SNOW)仍收跌5.4%;季度营收低于预期且EPS盈利意外报亏的服装和鞋履公司VF Corp(VFC)收跌2.9%;盘后公布第四财季盈利指引低于预期后,开发税务软件TurboTax的公司Intuit(INTU)盘后曾跌7%;盘后公布二季度订购收入指引低于预期后,企业财务和人力资本管理软件公司Workday(WDAY)盘后跌超10%;而第四财季业绩优于预期、本财季和全年指引强劲的广告科技公司LiveRamp Holdings(RAMP)收涨6%;盘后分别公布各自第四财季和第一季度营收和盈利高于预期后,鞋业公司Deckers Outdoor(DECK)盘后曾涨8%,折扣百货Ross Stores(ROST)盘后涨7%。

美国PMI后 两年期美债收益率一度升近10个基点至两周高位美国国债ETF安硕US Treasury Bond ETF (GOVT)收跌0.24%,连跌两日至5月13日以来低位。美国10年期基准国债收益率在美股盘前曾下逼4.40%刷新日低,美国PMI公布后很快升破4.48%,美股早盘曾上逼4.50%,刷新5月14日以来高位,较日低回升逾9个基点,到债市尾盘时约为4.48%,日内升约6个基点。

对利率前景更敏感的2年期美债收益率在欧股早盘曾下破4.86%刷新日低,美国PMI公布后迅速升破4.90%,美股早盘曾升破4.95%,刷新5月2日以来高位,较日低回升将近10个基点,到债市尾盘时约为4.94%,日内升约7个基点,和其他期限美债总体连升两日、本周仅周二回落。

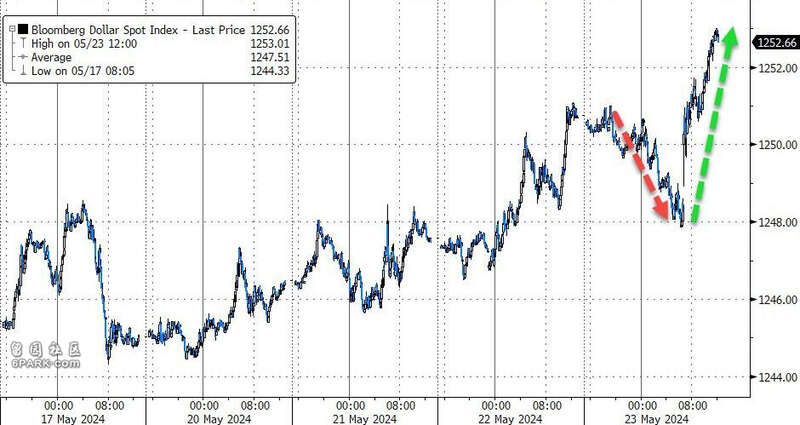

美国PMI后 美元指数转涨并创逾一周新高 比特币盘中跌超3000美元 以太坊创两月新高后曾转跌追踪美元兑欧元等六种主要货币一篮子汇价的ICE美元指数(DXY)在美股盘前曾跌破104.70刷新日低,日内跌近0.3%,美国PMI公布后直线上行,美股早盘转涨,午盘涨破105.10,日内涨近0.2%,继周三刷新5月15日上周三美国4月CPI公布日以来高位后,又创5月13日以来盘中新高。

到周四汇市尾盘时,美元指数处于105.10上方,日内涨近0.2%;追踪美元兑其他十种货币汇率的彭博美元现货指数,日内涨约0.1%,刷新5月13日以来同时段高位,和美元指数均连涨四日。

非美货币中,美国PMI公布后,英镑兑美元在美股盘初迅速转跌,欧元兑美元早盘转跌,午盘英镑曾跌破1.2690,跌离周三公布英国CPI后涨破1.2760刷新的3月21日以来高位,欧元曾下逼1.0800,刷新5月14日以来低位;日元盘中转跌,连跌两日,美元兑日元在美国PMI公布后转涨,美股早盘曾涨至157.20,刷新5月1日以来高位,日内涨近0.3%。

离岸人民币(CNH)兑美元在欧股盘中曾涨至7.2496刷新日高,后持续回落,美国PMI公布后转跌并加速下行,美股早盘曾跌至7.2596,在周三创4月30日以来新低后,又刷新4月29日以来低位,较日高回落100点,北京时间5月24日4点59分,离岸人民币兑美元报7.2578元,较周三纽约尾盘跌36点,在周二止住三连跌后连跌两日。

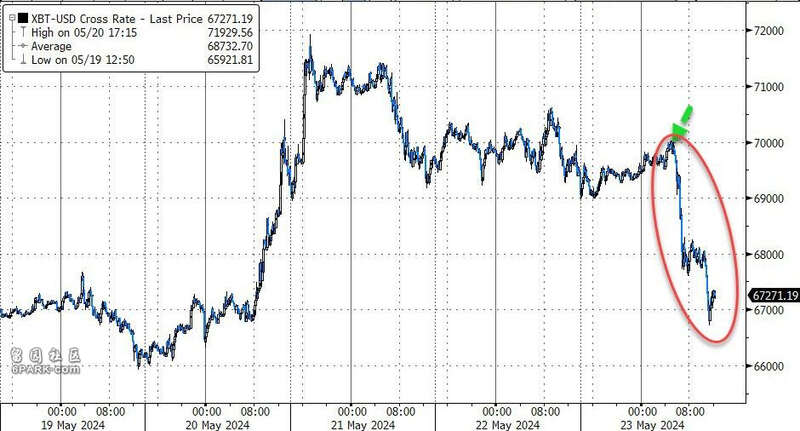

比特币(BTC)在欧股盘中曾短线重上7万美元关口刷新日高,后持续下行,美国PMI公布后加速下跌,美股午盘曾跌破6.68万美元、跌幅略小的部分平台曾跌至6.69万美元下方,刷新5月20日以来低位,较日高跌超3000美元、跌近5%,远离周二涨破7.19万美元刷新的4月8日以来高位,美股收盘时徘徊6.68万美元上下,最近24小时跌超4%。

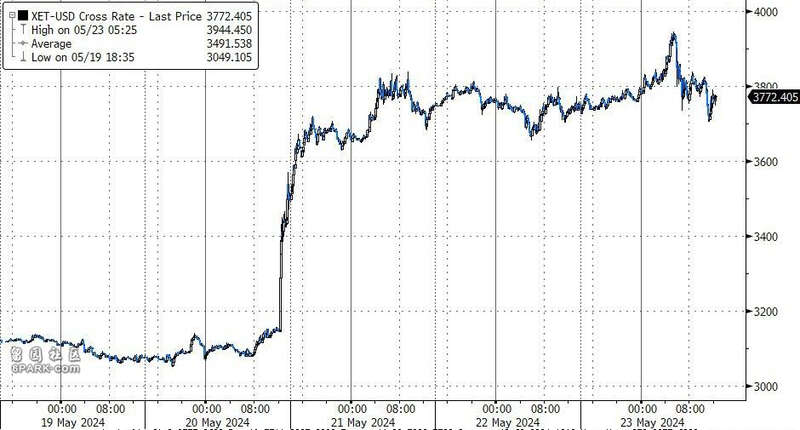

而以太坊(ETH)继续上涨,欧股盘中曾涨破3940美元,刷新3月14日以来高位,美国PMI公布后回吐多数涨幅,跌破3800美元,午盘重上3800美元,美股收盘后跌破3700美元转跌,较日高回落超6%,最近24小时跌幅超过1%,美国SEC批准上市现货ETF相关规则修改后,以太坊迅速转涨,一度逼近3890美元,24小时内涨幅扩大到1%以上。

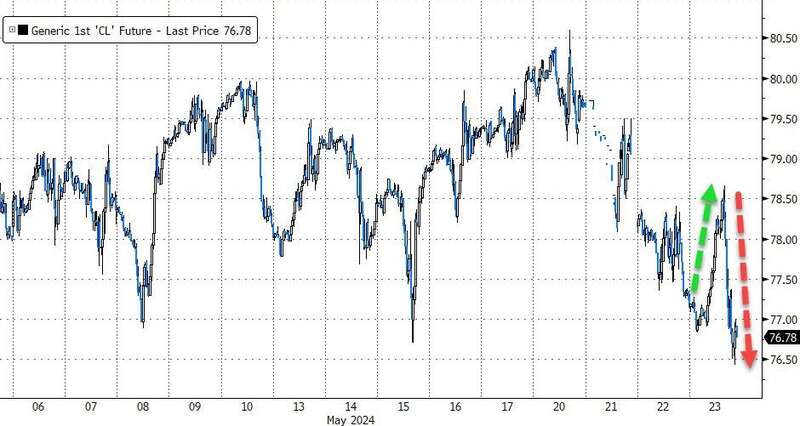

原油四连跌 盘中涨超1%后转跌至三个月低位国际原油期货在欧股早盘转涨,美股盘初日高时,美国WTI原油涨破78.60美元,日内涨1.4%,布伦特原油上逼83美元,日内涨1.3%,美国PMI公布后持续回落,美股早盘转跌,午盘刷新2月26日以来低位时,美油跌破76.50美元,日内跌近1.5%,布油曾跌破81.00美元,刷新2月中以来低位,日内跌近1.2%。

最终,原油连跌四日。WTI 7月原油期货收跌0.70美元,跌幅0.90%,报76.87美元/桶;布伦特7月原油期货收跌0.54美元,跌幅0.66%,报81.36美元/桶,和美油均收创三个月新低。

美油ETF United States Oil Fund LP(USO)收跌0.55%,布油 ETF United Sttes Brent Oil Fund LP (BNO) 收跌0.44%,均连跌四日至3月12日以来低位。

伦镍跌超1% 和伦铜三连跌 纽约期金创本月内最大跌幅伦敦基本金属期货周四大多继续收跌,但跌幅普遍远不及周三。周三跌4.4%领跌的伦镍跌超1%,跌至一周来低位,远离周一所创的去年8月以来高位,和伦铜、伦铅和伦锡均连跌三日。周三跌超4%的伦铜收盘微跌,和伦铅继续跌离各自周一所创的纪录高位和2022年4月以来高位。伦锡创一周新低。周三跌超3%的伦铅收跌不足0.4%,继续跌离2022年6月以来高位。而周三跌落去年2月以来高位的伦锌收平。

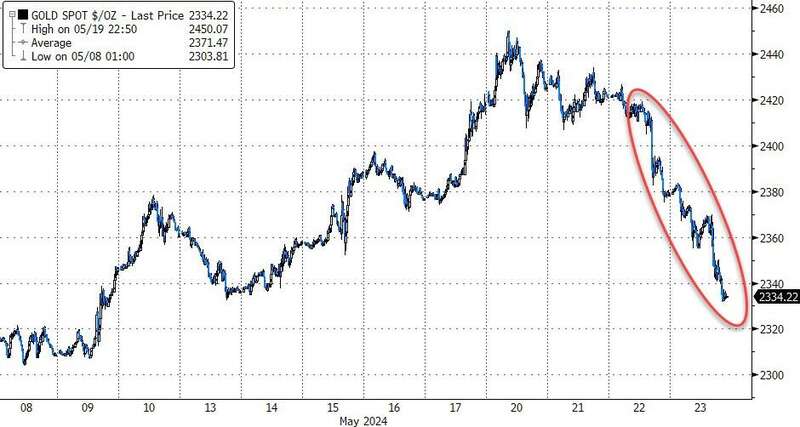

黄金周四低开低走,美国PMI公布后加速下跌。美股午盘刷新5月9日以来低位时,现货黄金曾跌至2331美元下方,日内跌2%,纽约黄金期货跌至2332.4美元,日内跌逾2.5%。

到美股午盘期金收盘,COMEX 6月黄金期货收跌2.33%,继续4月30日之后再度收跌逾2.3%,报2337.2美元/盎司,刷新5月8日以来收盘低位,连跌三日。SPDR黄金信托(GLD)收跌2%,连跌两日至5月8日以来低位。美股收盘时,现货黄金处于2332美元下方,日内跌近2%,和期金均远离周一所创的盘中历史高位。