文 / 巴九灵

日本迎来“泼天的富贵”

“一款LV包包,中国官方价格是20600元人民币,但放到日本,就只要379500日元,约合17767元人民币。”

“一碗一风堂的拉面,香港卖150港币,约合3000日元,但在日本吃,就只要1500日元。”

从奢侈品到一碗拉面,巨大的价差,令日本成了近期“最具性价比”的海外旅游地,是出境游游客心中的“尔滨”。

2024年4月26日,1美元兑日元达157日元,创下34年来新高,日元自2020年以来,贬值了50%以上;不久前,人民币兑日元则创31年来新高——四年前,1元人民币可以兑换14.6日元,而如今可换21.47日元。

伴随着春季樱花飞舞,越来越多想“捡便宜”的游客们涌入狭小的岛国。

在日本待了36年的媒体从业者姚远告诉小巴,中国游客来到日本,住最贵的酒店、吃最贵的菜,就连日本最不起眼的“胶囊旅馆”,价格都从3000日元一晚涨到了12000日元,甚至还一房难求。

日本的胶囊旅馆

在此期间,日本收获颇丰。据日本观光厅数据显示,2024年1—3月的旅游消费额达到1.7505万亿日元,是迄今为止最高的季度数据。人均旅游支出比2019年同期增加41.6%,达到20万多日元(约合人民币9800元)。

这一趋势有望继续保持。

在即将到来的五一假期,携程显示,出境游热度第一的目的地就是日本,其次是泰国和韩国。Airbnb的数据也显示,日本是今年春季热门搜索目的地的榜首。

除了购物和观光,这段时间来投资的中国人也不少。有媒体报道,有人曾拉着两个装满28寸行李箱的钱来日本买房。

而据姚远观察,现在的中国投资者的投资品更加多元,有的人买高尔夫球场、娱乐设施,还有买医院的,光银座就有10家以上。

对致力于“观光立国”和“招商引资”的日本而言,这无疑是一笔“泼天的富贵”。单就旅游一项,它今年曾提出目标,希望到2030年访日消费能提高到每年15万亿日元。

日元的贬值,不仅为日本带来了人流如织,也帮助那些在海外赚钱的日本跨国企业有了更丰厚的利润。公众号“秦朔朋友圈”在一篇文章中测算:

假设丰田汽车在美国销售一台车为3万美元。2019年日元对美元的年平均汇率为109日元,丰田卖一台车获得327万日元……2024年的146日元,更能让丰田得到438万日元。

福兮祸之所倚,汇率的魔法让日本尝到甜头的同时,苦水却由日本民众慢慢吞下。

“泼天的物价”谁在承担?

从1美元兑120日元,到如今1美元兑157日元,这是一个长达三年半的持续下跌的过程。

与日元贬值的走势相对应的,是日本的物价消费指数CPI,自2021年以来连续31个月上升,平均涨幅为2.8%。

一碗在外国游客眼中“更便宜”的拉面,在日本民众的一日三餐里成了“更重的负担”。

姚远说,他在日本呆了36年,日元兑美元刚跌至34年以来的最低点,从某种程度上也算是见证了历史。

他表示,在过去的30多年里,物价上涨并不是日本民众生活的主要课题。但就在这几年尤其是近一年,共有上千种商品涨价,已经到了民众无法承受的地步了。

“一顿午饭,先是从700日元涨到了1200日元,这一年直接跳到了1500日元;一顿晚餐,从1000日元慢慢涨到1500—2000日元,近一年内已经跳到3000日元了”,他算道。

但大家的工资却没有怎么涨。

姚远举了个例子——优衣库。

他介绍道,日本职员的薪水,与年龄重度挂钩,以一个大学毕业生为例,月薪过去多为22万日元,研究生学历的高一些,30万日元左右;而优衣库近期为了应对物价上涨的趋势,将新招募的员工月薪提高到了28万—32万日元。

但他也表示,这也是大企业才有的手笔,对于更多的中小企业而言,很难做到这一点,因此也叫苦不迭。

而大量涌入的游客,也带来了“观光公害”,一方面,本地人的旅游因住宿费上涨而被抑制,2月日本酒店房价上涨了33.3%,3月涨了27.7%;另一方面,大量的游客到来挤占了生活空间——过去三年间,京都甚至有居民选择离开了家乡。

不止如此,中国外汇投资研究院院长谭雅玲对日企所谓的“汇率收获”也持保留态度。

她认为,日本是原材料进口大国,尽管海外企业可以通过汇率增厚利润,但在原材料进口上,日本的本土企业将付出更大的代价,这一进一出算总账,其实根本没有所谓的“大赢家”。

她进一步指出一个问题,现在的日本,日元的贬值完全脱离了日本的经济——从通胀来看,日本的CPI保持在2%以上,一改过去几十年通缩的局面,经济增长也比欧洲好,GDP增速达1.9%,此外股市涨得比较好——因此,经济层面,根本没有任何理由去阻挡日元升值。

但在昨天(4月26日)刚结束的日本央行4月议息会议上,央行依然决定“按兵不动”。

“这不符合逻辑。”她评价道

多国掀起货币保卫战

造成日元大幅贬值的罪魁祸首,是美元的大幅升值。

今年以来,彭博美元指数今年上涨了4%以上,这一上涨是单向的,意味着所有发达国家和新兴市场国家的货币都在对应美元贬值。

在与美元抗衡的过程中,日元的作用不容小觑。

美元指数由兑欧元、日元、英镑、加元、瑞典克朗和瑞士法郎这6种货币的汇率构成,按权重分,欧元占57.6%,日元占13.6%,英镑占11.9%,加元占9.1%、瑞典克朗占比4.2%,瑞士法郎占3.6%。

因此,日本汇率的干预,会从较大权重上影响美元指数的走向,但日本央行却没有进一步采取措施。

但其他国家却坐不住了。

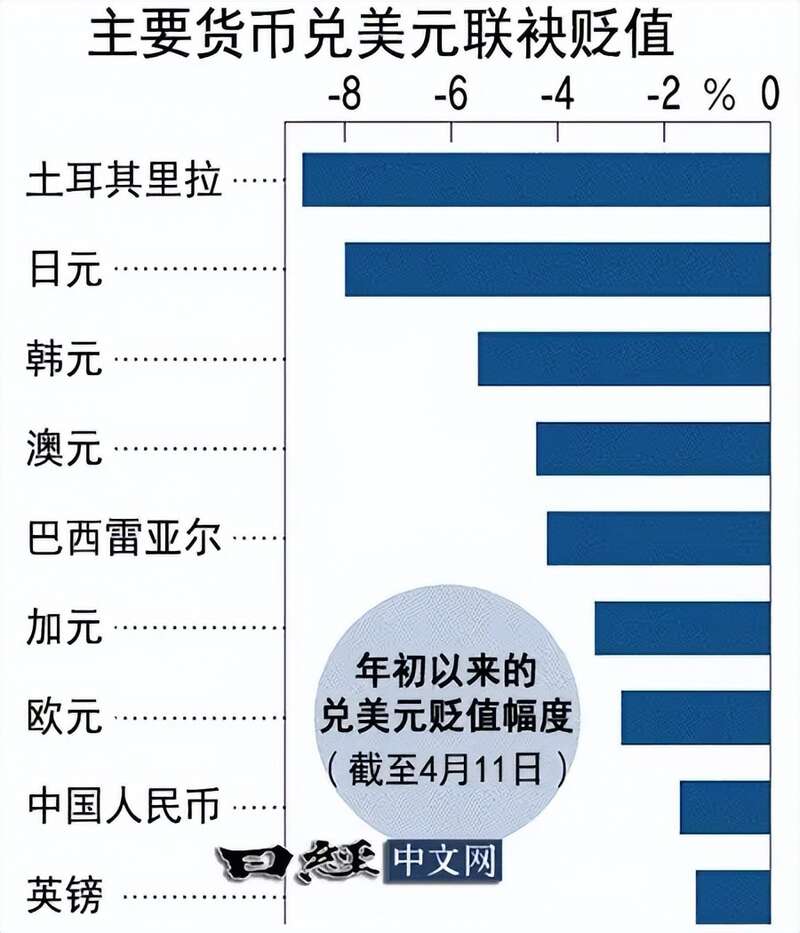

今年以来,不少国家的货币兑美元都出现大幅下跌,如日元与土耳其里拉一起,贬值超过8%,韩元超过5%,澳元和加元分别贬值4%和3%,人民币贬值2%。

国际货币基金组织(IMF)曾测算:如果美元汇率升值10%,1年后新兴市场国家的实际国内生产总值(GDP)将被拉低1.9%,对经济的负面影响将持续2年以上。

因此,各国尤其是新兴市场国家纷纷掀起货币保卫战。

◎4月26日,菲律宾比索兑美元跌至17个月低点之际,菲律宾央行行长暗示货币当局已准备好进行干预以稳定比索汇率;

◎4月24日,印尼中央银行出乎市场意料之外的加息至7年来高点,以拉抬印尼盾汇价。

◎4月16日,当韩元兑美元汇率触及1400关口后,韩国外汇管理部门第一时间表达了积极干预韩元贬值的意向。

◎4月10日,泰国央行不顾其总理强调放松政策必要性的意愿,在最近一次会议上维持利率不变,以提振本国货币。

◎4月4日,波兰央行在会议上重申,可能会出手干预以支持波兰兹罗提。

◎4月1日,巴西央行实施了卢拉政府上台以来的首次汇率干预。

但对于这场保卫战的最终结果,几乎所有经济学者都认为,在“美国例外论”的背景下,各国央行的效果怕是很有限。

那么,

1.为什么美元节节攀新高?

2.为何日本央行咬牙决定不干预?

3.各国央行干预汇率的手段有哪些,我国又有哪些应对举措?

接下来就请出三位大头,为大家继续答疑解惑。

大头的进一步答疑

一般而言,央行影响汇率的手段有很多,比如外汇管制、加息或降息、缩表或扩表,中国央行还通过调整远期售汇业务外汇风险准备金率,外汇存款准备金率等方式影响汇率,相对而言,中国应对汇率波动的手段远比美联储或日本央行多,此外我们还有比较神秘的“汇率逆周期因子”。

最近多个国家的货币对美元贬值,国际汇市动荡加剧。根本原因,还是因为美国通胀数据超预期地顽强,一直未能回落到美联储的调控目标范围内,反而有走高的态势。

在这种情况下,美联储透露了不急于加息,当前任务仍然是遏制通胀的信号,这导致不仅美元降息的时间被认为会大大推迟,甚至有人认为美联储可能还要被迫再加息1到2次。

在这情况下,美元汇率大反攻,很多国家汇率贬值。

之所以日元贬值更多,主要原因是日本和美国的基准利率差距超过500个基点,加上日本没有外汇管制,所以贬值压力会比较明显。

在中国,“日元贬值”这个话题,既具有“心理话题”的意义,又具有“经济话题”的意义。

所谓“心理话题”,一方面是指中国人长期把日本看做是世界“经济大国”之一,而“经济大国”的“货币贬值”,不就意味着一种“经济坍塌”吗?另一方面,在中国人的心理体验中,“货币贬值”,就意味物价飞涨、通货膨胀、甚至民不聊生、国家破产。

所谓“经济话题”,那就是具体讨论涨价的幅度、对进出口的影响、对劳动力以及成本的影响等等、等等。

我个人的感受和看法是:

◎第一,日元贬值,是日本政府做的一个“套”,甚至是一个“阴谋”。看到日元贬值了,外国乃至邻国有钱的人就会到日本来买、买、买,把外国的钱,拿到日本来花。以“日元贬值”来吸资、来促销,是对日本“软实力”的最好宣传。

◎第二,日元贬值,是在“走流量”。在后疫情时代,各国都在想方设法吸引外国游客。但是,做得最好的,日本如果说是“第二”,没有哪个国家敢说是“第一”的。如果到日本机场看看大量外国游客的“涌入”,就会有新的认识。

◎第三,日元贬值,并不妨碍个人固定资产的增值。吵吵房价飞涨的人,实际上是过去买不起房、现在也买不起房的人。一位华侨朋友8年前在东京核心地段买的塔楼房间,84平方米,7400万日元,现在可以卖到1亿4千万日元。任何贬值、增值都无法与这个增速相比的。

◎第四,日元贬值,是得到美国默认的。日本的任何政治、经济行动,如果没有得到美国的允许或者说容忍,都是无法进行的。考虑到日美两个国家同盟关系以及经济联动,才能够对日元贬值有更加深刻的认识。

我认为,日元维持贬值是为美国将来的美元贬值和降息埋一个伏笔。

由于日元在美元指数里的权重占14%,日元一旦升值,那美元就会迅速贬值,我认为,作为美国的老牌货币联盟,日元在被“刻意”贬值、“刻意”保持被低估的状态,是为了将来在美国启动美元贬值时,有更多的空间。

而被低估被压制的日元,跌得越急,反弹力度也越大,会将未来美元贬值的效果发挥得更好。