4月24日,汇丰银行全球研究的首席亚洲经济学家Frederic Neumann发布了最新研报:标题为《日本央行的下一步是什么?》。他在研报中指出,如果通胀预期持续上升,在实际利率不变的情况下,理论上日本央行可以提高名义利率来加息。

但是,由于日本经济增长的下行风险仍然相当大,日本央行收紧政策需要循序渐进来帮助经济适应正利率环境,不能操之过急以避免对经济和消费造成过大的冲击。

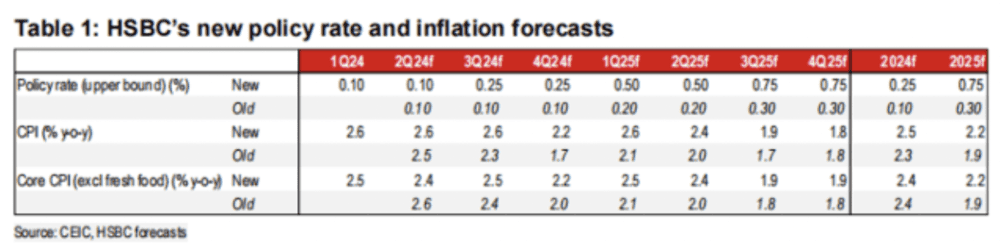

汇丰预测,日本央行将在2024年第三季度将政策利率上限从0.10%提升至0.25%。此后,预计在2025年第一季度将利率再次提高25个基点至0.50%,并在同年第三季度进一步提升25个基点至0.75%。

此外,考虑到日本强劲的工资增长和服务业通胀,汇丰对日本2025年核心CPI的预测从1.9%上调至2.2%。

日本央行能以多快的速度提高利率?

日本经济似乎摆脱了长期的通缩困境,而且工资增长加快、人们对通胀预期的上升,表明日本可能已经开始进入一个良性循环,这将允许日本央行最终实现政策正常化。

一个关键问题是:在不破坏再通胀进程的情况下,日本央行能以多快的速度提高利率?

一方面,Neumann表示,如果政策收紧过快,可能会使日元升值,从而抵消之前通过日元贬值带来的通胀推动效果:

日本再通胀有两个主要来源:

第一是劳动市场的变化,由于劳动力短缺,工资开始上涨。

第二是日元贬值,这导致进口成本上升,从而推高了通货膨胀率,同时也促进了商品需求和旅游业的增长。

第二个来源已经暗示了日本央行在考虑政策调整时必须小心。如果政策收紧过快,可能会使日元升值,从而抵消之前通过日元贬值带来的通胀推动效果。

另一方面,日本央行在考虑提高利率时需要非常谨慎,必须权衡这一决策对不同经济群体的影响程度,以避免对经济和消费造成过大的冲击:

第一,收紧政策会影响借款人和储户。如果利率上升,借款人(如房贷者)需要支付更多的贷款利息,这意味着他们的债务支出会增加,而有存款的储户会因为利息收入增加而获得更高的“收入”。

因此,消费者的支出会受到三个因素的影响:(1)工资增长;(2)负债家庭与无负债家庭的比例;(3)债务人和储户的消费倾向。

所有这些因素的不确定性都要求日本央行谨慎行事。日本央行需要逐步推进政策,以免名义利率上升的分配后果对消费造成“冲击”。

第二,公共债务也是需要考虑的因素。例如,利率的快速上升可能会导致政府债券的收益率上升,这将增加政府的利息支出。随着越来越多的债务到期需要重新融资,这种影响会逐渐显现。这可能需要政府重新调整公共支出的优先级,减少用于投资和其他政府服务的支出,这可能对GDP增长造成不利影响,尤其是在国内政府债券投资者不将他们收到的额外利息收入用于消费的情况下。

在极端情况下,政府融资成本的急剧上升也可能危及公共财政,这可能限制日本央行快速收紧政策的意愿。

当然也有一些缓解因素,例如名义GDP的快速增长将减缓债务占GDP比例的上升,而日本的税收弹性(税收收入随经济增长而增加的能力)良好,有助于加快征税步伐。

此外,日本的利率政策部分取决于其他地区(如美国)的利率变化。如果美国的利率长期保持较高,日本央行可能会更快地提高利率。

未来日本央行的加息幅度如何?

Neumann指出,鉴于经济增长的下行风险仍然相当大,日本央行将需要逐步提高利率,以最小化干扰并帮助经济适应正利率环境。

根据预测,日本央行将在2024年第三季度将其政策利率上限目标从0.10%提高到0.25%,然后在2025年第一季度再提高25个基点到0.50%,接着在同年第三季度再次提高25个基点到0.75%(当然这仍然远低于中性名义利率)。这一路径考虑了中小企业工资增长周期及其在宏观数据中的反映时机。

Neumann指出,一方面,如果通胀预期持续上升,在实际利率(考虑了通货膨胀后的利率)不变的情况下,理论上日本央行可以提高名义利率(即公布的利率)。目前,通胀预期似乎有可能稳定在2%左右,这意味着日本央行可以将利率提高大约150个基点(从而使实际利率接近其长期平均水平,大约为-0.5%),而不会对经济造成太大的伤害。

虽然从理论上讲提高利率是可行的,但实际操作会更复杂。对于长时间维持极低利率的经济体来说,一旦日本央行提高名义利率,这可能会对经济造成一些破坏性的影响。这是因为利率的变动会影响借贷成本、人们的消费和公司的投资等。

图表1:汇丰银行新的政策利率和通胀预测

当然,如果经济增长情况改善,例如日本因为投资于节省劳动力的技术或企业改革而提高了生产率,那么中性实际利率可能会随着时间提高(即不促进也不抑制经济增长的利率水平)。不过,目前还没有太多确凿证据表明这一点。

日本经济进入新的通胀阶段,政府债务负担上升或可控制

Neumann认为,风险是持续的货币政策宽松可能进一步推高通胀,导致消费价格上涨超过日本央行的目标,同时资产价格继续攀升。另一方面,为了确保再通胀进程的稳固,特别是在经历了长期持续的通缩压力之后,日本央行有必要巩固通胀预期的上升趋势。简言之,日本央行目前面临着前所未有的微妙平衡。

到目前为止,这个政策框架是相对直接的。然而,使问题复杂化的是,日本银行的货币政策立场不仅受政策利率的影响,还受到资产负债表的规模和构成的影响。在其他条件相同的情况下,资产负债表的快速收缩或扩张可能会消除对更快或更慢利率调整的需求。

目前,日本央行的指导方针是保持资产负债表的稳定,让利率调整作为主要的货币政策工具。然而,随着时间的推移,这种情况可能会发生变化,例如通过调整国债的购买速度来控制债券收益率的波动,同时平滑政府的融资操作。

此外,日本经济的再通胀现象表明,对于日本来说,尽管提高利率可能增加政府未来偿还债务的成本(因为借的钱利息更高了),但经济总体的增长(即名义GDP增长)有助于部分抵消这种影响,控制国家债务相对于国内生产总值(GDP)的比例。

同时,日本长期税收弹性系数估计超过1(税收弹性是指税收收入随经济增长而增加的能力。在日本,税收弹性高于1意味着经济增长时,税收增加的比例超过了经济增长的比例),因此经济增长能带来更多的税收也有助于政府应对由于利率上升而增加的债务利息负担。

总而言之,日本经济似乎正处于一个新的通胀周期。日本央行需要逐步减少名义上的货币宽松程度,但实际上(考虑通货膨胀后)仍需保持一定的宽松。中期来看,经济生产率的提升是必需的,以帮助日本央行实现中性的货币政策目标(即既不刺激也不抑制经济增长的政策状态),但目前生产力的增长仍然难以捉摸且说服力不足。

本文来自:华尔街见闻,作者:房家瑶