本文来自:华尔街见闻,作者:葛佳明,头图来自:视觉中国

黄金上涨的情况往往会出现在美联储开启降息周期后,如果市场推迟对美联储的降息预期,名义利率上行叠加美元走强,黄金价格应该下跌。

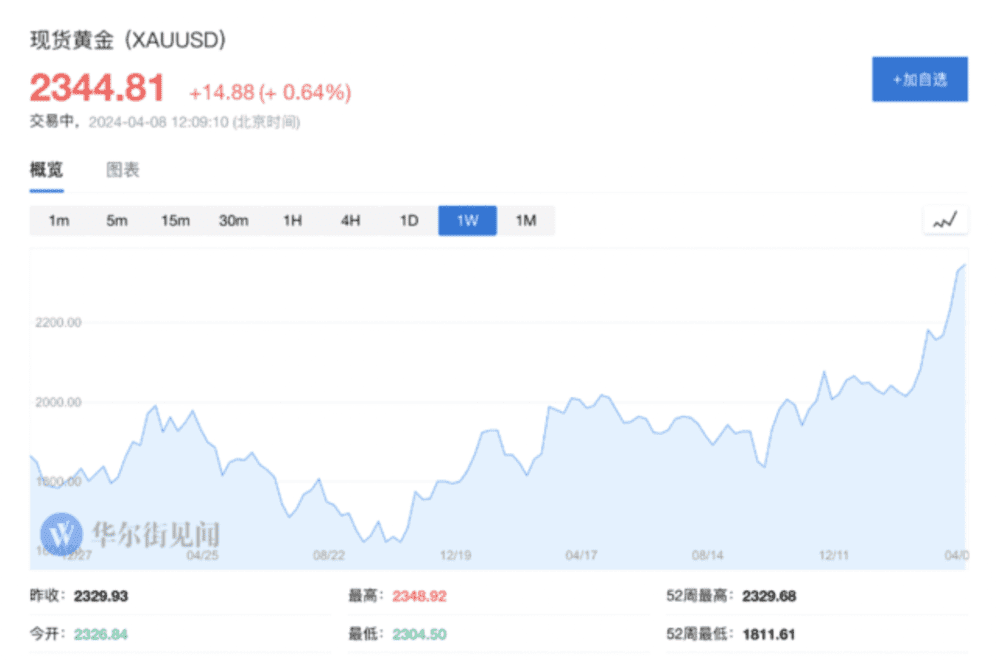

但现在的情况是,黄金今年以来一路“狂飙”和美债收益率、美元呈现出同涨格局,这与过去负相关的定价逻辑存在明显分歧。截至发稿,现货黄金持续走高,日内涨0.75%,将纪录高点刷新至2353美元/盎司,年内涨幅超11%。

4月5日非农数据显示美国劳动力市场依旧强劲,强劲的就业增长可能导致美联储进一步推迟降息时间,期货市场交易预计美联储6月降息的概率降至50%,美债收益率回升至4.39%的今年以来高点,美元指数也在连续下跌后小幅反弹。

各大华尔街投行的高管和分析师对于为何黄金在这一时间点大幅上涨给出了多种答案包括:各国央行重新将黄金作为储备资产;对冲基金押注美联储转向,美债收益率即将下行;量化交易员被金价上涨所吸引;市场对美国通胀顽固和对硬着陆的担忧;全球地缘政治风险和不可预测的宏观经济前景......

媒体分析指出,本轮黄金大幅上涨,或许无法再按照传统的宏观央行政策逻辑进行交易,当前黄金价格与黄金ETF规模出现背离,各大央行的购金需求也无法完全解释金价的历史新高。

盛宝银行(Saxo Bank)大宗商品策略主管Ole Hansen指出,这次黄金的上涨违背了很多常规思维,市场叙事正在向通胀反弹和可能的硬着陆转变,同时夹杂着大量的地缘政治不确定性和央行需求。

全球央行购金行为

华尔街见闻此前提及,过去两年间各国央行对黄金的需求快速增长,连续两年增持黄金超过1000吨,打破了黄金传统的需求结构。

美国顶级经济学家、罗森伯格研究公司(Rosenberg Research)总裁David Rosenberg指出,金价近期新高离不开需求方面的推动,这要归功于各国央行重新将黄金作为储备资产。此外,许多人在抵御特殊经济风险时转向黄金,以作为安全保障。

4月7日,中国国家外汇管理局公布2024年3月末外汇储备规模数据,2024年3月,中国官方黄金储备为7274万盎司,较上月增加16万盎司,为连续第17个月增持黄金储备。

分析师们普遍认为,全球央行购金行为对黄金价格有一定的推动作用,但不应该将其作为最主要的原因或是唯一原因。数据显示,2022年黄金价格整体下跌,说明全球央行购金并未对金价起到支撑作用。

市场在买什么?

世界黄金协会数据显示,即便金价再创新高,但今年以来,全球黄金ETF累计流出约57亿美元,全球实物黄金ETF连续第八个月流出。当前黄金价格与黄金ETF规模出现背离。

ETF Store的总裁Nate Geraci表示,这是他在ETF领域见过的最不寻常的现象之一,“特别有趣的是,黄金在其他渠道的需求一直非常强劲,比如中央银行的购买以及个人和私人投资者的直接购买。”

花旗集团解释称,这种现象可能是因为早期进入市场的长期投资者现在正在出售他们的黄金ETF来获利,这也是为什么黄金ETF的净流入量相对较弱。此外,尽管有持续的资金流出,但黄金价格并未受到太大影响,这表明市场上有其他买家在购买这些黄金。

世界黄金协会ETF平台的负责人Joe Cavatoni指出,尽管通过ETF渠道的黄金投资出现了流出,但实物黄金的需求依然存在,并且被其他市场参与者所吸收:

“还有其他投资者正在购买实物黄金,所以这并没有产生任何影响,猜猜它们去了哪里:进入了场外交易市场,被中央银行买走了。”

为什么现在买黄金?

今年以来,华尔街对于美联储今年降息次数的预期正持续下降,常规框架下,如果美国宽松预期后移,名义利率上行叠加美元走强,黄金价格应该下跌。

媒体分析认为,黄金上涨的一种可能性在于,部分黄金投资者开始关注于基于最近数据的美国经济硬着陆的风险,并急于购买现货黄金作为避险工具。

绿光资本(Greenlight Capital)创始人兼总裁、亿万富翁投资者大卫·艾因霍恩(David Einhorn)认为,由于美联储难以控制通胀,可能会比预期更长时间地维持其紧缩货币政策,或导致经济存在潜在下行风险,基于此,他正在增加对黄金的投资。

艾因霍恩表示:“我们持有的黄金远不止GLD。我们还有实物黄金,黄金是我们重要的投资之一。”他进一步解释说:“我们国家的货币和财政政策整体上偏向宽松,这势必导致赤字问题。投资黄金是我们对冲未来可能出现不利局势的一种方式。”

媒体分析指出,上述解释也可以论证黄金价格差与美联储利率之间关系的变化:为什么在利率较高的情况下,黄金价格差(即伦敦现货金与远期合约之间的价差)会出现异常:

近几周,随着黄金现货价格飙升,伦敦现货黄金与3个月远期合约间的百分比收益率罕见地跌破美联储利率。从历史上看,只有当利率处于低位或即将大幅下调时,这种情况才会持续发生。投资者正争相持有现货黄金,以防范潜在动荡。

本文来自:华尔街见闻,作者:葛佳明