本文来自:华尔街见闻,作者:赵颖,题图来自:视觉中国

在本轮美股科技股引领的牛市中,华尔街关于“泡沫论”争论激辩难休,当下科技股究竟危不危险?

瑞银在周四的报告中指出,目前正进入科技股优异表现的后半段,美股科技行业盈利增长可能在2024年第二季度达到顶峰,之后可能会有所放缓。

这并不意味着瑞银认为科技股前景黯淡,瑞银对软件股持续看好,认为软件不仅是防御性投资,也是经济增长期间的周期性投资。

而半导体行业则存在更多“警报信号”,瑞银指出一些盈利和高估值风险,但总的来看半导体行业在盈利增长和基本面方面仍然表现出色,且没有迹象显示整体存在过度投资。

科技股“四大警报信号”

瑞银指出,科技占美股市值的比例比以往任何行业都要高,目前似乎更像是1997年:

在AI可能带来生产力增长预期下,市场已经具备了泡沫形成的5个甚至是7个条件(共8个条件),这意味着市场正处于过度炒作的边缘。

如果说市场正在进入一个泡沫阶段,那么现在更像是1997年而不是1999年。1999年是上一次科技泡沫高峰期,泡沫在2000年初破裂,导致TMT行业从最高点暴跌83%。

瑞银指出了“四大警报信号”:

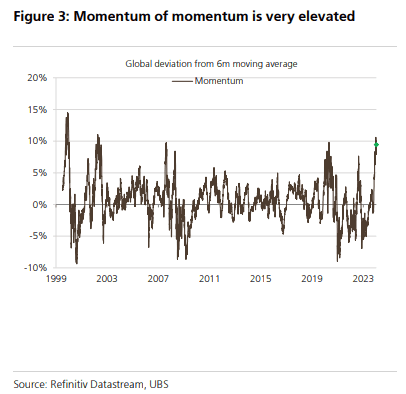

1. 从价格动量来看,市场处于极端超买区间(主要是半导体而非软件行业),60%情况下会出现某种形式修正。

2. 科技+与非科技每股收益差距达到峰值,科技+板块每股收益同比增幅预计为42.5%,到24年第三季度将放缓至12.2%,而市场其他板块每股收益增幅预计为-0.2%,到24年第四季度将升至+13.1%。

3. 与长债收益率走势脱钩,尽管长期债券收益率上升通常被视为对股市的负面信号,但科技股总体表现优于大盘,这种分化在过去一年一直存在,这意味着应该更加关注科技股的盈利增长趋势和相关风险。

4. 经济或有所放缓,ISM新订单指数上升时,科技行业可能会受益。然而,随着经济增长预期放缓,ISM新订单指数也可能下降,可能会对科技行业构成挑战。

软件:“泡沫”较少,有望继续高速增长

无论是作为防御性资产还是在经济增长期间的周期性投资,软件行业一直是瑞银的最爱,此外稳定增长和在AI领域的关键作用也令软件股收益。

对于软件行业,瑞银只看到了两个轻微的警告信号:

1. 仓位拥挤,根据QuantAnswers的数据,软件行业仓位很拥挤,但与过去8个月平均水平相差不大;

2. 盈利扩张速度似乎已经见顶,但盈利仍在持续增加。

瑞银看到了更多利好因素:

1. 盈利风险有限,尽管盈利增长速度正在放缓,但我们仍在获得盈利上调,每股收益略低于趋势水平,软件一直是市场上增长最快的行业(复合年增长率为10%)。

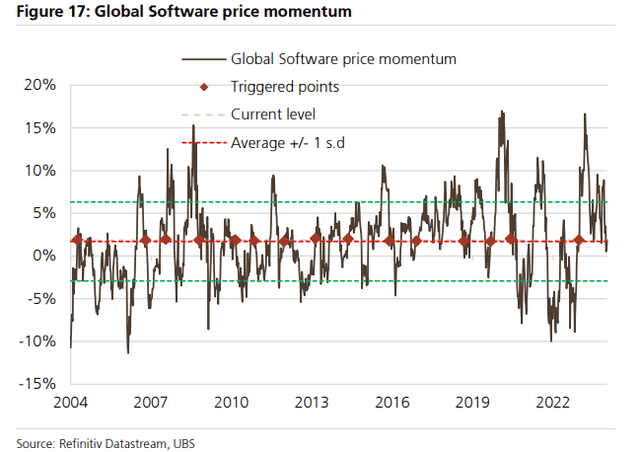

2. 软件股显然没有超买。

3. 软件行业的估值仍然合理,根据市盈率相对市场水平,软件行业有83%的可能性在未来3个月内表现优于市场。

4. 资产负债表稳健;

5. 软件在市场叙事上被略微低估了。我们使用Sean Simonds的市场叙事雷达,发现软件被低估了一点;

6. 在我们的全球记分卡上升了8位,至排名第七。

半导体:风险更大,同时也存在积极因素

瑞银指出了半导体行业的更多风险:

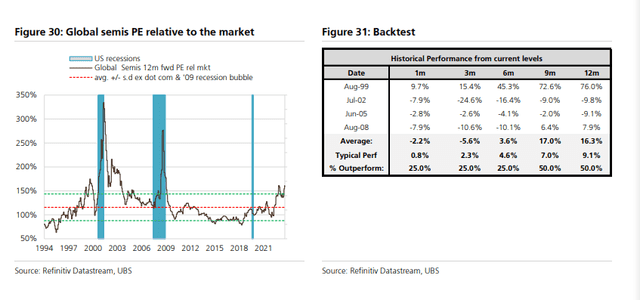

1. 盈利风险,盈利比趋势水平高出15%,表明行业存在过热的风险;

2. 估值过高,相对市盈率接近衰退前的高点,根据2030年预期市值与TAM的比率约为6倍,市盈率和市销率相对处于极端水平;

3. 在我们的全球记分卡上的品名下降了6位,在24个行业中排名第15位;

4. 盈利上涨增速放缓,盈利上涨仍然是所有行业中最强的,但未来盈利增长的预期正在稳定下来或有所减弱,同时与业绩存在很大分歧;

5. 与软件行业相比,半导体行业的买入推荐相对较高。

尽管半导体行业存在上述风险,但瑞银报告中也提到了一些积极的方面,如行业内某些公司的盈利增长强劲,记分卡基本面质量高,且没有迹象表明行业整体存在过度投资。此外,半导体行业营收仅占全球GDP的0.6%,略高于趋势水平。

对于“芯片之王”英伟达增长前景,瑞银持有乐观态度,给予“买入”评级,目标股价为1100美元。

瑞银建议投资者在选择半导体股票时应该更加谨慎,偏向估值较低的公司,瑞银同时也表达了对台积电的偏好,其认为台积电在技术和市场份额方面具有明显优势。

本文来自:华尔街见闻,作者:赵颖