理论探索工作就像是玩拼图游戏,我们需要把正确的理论用正确的方式整合到一起,来解释形形色色的现象。

这个“整合过程”十分关键:

1、只有把整个图形拼好了,我们才知道“X是什么”,拿着一堆碎片,我们是没办法回答这个问题的;

2、只有把整个图形拼好了,我们才知道“对或者错”,如果我们不知道完整的图形是什么,我们根本无从判断某个碎片是否属于X;

“拼图游戏”让我们可以窥探到“数据收集”和“理论探索”的本质区别:收集的数据再多,理论上也可以毫无头绪。

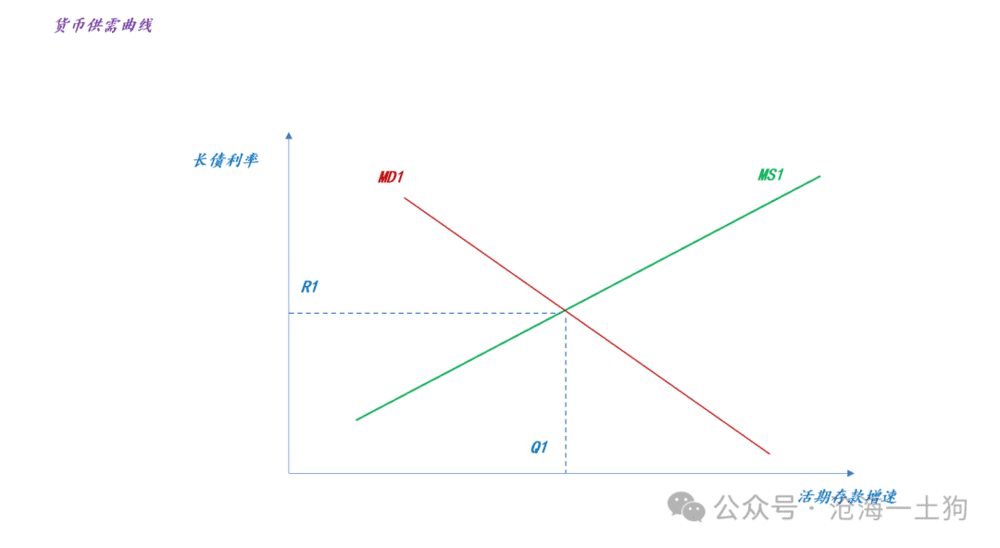

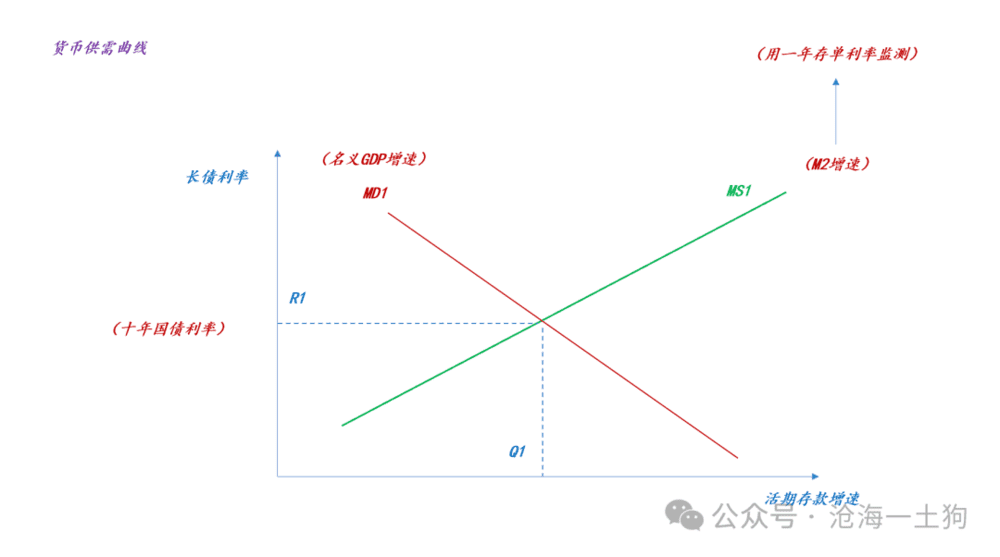

在经济学领域,我选择的“拼图工具”是供需曲线;在宏观这个特殊的领域,我选择的是货币供需曲线。

如上图所示,它纵轴是利率,横轴是活期存款的增速。

这篇文章我将演示怎么去拼图,怎么把尽可能多的变量塞到这个图里。对,跟捏橡皮泥差不多。

一、货币的供给曲线

我们先看货币的供给曲线,它是整个货币供需曲线的灵魂。

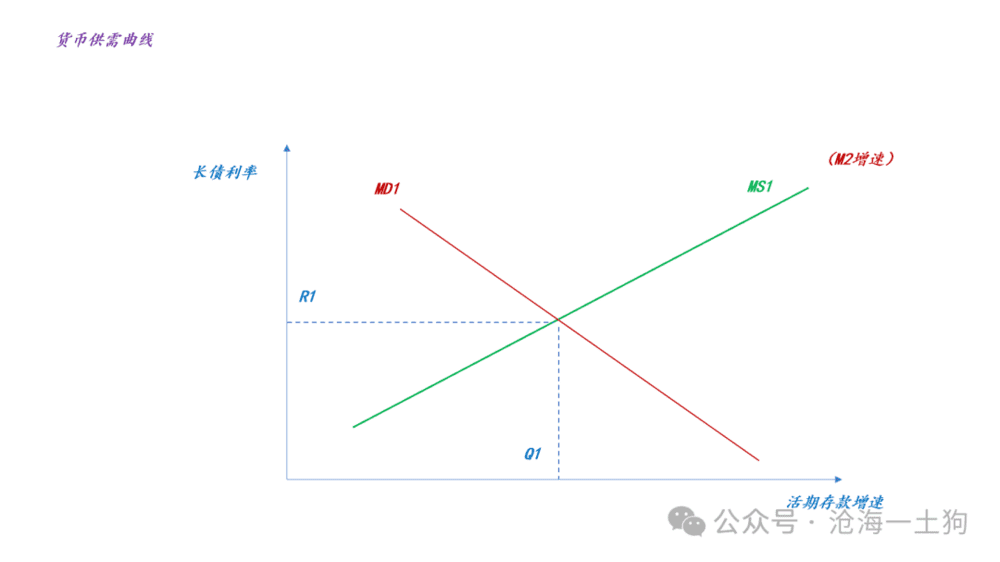

如上图所示,我们可以让一整条货币供给曲线对应一个特定的M2增速。于是就有了以下推论:

1、当M2增速提高,货币供给曲线右移;

2、当M2增速降低,货币供给曲线左移。

那么,供给曲线上具体的点是什么意思呢?给定一个M2增速,M1增速为多少是不确定的,需要其他条件来确定M1增速是多少。

也就是说,货币供给和其他条件一起决定了具体的M1增速是多少。

“其他”二字道出了供需曲线的精髓:

1、确定一个主要观察视角——货币供给;

2、剩下的因素扔到“其他”这个标签里面——货币需求。

二、货币的需求曲线

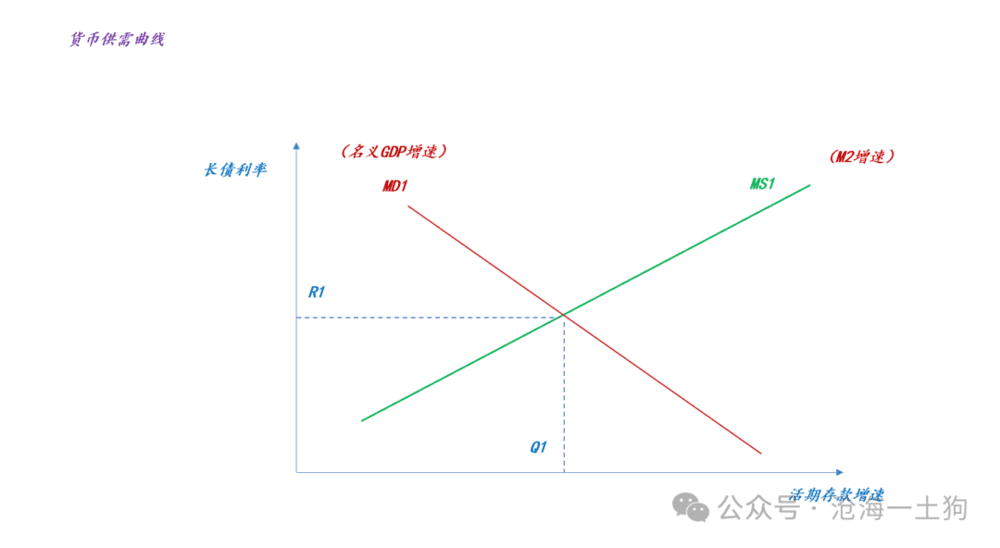

由于货币的需求曲线反馈的是“其他”和“剩余”,所以,它是一个极其复杂的东西。我们姑且用名义GDP增速代理,于是,就有了下图。

有了这个图,我们已经可以做基本的推理了:

1、当供给曲线不变,需求扩张时,利率上行,M1增速提高;

2、当需求曲线不变,供给扩张时,利率下行,M1增速提高。

这两个结论极其简单。下面我们继续拓展:

对于货币的需求曲线,我们可以从这个角度去理解,给定M2增速不变,使得M1增速尽可能高的力量。

换言之,扩张的需求曲线,使得M2的质量提高;收缩的需求曲线,使得M2的质量降低。

三、费雪方程式和货币流通速度

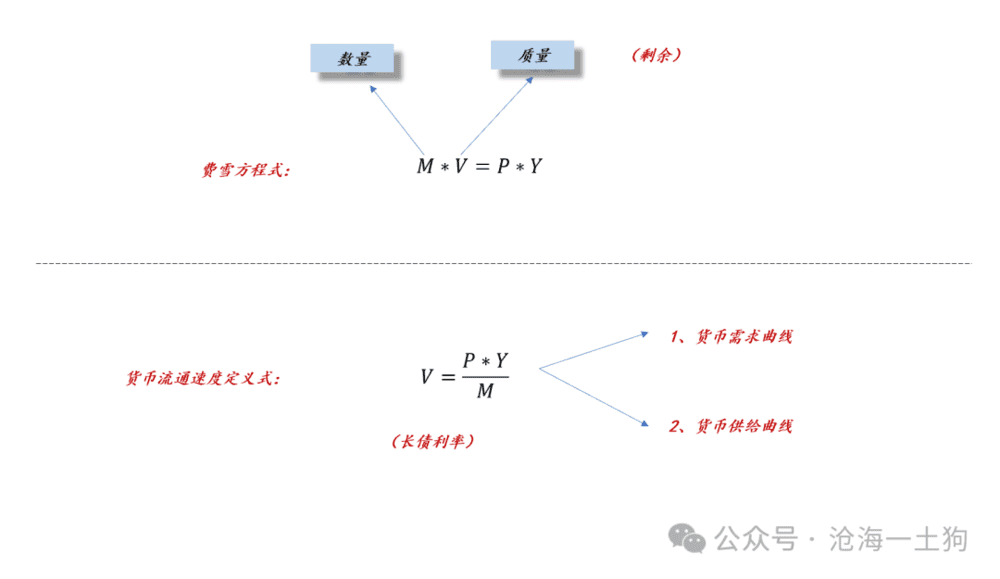

“质量”这个词,让我们想到了费雪方程式:

如上图所示,费雪方程式的左侧在形式逻辑上是完备的,什么意思呢?对于一个金融系统,当我们从货币的视角观察它,M代表它的数量特征,V代表它的质量特征,由于V是剩余量,所以,(M,V)的描述是一个完备描述。

也就是说,它的问题可能出在颗粒度不够,但不会出现遗漏问题。

此外,上图的下半部分还暗示我们,长债利率和货币流通速度有千丝万缕的联系。

也就是说,如果不担心循环定义的话,我们可以拿长债利率来代理货币流通速度。

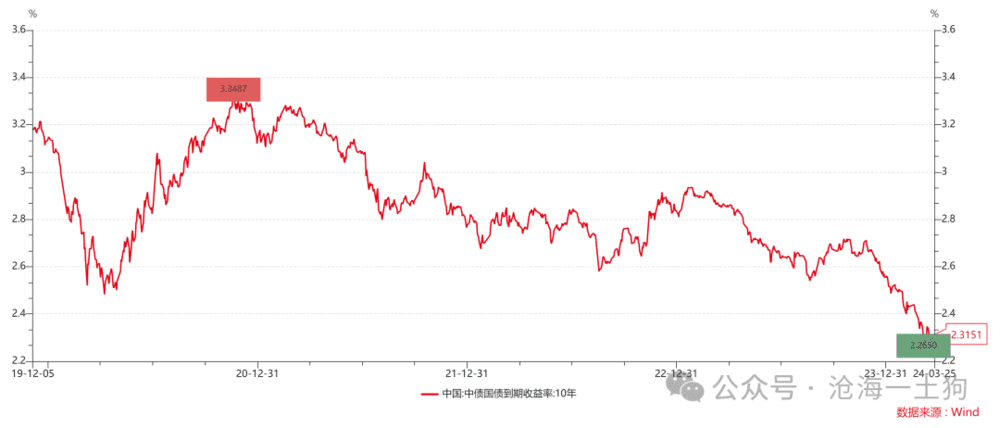

如上图所示,今年一季度十年国债利率一度到达2.265%的低点,比2020年疫情期间还要低,这暗示我们某些因素使得货币流通速度降得很低。

四、通胀和货币流通速度

事实上,影响货币流通速度的因素很多,我们可以抓住最主要的因素——消费C。

如果居民愿意消费,敢消费,那么,货币流通速度是高的;如果居民不愿意消费,不敢消费,那么,货币流通速度是低的。

在这里,我们一定要小心,“消费是影响货币流通速度的最主要因素”这句话本身就是一个理论。

于是,我们就可以把CPI拿进来了,即我们可以用一个“其他东西”(ps:十年国债利率以外的东西)去刻画货币流通速度,避免了循环定义的麻烦。

因此,我们就有了一个完整的推理链条:

1、十年国债利率和货币流通速度V强烈相关;

2、通胀是货币流通速度V的一个特殊度量;

3、因此,通胀上升,十年国债利率上升;不难发现,核心的点在于“货币流通速度本身”,并不是因为猪肉涨价本身会带来什么。

这就好比,人发烧是因为体内有炎症,并不是因为温度计的读数升高,更不是因为水银膨胀了。

大众对于通胀认识的错乱的根本原因在于搞混了因果关系和共因关系。

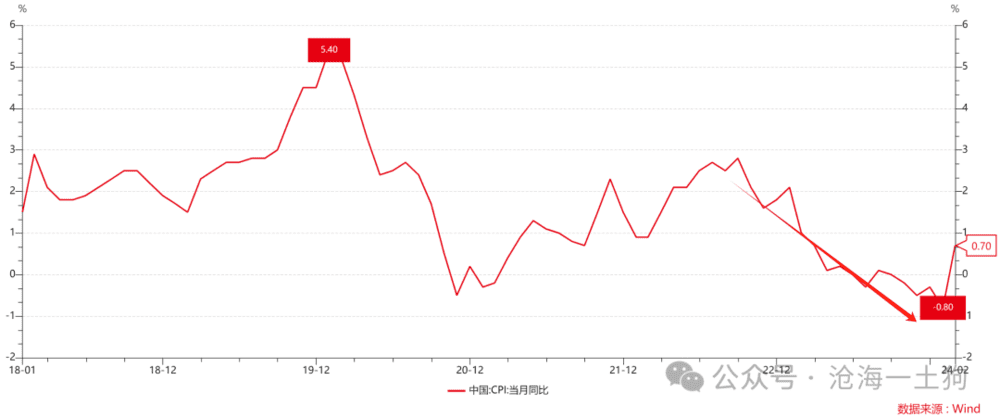

如上图所示,最近一年多,CPI同比持续下降,暗示货币流通速度持续下滑。

换个说法就是,某些原因使得居民不敢花钱,进一步导致货币流通速度持续下滑。

五、弗里德曼的消费函数

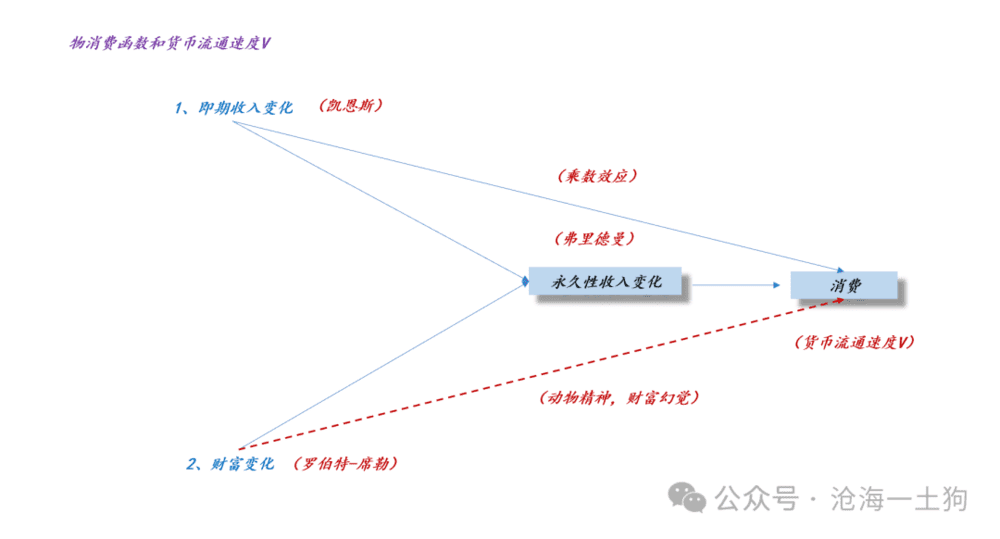

那么,又是什么因素导致消费持续萎靡呢?这需要研究消费函数。

在这里,有两个特别著名的消费函数,一个是凯恩斯的消费函数;另一个是弗里德曼的消费函数。

前者认为消费取决于即期收入,后者认为消费取决于财富。凯恩斯的消费函数已经过时了,弗里德曼作为后人发展了新的消费函数,解决了凯恩斯消费函数解决不了的bug。

但是,国内依然会有人提“发消费券来刺激消费”这种建议,显而易见,他们没能意识到自己在用一个过时的理论。

弗里德曼的消费函数所给出的答案很显然:股市跌太多,楼市跌太多,消费一定好不了。

这跟产出Y也没什么关系,拿产出去解释消费又掉到凯恩斯消费函数的坑里了。

理解了这个原理,我们就能明白为啥美国的通胀那么有韧性了。因为美股很强。

弗里德曼的消费函数并不是什么新东西,这个洞见也为弗里德曼在1976年获得诺奖做出了一定的贡献。但是,这并不妨碍我们的很多投资者想法错乱:1、发消费券刺激通胀;2、水电涨价刺激通胀。

六、一年存单利率和M2增速

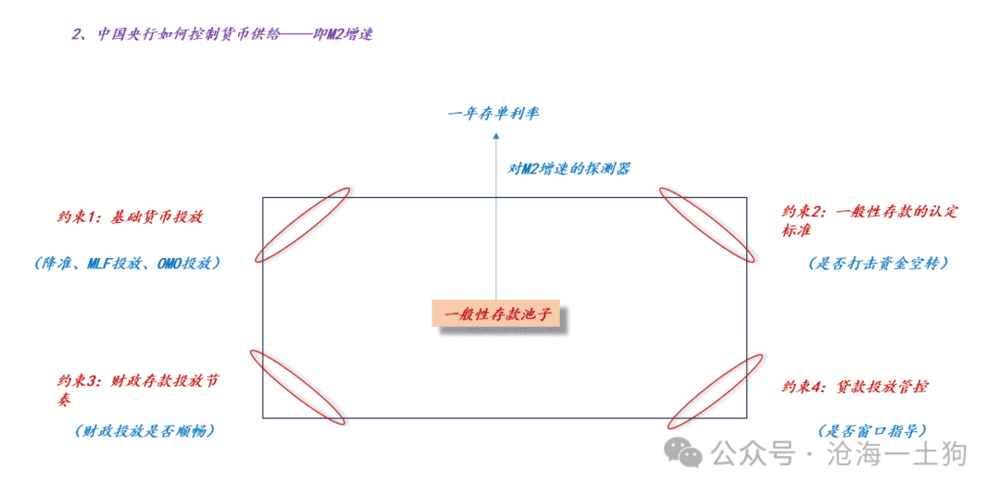

事实上,央行控制M2增速的手段十分多,包括但不限于:1、基础货币投放;2、一般性存款认定标准的调整;3、财政存款投放节奏调节;4、信贷投放管控。

所以,我们很难用某个政策利率代表央行的货币政策,我们得用一个具体的市场化指标来实时探测M2增速的变化。

其中,一年存单利率是一个很好的温度计(ps:银行间质押回购利率等指标被包含在约束1当中):

进行到这一步,我们就可以分离出一年存单利率和十年国债利率的不同含义了:

1、一年存单利率反馈央行的货币政策;

2、十年国债利率还反馈货币流通速度V。

七、货币流通速度V的拆解

更进一步,我们可以拆解货币流通速度V,它的降低有两类主要因素:1、预期央行要宽松;2、居民不敢花钱,消费萎缩。

对于第一类因素,我们可以用两年国债来捕捉,当一年存单利率不变,两年国债利率下行时,市场在预期央行宽松。

对于第二类因素,我们可以用十年国债来捕捉,当两年国债利率不变,十年国债利率下行时,市场在反馈居民不敢花钱,或者CPI增速降低。

八、结束语

综上所述,我们就可以对十年国债利率背后的因子做一个完备的拆解:

1、M本身,M2增速;

2、M的预期,M2增速的预期;

3、M的质量,货币流通速度V。

在利率上,我们也有三个利率对应,一年存单利率、两年国债利率和十年国债利率。

基于这个拆解,我们对当下的宏观状态就有了一个完备描述:

1、M2增速偏低;

2、宽松预期较强;

3、货币流通速度很低。

最近几天,长债市场开始调整,最根本的原因在于货币流通速度V上。

市场十分担心楼市企稳之后,货币流动速度企稳,不再继续向下。于是,长债市场开始了调整。

但是,两年国债却继续向下,因为两年国债利率根本不care货币流通速度V,他只在乎宽松预期强不强。

不得不说,整个宏观系统十分庞杂,这篇文章只是拼接了部分变量,其实我们还可以把汇率拼进来。

但是,在实际使用过程中,很多投资者只是揪住其中一个十分片面的点一顿分析,譬如,只去看三十年国债利率大幅下行,然后,说经济不行。事实上,我们得明确“经济的哪部分不行”:我们的生产没有问题(ps:譬如,PMI早就企稳了),我们的分配或者说消费出了问题,可是,那这些投资者把生产和分配混为一团了。

最后,还是提醒大家一点,如果一个人无法给你明确地呈现出一个定义准确的、完备的、一致的体系,你还不如跟随自己的感觉,他讲的话和你的直觉没多大差别,对错都看运气。

解释的本质就是分类,你不能把一个东西,今天放到a格子里,明天又放到b格子里。

本文来自微信公众号:沧海一土狗 (ID:canghaiyitugou),作者:沧海一土狗