石油巨头雪佛龙对赫斯的600亿美元收购交易,在正式宣布4个月后,突然生变。

华夏能源网获悉,近日,雪佛龙在提交给SEC的一份文件中称,其对赫斯的收购案面临无法在预期时间内完成的风险,甚至可能“无法完成”。

这意味着雪佛龙的收购案可能会告吹,那么雪佛龙收购案究竟发生了什么?遇阻的问题又是什么?雪佛龙是自2023年以来的宣布收购页岩油资源的第二家巨头公司,并购金额稍低于此前埃克森美孚对先锋的收购案(645亿美元)。

此前,美国已对外公布的页岩油大额并购已经有四起,油气巨头们集体押注页岩油。页岩油为何成为“香饽饽”?争夺页岩油资源背后的逻辑又是什么?

一、雪佛龙600亿美元收购案生变

2023年10月,雪佛龙宣布,将以530亿美元的全股票交易收购竞争对手赫斯,包括债务在内,此次交易的企业总价值为600亿美元。这笔交易已获得两家公司董事会的一致批准,预计将于2024年上半年完成。

交易完成后,雪佛龙计划将公司的股票回购规模增加25亿美元,至每年200亿美元左右。合并后新公司的资本支出预算将达到190亿至220亿美元之间。

而仅仅几个月后,雪佛龙即在2月宣布收购案有可能落空。导致雪佛龙收购案受阻的主要问题出在圭亚那Stabroek油田项目上。

公开资料显示,圭亚那Stabroek油田是赫斯的核心资产之一,可采资源量预计约为110亿桶油当量。雪佛龙视圭亚那Stabroek油田为一项“非凡的资产”,拥有行业领先的现金利润率和低碳度,预计将在未来十年实现产量增长。

值得注意的是,该油田的另外两大股东——埃克森美孚及中国的中海油,因分别持有圭亚那Stabroek区块45%和25%的股股权,对该资产享受“优先购买权”,这意味着,雪佛龙要想顺利完成收购,还需与这两家巨头公司达成一致意见。

对此,雪佛龙公告称,此前已就“优先购买权”问题经过协商,如果多方无法达成解决方案,那么这笔交易最终都不可能完成。

因此,此次雪佛龙收购受阻,或因受到埃克森美孚的影响。毕竟埃克森美孚刚刚收购了同为页岩油巨头的先锋能源,其也很看重在页岩油上的布局,如果埃克森美孚横插一脚,雪佛龙的收购案不仅将面对彻底告吹的结局,雪佛龙还需要支付17亿美元分手费,代价相当之大。

目前,中海油表示,公司已关注到合作伙伴关于收购进展的表态,将按照与Stabroek区块合作伙伴签订的协议评估和处理相关事宜。

而未来,雪佛龙到底能不能顺利拿下赫斯,还需要看最终和埃克森美孚的谈判结果。

二、美国一年内四起重大页岩油收购案

从2023年至今,美国已出现四起大型页岩油并购。

从时间线来看,2023年有三起,2024年有一起;从收购金额来看,埃克森美孚排在首位,收购额达645亿美元,其次是雪佛龙、Diamondback Energy、西方石油,收购额分别为530亿美元、260亿美元、120亿美元;从进度来看,除了西方石油将在2024年第一季度完成外,其余三家则计划在2024年上半年完成。

具体来看,除了上述雪佛龙的收购案,最早一起并购是埃克森美孚收购先锋自然资源。

去年10月,埃克森美孚以总交易价值645亿美元(包括净债务在内)收购了先锋自然资源。此次收购,不仅是去年全球第一大并购案,还是埃克森美孚21世纪以来最大的并购案,油气行业近20年来最大并购案。

先锋自然资源是二叠纪盆地仅次于雪佛龙和康菲石油的第三大页岩油生产商,其页岩油产业主要集中在得克萨斯州西部的二叠纪盆地。

彼时,埃克森美孚称,该收购完成后,埃克森美孚将成为该盆地最大的石油生产商,日产量大约可达120万桶,超过欧佩克的大部分成员国。

其次是,西方石油收购CrownRock。

2023年12月,西方石油宣布已完成一项收购协议,以120亿美元收购美国页岩油生产商CrownRock,以扩大其对美国最大页岩油田的控制力,交易价值约为108亿美元,此外,西方石油还承担CrownRock持有的12亿美元债务。

CrownRock是由CrownQuest Operating LLC和Lime Rock Partners合资创立的大型私营能源生产商,总部位于德克萨斯州米德兰,主要从事页岩油开采、石油销售、油田开发等相关业务。而米德兰正位于美国能源生产重地——二叠纪盆地。公开资料显示,CrownRock在米德兰盆地北部拥有约8.6万英亩土地,是该地区规模较大的封闭式油气生产商之一。

西方石油表示,收购CrownRock后,每日可增加17万桶油当量的产能,同时还提供1700个未开发的地点,其中1250个已准备好开发,这可让西方石油在二叠纪获得大量潜在利润丰厚的陆上石油资源。

最后是Diamondback Energy收购Endeavor Energy Resources LP。

2024年2月12日,美国页岩气生产商Diamondback Energy宣布,以现金加股票的方式收购其竞争对手Endeavor Energy Resources LP,交易价值约260亿美元。

Endeavor是美国页岩油主要产区二叠纪盆地(Permian Basin)最大的私营石油和天然气生产商。两家公司的页岩油每日开采量合计相当于81.6万桶。此次交易后,新公司价值超过500亿美元,或成为仅次于埃克森美孚和雪佛龙的全球第三大油气生产商。

此外,值得注意的是,被收购的先锋自然资源、CrownRock、Endeavor Energy Resources LP均拥有处于二叠纪盆地的页岩油油田。据悉,二叠纪盆地是美国最大的页岩油盆地,横跨美国得克萨斯州西部和新墨西哥州东南部,2020年以来,美国几乎所有新增石油产量均来自二叠纪盆地。

据标普全球商品洞察公司(S&P Global Commodity Insights)称,包括Endeavor在内的10家私营生产商占据了二叠纪盆地2019年12月至2023年3月增产量的一半。尤其是自疫情以来,该盆地几乎占据了美国原油产量增量的全部份额。

三、页岩油争夺战的逻辑

除了上述四起大的并购案外,根据分析公司Enverus的数据显示,2023年,共有39家私营页岩油勘探与生产公司被收购。那么,油气巨头为何纷纷争抢页岩油资源呢?

首先,在行业竞争加剧且长久的地缘政治冲突影响下,油价走低令许多页岩油生产商开始关闭钻井平台、收缩生产规模甚至退出市场,美国许多页岩油生产商寻求被更大的公司收购。根据油田服务公司贝克休斯(Baker Hughes)的数据,自2022年底以来,在美国作业的石油钻井平台数量下降了近20%,约为500个。

其次,正如投资公司Kimmeridge Energy Management的管理合伙人Mark Viviano所说:“页岩油气行业的竞争格局已经发生了变化,公司现在追求的是更庞大的规模以提升其在市场上的地位,且努力增加其对投资者的吸引力。”在提高油气产量的各种模式中,收购存量油气资产无疑是实现收益更快的一种。

据悉,页岩油之前容易开采的位置已经耗尽,新的钻井正在进入更困难或更昂贵的地点,新油井的开发成本越来越贵,开发周期逾长。根据Warwick Investment Group的数据统计,从过去六年的数据来看,美国上市的页岩油气勘探公司数量减少了约40%,约有50家。

最后,2023年油气巨头业绩下滑,不得不重新聚焦油气主营业务,以拉升业绩给股东更好的交代。

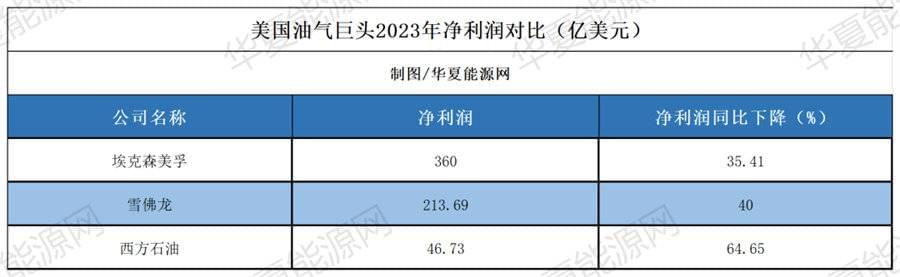

从已公布的财报看,2023年,埃克森美孚、雪佛龙、西方石油净利润君有所下滑,其中,埃克森美孚降幅最低,但也达到35.41%,西方石油下滑幅度最大,达64.65%。

对于净利下滑的原因,埃克森美孚表示,主要是第四季度业绩包括23亿美元的不利已确认项目,其中包括20亿美元的减值,原因是加利福尼亚州的监管障碍导致生产和分销资产无法重新上线。雪佛龙称,石油生产和炼油燃料收入在一年的失误和指控中大幅下滑。西方石油表示,下滑原因主要是期内全球油价下滑三成以上,而运营开支却持续攀升。

华夏能源网注意到,十年前,美国发起页岩油革命后,该国页岩油田在政府21%所得税特殊优惠政策扶持下快速发展,成本大幅下降,产量大幅增加,使美国成为全球最大产油国。

而随着当前页岩油并购潮的兴起,页岩油资源将更加集中,美国在全球油气市场中的地位也将更加稳固。