历经两年巨亏之后,五大发电集团旗下上市公司在今年上半年全部飘红。

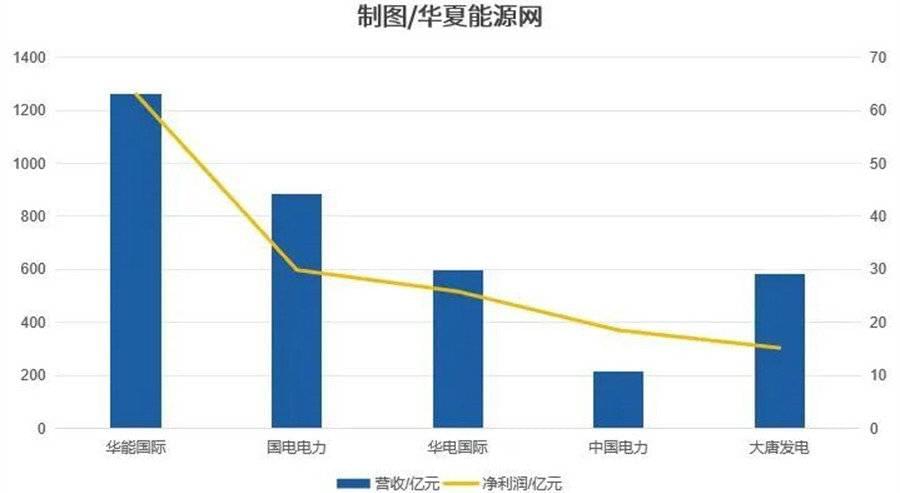

2023年上半年财报数据显示,华能国际净利润63.08亿元,同比大增309.67%。国电电力净利润29.88亿元,华电国际净利润25.82亿元,中国电力净利润18.5亿元,大唐发电净利润15.17 亿元。后四家虽然没有华能国际一样的高增幅,但整体上都实现了盈利。

华夏能源网注意到,在两年前的2021年,上述五家上市公司几乎“全军覆没”,营收惨淡,合计亏损近300亿元;2022年,华能国际续亏73.87亿元,大唐发电续亏4.1亿元。

图:五大发电集团2023年上半年营收、利润数据(制图/华夏能源网)

五大电力上市公司集体反转,让市场对煤电行业另眼相看。更加烘托气氛的是,Choice数据显示,19家火电上市公司普遍性业绩向好,盈利增长9家、扭亏为盈5家、盈利微增1家、减亏4家。

那么,煤电真的已经高枕无忧了吗?实际上,好看的利润数字并不能掩盖问题,煤电面临的困境问题依然难以彻底逆转。

五大电扭亏背后的真相

首先,以一举扭亏且盈利幅度最大的华能国际为例,可以清楚看明白这一轮煤电扭亏靠的是什么。

在煤价高位回调的同时,华能国际在发电数据上也“量价齐增”。今年上半年,华能国际平均结算电价0.515元每千瓦时,同比上升1.89%;各电厂累计完成上网电量2111.48亿千瓦时,同比增长7.43%。这是盈利增长的最重要原因。

分板块看,华能国际燃煤、燃气、风电、光伏、水电业务利润总额分别为5.9亿元、3.5亿元、40.2亿元和10亿元和0.01亿元。从中不难看出,相比风电、光电的大幅盈利,煤电5.9亿元的利润在总利润中占比很低,这与其超六成的装机占比极不相称。换句话说,盈利主要靠的是风电、光伏。

另据华能国际管理层介绍,上半年,公司部分区域煤电仍处于亏损中。在华能国际23个煤电资产分布区域中,一季度有11个区域亏损,二季度仍有9个区域亏损,包括黑龙江、辽宁、华北、山西、安徽、河南、湖南、湖北和甘肃。

其次来看大唐发电。

上半年,大唐发电平均上网结算电价0.49元/千瓦时,同比上升约6.06%;累计完成上网电量1172 亿千瓦时,同比上升约2.07%。和华能国际类似,大唐发电也是量价齐升。

然而,在大唐发电上半年15.17 亿元净利润中,贡献利润的大头也是清洁能源——598.60万千瓦风电、326.61万千瓦光伏,分别实现净利润14.70亿元、3.41 亿元;而装机为4716.4万千瓦的煤电,反而亏损了8.03亿元。

华夏能源网注意到,大唐发电高达 8.03 亿元的煤电亏损,相比去年同期的亏损收窄了62.85 %,但这一亏损幅度仍然不小。大唐集团旗下另外两家以火电为主的上市公司,其命运亦大同小异:上半年,大唐华银亏损1.54亿元,大唐陕西发电有限公司亏损1.05亿元。

如此来看,煤电厂面临的形势就一目了然了。风电、光伏已经成为各家盈利的主力,装机量巨大的煤电盈利可怜,甚至成为了包袱和拖累。

从煤电央企的态度,也能反映出煤电当下的真实困境。

2022年12月30日,国家电投将旗下湖北大别山电厂、河南姚孟电厂两家煤电厂(两者装机容量合计476万千瓦),以12.65亿元甩卖给了正在谋求煤电联营的中煤集团。

在交易前几天,国家电投董事长钱智民公开表示,旗下煤电企业大量亏损,“2022年煤电亏损率达到60%”,此外,“国家电投有16%的电厂负债率超过了100%、资不抵债”。

与钱智民的估算基本一致,来自中电联的数据显示,截至今年上半年,大型发电集团煤电亏损面达到50%左右。

煤电未来盈利将更加艰难

煤价对发电企业利润影响巨大。今年上半年,煤电资产盈利能力的弱复苏,主要归因于煤价的较大幅度下调。

然而,煤价单边下调的空间是有限的。在全球能源价格上涨的未来预期下,指望着煤价重回前几年500元/吨区间是不现实的。国内煤炭市场上,秦皇岛港口5500大卡动力煤价相比2022年四季度1624元/吨的高点已经腰斩,但依然超过800元/吨,电力企业依然受不了。

还有一个不容忽略的问题。受俄乌冲突爆发后国际局势影响,未来一段时间内,国际煤油气价仍会震荡飙升,而国内煤价与国际煤价保持比价关系,叠加我国违反安全环保生产入刑等因素,煤炭供应受制约。

因此,可以预判未来很长一段时间,煤价难言持续大幅下调。煤价高位运行,电价改革又无法取得实质性突破,煤电企业就别想好受。

从远期来看,新能源更大比例的接入和入市 ,会对煤电企业盈利能力带来终极挑战。煤电企业不加快转型,未来会“死”得很难看。

卓尔德环境(北京)中心首席经济师张树伟最近撰文表示,燃煤发电和可再生能源发电存在竞争。一旦可再生能源发电项目大量建成,其发电成本几乎为零,在电力系统的运营中往往被优先调度使用,从而减少了化石能源发电设备的利用机会,导致后者平均成本上升,市场价格下降。

如果新的可再生能源的成本,也大幅低于现有发电设备的运营成本(主要是燃料成本),那么现有发电设备可能会被提前关闭和退役,从而成为闲置资产。在一定阶段之后,投资和经营煤电就变得无利可图,从而让市场上很难再有新的煤电投资。

目前,国内的风光新能源装机就已经接近9亿千瓦,未来十年,大概率会保持每年1亿千瓦的装机增速。与此同时,在大部分时间与空间范围内,风光的长期度电成本(LCOE)已经比燃煤发电更低,甚至低于其燃料成本。

根据行业协会最新的项目技术经济分析,2023年前后,我国海上风电度电成本已从两年前的1元/kWh大幅下降到0.3元/kWh左右;而光伏发电在日照资源良好的地区,平均满负荷发电小时数可达到3000小时,而度电成本低至0.1 - 0.2元/kWh。

对比煤电,在700元/吨的煤价水平下,一个供电煤耗300克标煤/千瓦时(非常高效)的电厂,其燃料成本约0.3元/千瓦时。加上其他运行成本(不考虑已经沉没的投资成本摊销),基本0.35~0.4元 /度才能保本(短期运行意义上的),这已经超过我国沿海省份的煤电基准电价。

从以上两组数据对比可以看到,风光新能源的价格竞争力已经在超越煤电了。未来十年间,可再生能源或将以摧枯拉朽之势,对煤电形成替代。展望未来,煤电要想长期保持盈利真的很难。今年上半年大部分盈利的日子,从未来几年倒过来看,可能是难得的好时光了。