一笔GP与LP的“和离”浮上水面。

华兴资本控股3月11日发布公告,华兴资本与华兴新经济人民币四期基金(以下简称“四期基金”)签订了一份和解协议,内容是华兴资本将以人民币7.91亿元的对价,受让四期基金的相关组合权益,同时免除四期基金应付给华兴资本的利息1.17亿元。

和解协议签订的主体是上市公司和基金公司。但实际上,“和解”的双方,应该是GP华兴资本和其四期人民币基金的LP。

去年2月包凡失联,至今刚好一年。这一年,华兴也好,市场也好,天翻地覆。即便没有遭遇如华兴的“意料之外”,GP与LP的“和离”故事也在频繁上演。比如仅比华兴晚一年成立的美国老牌VC OpenView,宣布主动将最新基金的75%资金退还给LP——距离该基金募集完成,仅过去一年。

2005年中国成立的华兴和2006年美国成立的OpenView,在几乎同一时间做出了后退、和解的动作,二者虽无直接关联,动机也不尽相同,却隐隐生出了一种残酷的宿命感。

一笔16.5亿的和解

细看一下华兴资本控股披露的和解协议。

协议内容是华兴资本将以人民币7.91亿元的对价,受让四期基金的相关组合权益,同时免除四期基金应付给华兴资本的利息1.17亿元。

乍一看都是华兴的事儿,但又是购买资产又是免除利息,着实让人有点迷糊。我知道你很急,你先别急,既然是和解协议,那势必是先有了分歧,才能和解,所以先看看分歧是怎么产生的。

根据公告,按照时间线,华兴资本于2022年4月推出四期基金。人民币募资的环境大家都了解,说是盲池,但你得先有优质的储备项目,先让LP心里有底钱才能拿得顺手,所以华兴先行代表(掏钱)四期基金投了8家公司,四期基金首关(2022年5月)后不久,华兴资本就将8家公司的股权转让给了四期基金。

要说给旗下基金提供过桥贷款或如公告所说“代表投资”,这也是惯常操作,毕竟明星公司的融资窗口期就那么短,先把坑占上再说,不过既然性质是贷款,自然是要计息的,基金从LP处call款后连投资款、利息一并还上就是。

自然,投资的时间与还款时间,就产生了一个时间差,中间如果出现什么意外,就容易产生信任危机,自然会发生纠纷。公告是这么解释的:由于市场情况和不利情绪变动,四期基金并未实现最初的募集目标;2023年初包先生被带走,影响了对LP的call款和后续募资。

来源:华兴资本控股公告

来源:华兴资本控股公告

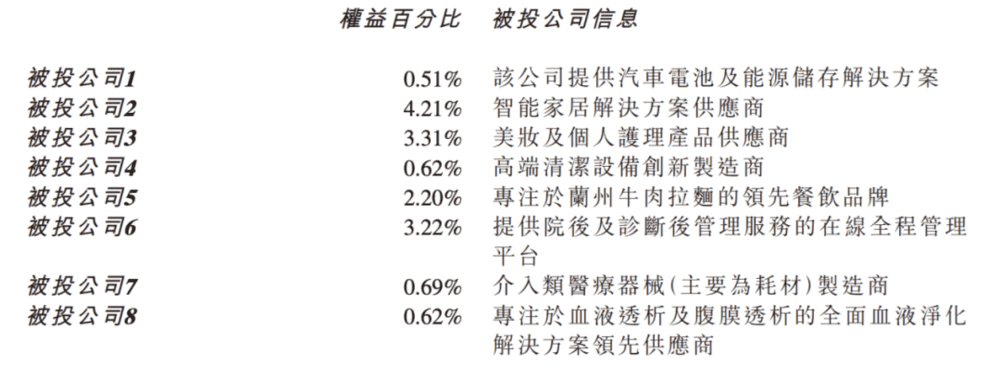

先来看看标的资产,按照公告结合启信宝信息显示,8家公司包括追觅、蜂巢能源、陈香贵拉面等明星公司,2022年4月前,华兴资本投资的金额总计为16.48亿元,而公告显示,经独立资产评估师认定,截至2023年12月31日,这8家公司相关股权的市场价值为约人民币17.5亿元。

也就是说,8家公司的总估值,与华兴资本投资时的两年前相比,基本没变化,这几年的市场行情可见一斑。这个结果呢,说不上好,但肯定不算坏。

截至2023年6月30日,四期基金已偿还给华兴资本的投资款为9.23亿元,未偿还的投资金额为7.91亿元,应付利息1.17亿元。不过华兴资本付出的总成本+免除利息,总数约等于当时的投资金额,小于8家公司截至12月31日的市场价值,这之间的差值,就是协商的代价和结果。

因此,和解协议是华兴资本与四期基金的LP,就“收回未偿投资金额及应计利息进行全面协商”的产物, LP不用提心吊胆继续履行出资协议,华兴资本则拿到8家公司的股权。这个结果算不上皆大欢喜,但也是各取所需了。

如今再看,包凡当初把华兴推上市的那个决定,无疑缓解了这家公司的处境。但反直觉的是,原本上市在当初是一个进取的举动,他也说过,上市就是为了补充资本金,给不同业务多做一手准备。

但几年后,上市公司的身份却成了防守策略的胜负手。正是有了相对充裕的资本储备和灵活的资本工具,才在困难出现的时候有后退一步的机会。要知道,今天的资本市场里,退路是多珍贵的资源。

GP开始给LP退钱了

华兴不是唯一一家与LP“和解”的GP。

近日,总部位于美国波士顿、管理规模超过20亿美元的美国老牌VC OpenView

做出一个惊人举动——给LP退钱,GP仅保留新募5.6亿美元基金中的1.4亿美元,其余约4.3亿美元(折人民币超30亿元)将返还给LP,比例高达75%。

OpenView成立于2006年,主要关注企业软件、SaaS领域,在这一赛道上声名卓著。但运气很不好,这个赛道也是近年估值下行的重灾区之一。早在去年12月,OpenView就曾宣布,停止投资新的项目,并解雇大部分员工,这波罕见的操作引发了美国的科技圈和VC圈的震动。具体可参见投中网《一家老牌VC突然宣布:停止投资》一文。

在研究了前因后果之后,我初步得出结论,OpenView的退钱举动并非是出于募资失败、基金表现不佳的被动放弃,反而更像一种审时度势的主动选择。

根据外媒报道,OpenView于2023年3月完成了规模5.71亿美元的七期基金,虽未达到8亿美元的目标规模,但高于六期基金的4.5亿美元,在募资寒冬实现了单期规模的上升已经不易。

手里有粮,而且是优质粮。OpenView背后的LP是传统意义的优质长钱,包括麻省理工、德克萨斯州和佛罗里达州养老金等等。这类LP出资稳定、复投比例高、投资期限长,相比执念于DPI的人民币LP有着宽阔的容错和腾挪空,是GP梦寐以求的好钱。

想要度过低谷期,最保守、最简单的做法就是广积粮,怎么投可以等等看,先储备足够的资金过了冬再说,这是当下绝大多数GP的做法,也算无可厚非,但OpenView没有这么做。

在募资完成的接下来一年,OpenView投了5个项目,投资金额约为8000万美金,员工规模从年初的75人大幅削减至20人,主要剩下几名管理合伙人和一些法务合规人员,投资团队几乎“团灭”。

影响OpenView决策的因素还包括:管理层动荡,三大主要合伙人中的两位先后离职,投资力量受到削减;基金表现不佳,2020年成立的六期基金大部分资金是在泡沫顶点的2021年投出去的,目前很多项目势必面临融资困难的局面,该支基金至今仍处于浮亏。

在这一处境之下,OpenView拿出了“退”的应对方案,并决定暂时不再募集新的基金。手头保留的1.4亿美金将用于继续押注已投的优质企业,并保留其“投后赋能平台”Expansion Platform,帮助被投企业做业务增长、招聘人才、制定发展战略等等。

这是一系列高度主动管理的动作。将注意力放在有把握的存量优质资产,返还超出能力边界的资金,这是对LP负责的;另外并非关闭基金,现阶段只是暂停新的募资和投资动作,之后静待时机。

这家老牌VC,当真一点逞能的色彩都没有,反而有“晴天修屋顶,雨天修窗台”的通透。而且这一系列消息OpenView是大声公开的,没什么遮掩,说明GP对此相当坦然。

做到这一步并不容易。

首先得看清大势吧,大家都清楚高利率时代到来,风投高回报时代结束,不论中国还是美国风投市场正渐渐出清。

其次是行业判断,风口轮动速度飞快,投退门槛渐渐高企,当“一招鲜”不再存在,当本来很吃经验的一级从业人员也开始讨论35岁危机,GP的调整适应速度跟不跟得上?这块战场还值不值得留?

前两者并不难以判断,最难的恐怕还是自我和解,人最难过的就是自己那一关。面子放得下吗?在过去几年追求规模的风潮中,市场渐渐形成了“规模为王”的基金审美,规模失守似被视作一种失败,自降规模甘心吗?有几家机构能在主观上去选择并做到吗?

这是一级市场的新课题——跟自己和解,跟LP和解,把事儿先先缓一缓,解决掉能解决的问题,试着自己往后退一步。

最近听闻GP与LP的“断亲”故事开始变多,比如在市场化VC与政府国资之间。

前些年,政府国资爆发出的LP势能迅速席卷整个一级市场,巨大力量要把“既要又要还要”的LP与生性自由的市场化GP绑在一起,大家进行着艰难的磨合,处理着相同但无解的问题。有GP在资金到手之际主动放弃,一些是源于返投的压力,还有一些处于不确定是否能与LP达成长期契约的担忧,而这意味着募资目标的失败乃至规模的倒退。

《王四营摇滚教父》写过,如果说前十年的集体癔症是财富自由,当下的集体癔症就是与自我和解。每个人都想解除种种社会关系给自己的束缚,放过自己,只是在资本市场上,你会发现,要达成和解如此不易,而底色又如此残酷。

本文来自微信公众号:投中网 (ID:China-Venture),作者:曹玮钰、张楠