一、新茶饮逼退“自家供应链”

继茶百道、蜜雪冰城、古茗后,又一新茶饮品牌沪上阿姨冲向港交所,于2月18日提交上市申请文件。

至此,新茶饮上市名单扩至4列,赛道迎来新一轮上市潮。

在招股书,四个品牌披露了令人惊羡的数据:大几千家乃至数万家的门店规模,每年数十亿乃至上百亿的营收,净利润同样以亿为单位来计算。以蜜雪冰城为例,数据显示,2023年前9个月,蜜雪冰城实现营收159.33亿元,净利润达24.53亿元,相当于11.13天就能净赚1亿。

新茶饮锣鼓喧天,另一边,它们背后的供应商,正处于水深火热之中。

前两年伴随茶饮行业发展,茶饮供应链掀起上市潮。到现在,成功上市的供应商,营收、净利暴跌;提交了申请但还未上市的,现在有些已经终止IPO“退出游戏”了。

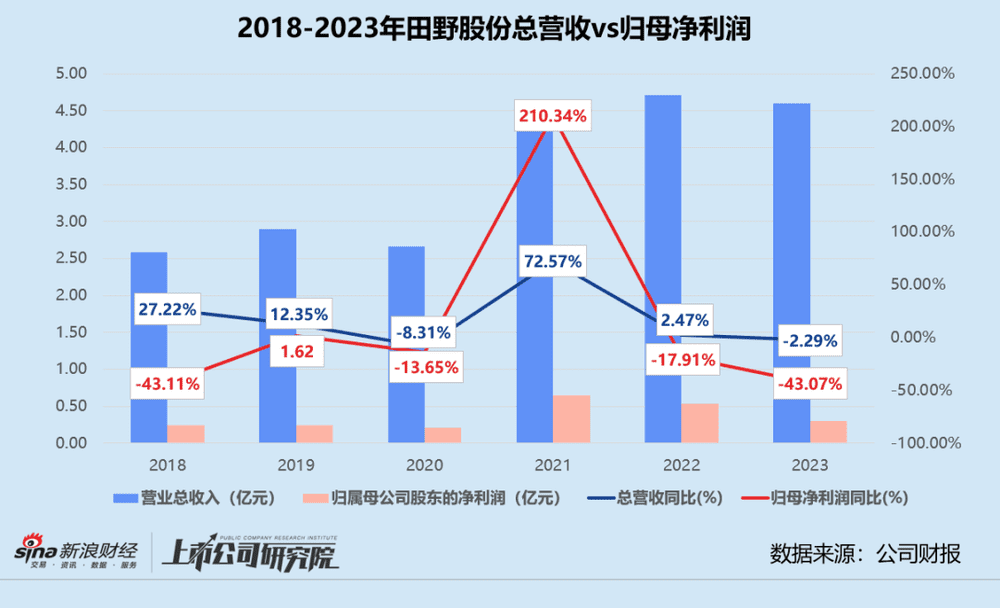

服务于奈雪的茶、茶百道、一点点、沪上阿姨,主要售卖原料果汁、速冻果蔬、鲜果等的田野股份,在前不久发布的去年业绩快报显示,2023年其营收约为4.6亿元,同比下滑2.29%;归属于上市公司股东的净利润为3045.93万元,同比下滑43.07%;归属于上市公司股东的扣除非经常性损益的净利润约为2216.71万元,同比下降55.73%。

报告中称,净利润下跌的主要原因在于“个别客户流失导致公司营业收入略有下降;宏观经济有效需求不足,公司下游新茶饮行业竞争加剧,导致毛利率下降……”

田野股份在去年2月2号登陆北交所,上市当天大幅高开,开盘价为4.99元/股,市值13.6亿元。时隔一年,截至发稿,田野股份股价为3.02元/股,市值9.88亿元,下跌近30%。

再看服务于蜜雪冰城、瑞幸咖啡、星巴克、7分甜的德馨食品,服务于蜜雪冰城、古茗、书亦烧仙草、CoCo都可的苏州鲜活饮品,这两家供应商巨头在2023年年底纷纷撤回上市申请,终止IPO。

此前,不论是德馨食品还是鲜活饮品,在更新的招股书中都显示公司归母净利润在2022~2023年期间在不断减少。

其中,2022年,鲜活饮品业绩出现明显下滑,营收同比下降约12.62%,归母净利润同比下降约43.66%。

二、为了留住“大客户”的心,供应链们只能“卷自己”

在新茶饮发展初期,原材料供应端的市场参与者并不多。巨头们凭借以往在食品、饮料行业积攒下来的经验,加之乘上新茶饮快速发展的大船,快速做大规模抢占市场。

这也导致新茶饮供应商对于较为集中的大客户,形成了重度依赖。

田野股份在2022年的财报中显示,奈雪的茶、茶百道、农夫山泉、一点点与沪上阿姨,占公司全部营收的75.53%;

鲜活饮品的招股书中提到,其主要客户为蜜雪冰城全资子公司上岛智慧供应链有限公司以及古茗等新茶饮公司。占比分别为28.68%、6.28%,前5大客户的收入占比达到了51.27%;

德馨食品在2021年时最大的客户为瑞幸咖啡,在当年为集团贡献了当年23.93%的收入,前5大客户的收入占比为45.36%,到了2022年,瑞幸在其销售占比便下降为10.92%,降幅达一倍有余。

然而随着行业加速内卷,降本增效成为不少新式茶饮品牌的首要任务。左手自建供应链,右手借规模优势压价,导致身处上游的田野股份备受冲击。

有不少供应商在招股书中明确表示,目前新茶饮原料行业竞争十分激烈。为了留住客户,在新茶饮品牌们的供应链、后入局的小供应链品牌抢占市场的情况下,企业不得不降低价格来获取市场份额。

而新茶饮原材料行业进入门槛低,目前价格战已成为了行业竞争常态。其中,德馨食品、田野股份、鲜活饮品等一众供应链企业只能采取降价销售手段,维持市场份额。

但降价势必带来毛利的下降,据招股书显示:

田野股份向新茶饮行业出售的原料果汁产品均价从2020年1.73万元下滑至2021年的1.67万元;

德馨食品2021年饮品浓浆、风味糖浆、饮品小料的销售单价,相比2019年分别下滑11%、18.5%、59%;

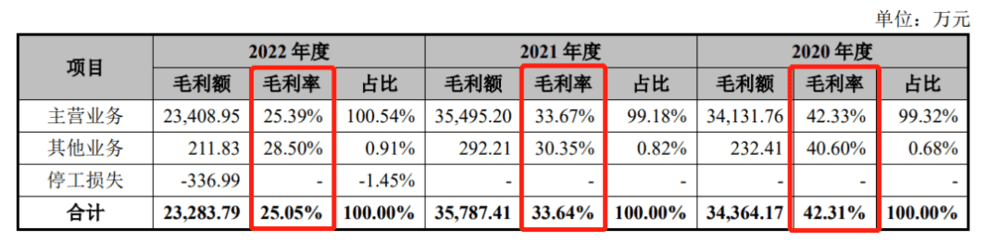

据鲜活饮品的招股书显示,2020年至2022年,公司综合毛利率分别为42.31%、33.64%和 25.05%,三年内毛利率下滑17.26%。

供应商们似乎难以将成本压力继续向下游传导。食品饮料行业原料价格自2021年以来普遍上涨,让供应商的毛利空间受到挤压。

以德馨食品为例,2021年其原材料中的茶类采购单价,同比增长50%,果蔬汁类同比增长19%,这直接导致其毛利率的下滑。德馨食品2019年至2021年毛利率连年下降,从43%降到了39%,再降至37%。

鲜活饮品也是如此:

图源:鲜活饮品招股书

更为严峻的是,部分原料的行业门槛不高,供应商们仍面临被随时替代的风险。

三、新茶饮品牌为什么“容不下”供应链?

蜜雪冰城、古茗、茶百道、沪上阿姨这几位新茶饮品牌招股书里面的数据都非常好看,因此,还有人给这四个品牌取了个代号,叫“新茶饮F4”,来体现他们“高贵”的气质。

但仔细看这些信息会发现,“新茶饮F4”想要长远发展、做得更大更强的话,都缺钱。

新茶饮赛道进入白热化竞争,多个品牌在门店规模、营收能力、产品实力等方面还没有达到质的差异,未来赢家是谁,答案可能持续变动。但决定未来胜负手的内容是一定的:供应链实力、产品创研、营收体系、加盟模式创新发展。

供应链是新茶饮品牌想要做得更大更强,战略上要加强布局的板块,重要性可见一斑。此前供应链企业提交的招股书,也分析了这一领域未来的含金量有多少。

对新茶饮品牌来说,不加强供应链建设,安稳地当“金主”是不可能的事情。更何况,几大新茶饮品牌,企业的主要收入来源均为向加盟商销售门店物料及设备。

因此,新茶饮品牌必然会发力上游,自建供应链、成为供应链。

四、新茶饮品牌供应链建设大盘点

在招股书中,蜜雪冰城称其拥有完整的供应链体系,覆盖采购、生产、物流、研发和品质控制等环节,实现了加盟商的饮品食材、包材及设备100%从品牌方采购。而且蜜雪冰城的全球采购网络覆盖六大洲35个国家,在河南、海南、广西、重庆、安徽拥有五大生产基地,并且配送网络覆盖了中国约300个地级市、1700个县城和3100个乡镇。

2024年1月2日,喜茶发布了《2023年度报告》。报告显示:2023年喜茶打造了41个仓库覆盖超300个城市的仓配网络,覆盖范围同比增长270%。自主研发推出了3大类共7款智能设备,覆盖门店原料制备、原料管理、调饮制茶等全流程应用场景。

古茗招股书信息显示:采购方面,古茗采用产地直采模式,使得公司的采购成本远低于市场平均水平,2023Q1~Q3公司向门店供应芒果的价格较市价低约30%。加工方面,多种技术预处理水果及果汁等食材。2023Q1~Q3公司的芒果熟成损耗率(约9%)远低于行业平均(约20%)。

截止2023年3月31日,茶百道拥有22个多温仓库,总面积达到80000平方米。此外,在茶百道最新更新的招股书中,还披露了未来将增强海外供应链能力的信息。

沪上阿姨在招股书中也写到,截至2023年9月30日,公司不仅拥有八个大型仓储物流基地,还包括四个设备仓库、九个新鲜农产品仓库以及19个前置冷链仓库……

五、小结

仍记得2023年年初,新茶饮供应商扎堆上市,彼时的供应商还被戏称为“闷声发大财”,如今来看,财从何处来,才是问题的关键。

就目前而言,新茶饮供应商面临的问题还有很多。

如下游企业的风险很有可能转接到上游供应链身上。当供应商的大客户一旦有经营风险,导致需求量减少,这种风险便会被直接转嫁到供应商身上。鲜活饮品、德馨食品在几年的时间里最大客户不断更替,风险逐渐显现。

既要和自建供应链的下游品牌分同一块蛋糕,也要和同行业竞争。新茶饮品牌自建供应链不仅会导致品牌的需求缺口变小,另一方面,这些自建的供应链也会同原供应链形成竞争关系“反目成仇”。

最后还要面临原材料涨价的风险。以德馨为例,其主营业务成本过半为原材料成本,包括果蔬汁类、糖类、茶类等,原材料价格的波动也直接影响到了供应商的毛利。

新茶饮赛道的硝烟四起,供应商们在前后夹击下也在积极求变,研发更加具有品牌力和差异化的产品,关于品牌和供应商的战争还能打多久,只有市场才能给出答案。

本文来自微信公众号:餐企老板内参(ID:cylbnc),作者:余从,编辑:权紫君