2024年1月15日,北汽蓝谷(SH:600733)发布《业绩预亏公告》——2023年度净亏损52亿~57亿,扣非净亏损57亿~65亿。自2017年起,北汽蓝谷已连续七年亏损(扣非)。

《公告》给出造成亏损的主要原因:

一是在开拓市场、提升运营效率、技术研发等方面持续投入。

二是规模效应“暂未显现”、导致产品成本“阶段性偏高”。

上市即巅峰

2018年9月27日,停牌两年的SST前锋更名为“北汽蓝谷”并在上交所恢复交易(9月7日~26日短暂用名“S蓝谷”),代码仍为600733.SH。这意味着北汽新能源借壳上市正式完成,成为A股第一家纯电动车制造企业。

北汽蓝谷销售收入有两个来源,一是销售自产车辆(品牌为极狐ARCFOX),二是经销北汽产品(品牌为BEIJING)。

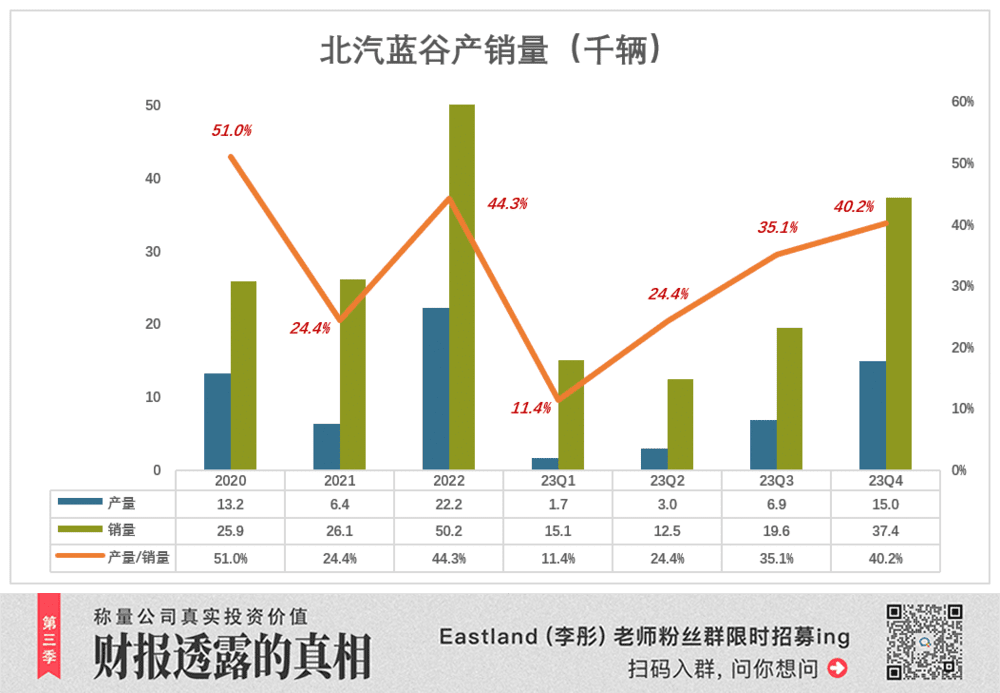

2018年,北汽蓝谷销量达15.8万辆,连续六年拿下中国纯电动车销量第一桂冠。其中,自产11万辆(占总销量的69.7%),产能利用率超过80%(产能为13.5万辆)。

2019年,新能源补贴急剧退坡,北汽蓝谷自产销量暴跌60%至4.4万辆,产能利用率不到25%;经销量突破10万辆,同比提高122%,总算把总销量维持在15万辆以上。

这一年比亚迪纯电动车销量增至14.7万辆排,另有7.2万辆插电混动车。北汽蓝谷第七次蝉联纯电动车销量第一。

2020年,新能源车补贴进一步退坡,加之疫情影响,北汽蓝谷销售再降82.8%至2.6万辆;自产车产量下降70.2%,经销车销售下降88.1%。

2021年,销量维持在2.6万辆,但自产量下降51.8%,全年仅6369辆,占总销量的24.4%;

2022年总销量回升至5万辆,其中自产车产量2.22万辆,产能利用率仅为10%;

2023年自产车产量飙升,从Q1的1700辆到Q4的1.5万辆,全年产量2.66万辆,销量逾3万辆。

2023年,北汽蓝谷总产、销量分别为2.67万辆、9.22万辆。

回过头来看,上市之年是北汽蓝谷的巅峰时刻且占尽天时、地利、人和。

2022年是最低谷,销量不到2018年的三分之一,产能利用率仅为2018年的八分之一。

直到2019年,北汽蓝谷纯电动车销量一直高于比亚迪。到了2023年,却仅为比亚迪的5%(注:2023年比亚迪纯电动、插混销量分别为157.5万辆、143.8万辆)。

好消息是2023年北汽蓝谷销量反弹至9.2万辆、同比增幅达83.7%。其中,经销车(BEIJING)销量达6.2万辆,同比增长66%;自产车(极狐)销售3万辆,同比增长138%。

在自产车中,极狐阿尔法S全新HI版是与华为“共同开发的首款搭载华为HI全栈智能源车解决方案的豪华纯电轿车”,2023年销售近1.3万辆。

继问界、智界之后,还将有两个“界”,由华为分别和北汽蓝谷、江淮汽车合作推出。北汽蓝谷为该车型配备的产能为5万辆/年,预计2024年下半年建立。

回顾以往几年与华为合作推出的产品,每月仅1千辆出头。2024年面世的“第三个界”,年内销量不可能超过5万辆。所以即使傍上华为,北汽车蓝谷还是难以回到昔日称雄新能源车赛道的荣光。

业绩随补贴退坡

2019年,北汽蓝谷营收235.9亿——新能源车业务收入122.2亿(其中整车销售收入115.5亿),占总营收的51.8%;其余114亿收入(占营收的48.2%)的来源没有披露(说明不重要、不重要)。

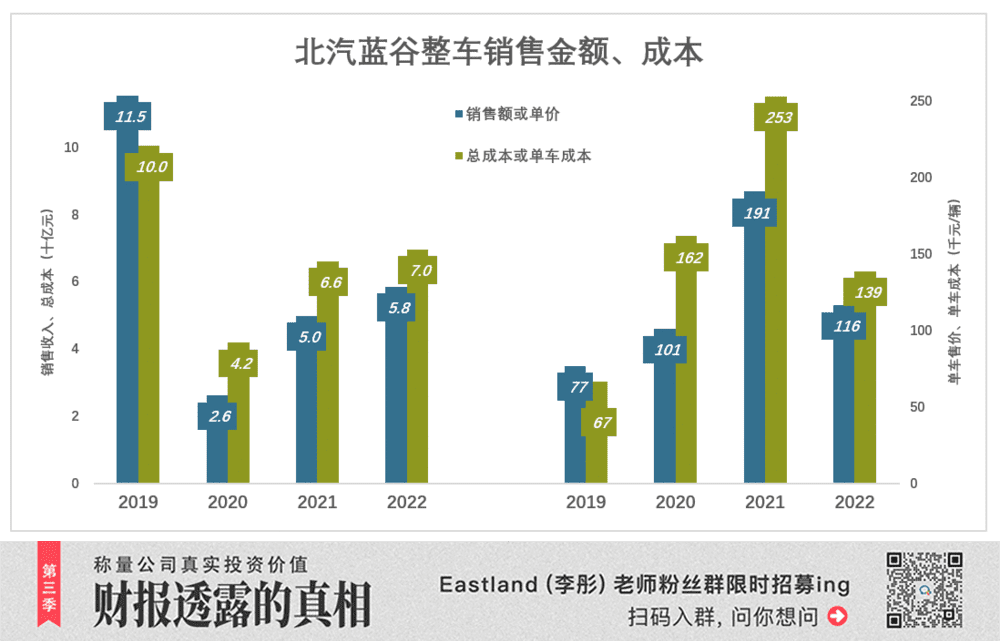

2019年,整车销量为15.06万辆,均价约7.7万元;整车销售成本100.4亿,单车成本约6.7万;单车毛利润1万元,毛利润率13.1%。

2020年,整车销量暴跌至2.6万辆,均价约10.1万元;整车销售成本41.9亿,单车成本16.2万;单车毛亏损6.2万元,亏损率超过60%。

2021年,整车销量微涨,均价大幅提高到19.1万元;整车销售成本66.2亿,单车成本25.3万,亏损率降至32.7%。

2022年,整车销量突破5万辆,均价降至11.6万元;整车销售成本69.7亿,单车成本13.9万,亏损率进一步降至19.2%。

2018年,2019年北汽蓝谷补贴收入分别为44.5亿、41.83亿,补贴的名目繁多,如产业扶、研发补贴、稳岗补贴……最主要的是购置补贴。

随着新能源车购置补贴退坡,北汽蓝谷补贴收入断崖式下降,2020年、2021年、2022年分别为5.9亿、2.7亿、3.6亿。

渐感力不从心

2018年、2019年,北汽蓝谷整车销量连续超过15万辆,销售毛利润率超过13%。同期,比亚迪汽车销售毛利润率分别为19.8%、21.9%。差距不算大。

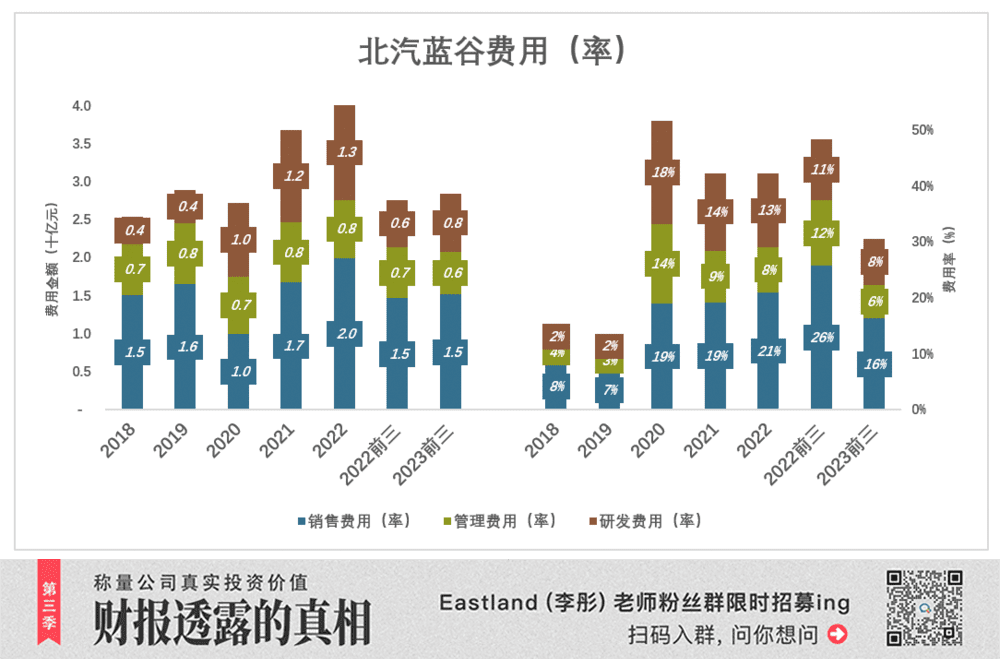

但北汽蓝谷销售费用始终高于研发费用:

2018年,销售费用15.1亿,占营收的8.3%;研发费用3.6亿,占营收的2%;

2019年,研发费用增至4.4亿,仍为营收的2%;销售费用增至16.5亿,占营收的7%;

2021年、2022年,北汽蓝谷销售费用都在12亿以上,占营收的比例均超13%;销售费更是占到营收的20%。

2023年前三季,北汽蓝谷毛利润率为负4.9%;销售费用、研发费用、管理费用分别为15.1亿、7.6亿、5.6亿,合计占营收的30.5%。

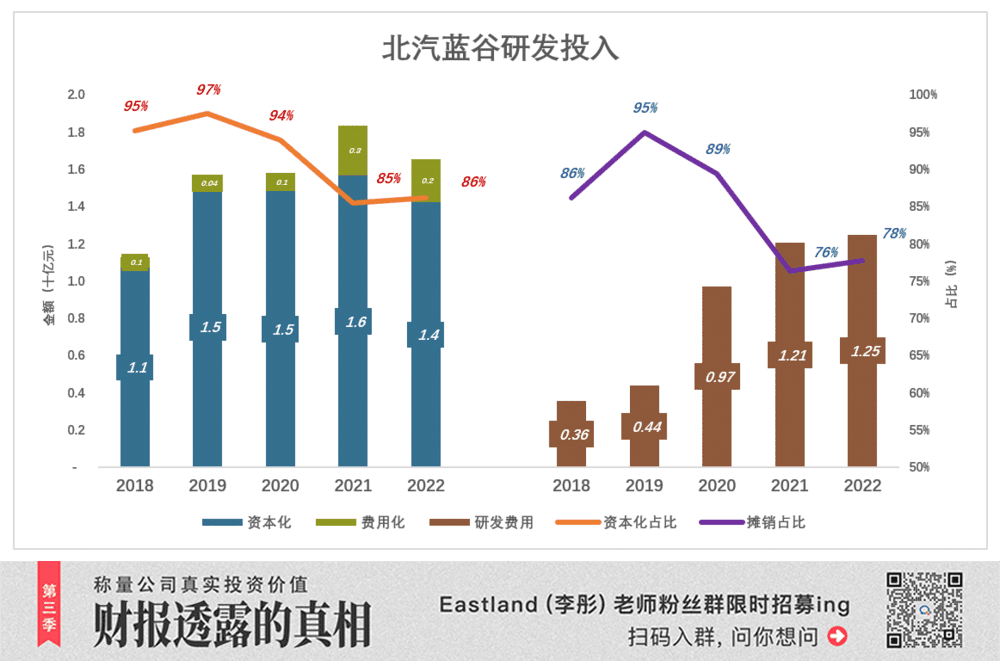

由于“研发投入资本化”和“无形资产摊销”,财报年的研发费用严重失真,无法反映真实的研发力度。

2018年,北汽蓝谷投发投入11.3亿,其中95.2%被资本化,只有5400万被费用化。另一方面,本财年3.55亿研发费用中,3.06亿是对以往研发成果的“无形资产摊销”,占比达86%。

2019年,研发投入提高到15.4亿,其中97.5%被资本化,只有3931万被费用化。而本财年4.4亿研发费用中4.2亿是无形资产摊销,占比达95%。

造成数据失真的根源是研发投入大比例资本化。

北汽蓝谷不可谓不重视研发——2018年、2019年研发投入占营收的比例高于6%;2020年更是高达30%;2021年、2022年研发投入分别为18.4亿、16.5亿、分别占本财年营收的21.1%、17.4%。

但由于营收大幅下降,高比例研发投入的绝对金额还是远低于友商。

七年累计亏损250亿

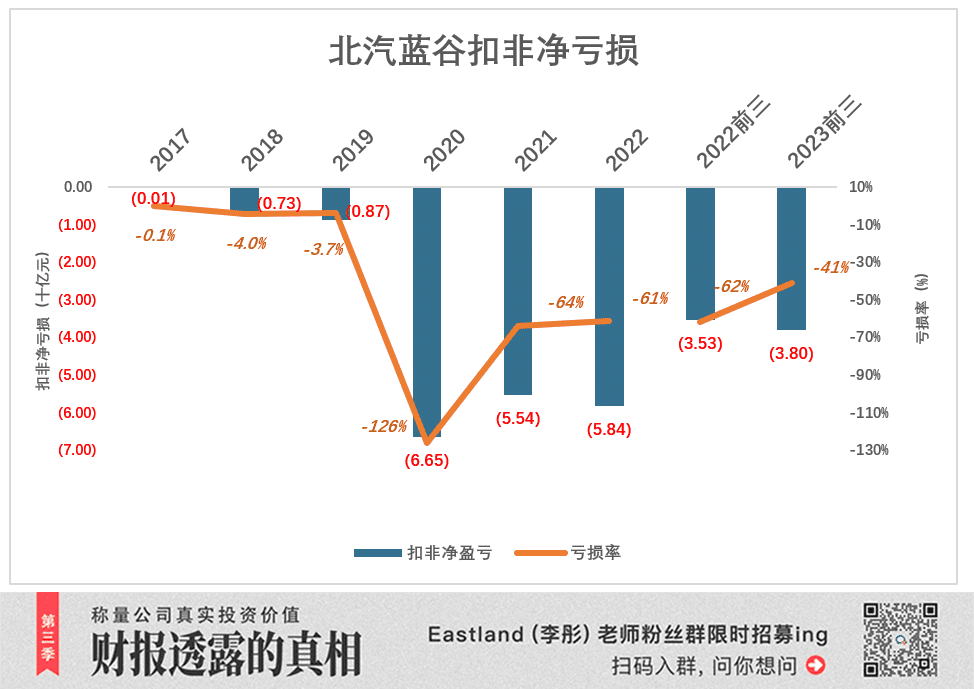

2017年,北汽蓝谷净亏损1602万,扣非净亏损730万,亏损率0.055%;

2018年上市之年,净利润7329万,扣非净亏损7.3亿,亏损率4%;

2019年,净亏损9201万,扣非净亏损8.7亿,亏损率3.7%。

2017年~2019年,北汽蓝谷净累计亏损1.5亿,亏损率0.27%,可以说非常“温和”。

2020年,北汽蓝谷扣非净亏损增至66.5亿,亏损率126%;

随后的三年(2021、2022、2023),北汽蓝谷扣非净亏损均超过50亿。

2017年~2022年,北汽蓝谷共亏损196.4亿(扣除非经常性损益),加上2023年亏掉的60亿(预计),七年累计亏损逾250亿,几乎相当于市值(最新市场270亿)。

一方面是营收大幅下降,另一方面是激烈的竞争要求更多市场、研发投入,北汽蓝谷显得力不从心。

与比亚迪“分道扬镳”

补贴是所有新能源车参与者共同的机会,从上汽到北汽,从长城到长安,还有知豆、众泰……同样是补贴的受益者,同样经历补贴“从10到1”、再“从1到0”,比亚迪走势却与北汽蓝谷截然不同:

2019年,比亚迪新能源车销量约23万辆(其中纯电动车销量为14.7万辆,低于北汽蓝谷);

2023年,比亚迪新能源车销量达302.4万辆,纯电动、插电混动销量分别为157,4万辆、143.8万辆,分别为2018年销量的15.3倍、11.7倍。

1)比亚迪费用结构

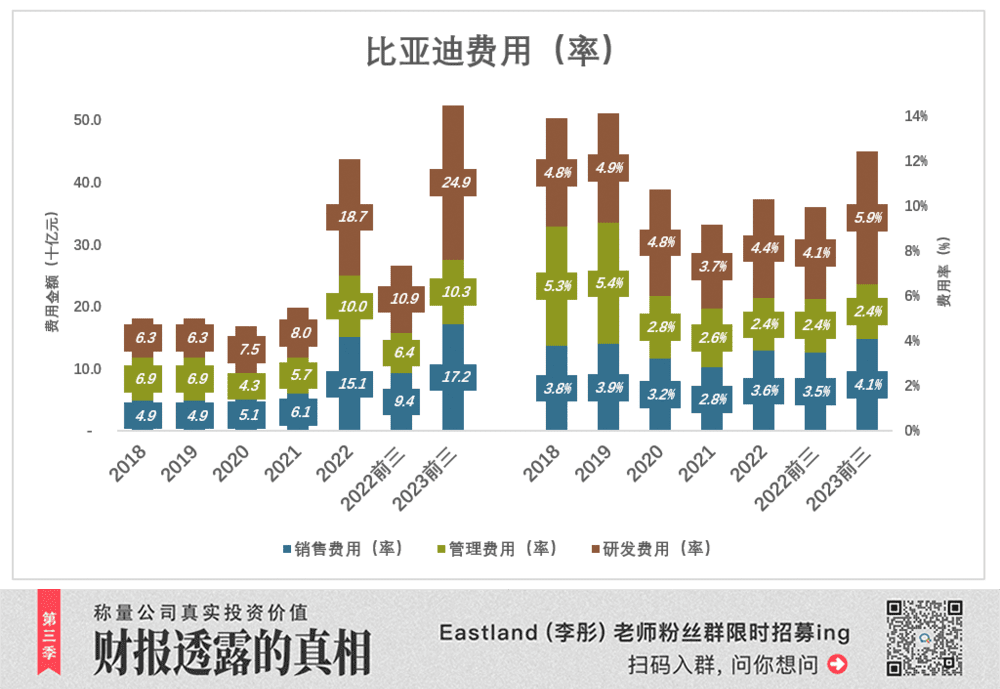

比亚迪研发费用始终高于销售费用:

2018年,比亚迪研发费投入85.4亿,35.5亿被资本化,50亿计入当期费用,占营收的3.8%;销售费用47.3亿,占营收的3.6%。

2019年、2020年,情况大同小异,总费用率约11%;

2020年、2021年,比亚迪费用增速小于营收增速,总费用率先后降至10.8%、9.2%。

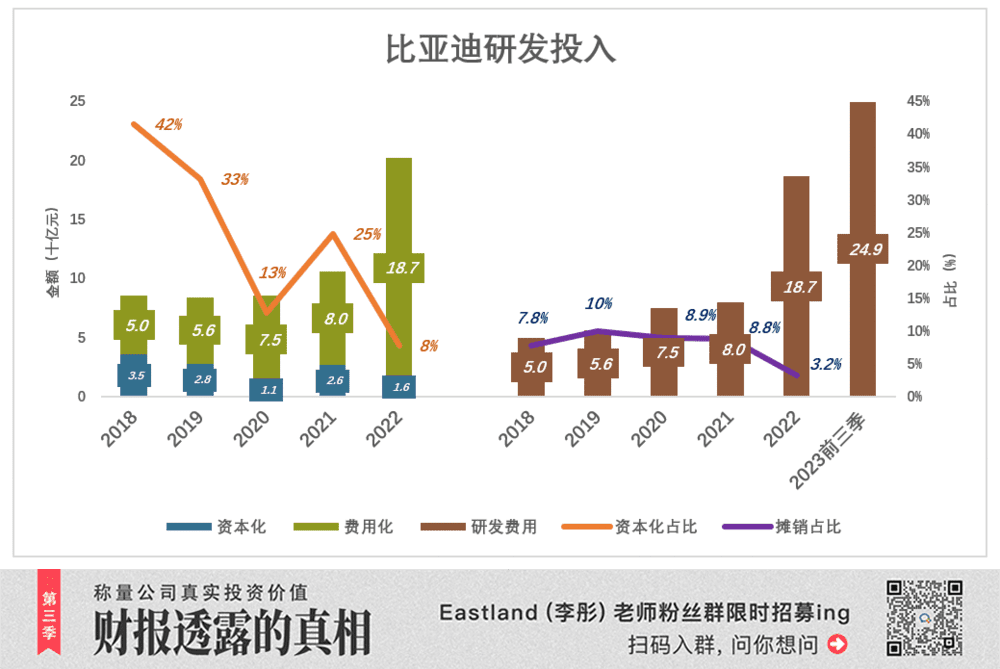

2)研发投入资本化

2018年,比亚迪研发投入85.4亿(约为北汽蓝谷的7.6倍),其中35.5亿被资本化,资本化率41.6%;

2019年研发投入84.2亿,其中27.9亿被资本化,资本化率降至33.2%;

2020年研发投入85.6亿,其中10.9亿被资本化,资本化率只有12.8%。

2021年,比亚迪研发投入向上突破至106.3亿,其中26.4亿被资本化,资本华率24.8%;

2022年,比亚迪研发投入超过202亿,其中15.7资被资本化,资本化率7.8%;

《比亚迪2022年报》披露的187亿研发费用中,薪酬(占比56%)、物料(占比28%)、折旧/摊销分别为104亿、52亿、8.3亿(占比3.2%)。

总得来看,2017~2022六年间北汽蓝谷、比亚迪研发投入分别为77.4亿、626.3亿;北汽蓝谷总资本化率高达91%,比亚迪为22.4%。

2023年前三季,比亚迪研发费用达249.4亿,为北汽蓝谷的32.8倍。支付巨额研发费用后,比亚迪净利润为223.3亿。北汽蓝谷前三季亏损32.5亿,预计全年亏损52~57亿。

2019年之前,北汽蓝谷纯电动车销量把比亚迪按在地上摩擦,如今却已跌出第一阵营,令人惋惜。好在天时、地利、人和仍在,北汽蓝谷理论上存在翻盘的可能性。

*以上分析仅供参考,不构成任何投资建议!

你对当前的投资市场有哪些疑惑?

目前作者Eastland的粉丝群正在招募中,他可谓是财报解读方面的专家,本篇是他第958篇上市公司的分析文章,扫描下方二维码,即可加入彤师粉丝群,与他直接沟通~