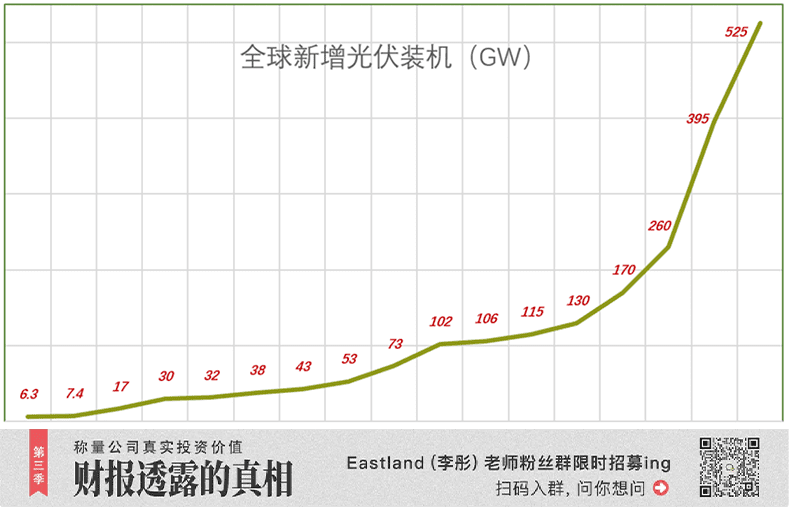

2023年,一方面光伏市场高速增长——全球新增装机395GW,同比增长72%,中国新增装机217GW,同比增长148%;另一方面供需严重失衡——光伏产业链各环节(硅料、硅棒、硅片、电池、组件等)产能规模均超过1000GW(其中80%以上在中国),供需比约为2:1。

产业链各环节价格均出现巨幅下降。以末端的组件为例,单价由年初的1.8元/W降至年末的0.95元/W。

2024年4月26日、30日,两位难兄难弟——TCL中环(SZ:002129)、隆基绿能(SH:601012)先后发布《2023年年度报告》。

2023年,TCL中环营收591亿,同比下降11.74%;归母净利润34.2亿,同比下降49.9%;

隆基绿能业绩降幅相对温和:营收1294亿,同比下降0.4%;归母净利润107.5亿,同比下降27.4%。

两大光伏巨头明争暗斗已久,未来一两年内将见分晓。

光伏产能短期、结构性过剩

生产力落后、物质匮乏已成往事,“过剩”随处可见。从酱油到白酒、从彩电到汽车,假如产能不足,立马会有海量资本涌入,至多一两年,必然“过剩”。

市场经济的本质就是由供求关系决定价格,让价格引导资源配置。当供给过剩、价格回落,成本高、品质差的玩家被淘汰出局,供求逐渐恢复平衡。

在基本没有成长空间的领域,供给只能围绕几乎不变的需求周期性波动,比如生猪养殖。

光伏则不然,其对传统能源的替代才刚刚开始,产能过剩是短期内供给大于需求造成的。无论2011年、2018年还是2023年,光伏每经历一轮产量过剩,都是促进技术进步、落后产能出清的良机。

成本高、技术落后的产能被先进产能替代,质优价廉的光伏产品不断创造新的需求,“天花板”不断上升。

2008年,光伏发电成本高达4元/千瓦时,没有补贴就没有需求。

2022年,集中式光伏项目招标价跌至2元/瓦。对应发电成本不到0.2元/千瓦时,仅为2008年的二十分之一。

2009年,全球新增光伏装机6.3GW;2023年,全球新增光伏装机395GW;2024年预计新增525GW。

2008年光伏产能过剩,2023年全球用户对光伏的需求是2008年的88倍!

在没有补贴的情况下,2023年中国新增光伏装机217GW,同比增长148%。

当前光伏赛道,上演的是N型电池对P型电池的全面替代。2023年,P型、N型出货量之比7:3,预计2024年将逆转为2:8。

隆基,“一体化”优势凸显

1)纵向一体化

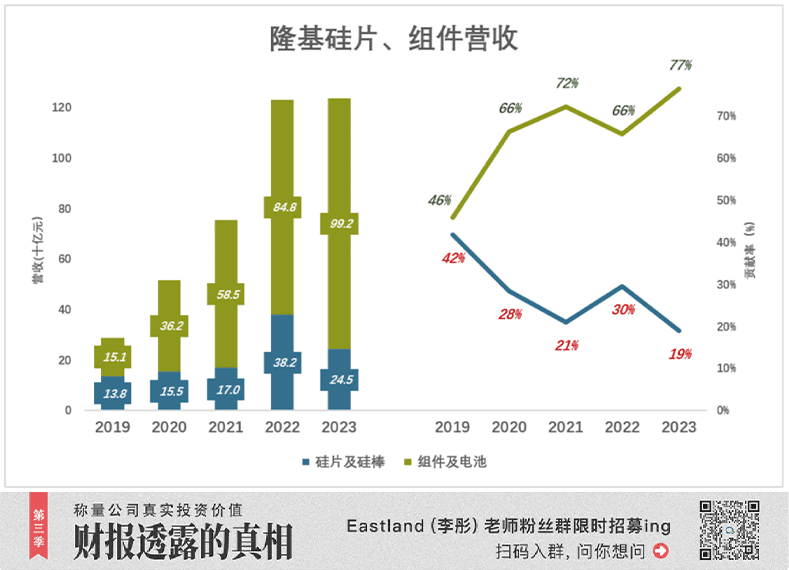

隆基早期主要产品是单晶硅片及硅棒,2012年上市后开启纵向一体化战略,进军下游光伏电池、光伏组件等业务。

2013年,首次披露组件收入9178万元,占营收的4%。

2015年,组件及电池收入超过30亿,占营收的50.6%;

隆基还陆续开展电力、电站建设及服务等业务。但绝大部分营收始终来自硅片/硅棒、电池/组件两大业务。

2019年,组件及电池收入151亿,占营收的46%;硅片及硅棒收入138亿,占营收的42%;

2021年,组件及电池收入585亿,占营收的72%;硅片及硅棒收入170亿,占营收的21%;

2023年,组件及电池收入992亿,占营收的77%;硅片及硅棒收入245亿,占营收的19%;

2013年组件/电池收入仅为硅片/硅棒收入和4.5%,2023年这个比例达404.6%。

刘强东曾提出著名的“甘蔗理论”:产业链好比甘蔗,多啃一节是一节。

“一体化”的第一个优势就是可以做大营收规模。以隆基为例,不搞“一体化”营收或许不到现在的四分之一。

2)硅片“剩”多少卖多少

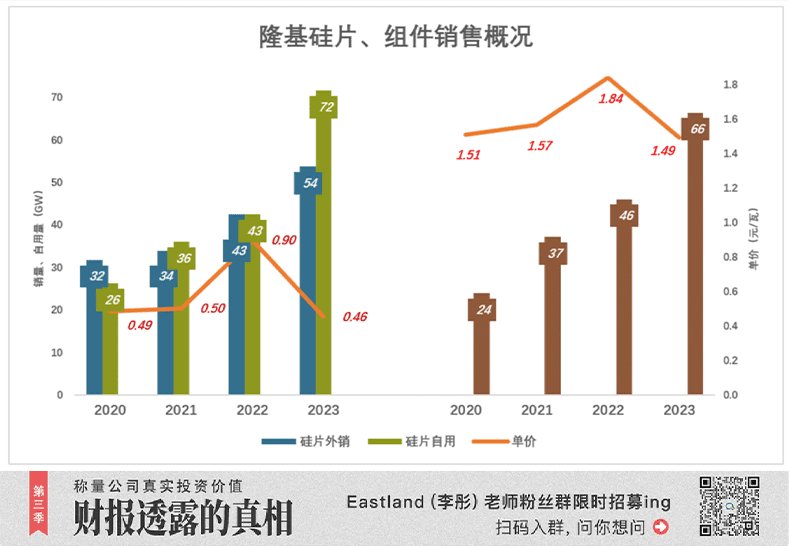

随着组件及电池业务逐步扩大,硅片用量越来越大。满足自用需求后,剩余硅片外销。

2020年,硅片外销、自用量分别为31.8GW、26.3GW,外销单价0.49元/瓦;

2022年,硅片外销、自用量均为42.5GW,外销单价高达0.9元/瓦;值得注意的是组件产量48.2GW(其中外销46.1GW),较硅片自用量高5.6GW。而且,年末硅片库存量较2021年末减少约0.8GW。可以推知,2022年隆基外购硅片达6GW。

2023年,硅片外销53.8GW,自用71.6GW,外销单价暴跌49.3%至0.46元/瓦;

组件价格波动幅度远小于硅片,2023年单价1.49元/瓦,同比下降18.9%。

光伏需求火热时,组件业务所需的硅片有保障;光伏需求不足时,组件业务可帮助“消化”过剩的硅片。各环节间相互协同,是“一体化”的第二个优势。

3)组件及电池“救主”

2019年-2021年,硅片业务毛利润金额停滞不前,毛利润率显著下滑。组件毛利润率也在下滑,但幅度相对较小,毛利润金额持续上升,2021年接近100亿。

2023年供需失衡,产业链价格持续下行,组件业务毛利润达182亿,毛利润率18.4%(2022年高4.7个百分点)。

组件业务“给力”,使得毛利润在逆境中保持增长,从2019年的81亿增至2023年的221亿。

硅片价格高时,硅片多赚些;硅片价格跳水,组件跌价幅度相对较小,可以多赚些。

“堤内损失、堤外补”是“一体化”的第三个优势。

中环,专业化优势体现在哪里

中环秉承专业化战略,主打光伏材料(主要是硅片):

2022年,硅片销售收入达509亿,占营收的76%;组件销售收入108亿,占营收的16.2%;

2023年,硅片销售收入回落至438亿,占营收的74%;组件销售收入93亿,占营收的15.7%。

由于产能扩张开始得晚,中环硅片产量低于隆基,但差距逐年缩小:

2020年,中环硅片产量约为隆基的65%;2021年超过隆基的70%;2022年约为隆基的80%;2023年接近隆基的90%。

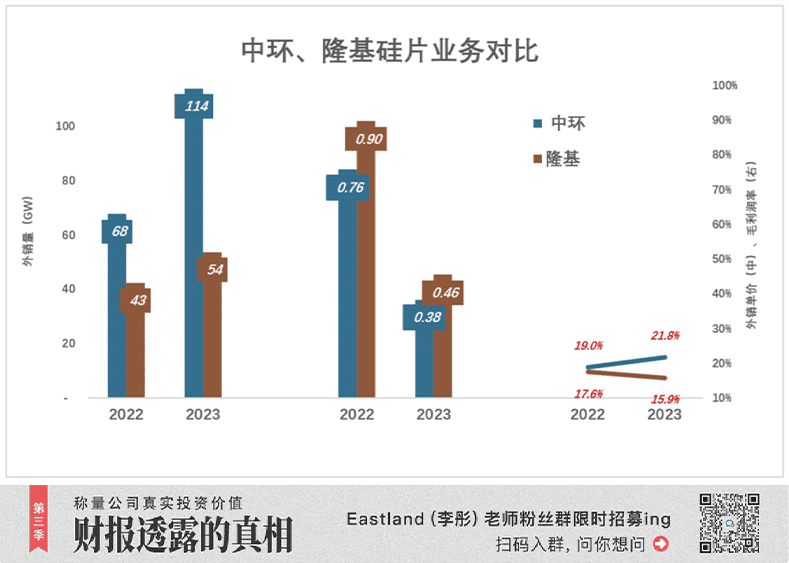

隆基硅片优先满足自用,外销量小于中环:

2022年,中环、隆基硅片外销量分别为68GW、43GW;

2023年,中环、隆基硅片外销量分别为114GW、54GW;

中环竞争优势体现为硅片单价更低、毛利润率更高:

2022年,中环、隆基硅片销售单价分别为0.76元/瓦、0.9元/瓦,中环毛利润率却比隆基高1.3个百分点;

2023年,中环、隆基硅片售价分别降至0.38元/瓦、0.46元/瓦,中环毛利润率领先优势扩大到5.9个百分点!

“一体化”有三大优势,专业化只有一个优势——专业!

没有回头路

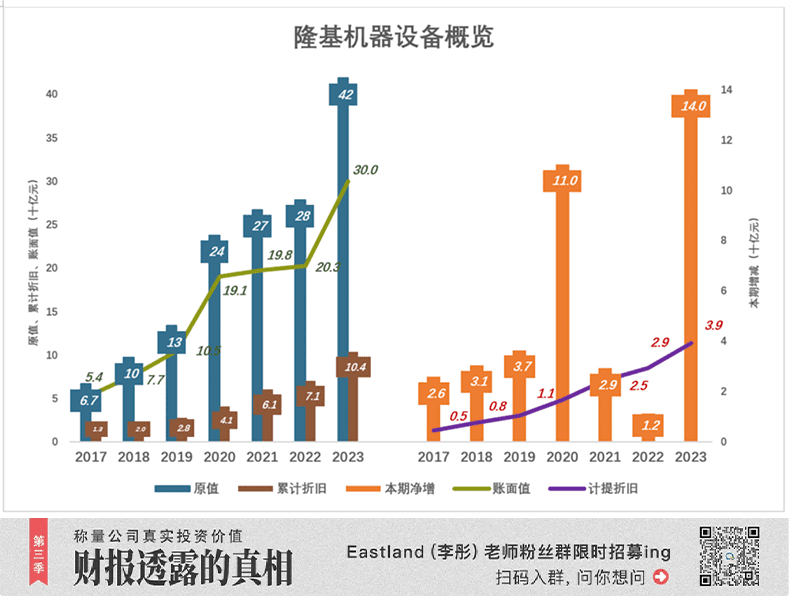

2017年末,隆基固定资产-机器设备原值67亿,账面值54亿;

2018年,机器设备原值净增31亿、计提折旧7.7亿,年末账面值达到97亿;

2020年、2023年,机器设备原值出现两次大的飞跃,净增金额分别为110亿、140亿;

截至2023年末,机器设备原值达419亿、累计折旧104亿、期末账面值300亿,占固定资产总值的81%。

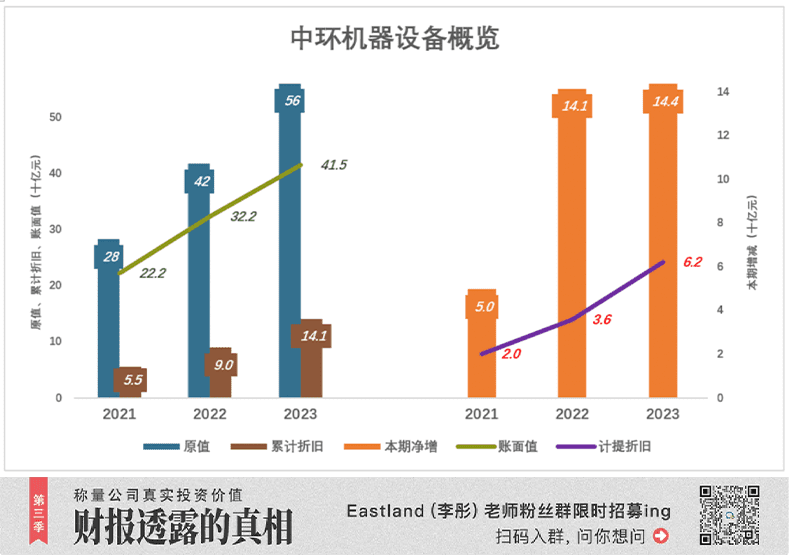

2020年,隆基固定资产暴涨。年末中环固定资产-专用设备原值、账面值分别为212亿、166亿,均落后于隆基;

2021年中环发力,年末专用设备原值净增50亿,期末账面值达222亿,反超隆基;

2022年、2023年,中环专用设备原值净增额均超140亿。

2023年末,中环专用设备原值达560亿、累计折旧141亿、期末账面值415亿,占固定资产总值的77%。

隆基固定资产投资发力点在2020年、2023年,中环则在2022年、2023年。中环后来居上,光伏设备账面值比隆基多110亿。

光伏产业貌似正在经历从P型向N型的“大变局”:2023年,P型、N型出货量之比7:3。预计2024年将逆转为2:8。

实际上,N型产品占国内组件采购定标的比例已经从年初的13.9%提高到年末的66.7%。

另据中环财报披露,2023年N型及大尺寸产品出货75GW,占比约66%;2024年Q1,出货34.95GW,同比增长40%,N型及大尺寸占比提高到88%。

更重要的是,中环已经完成大尺寸、N型产品布局。2023年,中环能够以更低的出货,获取更高的毛利润率。假如2024年N型大爆发,中环优势将更加突出。

两家都已下了重注,没有回头路可走。中环认为N型替代P型是大趋势,隆基认为P型仍有潜力可挖。最迟一两年,可见分晓。

*以上分析仅供参考,不构成任何投资建议

你对当前的投资市场有哪些疑惑?

目前作者Eastland的粉丝群正在招募中,他可谓是财报解读方面的专家,本篇是他第987篇上市公司的分析文章,扫描下方二维码,即可加入彤师粉丝群,与他直接沟通~