本文来自:华尔街见闻 ,作者:葛佳明,题图来自:视觉中国

尽管市场对美联储降息预期再度升温,但美元涨势不减。美银警告市场,当前美元上涨主要因为对美国经济软着陆的乐观预期,但从2024年全年来看,美元或将大幅下跌。

1月23日,美元指数仍位于103.45点的高位,今年迄今涨近2%,创下了2015年以来最好的一年开局。

今年开年以来市场对美联储3月份降息的预期连续遭到打压,这在一定程度上推动了美元的上涨,但当前通胀数据利好再次助推降息预期升温,而美元指数仍旧处于高位。

为何美元走势与美联储进一步降息的定价背道而驰?

以Alex Cohen为首的美银分析师在最新的报告中指出,近期美元持续上涨的原因包括:

1. 市场对美国经济“软着陆”过于乐观的“定价”;

2. 美国劳动力市场和通胀数据“喜忧参半”;

3. 美联储最近与市场沟通比12月FOMC时更加平衡;

4. 全球货币政策前景,其他主要央行在2024年将会更快地开启降息周期;

5. 持续的地缘政治担忧。

美银分析师认为,根据定量分析,美元在第一季度可能进一步上涨,但从2024年全年来看,仍会超市场预期下跌,且下跌主要发生在2024年下半年,即美联储和其他央行的宽松政策明确启动之后。

为何美元走势与美联储进一步降息的定价相悖?

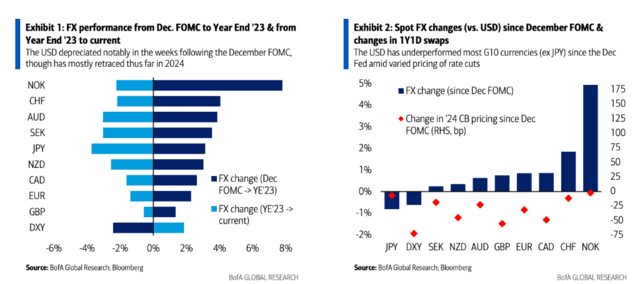

美银在报告中指出,今年市场在进一步定价美联储鸽派走势的路上发生了一件有趣的事情——美元反弹:

到目前为止美元在1月份的走势已经超过了所有G10货币的表现,且基本接近于美联储12月“鸽派”会议之前的水平,与此同时,市场进一步押注美联储的降息水平,无论何时开启降息周期(目前3月约为70%),今年的降息幅度已达到了160个基点。

美银认为,美元近期攀升有下列5个可能的原因:

1. “完美定价”软着陆?:美国经济软着陆的说法已基本成为市场共识,这可能一定程度上受到美联储近期经济预测的鼓励。

市场当前对美联储降息的定价反映了这样一种观点:即通胀确实会下降, 美联储很快就能开始降息周期,以防止实际利率上升带来的被动紧缩。

与此同时,美国经济“不着陆”的呼声明显缓和,而“硬着陆”的迹象仍未在数据中显现。也就是说,市场认为美联储需要激进降息来避免经济受到高利率的冲击。

通过这样的视角来看市场,市场进一步押注美联储降息并不一定对美元产生负面影响,因为在经济开始受到高利率冲击时,风险资产下跌预期将也意味着美元升值。

2. 喜忧参半且不确定的数据:最近几周的美国关键经济和就业数据呈现出了喜忧参半的迹象。一方面,总体就业数据和CPI数据仍超出预期,另一方面个人消费支出(PCE)显示出疲软的态势。

将在下个月发布的2023年CPI数据的修订将对美联储的政策展望产生重大影响。这些修订可能会改变美联储对通胀的看法,进而影响其货币政策的决策。美联储理事沃勒也强调了这一点的重要性。

3. 美联储与市场的沟通更为平衡:在12月FOMC会议之后,美联储的沟通(包括美联储官员的发言人和FOMC会议纪要)总体上与12月FOMC会议上的“鸽派”沟通相比,表现出了更加平衡的基调。这似乎在货币市场中得到了进一步体现,促使美元在11月和12月的急剧下跌后企稳。

4. 全球货币政策前景,其他主要央行在2024年将会更快地开启降息周期:通胀下降和进一步宽松的预期并不仅仅是美国。正如下图所示,对澳大利亚联储(RBA)和欧央行(ECB)的降息预期在2024年增加了大约25个基点的降息,尽管各国央行均在打压降息预期。

同样,在这段时间内,对新西兰联储(RBNZ)、加拿大央行(BOC)和英国央行(BOE)降息定价增加了约50个基点。这减轻了美联储定价对美元的直接影响。

5. 地缘政治风险也将为短期市场走势增添进一步动力。

本文来自:华尔街见闻 ,作者:葛佳明