为了摆脱长期通缩的困扰,日本央行自2016年开启“负利率”来一直维持至今,该行上一次加息还是在2007年,市场预期在2024年首场议息会议上,日本央行大概率会继续“按兵不动”。

1月23日上午,日本央行(BOJ)将公布利率决议,会后日央行行长植田和男召开新闻发布会。经济学家的共识是,该行将继续维持政策利率不变,同时维持收益率曲线控制 (YCC) 政策不变。

接受媒体调查的经济学家认为,通胀连续两个月降温,工资/通胀正循环仍具有高度不确定性,同时当局仍在评估能登半岛地震对经济的影响,此外首相岸田文雄深陷政治“黑金”丑闻,现在似乎不是BOJ自2007年以来首次加息的最佳时机。

除此以外,BOJ将发布最新季度展望报告,其对未来工资和通胀可持续性的评估,关系到接下来的政策走向,工资和物价之间的良性循环是BOJ退出负利率政策的关键。

关于市场关心的“何时结束负利率”,目前大多数分析人士认为,日本央行将在今年3月或4月份进行加息。乐天证券首席经济学家、前日本央行官员Nobuyasu Atago表示:

日本央行已经准备好取消负利率,只是时间问题。没有必要在灾难来临之际操之过急,在4月份的政策会议上取消负利率是最自然不过的了。

一、工资/通胀正循环仍具不确定性,1月大概率按兵不动

经济学家预计,BOJ或在今日召开的议息会上继续按兵不动,维持超宽松货币政策不变,其理由如下:工资/通胀正循环仍具不确定性、能登半岛地震给经济添变数、以及岸田文雄深陷“黑金”丑闻。

通胀连续两个月降温,工资/通胀正循环仍具不确定性。

日本去年12月CPI(除生鲜食品)同比升幅连续第二个月放缓,为日央行按兵不动提供更多依据。瑞银的模型显示,事实上实际的CPI已经有所放缓,最新估计显示出-0.4%的轻微放缓。

同时,工资增长轨迹不稳定,日本11月劳动现金收入同比增长0.2%,增速大幅放缓、低于预期,表明工资/通胀正循环仍具不确定性。

在一些大企业承诺今年大幅加薪后,工资增长的迹象日益明显,但日本央行本月的一份报告称,目前还不确定有多少中小型公司会在同等程度上跟进。巴克莱表示:

在衡量实现持续稳定2%的CPI通胀和工资增长前景时,日本央行正将注意力转向中小企业的工资和价格设定趋势,中小企业面临着相对艰难的收入环境。

在1月11日的日本央行分行会议上,工资上涨的幅度和规模以及价格设定的不确定性上升,这表明可能需要更多时间来评估形势。

能登半岛地震给经济添变数,是BOJ谨慎应对的另一个原因。

投资者正在关注有关能登半岛7.6 级地震影响,本次会议上预计日本央行将讨论地震对经济的影响。

植田和男可能会表示,由于该行继续监测灾情,迄今为止没有观察到相当大的经济影响。

日本主要经济机构初步估算,这场地震给日本造成的直接经济损失可能超过8000亿日元,约为日本名义GDP的0.15%左右,目前地震对日本经济的影响还在持续。

此外,岸田文雄深陷“黑金”丑闻,日本政坛动荡,央行或不敢轻举妄动。

去年12月,安倍派被指给所属议员分配集资宴会入场券销售指标,超出指标部分并没有在收支报告中记录为收入,而是秘密返给了议员。随后二阶派、岸田派也被曝出类似操作,日本检方开始对自民党各派系展开调查。

受“黑金”丑闻影响,日本首相岸田文雄19日宣布将解散其曾常年担任会长的“岸田派”。

二、经济展望更为重要,关注中长期是否会达2%通胀

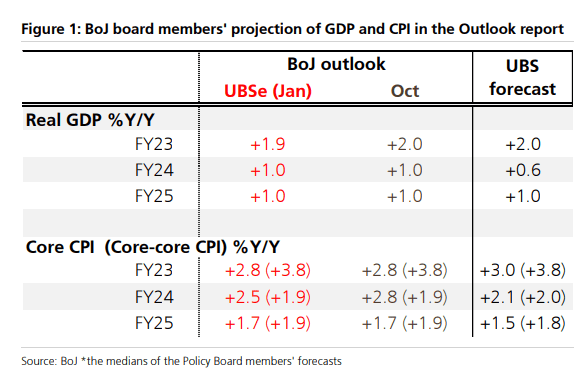

另一大关注点是最新的季度经济预测,BOJ对未来三年的价格趋势进行评估。分析认为,该行对物价趋势的总体评估保持不变,但他们很可能会讨论因油价下跌而下调经济增长和通胀预测相关的问题。

在日本央行季度展望报告中,分析普遍认为日本央行可能会将其核心CPI(除生鲜食品)预期从2.8%下调至2.5%,主要原因是近期油价下跌,对除生鲜食品及能源的CPI预测将基本保持不变,整体价格前景保持不变。

对于核心CPI的下调,瑞银表示:

修正应该反映出对油价和手头数据的变化,而不是他们对潜在通胀和经济增长评估的变化,修订这些数字的政策含义应该是有限的,整体通胀趋势预计不变,2025财年的除生鲜食品及能源CPI预计为1.9%。

这与摩根士丹利的预期一致,其指出央行可能会维持其对2024财年和2025财年除生鲜食品及能源CPI近2%的预期,即+1.9%。

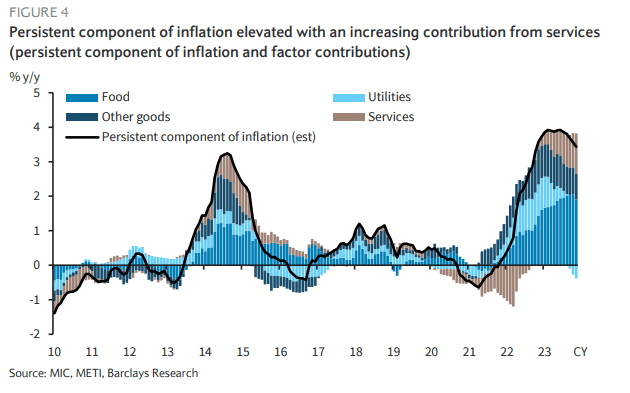

巴克莱表示,日本CPI通胀持续,除生鲜食品及能源CPI直接反映了供求关系:

如果工资上涨连续两年超过3%,并且在人员开支增加的背景下,服务业价格上涨进一步蔓延,我们相信日本央行所寻求的“可持续通胀”成为现实可能性越来越大。模型显示,部分CPI通胀将在2024财年中期保持在高位,其中服务业取代食品成为越来越大的贡献者。

关于决议公布后的发布会,分析认为植田和男尽管不会给一个明确的时间暗示,但将强调政策正常化越来越近,关注焦点是植田和男如何评估在“取得可持续通胀”方面的进展。

具体来看,需要关注植田和男在三方面的评论:

对春季工资谈判前景的评论;

从工资到价格的传递效果评论;

能登半岛地震对经济和价格的影响。

值得注意的是,植田可能在“取得可持续通胀”方面采取更明朗的基调,其在最近几次讲话中表示,实现2%通胀目标的确定性已逐步上升。如果这一措辞发生微妙变化,可能会引发金融市场的剧烈波动。

三、何时结束负利率?三月、四月可能性最大

对于“取消负利率”这一问题,分析普遍认为,时机正在临近,只是时间问题,三、四月可能性最大。

瑞银预计,日本央行将在4月份将政策利率从目前的-0.1%上调至0.0%,同时放弃YCC政策:

3月份的会议也有可能,但考虑到3月距离日本劳工联合会(Rengo)公布春季工资第一次计票结果时间太近,且对美国经济看法可能对于乐观,或日本第一季度消费大幅减弱,那么推迟到4月份更合适,7月退出将是最后的千钧一发之际。基本情景是,4月加息10个基点,7月再加息25个基点。

这与摩根士丹利的预测相同,摩根士丹利补充说,到时市场的主要兴趣已转向加息路径和时机,从这个角度来看日本央行是在3月还是4月取消负利率政策并不重要。

巴克莱认为,除了参考3月中旬左右发布的首次日本经济研究中心- rengo“中小企业”调查结果外,日本央行还将有机会在4月份MPM之前的分行经理会议上,参考最新听证会的信息,确定与1月份相比中小企业工资和价格制趋势的发展情况,因此预计BOJ在4月会议上退出负利率。

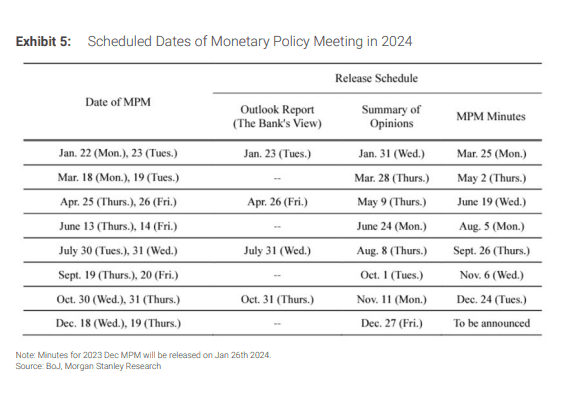

巴克莱进一步指出,随着美国和欧洲转向降息,日本央行在退出负利率政策后将对加息持谨慎态度,长期内将维持宽松的金融环境。以下是日本央行今年议息会议召开时间表:

四、日元短期较难“咸鱼翻身”?

由于市场普遍预期BOJ暂不会加息,日元保持疲软态势,日股大涨屡创新高。

分析指出,在日本央行保持超鸽派立场的情况下,任何有意义的日元升值走势似乎都难以实现。此外,美联储降息预期遭打压,限制美债收益率下行空间,对美元/日元形成支撑。

巴克莱外汇策略师Shinichiro Kadota表示:

日本央行本月预计将维持政策不变,美元兑日元面临上行风险,市场对美联储快速降息的预期存在修正空间。日元兑美元可能跌至150,该汇率是否会进一步升破152将取决于美国经济状况。

不过,鉴于日本央行可能在4月加息,而其他央行开始降息,美元兑日元预计将从春季开始小幅走低。

本文来自:华尔街见闻,作者:赵颖