随着中国经济回暖、收入预期回稳,消费复苏是可以期待的。相应的是个人消费贷款也会自然增长,对此应有充分的信心,大可不必拔苗助长地强行拉动。

撰文丨关不羽

“促消费”无疑是今年提振经济的主题。消费作为经济活动的重要环节,当然应该给予充分的重视。

但是,主题更不能跑偏,金融机构过高估计消费信贷潜力的过度刺激,只会适得其反。

01

新年伊始,银行之间的消费贷大战好不热闹。

《中国经营报》报道称,各家机构纷纷推出消费贷营销活动。主流年利率一般是3%起,少数产品利率一度跌破3%。部分机构还开展了“团购”活动,例如,某银行白名单单位的5名员工一同办理消费贷业务,利率将享受进一步优惠。

实际情况比报道内容更为火爆。

从去年第二季度,金融机构就开始发力消费贷业务了,这一动作还获得了部分地方政府的背书。

比如,2023年4月湖北省印发《关于更好服务市场主体推动经济稳健发展接续政策的通知》,设立湖北消费贷500亿元,首期安排300亿元。按照利率1.5%、期限两年、最高累计3000元,对个人新增单笔消费贷达到1万元的进行财政贴息。

图/图虫创意

所谓“银行白名单”团购活动,更是大有讲究。能上“高贵的白名单”,几乎都是公字头的铁饭碗单位,即行政事业单位和国有企业。5人、10人成团只是入门级操作,高端局是为“白名单”成员整体打包量身定做的送贷上门服务。

更为过头的是,部分打着“消费贷”旗号的个人信贷业务,还款期延长至10年,额度增加到了百万以上,远远超出了正常的消费贷范围。根据第一财经报道,部分银行还可办理房抵消费贷,在房产等抵押物“加持”后,额度最高可达500万元。

消费信贷的风控标准,能管住这种风险吗?

02

个人消费贷业务的风控水平一直是中国传统商业银行的短板,最典型的是信用卡业务。

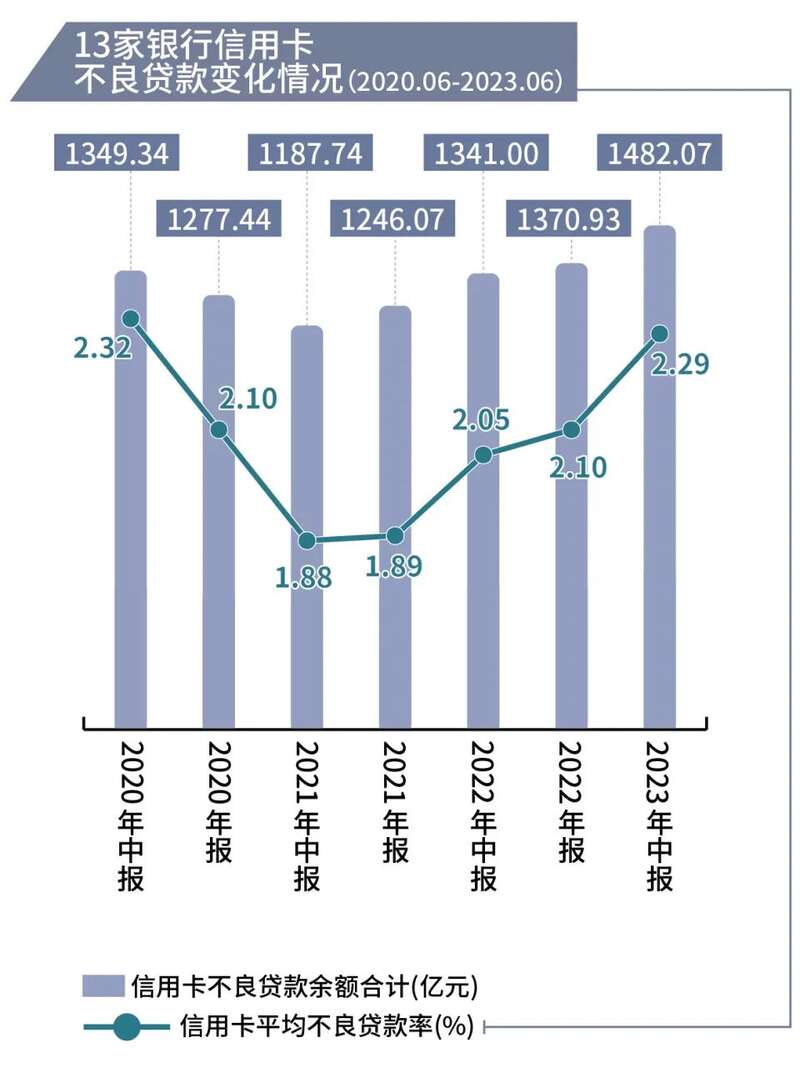

去年以来,部分银行信用卡业务的不良率上升,已经引起了高度关注。

南方周末新金融研究中心在《揭秘银行信贷分布图:哪里投放最多,哪里不良最高?》中,曾对2023年上半年主要银行的信用卡贷款质量做过专门研究。其中最为明确的结论是:2023年6月末,信用卡已成为不良贷款规模最大的个人贷款业务。

图/南方周末

招商银行中报显示,信用卡新生成不良贷款204.47亿元,同比增加23.99亿元,在该行上半年新生成不良贷款中占比高达2/3。

兴业银行的情况更为严重,截至2023年6月末,信用卡不良贷款余额163.17亿元、不良率3.94%,均位列主要商业银行前列。

信用卡业务是非常成熟的个人消费信贷业务,国内商业银行的风控水平不过如此。大举发力品类、渠道更为复杂、授信额度更高的消费贷,难免让人感到忧虑。

所谓“白名单”的打包团购操作,更让人看到了商业银行在个人消费贷业务经营的粗放。个人消费贷重在个人,风控审核要落实到贷款者本人。对“铁饭碗”身份大开绿灯的打包处理,明显有偷懒之嫌。

过去对“铁饭碗”身份的消费贷打包操作,靠的是地方政府财政的支撑,如今随着很多地方政府压缩支出过紧日子,银行还用“白名单”开绿灯,“偷懒”不足以形容,只能说是了“很傻很天真”了。

银行大力营销消费贷的种种反常现象不禁让人怀疑,此举到底是为了配合提振消费的政策,还是为了机构的短期利益饮鸩止渴?

03

去年第一季度出现了“提前还贷潮”、“存款潮”余波不断,个人贷款业务的重镇住房贷款也很不“争气”。过去靠吃利差赚得盆满钵满的商业银行,面临利差消失乃至倒挂的窘境,日子也不好过了。

再加上地方债“化债”,将地方政府的债务压力转化为银行不良资产增加的长期压力,商业银行正在承受前所未有的经营压力。

存款不能不收,存款利率降无可降,化过来的债还要消化,为了避免业绩恶化,银行只能想办法扩大贷款规模。超常营销消费贷就成了为数不多的选择,其中的无奈可以理解,但是怎么理解,都不能降低风险的。

图/图虫创意

个人消费贷的风险不是一成不变的,收入预期良好,还贷的能力和意愿就强。反之,就是风险增加。

在经济预期还没有充分稳定前,强行扩大个人消费贷规模,明显是逆势而为。虽然可以暂时优化业绩,美花“账面”平衡的数据,但是这种账面粉饰的作用是十分有限的。

突击放贷,可能还会加剧周期性反噬。毕竟大部分消费贷是“短债”,一年半载为主,长的也不过两三年。到时候还不出来,损失连本带利出现在业绩报表中,躲不过也藏不了,届时又该如何处理?

债务压力传递传导到了最基层的个人消费贷,到时候再往哪儿传、找谁去“化”呢?

04

众所周知,脱离经济宏观形势的信贷扩张即便是必要的非常措施,本质上还是寅吃卯粮的透支未来,副作用本来就很大。目前消费贷的存量规模和增速已经处于高位,并不具备大举扩张的条件。

中国银行业协会之前发布的报告显示,截至2023年二季度末,商业银行消费贷款规模保持稳健增长,本外币住户消费性贷款(不含个人住房贷款)余额18.75万亿元,同比增长12.4%,增速比2022年末高8.3个百分点。

按照这一增速估算,2023年年底消费贷款的规模至少达到了20万亿元的水平,而2023年我们的房贷余额也不过40万亿上下。这意味着消费贷款已经达到甚至超过了房贷余额的一半以上,个人债务承压能力还有多大增加空间呢?

图/图虫创意

同比两位数的增速,主要是“报复性”消费的短期现象,不可持续。人均10多万的负债再加杠杆,肉身的“支点”真的受不了。

但是,一些专家很乐观。

他们提出,中国居民杠杆率远低于发达国家,还有提升空间。专家的依据是,2021年中国居民杠杆率为62%,发达国家居民杠杆率通常在80%左右。数据或许没问题,但是理解肯定有偏差。

中国的人均GDP、人均收入距离发达国家水平,还有很大的差距。收入还没“发达”,却要杠杆率先“发达”起来?这个比较的基础就不存在。不知道我们做错了什么,让专家们产生了我们已经“发达”了的错觉,我们应该找找个人原因。

再有,专家们可能忽视了,不同的收入预期条件下,居民的杠杆承受力大相径庭。居民的收入预期大致有三项主要构成,薪资收入、资产性收入和社会福利保障。这三个预期稳,花钱的动力大、信心足,加杠杆借钱消费先爽起来没毛病。

现在我们好像也不够“发达”吧?不要说和发达国家横向比较,“今日之我”和“当年之我”相比,预期差距也不止十几点了。这样显而易见的问题,也不知道专家们怎么就没看到,产生了“你们还能加杠杆消费”的错觉。

图/图虫创意

总之,随着中国经济回暖、收入预期回稳,消费复苏是可以期待的。相应的是个人消费贷款也会自然增长,对此应有充分的信心,大可不必拔苗助长地强行拉动。

商业银行的经营压力,也只有在经济重回增长轨道中徐徐化解,别无良策。

消费贷不可能成为房贷的替代,为商业银行的业绩添砖加瓦,归根结底,银行赚利差要靠经济增长释放红利,薅个人客户的短期行为只会造成风险失控的危险。

经济发展没有捷径,老百姓赚不到钱,银行也赚不到。