2024年开始不到一周,全球资产陷入动荡,美债收益率和美元上升,美股遭遇2008年以来最为糟糕的开局。这或许只是冰山一角,未来美股走势可能更难预料,问题的关键在于美联储。

正如美国银行首席投资策略师Michael Hartnett在最新的报告中所指出,美联储和美债收益率正左右债市和股市走向,通胀率和利率下降可能对风险资产产生正面影响,但如果失业率上升,利率降低可能对风险资产产生负面影响。

对于2024年的资本市场而言,美联储和美债收益率无疑是最关键的两个变量。然而,在资产价格方面,Hartnett认为影响最大为三方面:定价、企业盈利和影响利率(政策)预期的新事件。

今年将涌现出许多重大的宏观的事件,Hartnett列出了2024年可能影响利润和利率的12大事件:

1月:亚洲大月份,关注日本YCC,以及美债发行。

2月:地缘政治局势好转。

3月:重头戏是3月20日FOMC会议和美联储是否会首次降息。

4月:美国经济能否“软着陆”将揭晓。

5月:谷歌反垄断案将在5月1日至3日进行结案陈词,关注美股“七巨头”能否扛住考验。

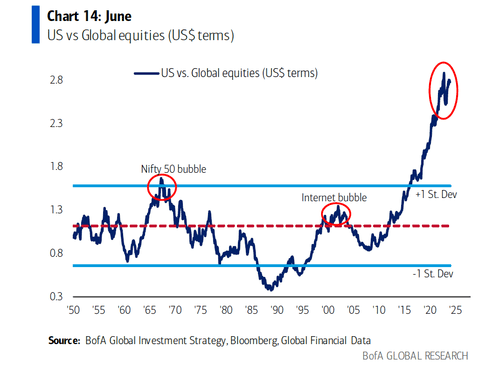

6月:OPEC年会、欧盟选举是焦点。

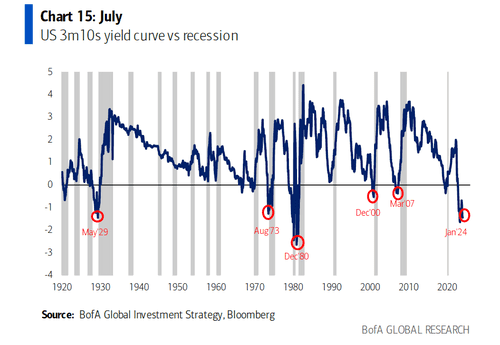

7月:关注美债会否创下1929年大萧条以来的最长倒挂。

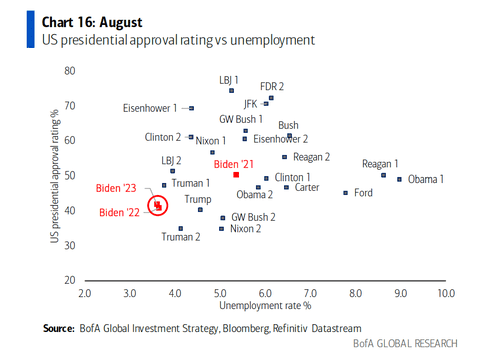

8月:关注美国“摇摆州”失业率对财政政策的影响。

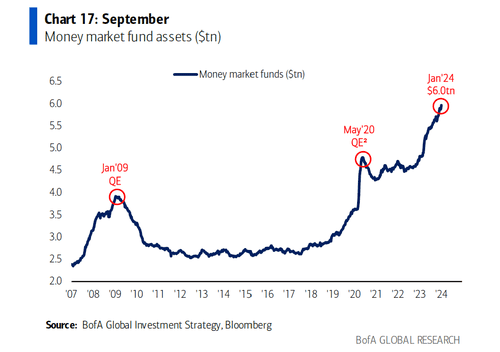

9月:关注货币市场基金资产规模。

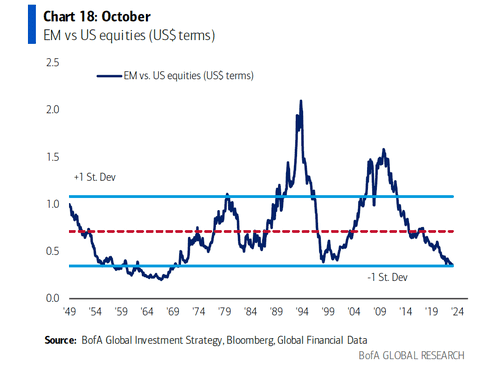

10月:金砖国家举行峰会,关注新兴市场股市。

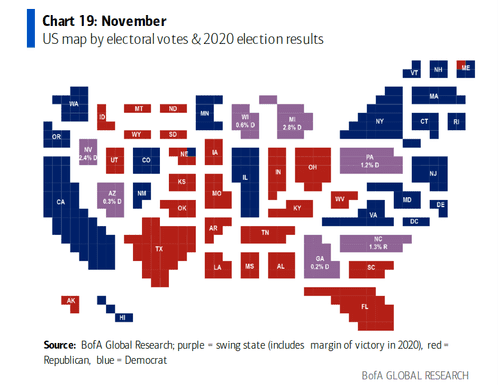

11月:美国大选结果揭晓,关注对美股的影响。

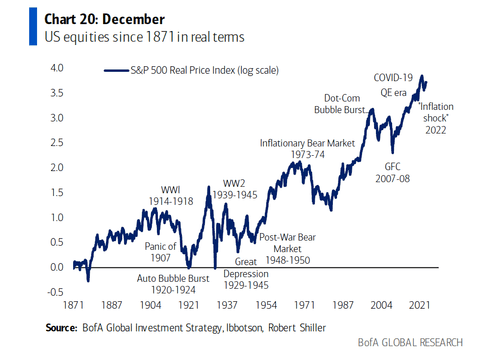

12月:美股历来表现最好的一个月份。

1月:亚洲大月份

1月是亚洲“大月份”:1月22日日本央行可能结束YCC(收益率曲线控制)和NIRP(负利率政策)等极宽松货币政策。

最大的事件可能是1月29日宣布第一季度美国国债发行计划,10月30日宣布的低于预期的发行规模是第四季度“一切反弹”的导火索,美债收益率从5%下降到4%。

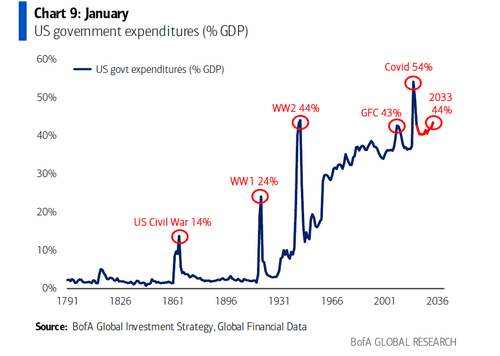

此外,1月19日可能是美国政府关门日,美债在106天内增加了10万亿美元,目前债务规模超34万亿美元。共识预计1月29日将公布9700亿美元美债计划,而对更高数字的恐惧等于更高的收益率,美债正长期处于熊市中的周期性牛市中。

2月:地缘政治局势有望好转

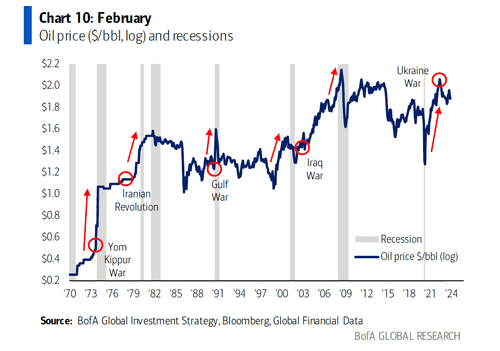

2月24日俄乌冲突爆发满2周年,地缘政治对抗以及政治两极分化可能会带来利好,货币和财政政策要比宏观情况所需的更宽松。

2024年是全球大选年,占全球60%GDP、80%的股市市值,以及40%的人口的国家将在今年举行选举,需要平息地缘政治,避免油价飙升,并且看好软着陆观点,油价下跌将成为2024年上半年非美经济增长强劲的催化剂。

3月:美联储“降息”成重头戏

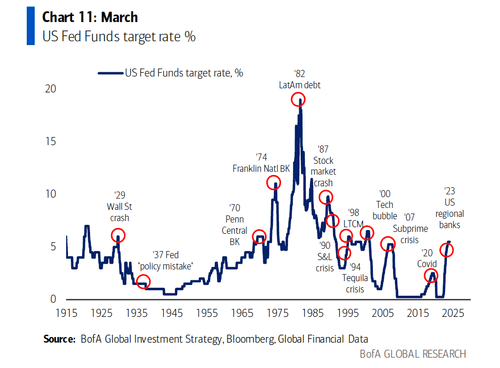

3月5日是美国“超级星期二”,但重头戏是3月20日FOMC会议和美联储首次降息(美银预测),市场共识预测2024年共降息150个基点。去年四季度的反弹在于美联储利率中枢,而转向降息可能受增长疲软驱动,首次降息可能会迎来资产价格高峰,注意一些最大的债市事件都发生在美联储降息时。

4月:美国经济能否“软着陆”将揭晓

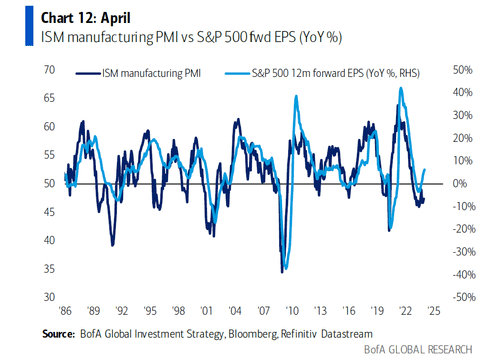

根据美银预测,目前硬着陆/软着陆/不着陆的概率分别为 20%/70%/10%,到4月25日美国第一季度 GDP公布时,着陆情况就将揭晓。

美银预计2024年S&P500 EPS 将增长5%以上,这需要ISM制造业指数升至52、劳动力市场依然强劲。但值得注意的是,如果整个4月的ISM<50,将是自2000年~2002年以来最长的萎缩期,而持续至整个5月的则是自1981年~1983年以来最长的萎缩期。

5月:美股“七姐妹”迎反垄断考验

如果不考虑美股“七姐妹”,标普500指数在2023年的收盘价应为4175点,美股“七姐妹”占2023年回报率的2/3。

投资者喜欢大科技公司的一点在于“护城河”,即保持“垄断以保护利润率、市场份额和定价权”的能力。谷歌反垄断案将在5月1日至3日进行结案陈词,这是三项反垄断裁决中的第一项,可能会直接影响谷歌和Meta的垄断地位,并削弱大科技公司的长期地位。

6月:OPEC年会、欧盟选举成焦点

6月1日举行欧佩克部长级年会,6月6日至9日举行欧盟议会选举,6月13日举行七国集团峰会。

美联储预计将于6月12日第二次降息并结束量化紧缩政策,或导致美元在那近几周走低,预计下行空间将在年中被完全定价;多头的关键在于美元在上半年是否贬值,即受到美联储宽松政策以及美国与其他地区增长差异缩小的推动。

7月:关注美债会否创下1929大萧条以来最长倒挂

密尔沃基共和党全国代表大会将于7月15日举行,将产生共和党总统候选人。要关注美债收益率曲线在7月之前的走向,3m-10s美债收益率曲线目前为-141bps,已经持续倒挂了15个月;如果到7月仍然倒挂,倒挂持续时间将是1929年10月大萧条(19个月)以来最长。

8月:关注美国“摇摆州”失业率

总统任期第四年的8月份往往是是美股表现最好的月份,8月19日在芝加哥举行的民主党全国代表大会,目前政治已经对政策和市场产生影响,但到8月份影响会更明显。

要留意一些关键摇摆州(亚利桑那州、乔治亚州、密歇根州、内华达州、北卡罗来纳州、宾夕法尼亚州、威斯康星州)的失业率情况,并且要注意宾夕法尼亚州的首申失业金人数自2021年7月以来达到最高水平;这是罕见的在低失业率时期,总统支持率却如此之低,这可能意味着更多的政策刺激,但也可能是引发波动性的开始。

9月:货币市场基金资金规模如何?

美银预计货币市场基金资产规模(目前为6万亿美元)可能会在九月达到峰值。

美银的分析显示:(1)2023年货币市场基金的资金流入并没有异常高(较前4个周期的平均33%的年化涨幅仅上升了25%);(2)目前货币市场基金资金的流入将在2024年9月结束(货币市场基金资产规模通常在上次美联储加息后的14个月达到峰值);(3)从货币市场基金中流出资金将在2025年3月开始(即首次美联储降息后的12个月)。

10月:金砖国家举行峰会

金砖国家领导人峰会将在俄罗斯喀山举行,这是首次扩大成员范围举行的峰会(沙特阿拉伯、阿联酋、伊朗、阿根廷、埃及、埃塞俄比亚、巴西、俄罗斯、印度、中国、南非)。

新的“金砖11”国家占全球二氧化碳排放的51%,人口的46%,能源消耗的45%,石油产量的45%,以购买力平价计算的全球GDP的37%。然而,这些国家的市值不到全球市场总值的25%,而新兴市场股票与美国股市相比也处于52年以来的低点。

11月:美国大选结果揭晓

11月5日是美国大选日,传统看法是选举虽然可能带来混乱,但不会对市场产生太大影响。而在2016年和2020年选举中,情况显然不同,股市在11月大涨超过5%(自二战以来只有里根1980年当选出现过这种情况),并在随后的3个月上涨了9%~14%。

12月:美股历来表现最好的一个月份

不需要任何重大事件,12月往往是美股表现最好的月份,自1928年以来平均涨幅为1.3%。2023年再次证明了这一点,美股飙升至接近历史高点,尽管按实际价值计算仍比2021年11月的高点低12%。

本文来自:华尔街见闻,作者:赵颖