最近,日本富士胶片株式会社宣布投资2亿美元,扩大细胞治疗合同研发生产组织(CDMO)能力。

富士胶片的目标是,做医药界的台积电。

造胶卷的富士,怎么开始做生物医药产业了?

一、转向CDMO

富士胶片,国人并不陌生。

这家成立于1934年的日本企业,是全球知名的传统胶片制造企业。

巅峰时期,富士胶片是仅次于美国柯达的全世界第二大彩色胶卷生产企业。

2001年,彩色胶卷占富士胶片总销售额的60%,利润占2/3。

伴随着数码相机和智能手机的普及,彩色胶卷的市场逐步萎缩。

富士胶片主营的胶卷业务也于2000年达到顶峰,之后开始以每年20%到30%的幅度锐减。

富士胶卷

核心业务日渐萎缩,富士胶片开始思考应该转向哪里。

最终的选择,是CDMO。

一般来说,一个行业发展得越成熟,分工往往越细致、越专业。

典型如半导体产业,从设计、生产,到封装、测试,分工合作,各司其职。

全球最大的半导体代工厂——台积电,正是在这一背景下崛起的。

生物医药产业,分工也越来越细致。

CDMO(Contract Development Manufacture Organization,合同研发生产组织),指的是受制药企业委托,生产医药品、制造在研发阶段使用的临床试验用药、开发生产程序等。

简单来说,CDMO就是生物医药行业的代工厂。

富士胶片转向CDMO,看中的是巨大的市场潜力。

CDMO需求扩大,与生物药的兴起有关。

当前全球制药工业已进入生物药时代,生物药整体增速高于化学药,占比逐渐扩大。

与低分子药品相比,采用蛋白质和生物原料的生物医药品,开发难度更高,周期更长,投入的资金更多。

同时,生物药在生产环节,需要复杂的生产技术与昂贵的设备。

这对于药企来说又是一笔巨额的投入。

为了节约成本、提高效率,很多药企倾向于专注新药的开发与营销,而将生产交给CDMO企业。

CDMO的生意,越做越大。

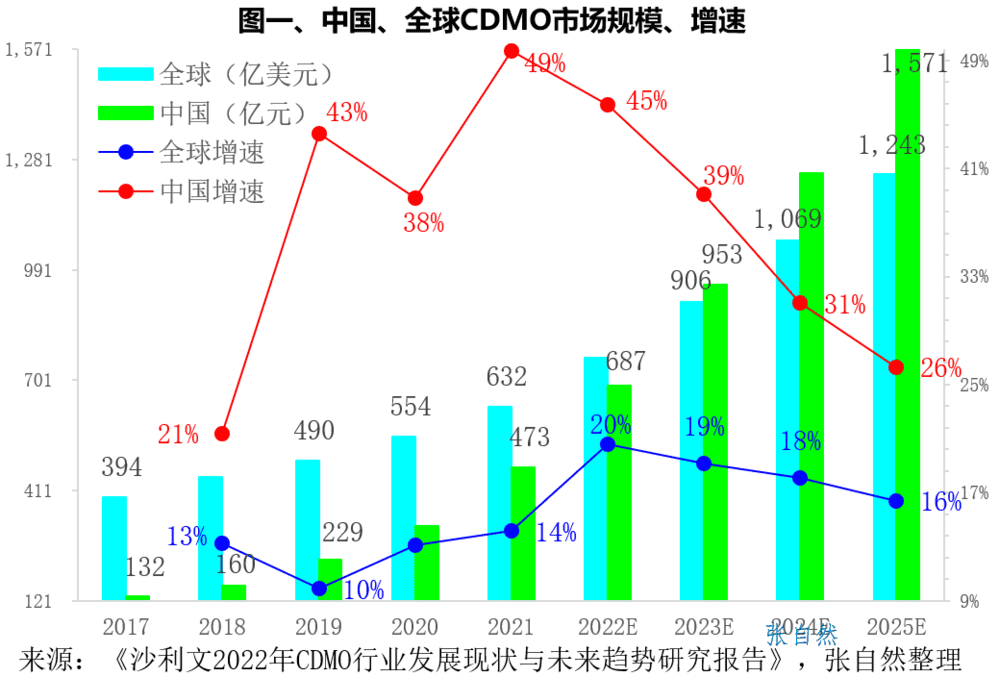

CDMO行业的发展趋势 来源:《沙利文2022年CDMO行业发展现状与未来趋势研究报告》,张自然整理

咨询机构沙利文统计数据显示,全球CDMO市场规模由2017年的394亿美元增长到了2021年的632亿美元,到2025年预计将达到1243亿美元。

要知道,2023年全球半导体代工市场规模也就1360亿美元。

CDMO市场,是一个可以与半导体代工相媲美的行业。

如此一块大蛋糕,富士胶片很难不心动。

二、跨界

俗话说,术业有专攻。

CMDO是个好生意,但胶片行业与之却是“隔行如隔山”。

富士胶片凭什么认为自己行呢?

这是因为,富士胶片在医药行业颇有积淀。

1936年,富士胶片就推出了第一款医学X光胶片产品,切入医疗行业。

1983年,富士胶片又推出了世界上第一台数码X射线成像诊断系统。

后来,富士胶片的研究人员发现,胶卷由于活性氧造成的氧化褪色,需要顶尖的抗氧化技术。

这种技术与抗衰、抗氧化功能的化妆品,原理是完全相通的。

于是,富士胶片利用抗氧化技术,推出护肤产品,并于2008年收购富山化学工业公司,进入了制药行业。

虽然富士胶片在医药领域有所建树,但在CDMO行业的储备并不充分。

富士胶片的策略,是砸钱收购。

2011年4月,富士胶片从默沙东手中收购了Diosynth,并组建为FUJIFILM Diosynth Biotechnologies(FDB)公司,开始逐步涉足到生物医药CDMO领域。

此后,开启买买买模式:

2014年,富士胶片收购美国Kalon Biotherapeutics49%的股份;

2015年,富士胶片以3.07亿美元收购美国制药企业Cellular Dynamics International;

2018年,富士胶片以8亿美元收购了美国欧文生物(Irvine Scientific);

2019年,富士胶片8.5亿美金收购Biogen丹麦生物制剂生产基地。

至此,富士胶片基本完成了在CDMO领域的布局。

作为后来者,富士胶片要做“医药界的台积电”,还有两个“杀手锏”:

一是技术。

富士胶片建成了世界首创的连续生产体系。

这种生产方式,能够实现从培养再到提纯工序的连续生产,将生产成本降低3成,生产效率提高3倍。

二是规模。

10年时间,富士胶片步步为营,累计投入近400亿元人民币,在美国、欧洲建了五个生产基地。

2026年,富士胶片还将在日本建设CDMO工厂。

届时,富士胶片的CDMO生产能力将跃居世界前列。

按照计划,富士胶片力争到2024财年(截至2025年3月)使CDMO业务的营业收入增至2020财年(截至2021年3月)约2倍的2000亿日元,之后力争实现年率20%的增长。

富士胶片确实有自信的底气。

三、行业内卷

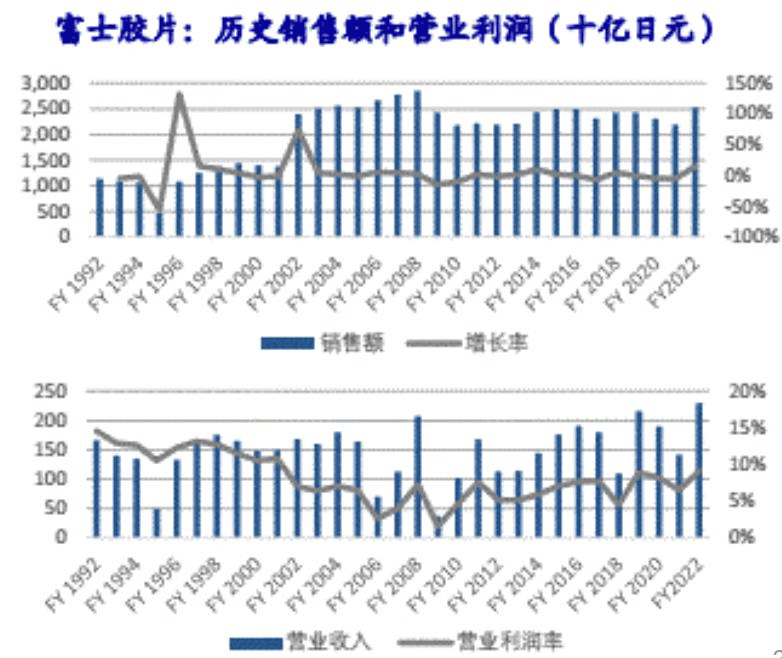

从历年营业收入看,2008年,富士胶片营业收入达到顶峰,随后下降。

2022年的营业收入,已经超过了2008年,创下历史新高。

富士胶片的营业收入

富士胶片营业收入能够企稳回升,关键是医疗健康板块。

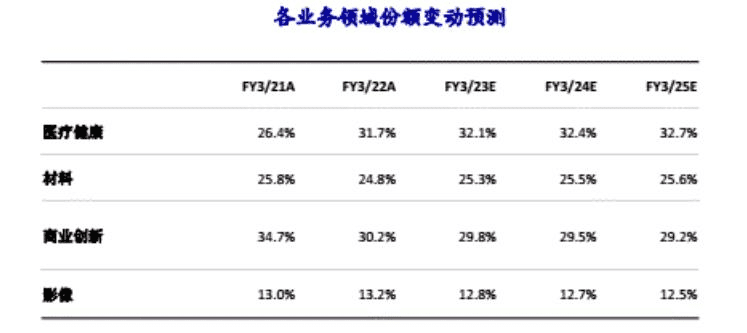

目前,影像业务只占到富士胶片总收入的约13%,医疗健康已跃居最主要的板块。

富士胶片各业务领域份额变动情况

转型医疗健康尝到了甜头,这也是富士胶片继续押注CDMO业务的原因之一。

不过,富士胶片要想成为医药界的台积电,没那么容易。

目前,全球CDMO市场的格局是,美国的Thermo Fisher Scientific(赛默飞世尔科技),瑞士的Lonza(龙沙)、中国的药明系位居前三,美国的Catalent、韩国的三星生物排名第四和第五。

全球CDMO企业营收排行榜

富士胶片位列第九,虽然未公布营收,但据推测与前三名差距比较大。

前有劲敌。

前段时间,排名第一的赛默飞世尔科技在中国杭州投资建设的新工厂正式开业,新工厂占地80000平方米,具备临床和商业化的原液和制剂生产能力。

三星生物背靠三星这颗大树,已投资1600亿日元,建设新工厂,预计到2022年,产量将增加70%。

后有追兵。

传统医药大厂也在进军CDMO领域,一批新生的CDMO企业正快马加鞭地落地。

比如,今年7月,中科新生命完成了客户mRNA-LNP首批次生产的交付,标志着公司成功建立起mRNA药物CDMO能力,也宣告正式进军CDMO。

又如,今年8月,疫苗龙头康希诺公告,与阿斯利康签署框架协议,公司将向阿斯利康提供CDMO以支持其mRNA疫苗项目,生产和供应特定产品,并提供相关特定服务。

CDMO行业,正在“内卷化”。

这意味着,不仅是富士胶片,中国CDMO企业也要思考如何应对竞争。

特别是在小分子领域,印度的Piramal Pharma Solutions、Sai Life Sciences等凭借成本优势,给中国企业带来很大的压力。

韩国、日本企业则打起了“价格战”,三星生物甚至以30%的低价拿下订单,抢夺市场。

今年12月初,中国CDMO龙头企业药明生物将2023年全年收入增速从预期增长30%下调到增长10%,净利润将同比下降到个位数。

要知道,药明生物以往的业绩增速长期保持在40%的水平。

中国CDMO另一龙头凯莱英,今年前三季度实现营收63.83亿元,同比下降18.29%;实现归母净利润22.1亿元,同比下降18.77%。

虽然CDMO的市场增速很快,但是企业蜂拥入局,蓝海终将变成红海。

中国企业只有练好内功,才能破除内卷。

本文来自微信公众号:正解局(ID:zhengjieclub),作者:正解局