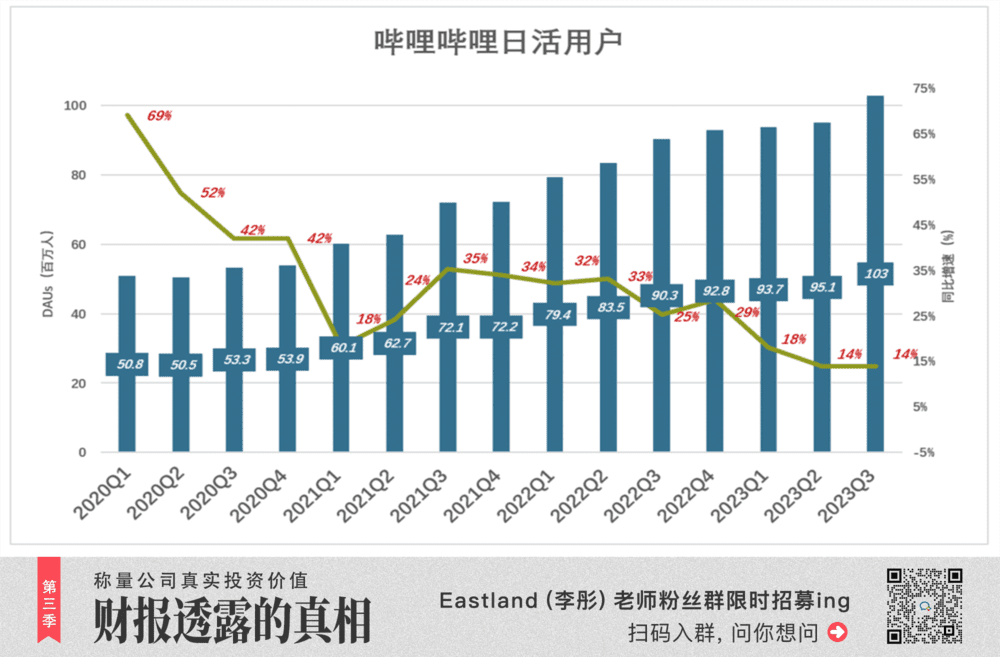

2023年11月29日,哔哩哔哩(NASDAQ:BILI;HK:09626)发布2023年Q3业绩:前三季度营收161.8亿、同比增长2.7%;经营亏损37.6亿、同比减亏55%;Q3日均活跃用户(DAUs)首次突破1亿,环比增长8.1%、同比增长14%;Q3月均活跃用户(MAUs)达3.4亿,创新高。

财报后的电话会议中,B站高管认为用户及营收仍有较大增长空间,并预计2024年将“持续增毛利润、减亏损,向盈亏平衡的目标努力”。

B站从“高速档”切换至“低速档”,意在追求高质量增长。

日活用户突破1亿

用户增长可分为两种:靠内容吸引的“自然增长”和靠市场费用换来的“加速增长”。

2016年,B站市场费用突破1亿元,Q4平均月活用户达到4938万;

2017年,市场费用突破2亿元,Q4平均月活用户达到7176万,同比增长45%;

2018年Q4,月活用户进一步增至9277万,但增速降至29.3%。

2020年Q1,月均活跃用户约为1.7亿;日均活跃用户约为5080万,同比增速达69%;日活为月活的26.8%。

到2022年Q1,月均活跃用户增至2.9亿;日均活跃用户7940万,同比增速降至32%;日活为月活的27.0%。

2023年Q3,市场费用同比下降19.2%,日均活跃用户保持两位数增长(14%)并首次突破1亿;日活为月活的30.1%。

2022全年,月均活跃用户3.1亿,同比增长25.9%;日均活动用户8650万,同比增长29.6%;每位活跃用户日均使用APP时长94分钟。其中Q3,用户日均使用时长首次超过100分钟。

大幅压降市场费用显然是为扭亏,同时说明B站对靠内容的自然增长比较有信心。

营收多元化

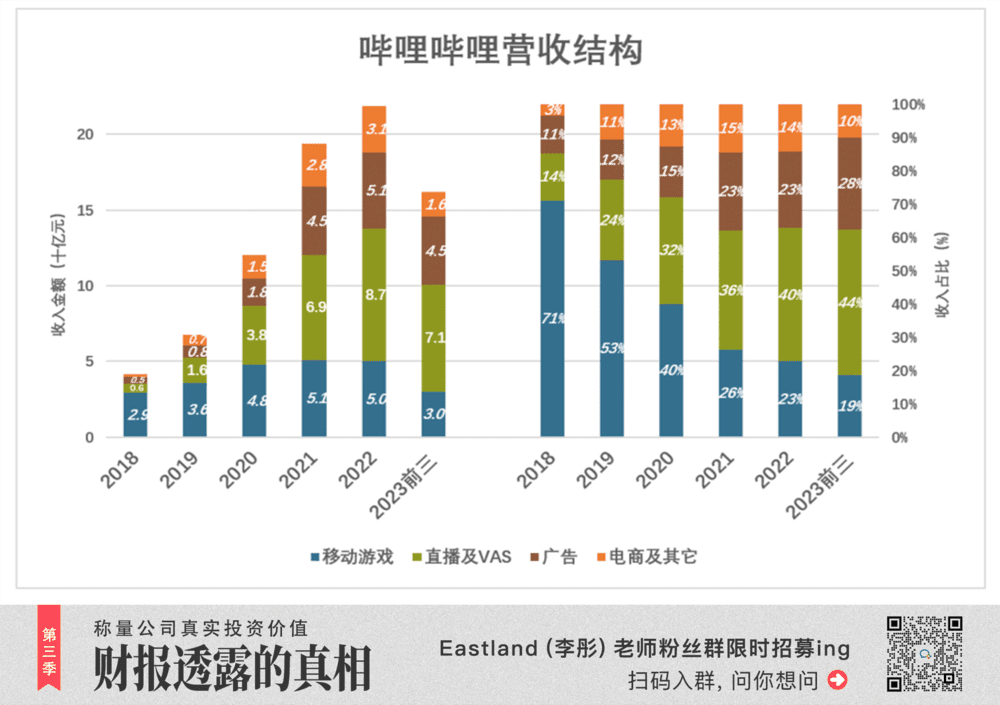

哔哩哔哩将营收分为四个部分:移动游戏、直播及增值服务、广告、电商及其它。

移动游戏业务主要是为“第三方”发行游戏,用户免费下载并以哔哩哔哩账号来玩及购买虚拟物品。

直播及增值服务主要也是靠虚拟物品销售变现,此外还有“大会员订阅费”。

广告包括出现在移动端应用的启动页及页面顶部的广告、网站主页顶部横幅品牌广告以及线上视频推送旁边的效果广告。

电商收入来自ACG(动漫)相关商品和线下表演及活动的票务收入。

移动游戏

移动游戏是哔哩哔哩变现的主力,2018年收入29亿、占当年营收的71%,较2017年下降13个百分点。

2020年,移动游戏收入增至48亿,同比增长33.5%,占营收的比例却降至40%。

2022年,移动游戏收入51亿、占营收的26%;

2023年前三季度,移动游戏收入50亿、占营收的23%。

移动游戏占营收的比例从2017年的83%降至2022年的23%,再到2023年前三季的19%。原因很简单:一方面是移动游戏行业进入存量竞争阶段,增速放缓;另一方面是B站直播、广告、电商快速成长。

公司收入多元化是投资人乐见的好事。但B站是中国年轻人聚集度最高、游戏内容积淀最丰厚的视频平台,天然优势不应放弃。

在财报后的电话会议上,CEO陈睿称,按照新的市场竞争格局对自研游戏重新梳理,砍掉预期效益不好的项目,聚焦于竞争力强的项目,争取更大市场份额和更多的利润。

直播及增值服务

“直播及增值服务”异军突起,在B站营收中的占比稳居第一。

2015年收入只有微不足道的620万元;

2017年收入达1.76亿,2020年达到38.46亿,年均复合增长率179%,在营收中的份额蹿升至32%。

2021年,直播及增值服务收入达69.3亿,占营收的36%,超过移动游戏成为B站第一大收入来源。

2022年、2023年前三季度,该板块收入分别为87.2亿、60.5亿,占当年营收的比例先后提高到40%、44%。

2023年“双十一”,B站直播带货成交额(GMV)同比增长250%。

广告

广告收入稳定、毛利润率高,是互联网投资人最为看重的业务。

B站启动广告变现比较晚,但增速可观。

2015年广告收入不到2000万、2017年达1.6亿、2019年8.1亿……到2022年,广告收入达50.7亿。2015-2022年,广告收入累计增长267倍、年均复合增长率达222%。

2023年前三季度,广告收入44.8亿、同比增长26.1%,占总营收的28%。

增值服务与广告已成为B站的两驾马车,前者聚人气赚营收、后者毛利润丰厚,是扭亏为盈的主要驱动因素。

电商及其它

电商业务启动比广告更晚,2020年收入15.1亿、同比增速超过100%,占总营收的13%。

2021年,电商收入28亿、占营收的14.6%。

2022年、2023年前三季度,电商收入增长放缓,占营收的比例回到10%一线。

B站日活过亿,2022年电商收入仅30亿,仍有较大想象空间。

盈利能力分析

1)毛利润

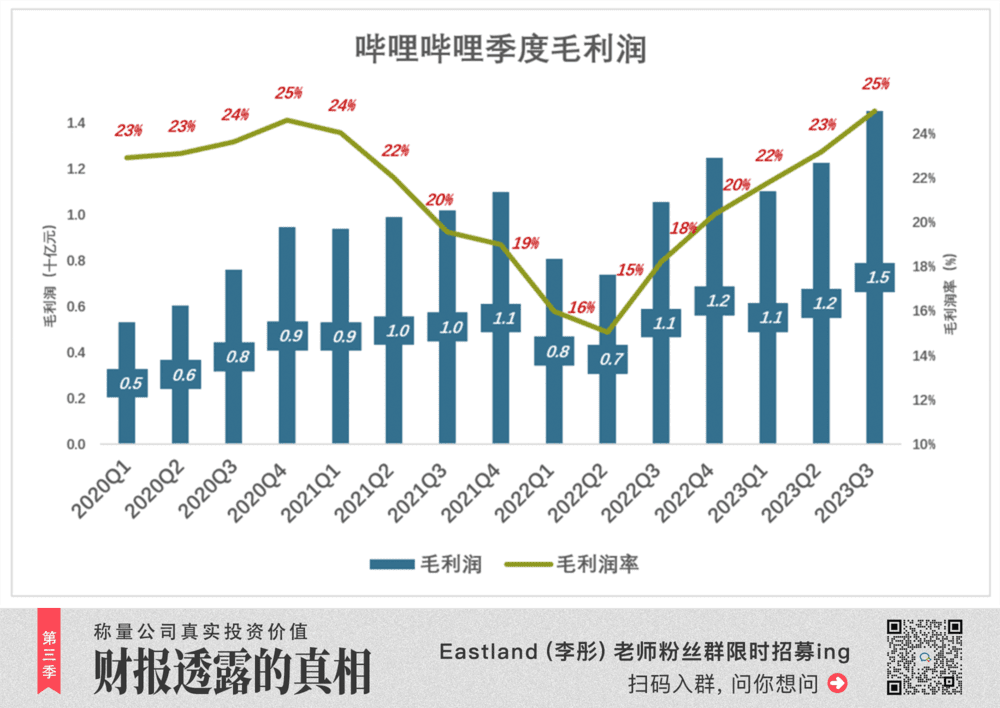

B站毛利润率呈周期性波动,2018年20.7%、2019年17.6%;2020年23.7%、2021年20.9%;2022年17.6%、2023年前三季度23.4%。

2020年Q4是所在周期的高点,毛利润9.4亿、毛利润率24.6%;2022年Q2是所在周期的谷底,毛利润7.3亿、毛利润率15%。

2023年Q3又来到所在周期高点,毛利润14.5亿、毛利润率25%,双创历史记录。

互联网企业毛利润率动辄70%、80%,B站毛利润率不到30%,主要原因是与主播及内容创作者之间的收入分成安排。

2022年,B站支出收入分成91亿、同比增长17.9%,占营收的41.6%。

用户、广告收入的增长需要庞大的创作者群体,2023年Q3接近170万UP主获得分成收入。

对B站而言,分成金额虽巨,但能激励UP主创造更多、更好的内容,进而带动用户、营收增长,形成生态的“正循环”。

扭亏之路

1)费用控制

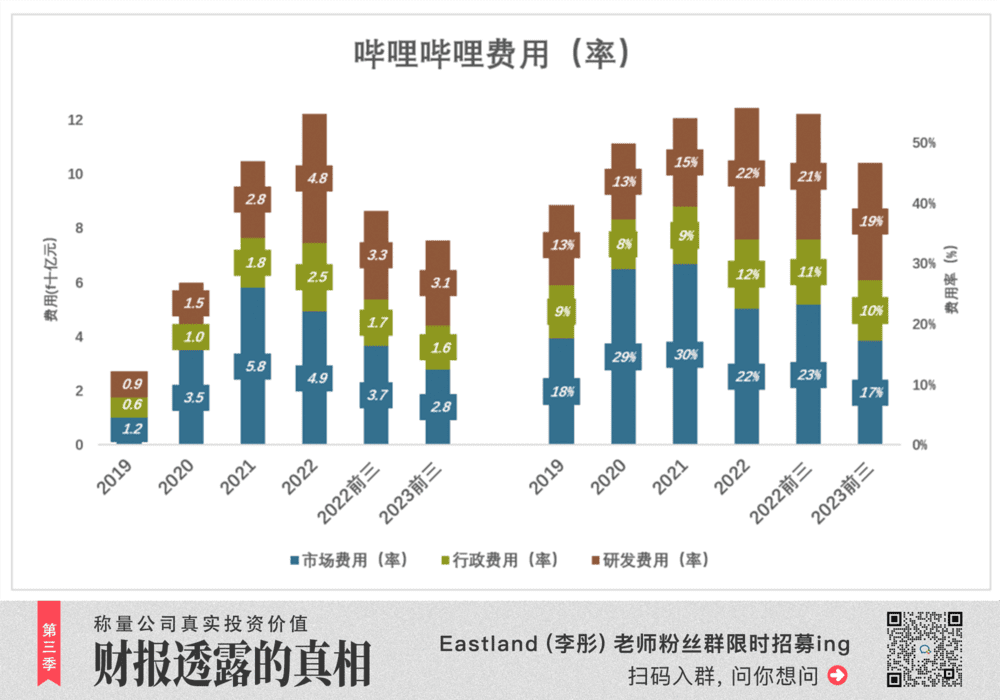

2019年,营收同比增长64.2%,市场、行政、研发三项费用合计27亿、总费用率39.6%;

2020年,三项费用合计60亿、总费用率49.8%,营收同比增速提高到77%;

2021年,三项费用合计105亿、总费用率54%,营收同比增长61.5%;

2022年,三项费用合计122亿、总费用率55.7%,营收同比增速降到13%;

2023年,B站调整了策略,前三季度总费用下降12.6%,总费用率46.6%,同比减少8.2个百分点。在营收保持增长的情况下(同比增长2.7%),经营亏损下降了55%。

业绩改善的重要原因是注重获客性价比。2023年前三季度市场费用同比减少8.6亿、费用率下降5.9个百分点。

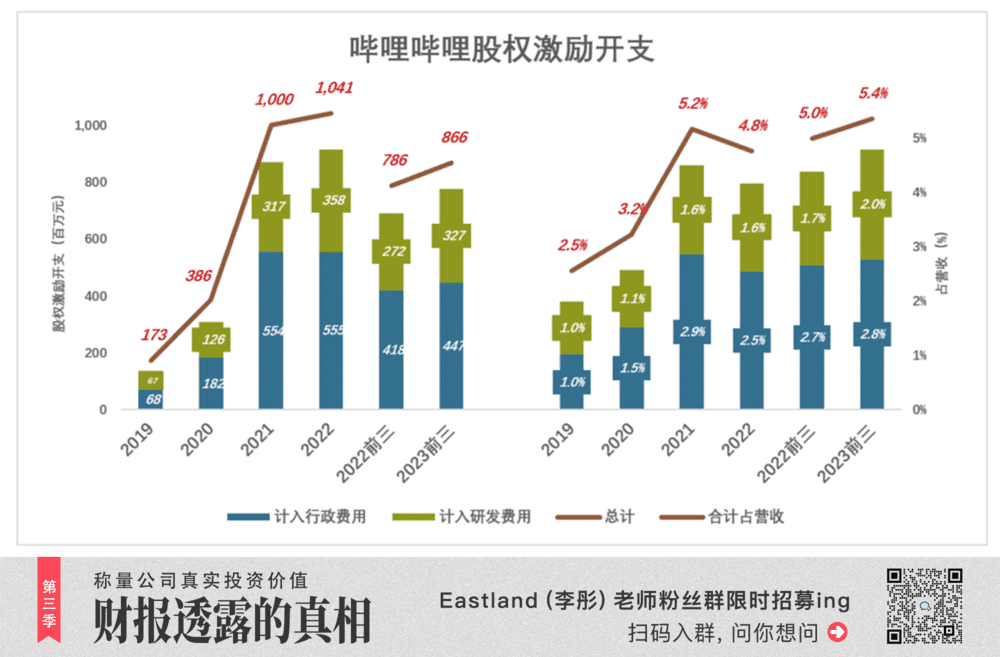

2)股权激励力度不减

2021年,B站加大了股权激励的力度。其中5.5亿计入行政费用、占营收的2.9%,这部分开支用于激励中高层管理团队;用于激励技术骨干的开支达3.2亿、占营收的1.6%;股权激励总开支达10亿元(其中1.3亿计入营业成本、市场费用)、占营收的5.2%;

2022年,股权激励开支保持增长、但幅度低于营收,因此占营收的比例降至4.8%。

2022年前三季度,B站费用率大幅下降,但股权激励开支不降反升,达8.7亿、同比增长10%,占营收的5.4%;其中4.5亿计入行政费用、3.3亿计入研发费用。

B站的新策略是保持营收增长、优化营收结构,不烧钱,加强股权激励、提高士气。

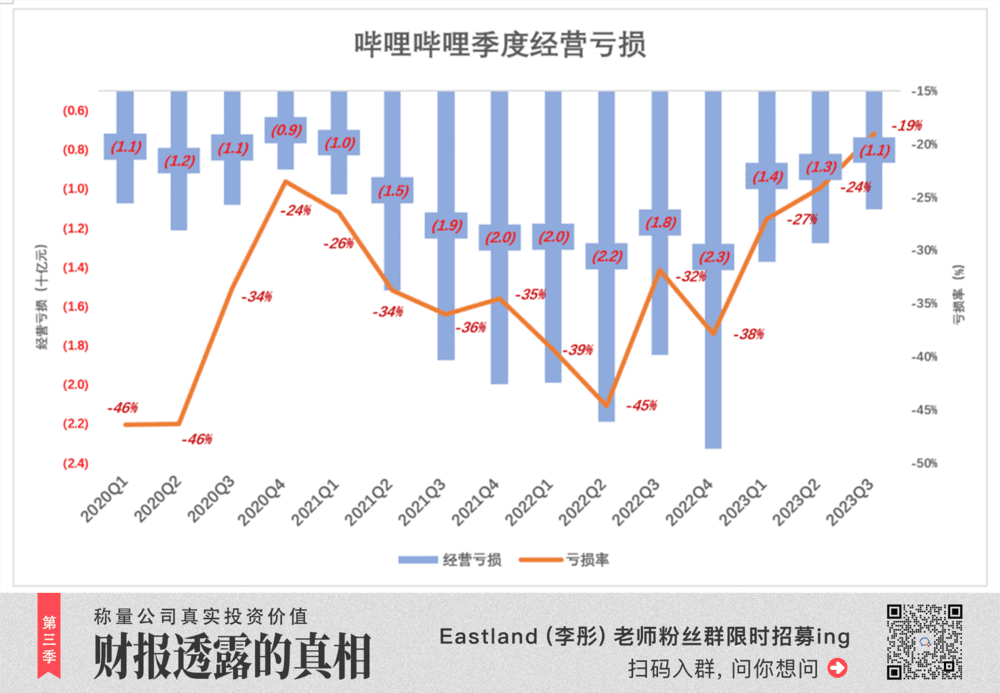

3)经营亏损收窄

B站经营亏损呈现“非周期波动”,2020年Q3经营亏损9亿、亏损率24%;

2022年Q2,经营亏损扩大到22亿、亏损率高达45%;

进入2023年,B站画风突变,经营亏损逐季下降,Q3亏损11亿、亏损率首次降到20%以下。

财报后的电话会议上,B站高管预计2023年Q4将更进一步减亏。如能保持这种势头,2024年有可能出现首个单季盈利。

*以上分析仅供参考,不构成任何投资建议!