引子

2023年12月1日晚间,两年美债利率大幅下行,从4.67%下行至4.55%,下行了12bp。

主要原因在于鲍威尔在斯佩尔曼学院(Spelman College)进行了一场炉边谈话。期间鲍威尔表达了他对货币政策的看法,还是大棒加甜枣的招式:

1. 大棒

现在下结论说我们已经取得了足够的限制性立场,或者推测政策何时可能放松,都为时过早。

如果时机合适,我们准备进一步收紧政策。

在如此迅速地走了这么远之后,联邦公开市场委员会正谨慎地向前推进,因为紧缩力度不足或过度紧缩的风险正变得更加平衡。

2. 胡萝卜

通胀仍远高于目标,但正朝着正确的方向发展,所以我们认为现在正确的做法是谨慎行事,仔细考虑事情的发展情况,让数据告诉我们事情的真相。数据将告诉我们,我们是否做得足够了,或者我们是否需要做得更多。

货币政策对经济状况的影响是滞后的,美联储加息的效果可能尚未完全显现。

我和我的同事们预计,随着新冠疫情和重新开放的影响消退,以及限制性货币政策对总需求的影响,明年支出和产出的增长将放缓。

既然如此,那么,为什么美债收益率依然大幅度下行呢?主要是因为鲍威尔这番讲话标志着美联储货币政策叙事范式发生重大调整,将从加息范式转向降息范式。

加息范式和降息范式的本质区别

12月1日,“新美联储通讯社”Nick Timiraos发了一段特别有意思的话:美联储加息可能已经结束,但是,官员们不愿意承认。

因此,大部分官员在谈论货币政策时,都会加上一句——如果有必要的话,将准备进一步收紧政策。

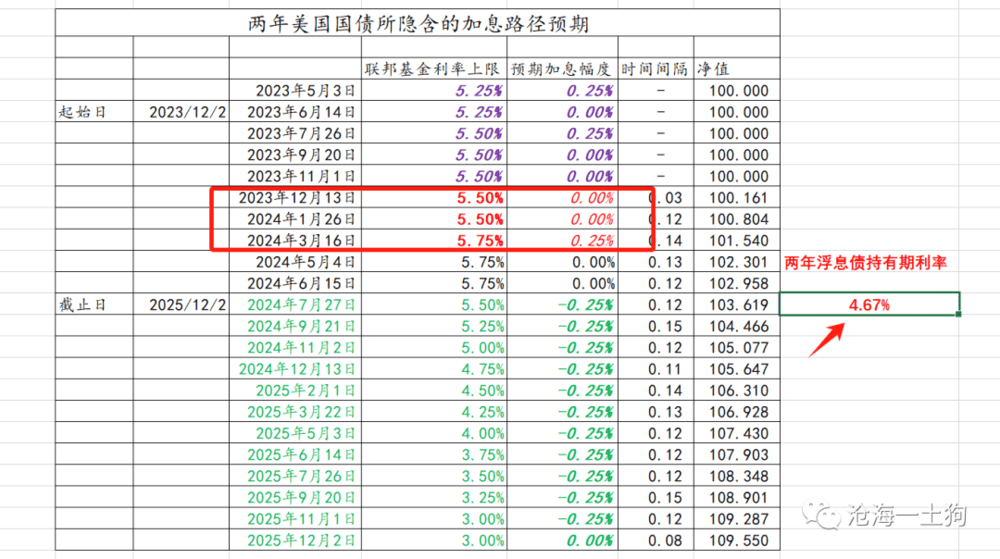

那么,这句话的魔力到底是什么呢?决定当下的叙事范式是加息范式还是降息范式。在鲍威尔的炉边谈话之前,两年美债利率在4.67%,依然对应了一个加息范式的隐含点阵图。核心部件包括两部分,1. 未来有一次加息的可能性;2. 明年降息4次。

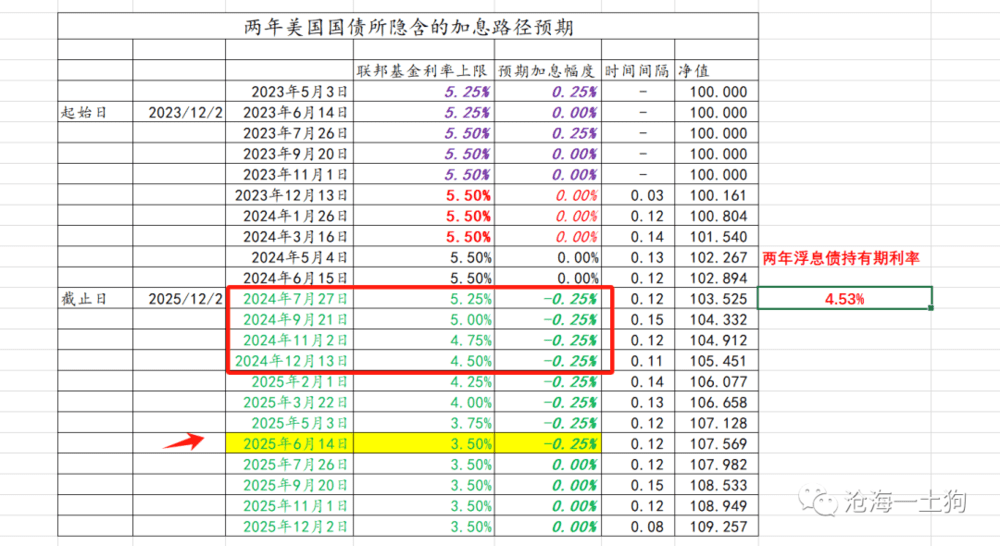

在本次谈话之后,两年美债利率回落至4.55%,对应了一个降息范式的隐含点阵图。核心部件包括两部分,1. 明年有4次降息;2. 联邦基金利率的终止值是3.50%。

这对应了两个词组,1. how fast,最早什么时候开始降息;2. how low,联邦基金利率的最低点预期是多少。

经过how high和how long的洗礼之后,我们马上要进入一个跟踪how fast和how low的时代。

因此,债券市场极度亢奋,迎接新时代的到来。

范式切换的铺垫

事实上,这次范式切换并不突兀,之前有两个重要的铺垫工作。

1. 沃勒放鸽

2023年11月28日,美联储理事沃勒表示,预计第四季度美国GDP或许为1%至2%;最近几周的数据使得第三季度的增长看起来像是“一次性”的跃升。如果通胀在接下来的几个月继续下降,这将是很好的经济理由可以降低政策利率。

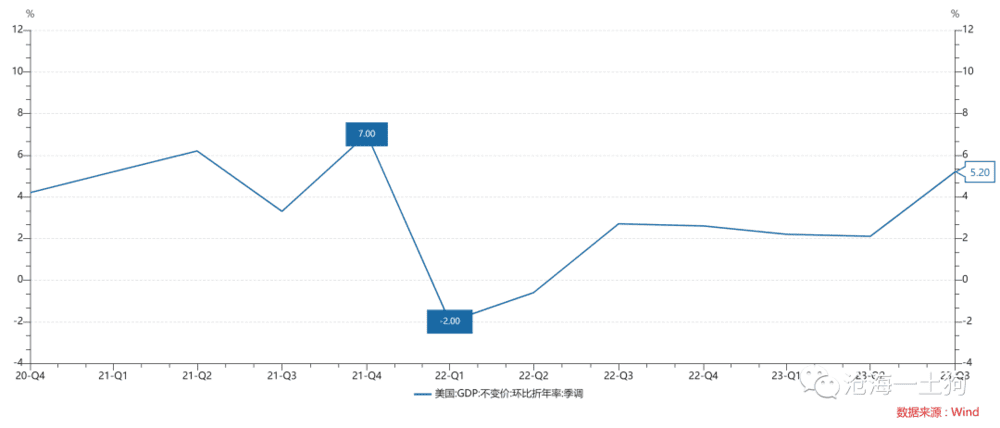

美国2022年Q4的GDP增速在2.6%。基于沃勒的说法,如果今年Q4的GDP增速掉到1%~2%,那么,对2024年的经济增速展望将很悲观。

2. 褐皮书放鸽

美国经济褐皮书是指联邦储备委员会编辑的关于国内经济形势的概要。因此,褐皮书可以视作美联储对于经济的看法。

11月30日的褐皮书指出:

在截至11月7日的六周内,美国的经济活动整体呈现放缓趋势,而且经济前景也有所下降,消费者对价格的敏感性增加,非必需品和耐用品支出有所减少。同时,劳动市场的需求增长放缓,尽管市场供应依然紧张。价格上涨基本放缓,温和涨价料将持续到明年。

自公布截至10月6日的前次褐皮书以来,美国经济活动总体而言放缓,具体来说,四个地方联储辖区报告经济温和增长,两个地区的经济活动指标持平或略微下降,六个地区的经济活动略有下滑。

有了重要官员讲话的铺垫,以及地方联储的背书,鲍威尔公开表达:

我和我的同事们预计,随着新冠疫情和重新开放的影响消退,以及限制性货币政策对总需求的影响,明年支出和产出的增长将放缓。

这就十分重磅了。因为十二月的议息会议即将公布两个重要东西:1. 点阵图;2. 美联储对2024年的经济展望。

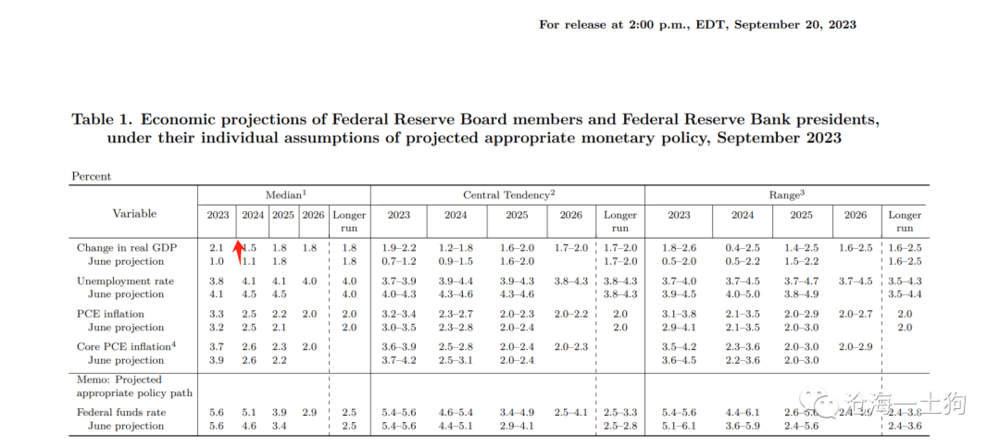

点阵图的法理依据强烈依赖于美联储对2024年的经济展望。之所以十月份美债利率狂飙,主要是因为美联储把2024年的经济展望从1.1%上调至1.5%,并据此大幅上调了点阵图。

这一次议息会议之前,沃勒、褐皮书、鲍威尔密集地去表达对2024年经济的不看好就耐人寻味了。

我们的官员们大概率会给出一个十分弱的经济预期——EP,然后,据此给一个特别鸽派的点阵图,继续留着加息一次的可能性将显得不合时宜。更何况我们是无法从点阵图中十分显性地观察出这一次加息的可能性还在不在。

总的来看,经历了诸多铺垫,鲍威尔这次炉边讲话,促成范式切换,就水到渠成了。

how fast和how low的影响

未来市场的关注点将转向以下两点,1. how fast,最早什么时候开始降息;2. how low,联邦基金利率的最低点预期是多少。

这两点又会影响收益率曲线的形态,

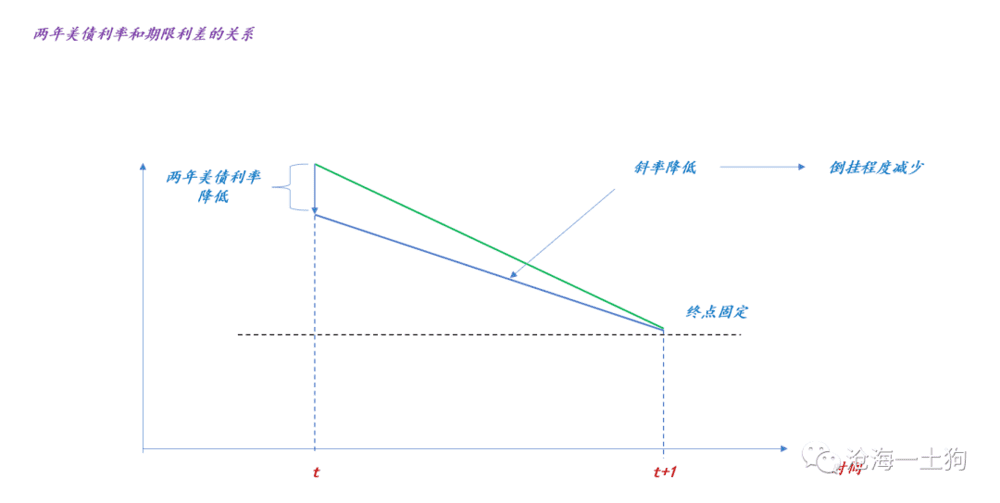

在两年美债利率终点固定的情况下,如果两年美债利率大幅降低,那么,会导致两年美债随时间下滑的斜率降低,从而,降低倒挂的程度。

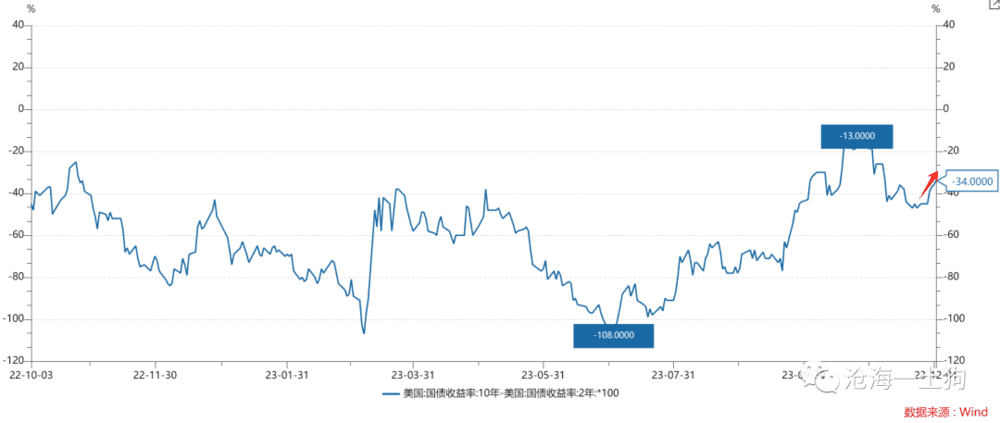

如上图所示,随着两年美债利率的下降,期限溢价有所提高,从-45bp提高到了-34bp。

因此,有人会高杠杆做这样的交易:做多两年美债,再做空十年美债,并保持总体久期为零。

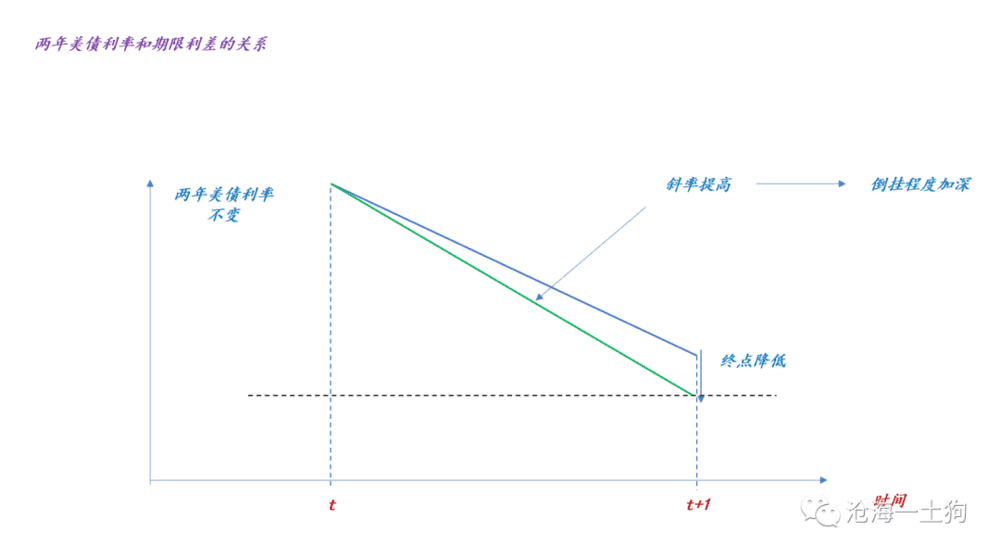

但是,这个策略的着眼点是how fast,并未考虑how low。一旦how low发生变化,两年美债的终点利率大幅下滑,期限溢价将降低。

也就是说,该策略只适合交易how fast,一旦how low维度发生不利变化,也会被市场干爆。

因此,未来叙述范式会主要围绕how fast和how low。目前这个阶段how fast比较重要,谈论这个话题是市场的主流,因此,多两年美债,空十年美债的对冲交易比较主流。之所以拿这个交易举例,是因为这个交易很基础性,很多资产价格都会锚定在类似的交易上,最终去反馈how fast和how low。

结束语

综上所述,我们就梳理清楚了近期的关键事件,并可以得出以下结论:

1. 美联储货币政策叙述范式已经发生重大调整,从加息范式转为降息范式;

2. 核心话题转为how fast 和 how low;

3. 目前的主要话题是how fast,所以,期限溢价有所回升。

ps:数据来自wind

本文来自微信公众号:沧海一土狗(ID:canghaiyitugou),作者:沧海一土狗