本文来自微信公众号:沧海一土狗 (ID:canghaiyitugou),作者:沧海一土狗,原文标题:《终于要轮到大票了》,题图来自:视觉中国

2023年10月23日,十年美债利率见顶,全球的流动性状况得到了极大的改善。

全球的权益资产大幅反弹,其中,标普500指数底部以来上涨10.67%(ps:10月30日见底)。

但是,A股却出现了显著的分化,中证1000指数底部以来反弹了9.43%,而沪深300指数仅仅反弹了2%。

此外,微盘风格更为夸张,小市值指数底部以来涨了15.6%。

因此,中国股市不是没涨,而是,有着强烈的风格分化——小票上天,大票躺平。

那么,到底是什么因素决定了风格分化呢?沪深300指数上涨的条件又是什么?这篇文章将探讨这个问题。

风险偏好和M1增速

答案是风险偏好较弱,根源在于M1增速较低。

一直以来,投资者们有一个致命的混淆,把M1和M2弄混了,他们认为:只要M2增速高,风险资产的价格就应该上涨。

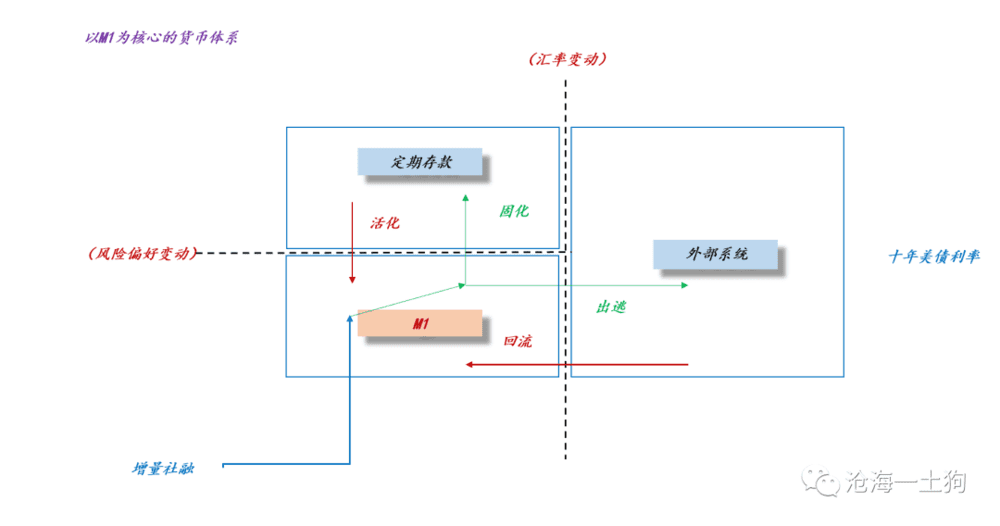

事实上,活期存款才是水,定期存款只是冰,后者是前者的备选,二者之间的转化需要一定的条件。

也就是说,只有在经济过热的情况下,M2增速高才是有意义的;在经济偏冷的情况下,M1增速才是一切,它决定了每个投资者的体感——有钱或者没钱。

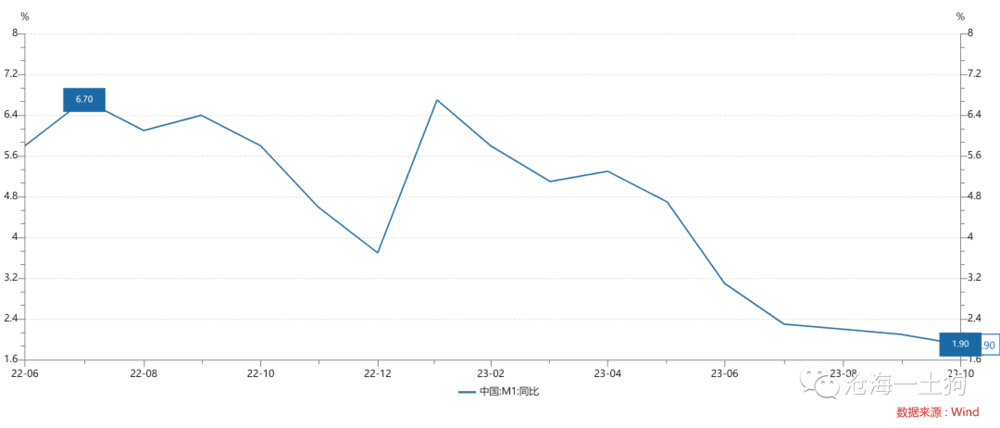

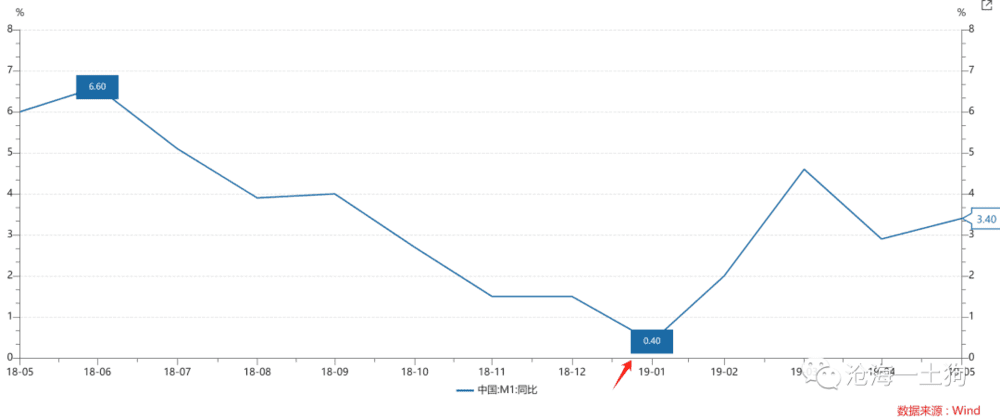

如上图所示,M1增速处于下降通道,10月下滑到1.9%,然而,大票的上涨需要较高的风险偏好,所以,就不难理解沪深300指数糟糕的走势了。

换言之,我们可以把沪深300指数当成M1增速的高频替代指标,用沪深300指数观察人民币系统M1的变化。

社融增速和M1增速的缺口

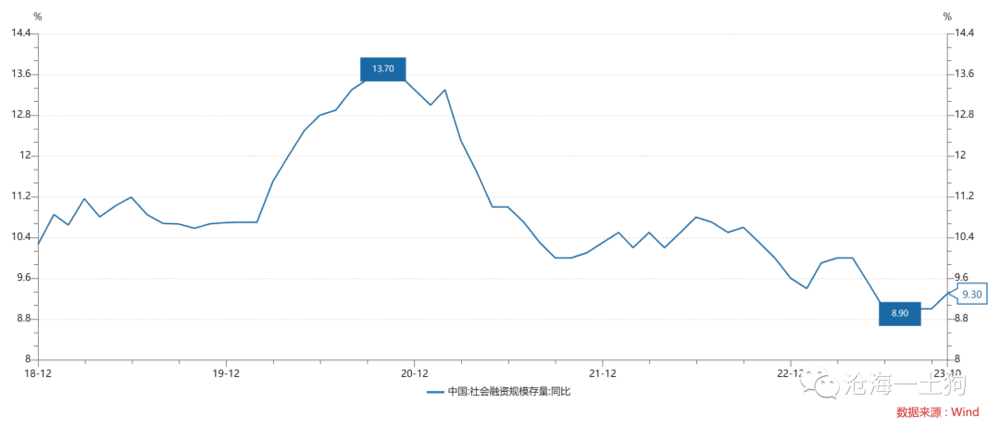

如上图所示,尽管社融增速的中枢有所下滑,但是,整体还有9%左右的增速。那么,为什么M1增速只有1.9%呢?现实当中有跑冒滴漏。

如上图所示,二者的差值有两个去处:

一、固化成定期存款了;二、出逃到海外了。

定期存款是冰,在较为寒冷的环境中,我们不能把它等同于水,除非经济处于向上的通道中。因此,在经济收缩的过程中,M1/M2占比持续降低是一个很关键的问题。

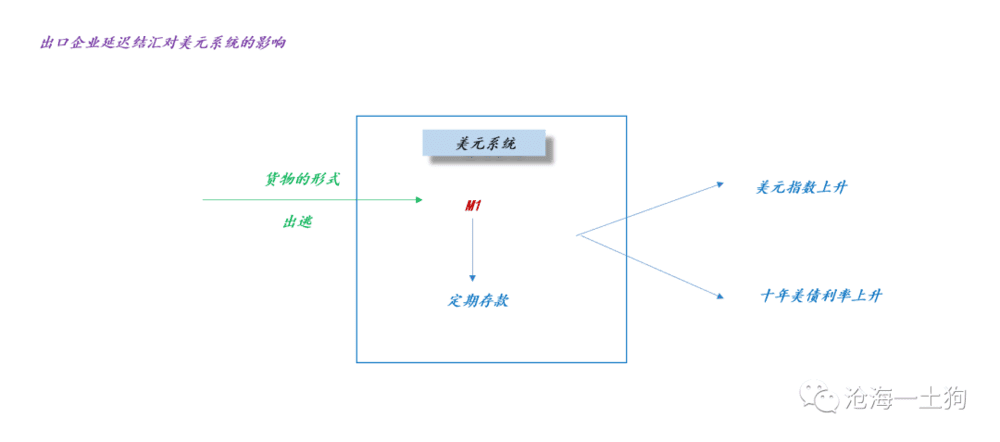

此外,在资本项目不自由的情况下,资本出逃的主要渠道不是我们想象的那种直接模式,而是一种很迂回的模式:出口企业延迟结汇。

出口企业的货物到了境外,会收到对应的外汇。由于贬值预期和外币存款的高利率,这部分钱会比普通情况下更晚地结汇回来。更有甚者,一些企业会把结汇周期拉得更长,靠贷款来解决国内的资金需求。

总的来说,社融增速“空砍”9%,居民仍然感到缺钱有两个原因:

1. M1/M2占比下降;2. 出口企业延迟结汇。

这两个原因背后则是美联储剧烈的加息。

汇率和M1增速的关系

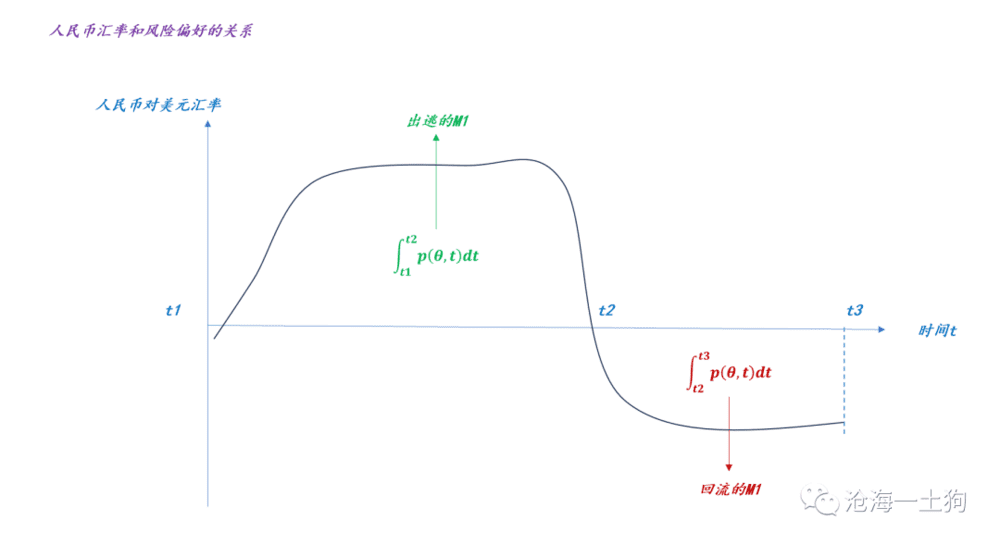

出口企业延迟结汇会有两个效应,一个是汇率贬值,另一个是M1增速下滑。

在前面的文章中,我们也讨论过,沪深300指数基本上代表了M1增速的高频数据。

于是,我们就get到了汇率和沪深300指数强相关性的微观机制——结售汇情况对M1的影响。

在这里,有人会argue,近期人民币是升值了,但是沪深300指数还是没涨啊?

对于这个问题,我们得回到美联储那个框架:既要看 how high,又要看 how long 。

如上图所示,在贬值周期,一些M1花了一定的时间出逃了;在升值周期,我们得花一些时间,让他们再回来。

为了综合多高和多长,我们要看汇率的60日移动平均数据,而不是即期数据。

也就是说,沪深300指数和人民币汇率的长期均线更相关。

沪深300指数的非对称性

写到这里有人会问,为什么出逃的资金不紧跟十年美债利率结汇回国呢?因为资本项目不自由。

如上图所示,对于是否立马结汇,这些人很谨慎,他们会积累大量的证据之后再采取行动。也就是说,结汇行动会十分滞后或者右侧。

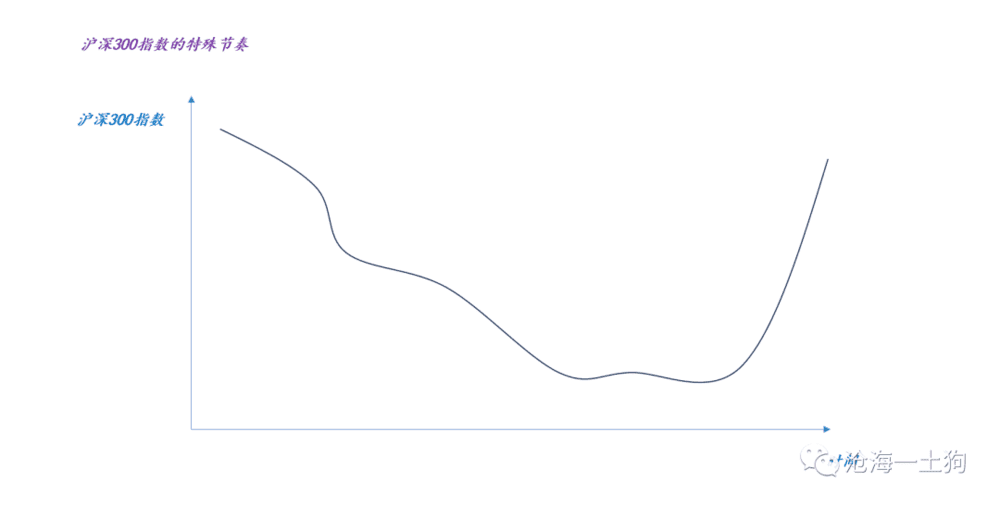

这会导致沪深300指数和十年美债利率有一个不对称:

1. 十年美债利率上行时,沪深300指数紧跟十年美债利率;

2. 十年美债利率上行转为下行时,沪深300指数跟不上十年美债利率;

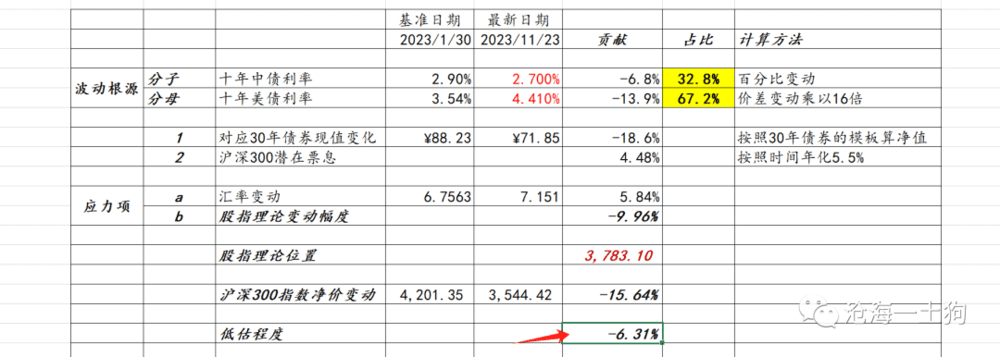

如上图所示,沪深300指数的实际值严重跑输其理论值,大概有6%的差异。

根源就是资本项目不自由所造成的不对称,回来的资金会迟疑,会先等等看。

这个非对称还能解释沪深300指数的特殊运行节奏:慢熊快牛。本质上还是因为制度,不过不是因为证券制度,而是汇兑制度。

结束语

综上所述,我们就回答了那个问题:为什么要轮到大票了?逻辑支撑要点有以下几点:

1. M1增速才代表风险偏好;

2. 沪深300指数的上涨强烈依赖于风险偏好;

3. 十年美债利率已经见顶回落,这个影响已经传导到人民币汇率;

4. 人民币汇率近期大幅升值,已经有人开始大量结汇了;

5. 无论是国内的财政政策,还是信贷政策,都将从增量维度支撑M1增速反弹。

(数据来自wind)

本文来自微信公众号:沧海一土狗 (ID:canghaiyitugou),作者:沧海一土狗