11月9日周四,因昔日共享办公独角兽WeWork申请破产而再度被推上舆论风口浪尖的日本软银集团,公布了财年第二季度财报,即2023自然年三季度业绩。

软银连续四个季度净亏损,上半年亏损翻了11倍

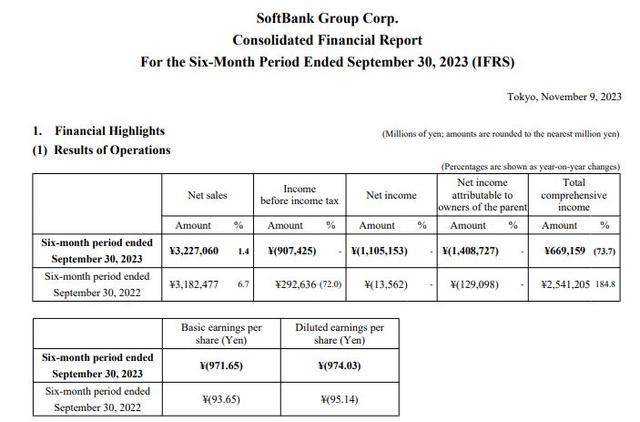

当季软银集团营收同比增3.7%至1.67万亿日元(约合110亿美元),基本符合市场预期。

但季度净亏损9311亿日元(合61.7亿美元),是连续第四个季度亏损,上年同期曾通过出售阿里巴巴股票套现获得净盈利3万亿日元,市场原本预期截至9月的季度仍能盈利近2803亿日元。

软银称,当季利润指标中还因日元贬值而损失了1830亿日元,主要由于以美元计价的负债造成。

从今年4月开启财年到9月为止的上半年内,软银集团共亏损1.41万亿日元(约93亿美元),是上年同期亏损1291亿日元的近11倍;总营收3.23万亿日元,同比增长1.4%,上年曾增近7%。

愿景基金季度转亏,上半财年投资WeWork损失超15亿美元

在市场最关心的投资业务中,刚刚在2023自然年二季度扭亏为盈的软银愿景基金,整体在三季度转亏2589亿日元(约17亿美元),但较上年同期的亏损1.02万亿日元(约67.5亿美元)大幅收窄了75%,上季曾因科技股价抬头而盈利610亿日元,为六个季度里首次实现投资收益。

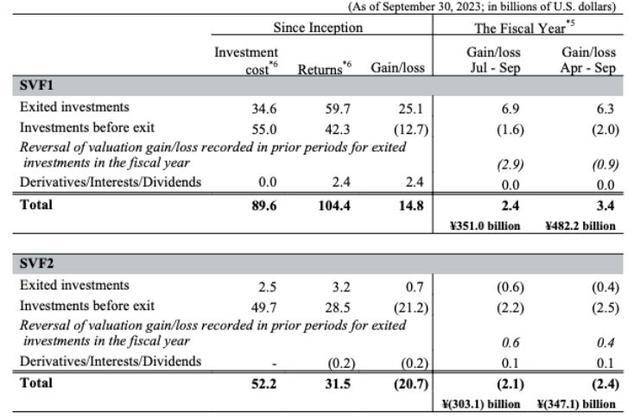

这主要是由于2017年成立的首支愿景基金(SVF1)在自然年三季度实现了213亿日元的投资收益,为连续第二个季度收益为正,得益于软银旗下的芯片设计公司Arm在9月成功美国IPO上市。

这令上半财年SVF1的投资收益为34亿美元,但截至三季度末,其持有的投资组合公司公允价值较上季末下降了3.7%,其中组合中的上市公司公允价值下跌了2.6%。据澎湃新闻总结,这是由于商汤科技、Vir-Biotechnology的股价下跌,部分被滴滴等公司的股价上涨所抵消。

而软银愿景基金旗下主要包括:吸引了中东沙特和阿布扎比财富基金大笔投资的愿景基金一期(SVF1)、完全由软银注资支持的愿景基金二期(SVF2),以及LatAm Funds等三只基金。

这导致愿景基金一期的第二财季正收益,被其规模较小投资工具的损失总计超过20亿美元所抵消。

自成立以来,SVF1的总业绩为盈利148亿美元,涵盖总投资896亿美元和累计回报1040亿美元。但愿景基金二期自成立以来已累计亏损207亿美元,涵盖总投资522亿美元和累计回报315亿美元,上半财年投资损失24亿美元,主要由于其持有的WeWork票据账面价值已减记为零。

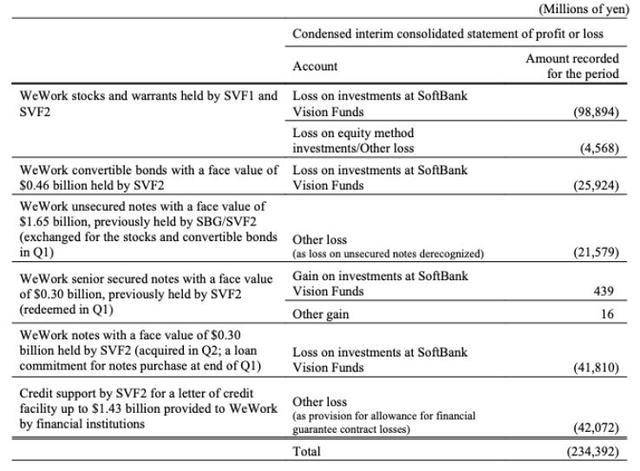

周一,WeWork已就其北美业务在美国申请破产保护,软银称上半财年因投资和财务支持WeWork总损失2344亿日元(约15.5亿美元)。有媒体称,其对WeWork的累计亏损总计143亿美元。

本周另据报道,软银曾在WeWork申请破产不到一周前的10月31日,向高盛为首的贷方支付了近15亿美元,算上这笔支出,自2017年首次投资以来,软银已向WeWork投入超160亿美元。

软银CFO称重新进入投资模式,“AI将是主要战略”

成立于2010年的WeWork在私募市场的巅峰时期曾估值470亿美元,随着2019年IPO上市失败和联合创始人亚当·诺伊曼被赶下台而运势转衰,随后更是因新冠疫情爆发而面临商业地产租赁的困境。从2021年“借壳”上市至本周停牌时,其市值只剩不足5000万美元。

WeWork在破产申请称,“无法克服公司面临的遗留房地产成本和行业阻力”,并打算终止69项办公楼租约,多数位于美国最昂贵的地点之一纽约市。但有分析称,尽管WeWork破产抹去了大部分投资价值,软银仍有机会通过将部分现有债务转换为重组后公司的股权来弥补部分损失。

公开数据显示,愿景基金自成立以来向全球数百家初创企业投入了超过1400亿美元,由于多数企业尚未盈利,外加过去两年科技股的“寒冬”,令其过去两年的投资损失高达6.9万亿日元(约530亿美元)。在截至今年4月的上一财年更是创下破纪录的320亿美元年度亏损。

今年6月的年度股东大会上,软银集团创始人、亿万富翁孙正义坦言,他对WeWork进行重大投资的决定是“人生中的一个污点”。去年三季度开始,软银的投资转入“谨慎防御模式”,孙正义也不再出席财报电话会,接替他主持会议的集团首席财务官后藤义光今日表示:

“作为一家公司,软银需要接受(巨资押注WeWork但失败)这一事实,并为未来的投资活动吸取教训。WeWork不太可能对软银的资产负债表产生进一步负面影响,因为已经完成了减记。”

他还称,Arm价值已是软银当初投资的三倍,从3.3万亿日元增至8.5万亿日元,软银投资组合中还有超过290亿美元的资产很快就可套现,包括字节跳动和日本最大的二维码支付应用程序PayPay等。目前软银手握充足现金,“我们已经进入了投资模式”。

2023自然年二季度,软银共投资了18亿美元,三季度投资了15亿美元,虽然远低于鼎盛时期每季度数百亿美元的投资额,但比去年三季度至今年一季度的每季各投资5亿美元高出三倍多。软银CFO称,如果遇到好的交易可能会进行更大规模的投资,“人工智能是投资的主要战略。”

孙正义曾称“要么拥抱AI,要么灭亡”,今年押注颠覆运输和物流的自动驾驶技术

这呼应了6月时孙正义宣布的“投资转向进攻模式”,他当时还表达了对人工智能技术潜力的兴奋。软银CFO在今日财报电话会上称,软银希望成为人工智能革命的领跑者,孙正义一直“全身心投入并参与讨论AI革命将如何彻底改变人们的生活。”

此前有批评软银投资策略的人士称,过去数年孙正义虽向数百家初创公司投资超过1400亿美元,但完美错过了OpenAI和Anthropic等人工智能革命的领导者,并因WeWork、Katerra、OneWeb和Zume Pizza等已申请破产或关闭运营而损失巨大。

今年孙正义看似正在迎头赶上科技巨头们的AI投资步伐,特别是在可能颠覆运输和物流领域的自动驾驶技术上进行了一系列押注。只不过当前的投资更为谨慎,“手笔比以前小多了”,而且更倾向于通过软银集团直接注资,从而绕过愿景基金这一科技投资工具。

例如,软银同意向自动驾驶货运初创公司Stack AV投资超10亿美元,并与Symbotic公司成立1亿美元的合资企业GreenBox Systems开发人工智能仓储,还向人工智能地图和导航软件开发商Mapbox追加了2.8亿美元。10月孙正义曾劝告商界领袖“要么拥抱人工智能,要么灭亡”。

日本证券公司Iwai Cosmo Securities的高级分析师Tomoaki Kawasaki称,由于短期内事情的发展存在一些不确定性,目前很难对软银集团保持乐观,但人们的关注点已不再局限于软银的投资组合如何“流血”,而是要看软银对人工智能的押注是否、以及如何提高股东价值和资产净值。

目前,软银的资产净值从6月底的1030亿美元小幅增至9月底的1090亿美元。软银CFO表示,日元疲软有助于提振这一数字。

本文来自:华尔街见闻,作者:杜玉