缺芯,曾一度是汽车行业发展面临的“最痛点”。根据汽车行业数据预测公司AutoForecast Solutions数据,2021年和2022年,全球汽车市场累计因此减产约1494万辆汽车。直至今日,芯片短缺问题仍未根本解决。

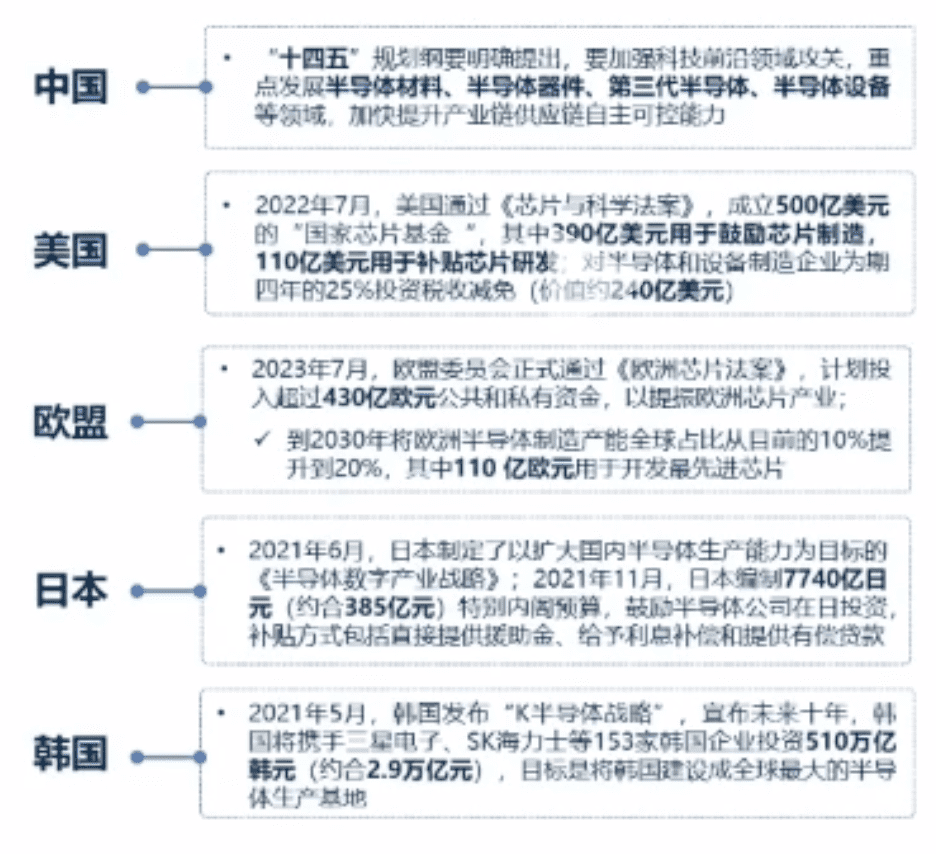

与此同时,伴随着芯片短缺问题的出现,全球主要的国家和地区纷纷在加强自身的本土产业链建设,这就冲击了全球半导体专业化分工的格局,区域化的产业集群正在逐渐成为趋势。

一方面,欧美日韩等主要国家和地区纷纷出台了产业政策,通过大额的补贴来推动芯片制造的本土化,以构建对本国的安全有韧性的供应链:另一方面,我国半导体市场是全球需求最高的市场,但是我们国家的自主化水平还是不够的,对外的依赖度比较高。

“汽车芯片国产化率从过去不到5%,现在上升到10%,但与欧美日等汽车芯片大国强国相比,短板依然非常明显”。11月1日,2023全球新能源与智能汽车供应链创新大会上,中国电动汽车百人会副秘书长徐尔曼表示,在这种逆全球化趋势下,如何能够加快构建国内的芯片供应体系,是急需解决的问题。

毕竟,汽车电动化智能化正在有效地拉动汽车芯片的数量以及价值量的增长。根据IC Insights预测,2030年全球半导体市场规模将在2022年的5741亿美元的基础上增长至超1万亿美元,其中汽车芯片占半导体总体规模将从10%增长至15%。

巨大利益之下,国内车企、芯片公司纷纷出击、加速布局,以期保证我国芯片安全,并试图抢夺更大市场空间。

一、汽车芯片产业链起势,但“优势不在我”

汽车对于芯片的需求越来越大,这一点是毋容置疑的,甚至超预期。汽车电动化智能化正在有效地拉动汽车芯片的数量以及价值量的增长。

数量上看,燃油车单车使用300至500个芯片,新能源和具备辅助驾驶功能的汽车芯片用量超1000个,到L4级自动驾驶汽车单车会使用超3000颗芯片;价值链上看,随着L3、L4、L5级大算力的智能芯片、传感器芯片、控制芯片的需求增加,单车芯片价值量将额外增加630美元至1000美元。

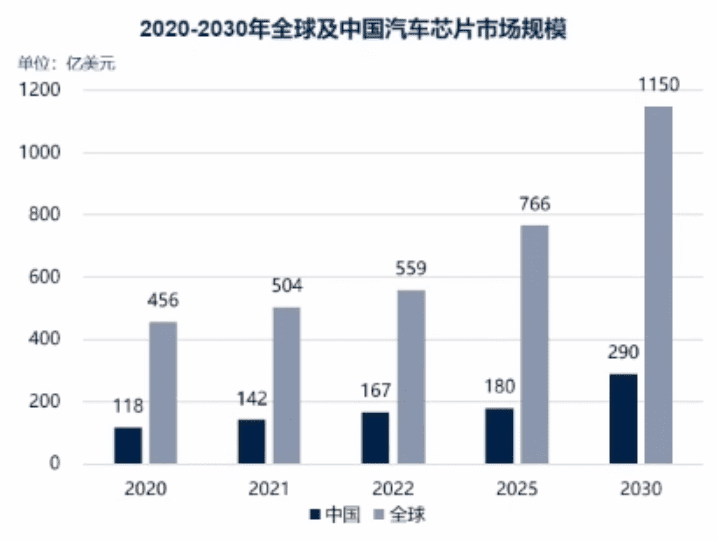

2020~2030年全球及中国汽车芯片市场规模

徐尔曼预计,到2030年,我国汽车芯片市场规模将达到290亿美元,年需求量将超过450亿颗;全球的市场增量更大,至1150亿美元。

如此机遇,谁都想要抓住,但目前对于中国来说,优势并不在我。

2022年,我国集成电路产业销售额达到1.2万亿元,同比增长14.8%,创历史新高,其中设计、制造和封测环节占比分别为43.2%、30.4%和26.4%,同比分别增长19.6%、24.1%和10.1%。可以看出,我国半导体产业正在向上游技术门槛高、附加值高的设计、制造环节扩展。

但是我国半导体产业整体依然基础较弱,在高端半导体产品方面依然依赖进口。根据中国海关总署统计,2022年我国集成电路进口量为5384亿个,出口数量总额为2734亿个,贸易逆差达到2650亿个。从金额看,2022年我国集成电路进口总额为4155.79亿美元,出口总额为1539.2亿美元,贸易逆差2616.6亿美元,仍超越原油持续为我国第一大进口商品。

具体到汽车芯片行业,更是起步较晚,基础薄弱。

徐尔曼指出,国产汽车芯片应用围绕智能驾驶和智能座舱的计算芯片和增量传感器芯片、电源芯片等领域实现了较大的突破,整体的国产化率从过去不到5%,现在上升到10%,但与欧美日等汽车芯片大国强国相比,短板依然非常明显。

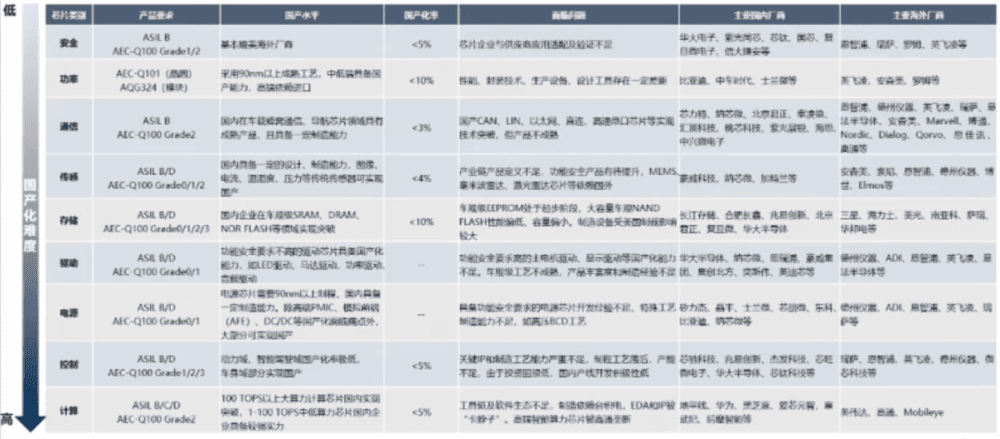

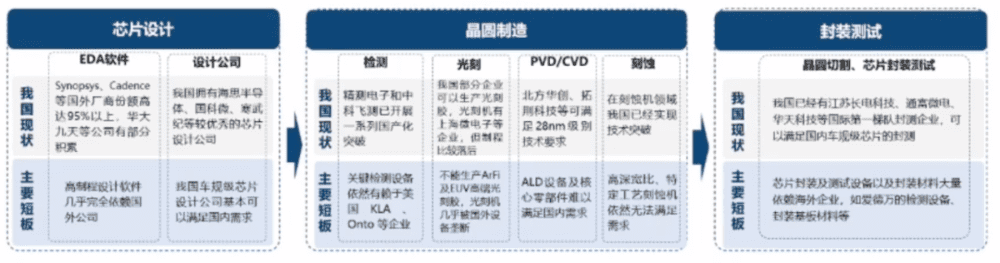

国内汽车芯片面临不同程度短板

从类别来看,逻辑类芯片在制造工艺和能力上不足,模拟类芯片产品覆盖和制造端均存在短板,还有很多领域存在着卡脖子的现象;从全产业链角度看,关键环节依然面临着卡脖子问题,EDA工具、IP核、半导体设备等领域对外依赖度非常高。

“尤其是最核心的光刻机,国内与国际先进水平相比有相当大的差距,车规级晶圆产能也存在着较大的短板。”在徐尔曼看来,尽管汽车芯片整体对制造水平要求低于手机、电脑等消费电子类产品,但是车规级芯片的产线技术要求高,投资回报周期长,短期内产能很难大幅度提升,这导致了产能的供需不匹配。

更糟糕的是,短板问题不仅短期难以解决,长期亦有很大风险。

“特别是去年7月以来,美国出台《芯片和科学法案》,将高端芯片的设计和生产作为遏制中国经济和发展的重要抓手。”清华大学计算机科学与技术系教授李兆麟表示,从产能及未来智能化发展角度看,汽车芯片将成为未来供应链发展巨大的潜在风险环节。

全球各地纷纷出台政策加强半导体产业本土化发展

他把汽车芯片分为两类,一种是使能芯片,指让汽车能够正常工作的芯片,包括计算、控制、存储等控制芯片;另一类是赋能芯片,像智能驾驶、智能座舱类似芯片属于后者。

“截至去年底,欧美日企业长期占据使能芯片的技术制高点,占据全世界90%以上产业;赋能芯片被英伟达、Mobileye以及高通公司垄断,在我国市场占比几乎达100%。”李兆麟认为,尽管短期内,汽车芯片不会作为中美贸易博弈焦点,但是长期来说,特别是随着智能汽车发展,高端制程所依赖的智能芯片将成为未来中美贸易抓手。

对此,中国电动汽车百人会副理事长兼秘书长张永伟持有相同观点。

在他看来,芯片的需求会越来越大,也是汽车行业下一步竞争的焦点。单车芯片的数量和价值量在不断翻倍,且每个链条环节高度集中,美国主要是在上游,汽车芯片的设计,另外还有制造;日本和欧洲是关键设备和一些关键半导体材料,我国主要做一些小芯片,并在加快芯片的全产业链布局。此外,我国台湾地区主要是先进的制程。

“高度分工,高度集中的特点,让汽车芯片市场这个链条面临着‘三高’特征,即高风险、高不确定性,以及高脆弱性”。张永伟称,这意味着,一旦需求发生了变化,每个国家都在构筑自己的芯片战略,很容易出现脱链、断链,这是高风险性。

二、从设计、制造,再到封装,芯片厂全方位蓄力

我国如何改变上述困境?尽管道阻且长,但国内芯片企业已经在行动。

半导体产业链按过程可大致分为设计、晶圆制造、封装测试等三大环节,以及半导体设备、半导体材料两大辅助环节。

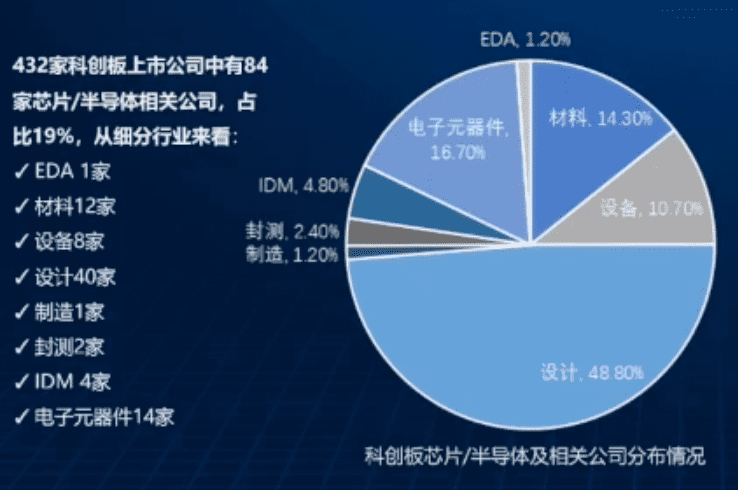

科创板芯片公司分布情况

目前来看,设计环节国内发展较快。杰发科技首席技术官李文雄介绍称,根据其梳理来看,国内432家科创板上市公司中有84家芯片/半导体相关公司,占比19%,EDA业、材料、设计、设备企业都有。其中,以设计公司最多,有40多家。

“无论是自动驾驶芯片,还是智能座舱芯片,以及中高端MCU芯片,国产正慢慢缩短与传统国际大厂的差距。”李文雄举例表示,最早大部分智驾芯片都用英伟达、高通芯片,基本垄断95%以上的市场,但是目前国内华为MDC芯片、地平线J3和J5芯片、黑芝麻A1000芯片都慢慢开始走向市场,且融入全球OEM和Tier1供应商体系,不只是简单在国内低端车厂或者低端车型应用。

制造环节目前还是我国很大短板。目前车规晶圆制造主要被国际大厂垄断代工市场,主要包括:台积电、三星、联电、格罗方德,中芯国际是国内的代工企业。

为什么会是这种格局?

“晶圆代工来看,虽然对车厂或者对于汽车芯片从业者来说,是很大、很好的行业,但目前在整个芯片行业来说,车规芯片是很小的一部分。”李文雄以台积电解释道,去年之前其车规芯片总营收占比持续低于5%,去年勉强爬升到6%,今年可能再好一点,但也不到7%。这意味着,芯片制造企业们做车规芯片动力不强。

与此同时,车规芯片还有“五高”特性,高性能、高可靠、高安全、高稳定、高一致。需求少,品质要求高,显然,投入风险相对较大,投入产出比可能不够划算,这也造成晶圆厂缺乏投入车规产线的动力。

无论是国外还是国内都遇到了这个问题。此前中芯国际、华虹车规产品线占比较少。

不过,近年来,国内芯片代工企业也开始重视车载工艺的开发。李文雄称,中芯国际正在积极开发40nm车规工艺,华虹110nm车规工艺基本成熟,晶合集成110nm的车规工艺也已经成熟。“这些都是指CMOS工艺、数字芯片;模拟芯片用CMOS、BCD,中芯国际180A工艺基本成熟,华虹90nm BCD车规工艺也在开发过程中,离成熟不是太远,发展还是很快的”。

我国汽车芯片产业链现状和主要短板

至于封装测试环节,国内相对来说发展比较早,水平较高,华天、长电、通富微电等车规封测能力在全球处于领先位置,国内芯片封测能力已经形成了。

三、买、投,还是造?车企们各自寻找最优解

芯片企业努力的同时,车企们积极参与其中。

实际上,此前由于“芯片荒”、更高性能需求,以及一些不确定性因素,车企们早已经更深入参与芯片产业链各个环节。

这其中,很大的原因在于,芯片在汽车产业链条中位置的变化。

最早期,芯片行业相当于传统产业链,Tier2芯片企业提供给Tier1芯片,Tier1做完PCB板模组交给车厂OEM,这是传统模式。但是,随着车企开启与芯片公司直接对话,两者的紧密度也在不断加强。

车企布局芯片产业主要有三种方式。

一是联合开发,车企与芯片供应商合资建厂或建立战略合作关系,这其中典型代表是大众集团旗下软件公司CARIAD与芯片制造商地平线成立合资公司,共同研发高级别自动驾驶技术。

二是自研芯片,这其中最典型的代表是特斯拉。而在国内,最典型车企代表为“蔚小理”,三者都有自己的智驾芯片研发部门。特别是蔚来,就在不久前,刚刚发布了第一款激光雷达处理芯片。

车企自研芯片固然可以更好掌握芯片技术主导权及供应主导权,但同时也存在较大挑战,主要是设计研发难度大、资本投入金额高。

因此,更多企业选择对现有芯片企业进行投资,长城汽车芯片产业战略部部长贡玺显然更看好这种方式。

在他看来,从价值链的争夺逻辑来讲,主机厂造芯片是说得通的。“‘缺芯’问题出现之前,很多主机厂的采购并不清楚使用的芯片是什么方案,基本是由Tier 1进行相应迭代。‘缺芯’后,主机厂开始有意打破壁垒,与芯片公司直接对话。Tier1蛋糕被压缩之后,利益是往两头走的:一部分来到芯片厂,一部分去到主机厂。”

但是,缺芯到底缺在哪里?

贡玺认为,不缺在设计上,而是缺在Fab端。全国大部分主机厂背景孵化出来的芯片公司几乎都是Fabless公司,不太涉及到芯片制造环节,本质来讲,如果不涉及制造,缺芯的本质原因并没有被解决,该缺的时候还会缺。

“主机厂从财务上来讲是一个非常重资产的生意,其财报显示大部分的利润全部被折旧摊销拿走,如果要涉及到芯片制造环节,那又是重资产”。贡玺进一步解释说,有人统计,华虹、中芯国际、晶合集成,投资晶圆代工企业的投资人最多赚了一倍左右,但是一级市场赚1倍、10倍、20倍更多。企业大部分利润被折旧摊销拿走,对现金流的压力是非常大的。

此外,大芯片、小芯片的玩法有不同。大芯片无论是智舱、智驾会明显有“马太效应”,市场第一名拿走80%份额;小芯片往往偏定制化,是节点性的东西,要求主机厂对于使用场景理解、对车规的理解比较高。

“汽车电子本来是舶来品,很多逻辑芯片、车规验证、know-how并不源于中国,我们还是一个学习的状态。这种状态之下,主机厂造车规芯片往往遇到一个问题,对车规的理解不是很深”。因此,贡玺认为,主机厂更多需要的不是自研芯片能力,而是对于汽车芯片可靠性检测评判能力。

尽管各家应对方式不同,但相同的是,无论是车企,还是芯片厂都在积极寻求“芯片问题”解决之道,以保证在我国芯片产业链的完整、完善、完美,更好、更多地抢占未来巨量芯片市场。

本文来自微信公众号:赛博汽车 (ID:Cyber-car),作者、编辑:章涟漪