2023年10月24日,美的集团向港交所正式提交上市申请。预计发行规模不超过扩大后股本的10%。参照美的目前在A股的市值,发行港股募集金额在300亿~400亿之间。

A股投资者有两点担心:一是利润被稀释;二是港股估值低于A股,如果美的在港发行价格偏低,或者上市后股价萎靡不振,势必拖累A股价格。

香港是成熟的资本市场,只要获得国际投资者认可,美的进行股权融资、债权融资的便利性高于A股。

在中国企业中,美的国际化程度首屈一指,四成以上收入来自海外。在港上市不仅拓宽融资渠道,还有助于提升国际形象。

其实,分析赴港上市得失,不应脱离美的经营状况。

招股文件提供新视角

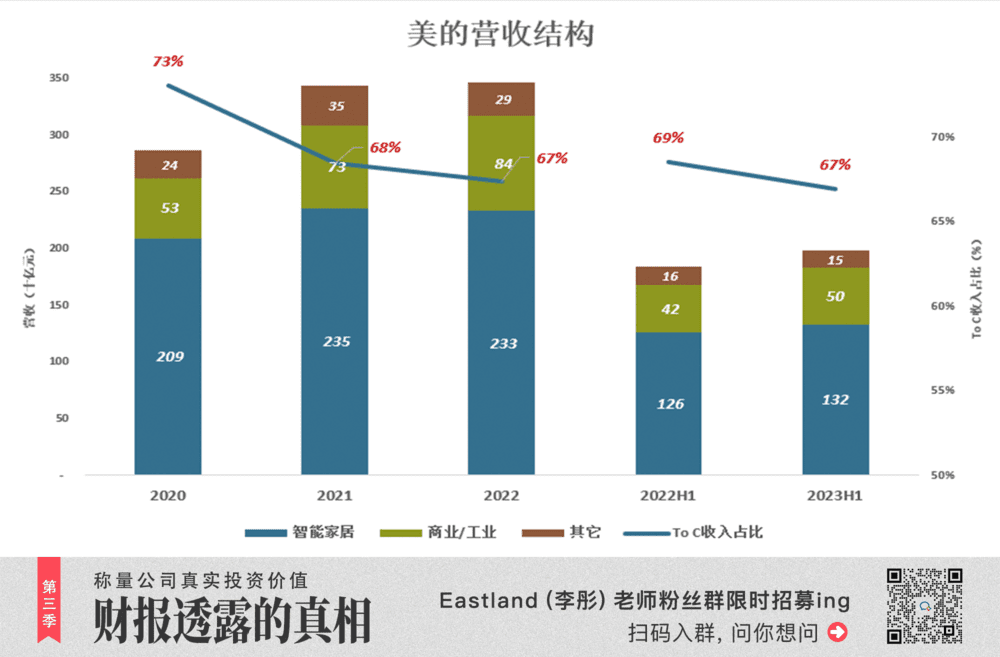

招股文件新增了一个营收划分维度——To B或To C:

“智能家居业务”涵盖家用空调、洗衣机/冰箱、厨电及其它,通俗说就是家电(To C);

“商业及工业解决方案”涵盖机器人、新能源、智能建筑、创新等。此外,销售原材料所得列为“其它”。可以说,美的家电以外的业务都To B。

2020年,家电营收2087亿、占总营收的73%;

2022年,家电营收增至2328亿、占总营收的比例降至67%,说明To B业务营收增速更快。

2023年H1,家电营收1324亿、商业/工业收入503亿、其它收入151亿。

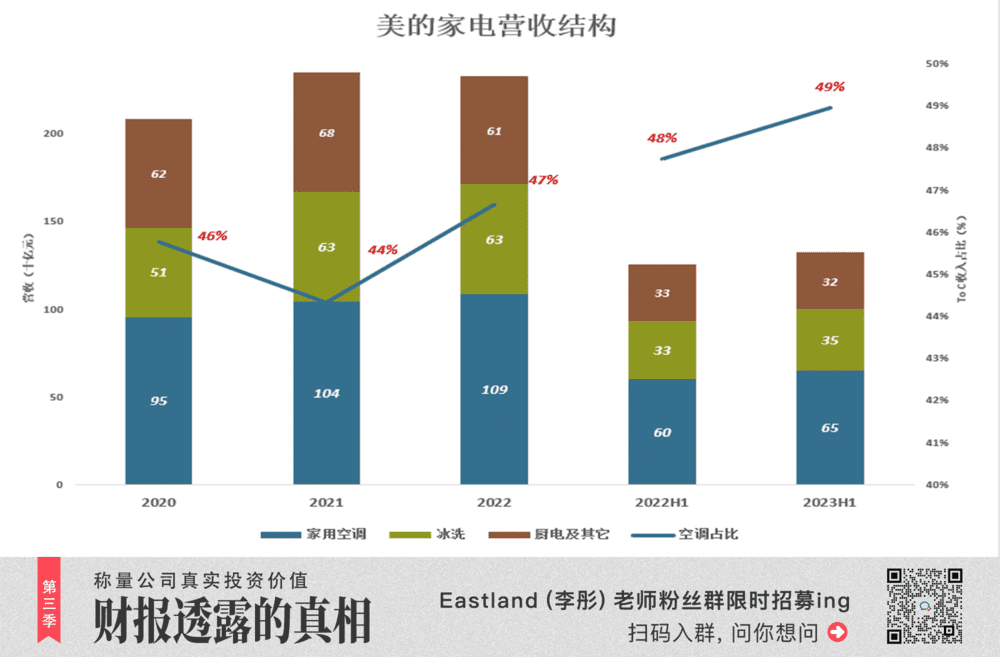

美的家电业务中,空调占半壁江山。2022年空调收入1086亿、占家电销售收入的47%;

2023年H1空调销售收入648亿、占家电营收的49%;冰洗(冰箱、洗衣机)收入351亿、厨电(厨房电器及其它家电)收入325亿。

招股文件提供的新视角,说明美的已进化为“三分之二To C、三分之一To B”。

四分之三毛利来自家电

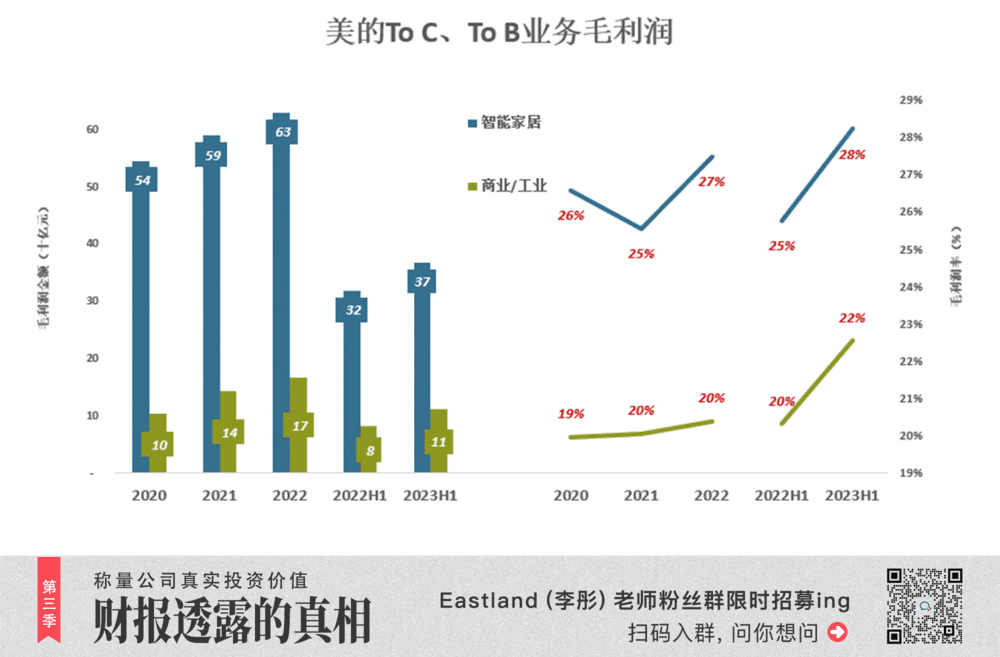

1)To C业务毛利润率高于To B业务

美的To C业务毛利润高于To B业务。2020年智能家居(即家电)毛利润544亿、毛利润率26%;2022年毛利润增至628亿、毛利润率27%;2023年H1,毛利润367亿、毛利润率28%。

美的To B业务(即商业/工业解决方案)毛利润稳步增长。2023年H1毛利润111亿、毛利润率从2020年的19%提高到22%。

2022年美的毛利润834亿,智能家居占比75.3%(2020年这个比例是81.3%),2023年H1为74.3%。

美的To C业务以三分之二的营收贡献了四分之三的毛利润,贡献率缓慢下降,但趋势明显 。

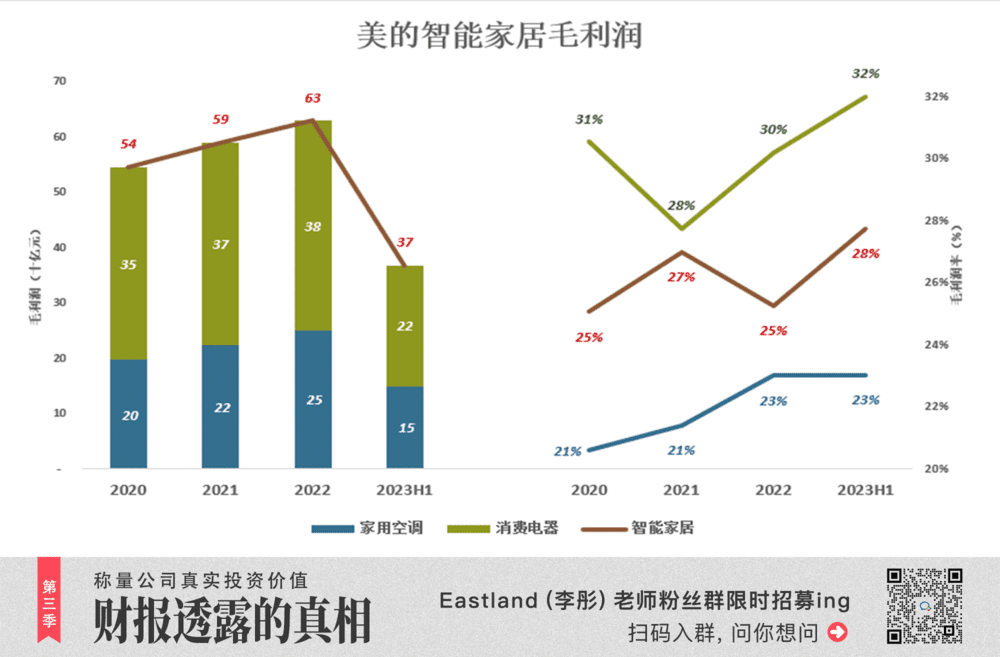

2)To C业务毛利润构成

以往美的财报披露的“暖通空调”,不仅包括家用空调还包括中央空调、供暖/通风系统等商用产品。2022年暖通空调业务毛利润率为22.8%,2023年H1提高到23.4%。

招股文件所披露的“智能家居”包括“家用空调”和“消费电器”。2022年家用空调、消费电器毛利润分别为250亿、378亿,毛利润率分别为23%、32%。

2022年H1家用空调、消费电器毛利润分别为149亿、218亿,比例约为4:6。智能家居业务总体毛利润367亿、毛利润率27.7%。

成本构成蕴含“密码”

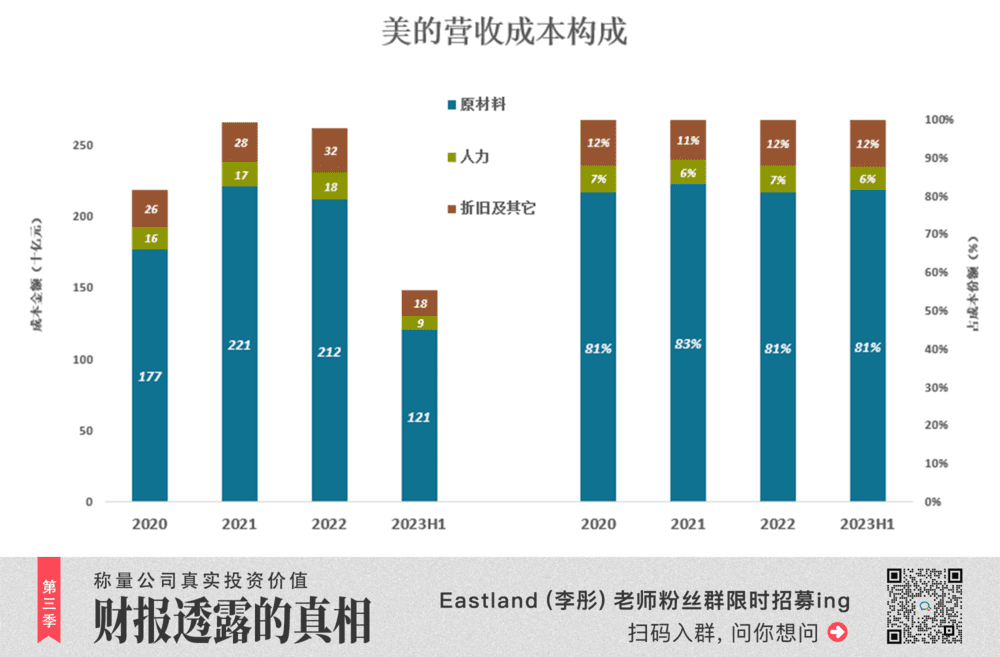

研究制造企业成本构成,有两方面的数据特别值得关注:一是原材料在总成本中的比重;二是人力成本与折旧摊销的比例。

原材料占比

美的原材料成本约占总成本的80%——2020年1770亿、占80.9%;2022年2123亿、仍占80.9%;2023年H1,原材料占比提高到81.5%、金额1208亿。

2022年,格力家电制造原材料成本891亿、占家电制造成本的88%。同期,海尔智家原材料成本1314亿、占总成本的85.5%。

原材料消耗刚性强,价格随行就市,企业压缩此项成本的空间有限。压缩其它成本取得的效果,通常表现为原材料占总成本的比例缓慢上升。如果原材料占成本的比例接近“天花板”,企业毛利润率将同步“达峰”。

美的原材料占成本的比例较格力低几个百分点,根本原因是品类远比格力丰富,但也说明美的还有提高毛利润率的空间。

资本有机构成

笔者提出用“设备折旧与人力成本的比值”来计算资本有机构成,体现生产的自动化程度。

假如外卖小哥月入5000元,电动车原值2400元,每月折旧100元,那么外卖业务的资本有机构成仅为2%。再比如,一架波音787飞机年折旧1亿,机组加地勤年薪2000万,航司资本有机构成为5.0,是外卖公司的250倍。

2022年,格力家电制造折旧196亿、人力成本449亿,资本有机构成0.44。同期美的折旧、人力成本分别为375亿、1830亿,资本有机构成0.21,约为格力的一半,也低于海尔智家的0.27。

美的上述两个指标落后,主要原因是品类繁多。海尔远比美的“聚焦”,格力更甚,七成收入来自空调。好比理想(只有SUV)与轿车、SUV都生产的蔚来、小鹏相比,天然具有成本优势。

美的多元化非常成功,代价是制造成本相对高、自动化程度相对低。

盈利能力——强中自有强中手

1)费用控制

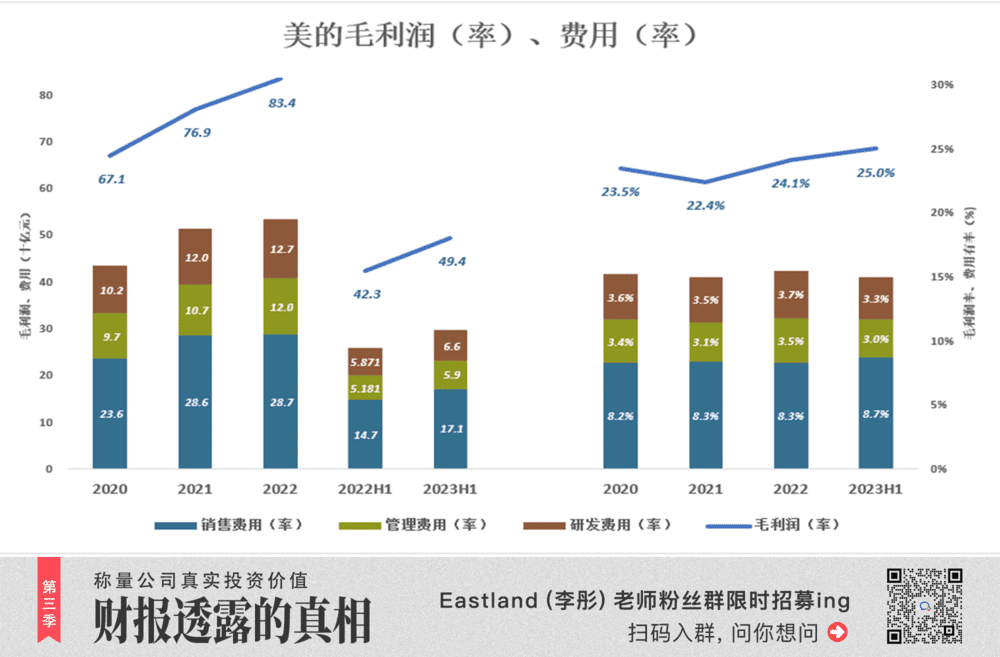

蓝色折线代表毛利润率,彩色堆叠柱代表费用率。蓝色淹没彩色,企业才有经营利润。

美的“蓝色高高在上”,具有绩优股的典型特征:

2022年,美的毛利润达834亿、毛利润率24.1%;三项费用合计534亿、占营收的15.5%。

2023年H1,美的毛利润494亿、毛利润率25%;三项费用合计297亿、占营收的15%。

美的是家电生产巨头,但成本、费用控制得非常好,从财报看不出“大公司病”。但强中自有强中手,格力三项费用占营收的比例比美的还要低几个百分点。除产品多元化因素,与美的海外业务占比高有很大关系。

2023年H1,格力三项费用占营收的比例意外上升,与美的持平。

海尔智家毛利润率高于美的、格力,但费用率居高不下。2022年,海尔智家销售费用、管理费用合计占营收的20%,美的、格力分别只有11.8%、8.8%。

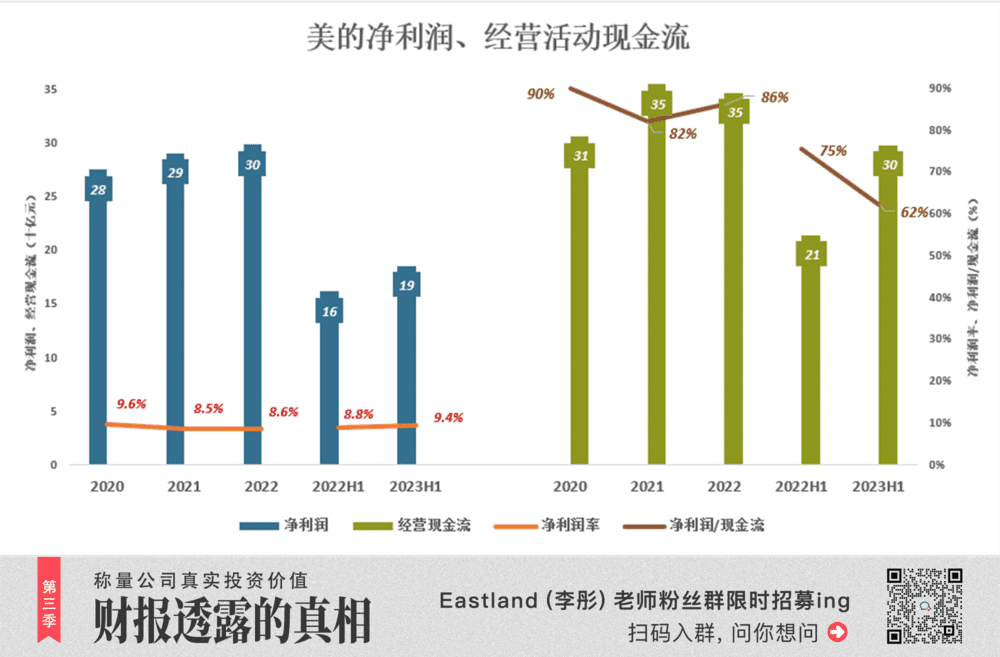

2)净利润、现金流

美的净利润率略低于10%(比格力低2、3个百分点)。

2022年,美的净利润298亿、净利润率8.6%(格力为13%);

2023年H1,美的净利润185亿、净利润率9.4%(格力为12.8%)。

从净利润与经营活动现金流的比例看,美的“内源融资”能力旗鼓相当:

以2022年为例,美的经营活动现金净流入346.6亿,净利润为经营现金流入的86%;格力净利润相当于经营现金流入的85.5%。

欧美与中国在家电消费方面的“相位差”

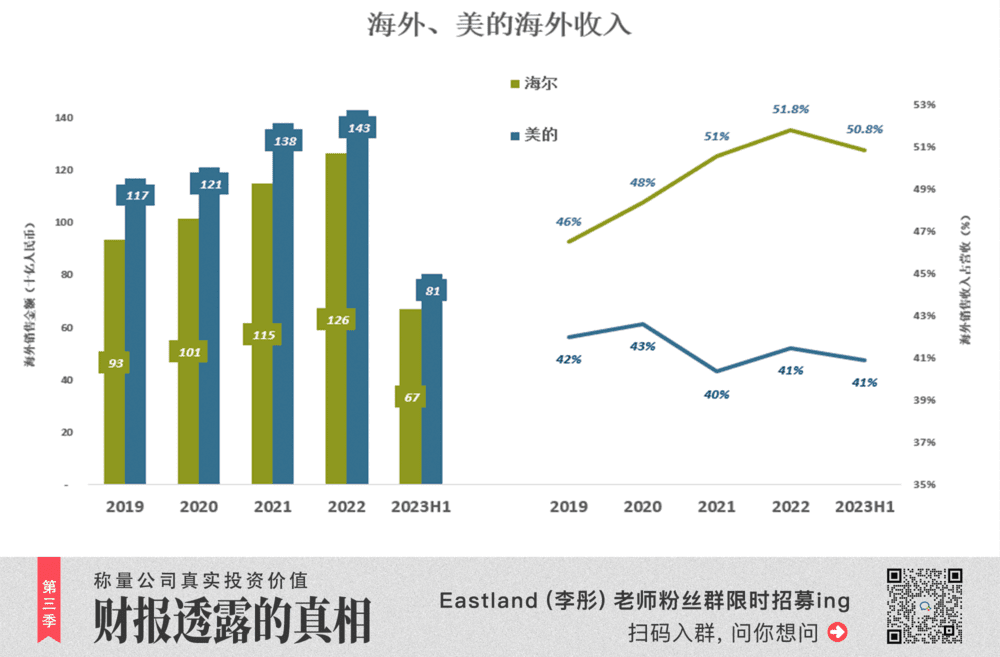

在中国工业企业中,美的、海尔智家的国际化程度首屈一指。

2022年,美的海外收入1426亿、占营收的41.5%;海尔智家海外收入的1261亿、占营收的51.8%。格力海外收入占比仅为12.3%。

2023年H1,美的海外收入805亿、占营收的40.9%;海尔智家海外收入669亿、占营收的50.8%。

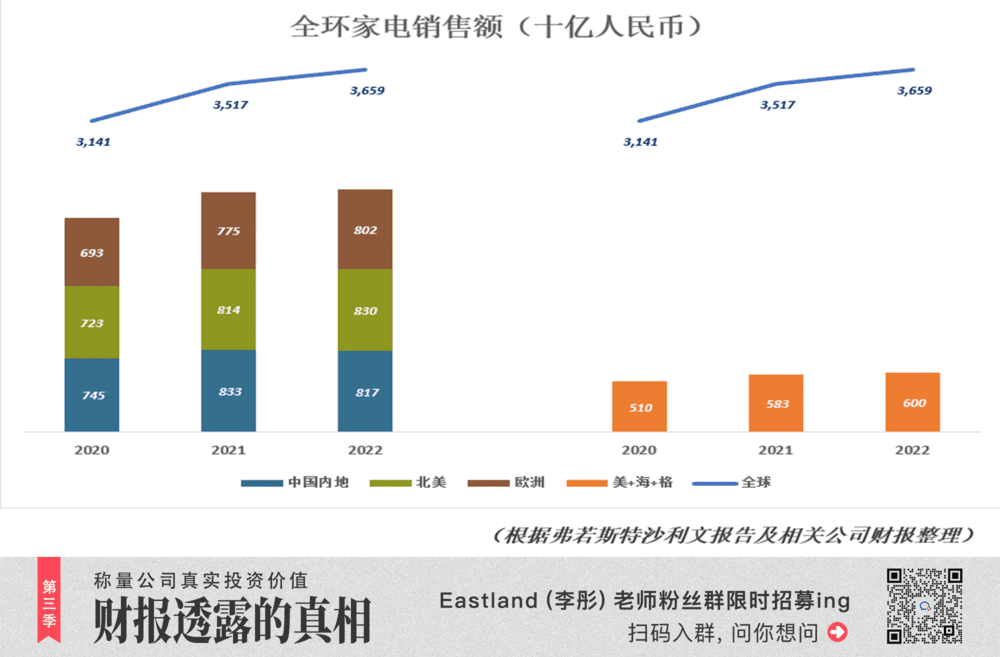

根据弗若斯特沙利文报告,2022年全球家电市场销售额为3.66万亿(人民币)。中国内地、欧洲、北美分别为8167亿、8300亿、8015亿,合计占全球销售额的66%。

2022年,美的、海尔智家、格力家电销售额合计约6000亿,占中国家电销售额的七成,行业集中度已经非常高。

美的、海尔海外收入占比如此之高,既是主动出击也是迫于无奈,因为国内家电市场已相当拥挤。

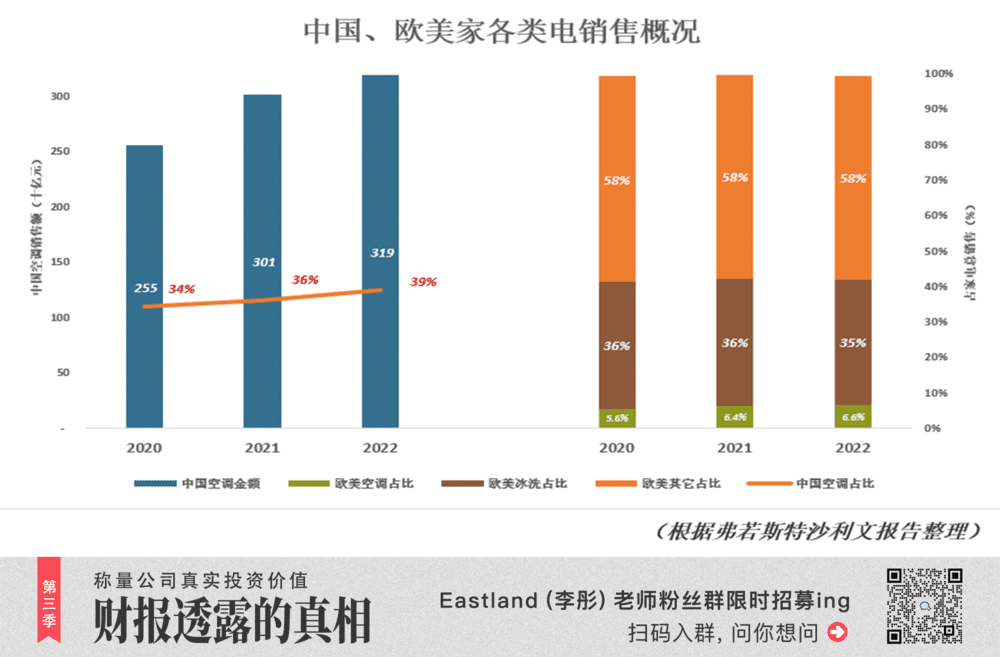

中国家电销售结构与欧美存在巨大差异,最突出的一点是:中国人太爱买空调了!

2022年,中国家用空调销售额3186亿、占家电销售总额的39%。对中国家电厂商而言,可以说“得空调者得天下”。

2022年,美的、格力、海尔三家份额合计约为60%。

2022年,欧美家用空调仅占家电销售额的6.6%(北美7.3%、欧洲5.8%),冰洗占比35%,其它各类(影音、厨电)等占比58%。

是中国人更富裕、更舍得用电吗?都不是。

2022年,美国、中国人均GDP分别为7.64万美元、1.28万美元,美国是中国的6倍;2022年H1,美国居民人均月耗电364度,为中国居民的5倍。

空调在中国家电销售占比奇高的原因是近几十年持续城镇化、大规模新建商品房。空调是刚需,新房入住前别的家电可能没有,但一定要有空调,而欧美早已越过空调安装高峰,比中国领先一两个“相位”。

综合以上数据,初步得出两点预测:

一是中国空调市场已近饱和,在家电市场的份额会步欧美后尘。相对而言,空调以外的家电市场空间更大。

二是中国家电市场已经拥挤不堪,国际化势在必行。

家电巨头围绕空调、冰洗的竞争大局已定,国内市场产品多元化、加速推进国际化势在必行。

美的家电产品多元化排名第二、国际化排名第二, 在香港上市有助于巩固这两个方面的优势。

*以上分析仅供参考,不构成任何投资建议 !