消费需求持续强劲,美国9月零售销售环比增0.7%远超预期,且高于前值,令美元指数拉升,美股、美债走低。有分析认为火爆的零售数据将令美联储“感到沮丧”,但也令三季度GDP坚挺。

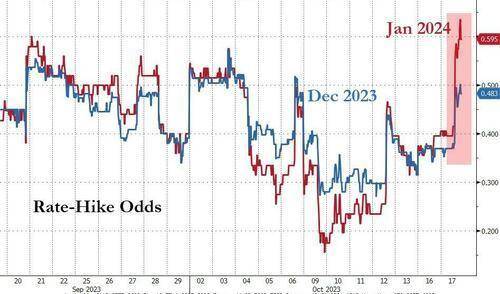

市场等待周四美联储主席鲍威尔讲话,这将是他在静默期之前最后的发言之一,或为货币政策走向提供关键信息。市场笃定11月不会加息,但12月加息概率从昨日的34%一度升至43%。

对今年底和明年初的美联储加息预期均升温

其他经济数据好坏参半。美国9月工业和制造业产出、8月总库存增长的环比增幅均超预期,衡量潜在产出水平的产能利用率持平前值且超预期。但10月NAHB房屋建筑商信心九个月最低。

明年FOMC票委、里士满联储主席巴尔金支持“保持耐心”,倾向于暂时维持利率水平不变,美联储有足够的时间来观察是否需要进一步加息,也承认通胀有所进展但尚未达标。

标普和纳指尾盘转跌,道指勉强连涨三日,芯片股领跌科技板块,中概指数两周低位

10月17日周二,在中东局势不确定阴云以及美联储将在更长时间内维持更高利率的预期之下,美股集体低开,道指和纳指开盘均跌超百点,20分钟内纳指跌幅扩大至1.5%或跌200点。

但午盘时美股已全线转涨,罗素小盘股全天保持涨逾1%并领跑主要股指。不过纳指在主要指数中表现最差,道指最高涨超160点并一度升破3.4万点。尾盘时美股涨幅显著收窄。

最终,道指勉强连涨三日至9月21日以来的三周多新高,标普微跌但徘徊一周高位,纳指也收跌并重新迈向一周低位,罗素小盘股连涨两日并收复上周三以来大部分跌幅,脱离五个月最低:

标普500指数收跌0.43点,跌幅0.01%,报4373.20点。道指收涨13.11点,涨幅0.04%,报33997.65点。纳指收跌34.24点,跌幅0.25%,报13533.75点。纳指100跌0.3%,罗素2000小盘股指数涨1.1%,“恐慌指数”VIX涨近4%仍不足18。

美股盘中集体转涨,标普一度上测50日均线,尾盘时标普和纳指跌幅收窄

标普科技板块跌0.8%,电信、能源、原材料板块至多涨0.9%。纳斯达克100指数成分股莫德纳跌6%,Lucid集团跌5.4%,英伟达跌4.5%跌幅第三大,被高盛看好的廉价日杂美元树则涨4.8%。

有分析称,过去两个月债市支配股市的趋势再次出现,零售销售高于预期的数据令美债收益率回升至“对股市制造问题的水平”。

但基于健康的消费者活动、通胀降温和经济增长稳健等因素,瑞银有信心三季度美国企业的利润衰退将结束,可能推动股市乐观上涨。

还有人指出,历史经验表明,只有地缘政治冲突通过冲击供应而加剧通胀担忧,或者打击需求而导致GDP下修时,才会对市场产生持久影响。现在应格外关注哟欧家,过去两年每当布油价格高于85美元并继续上涨时,股市普遍遭到抛售。

明星科技股午盘后跌幅显著收窄。元宇宙Meta转涨近1%,基本收复上周四来跌幅;苹果跌超2%后收跌0.9%,至一周多新低;亚马逊跌近3%后收跌0.8%,脱离四周高位;微软跌1.6%后收跌0.2%,徘徊一个月高位;奈飞跌1.4%逼近五个月最低,谷歌A跌超1%后转涨0.5%至一周新高,特斯拉跌2.7%后转涨0.4%,继续脱离一周低位。

芯片股也跌幅收窄,此前消息称美国考虑收紧先进AI芯片销售。费城半导体指数跌超3%后收跌0.8%。英特尔跌4%后收跌1.4%,AMD跌4.5%后收跌1.2%,均下逼一周低位。英伟达盘初跌7.8%创去年12月以来最大跌幅,收跌4.7%至两周最低。半导体设备制造商应用材料跌3%后转涨超1%,拉姆研究跌3.7%后收跌0.1%,KLA跌3.7%后收跌1%。

英伟达盘初跌7.8%创去年12月以来最大跌幅

AI概念股集体反弹。C3.ai涨超6%,收复上周三以来大部分跌幅,Palantir Technologies涨2.8%脱离一周低位,SoundHound.ai转涨0.5%,BigBear.ai涨7%,均进一步脱离近三周最低。

中概指数跌幅收窄。ETF KWEB跌1.4%,CQQQ跌1%,纳斯达克金龙中国指数(HXC)跌1.4%后收跌0.9%,在四日里第三天下跌至两周低位,重新失守6500点。

纳斯达克100成份股中,京东跌3.6%,百度跌超4%,拼多多跌0.5%。其他个股中,阿里巴巴跌0.5%,腾讯ADR和B站跌超1%,蔚来汽车跌2.7%后转涨0.1%,小鹏汽车涨0.2%,理想汽车涨1.5%后转跌0.4%,理想周销量首次破万,10月挑战4万台月销量。

银行股指连涨两日。行业基准费城证交所KBW银行指数(BKX)涨1.7%至三周新高,5月4日曾创2020年10月以来最低。KBW纳斯达克地区银行指数(KRX)连续两日涨超2%至一个月高位,5月11日创2020年11月来最低;SPDR标普地区银行ETF(KRE)也再度涨超2%,5月4日曾创2020年10月来最低。

美国资产值第二大的银行美国银行涨2.3%至三周多新高,三季度营收和盈利超预期增长,重申全年净利息收入指引,但警告美国消费者支出正在降温。高盛跌1.6%至两周最低,三季度营收和盈利同比均下降但好于预期,债券交易收入利好,其CEO证实消费者业务表现疲软。纽约梅隆银行跌超5%后转涨近4%,至四周最高,三季度营收和EPS盈利均超预期。摩根士丹利周三财报。

其他变动较大的个股包括:

美联航三季报略好于分析师预期,对四季度展望不如市场预期乐观,股价盘后跌3%,竞争对手美国航空公司和达美航空盘后也跌超1%。

跨国药品和医疗设备制造商强生跌近1%至两周新低,盘前曾涨超2%,上季盈利和营收均超预期,并因制药和医疗器械业务销售额激增而提升全年指引。

豪华电动汽车生产商Lucid最深跌超7%,创收盘历史最低,三季度产量和交付量均逊于预期,触发需求担忧。公司没有提供全年生产指引的更新,原本预期今年产量超过1万辆。

国防股洛克希德马丁涨近3%后一度转跌超1%,最终收涨0.2%至六周新高,三季度营收和盈利好于预期,但维持全年展望不变令华尔街失望,且整体盈利同比下滑、利润率收窄。

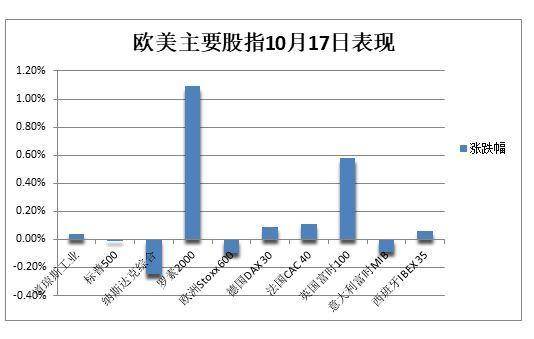

欧股涨跌互见。泛欧Stoxx 600指数收跌0.10%,尾盘跌幅显著收窄,但欧元区Stoxx 50指数微涨。零售股领跑大盘,矿业股一度跌超2%领跌。主要国家股指仅意股下跌,有分析称,美国零售数据重燃对欧美央行“维持更高利率更长时间”的担忧。由于业绩存在不确定性,爱立信一度跌8%。

美债收益率全线涨超10个基点,两年期收益率十七年最高,长债收益率逼近十六年高位

美国零售数据超预期之后,欧美收益率再度全线两位数大涨。对货币政策更敏感的两年期美债收益率最高升14个基点至5.24%,刷新2006年以来的十七年最高。

10年期美国基债收益率最高升超15个基点至4.86%,30年期长债收益率最高涨12个基点上逼4.99%,均创10月6日以来新高,并接近2007年来高位。五年期美债收益率涨近18个基点。

不过,摩根大通的美国国债客户调查显示净多头创三周新高,美国国债客户空头占比下降2个百分点,转为中性,多头占比持平。所有客户的净多头为9月25日以来最高。

美债收益率全线涨超10个基点,接近十多年高位

欧元区基准的10年期德债收益率涨约10个基点至2.89%,收复10月6日以来的全部跌幅,两年期收益率涨9个基点。负债较深外围国家基准的10年期意债收益率涨超12个基点,法国和西班牙基债收益率也涨超9个基点。英债收益率则冲高回落,短端英债收益率转跌2个基点。

有分析称,随着投资者撤出避险资产,焦点重新转向增长、通胀和央行政策,政府债券的销售需求疲软也给欧美债市价格带来压力。欧洲央行将于下周公布利率决策。

油价跳动不安尾盘转涨,布油徘徊90美元上逼两周高位,欧洲天然气企稳

油价在美股盘初齐涨,美股午盘时转跌又转涨,布油徘徊90美元心理整数位。WTI 11月期货收平,报86.66美元/桶。布伦特12月期货收涨0.25美元,涨幅0.28%,报89.90美元/桶。

美油WTI交投更活跃的12月期货日内最深跌1%,美股午盘时徘徊85美元,此前曾最高涨1%或涨0.80美元并升破86美元,仍回吐上周五以来近半涨幅。布油一度跌0.8%并失守89美元,美股盘初曾涨0.9%并上破90美元,尾盘转涨后重新上逼两周高位。

油价跳动不安尾盘转涨,布油徘徊90美元关口

沙特阿美石油公司CEO称,若有需要可以在几周内提高石油产量,可能给油价制造下行压力。有分析称,能源交易商正观望中东冲突是否扩大,因此导致油价波动。最新美国经济数据显示消费支出健康且工业产出暂时回升,令原油需求前景得到小幅提振。

欧洲基准的TTF荷兰天然气尾盘小幅上涨0.2%,仍不足50欧元/兆瓦时整数位,昨日曾跌超12%并脱离八个月最高。昨日跌超11%的ICE英国天然气也转涨0.5%。

美元小幅波动,日元升破149后迅速转跌,离岸人民币最深跌210点下逼7.33元

衡量兑六种主要货币的一篮子美元指数DXY一度在美股午盘后转涨,尾盘再度转跌交投106.20,抹去上周四来近半涨幅,并脱离一周高位,两周前创11个月最高至107.34。有分析称,货币市场推动力量仍为中东紧张局势和全球债券收益率上升,“关键问题是冲突进一步升级的程度”。

美元小幅波动转跌,抹去上周四来近半涨幅

欧元兑美元一度上逼1.06,收复上周四以来近半跌幅,主要由于10月ZEW德国投资者士气改善超预期。英镑兑美元跌穿1.22,重返一周盘中低位,英国薪资增速从历史高位降温,令分析师相信英国央行已经完成加息。新西兰消费者通胀创两年新低,支持11月不加息观点,纽元回落。

日元兑美元一度升破149关口,随后抹去全部涨幅并在美股盘中跌至日低,下逼149.90的两周低位。此前日元短线拉升是因为有报道称,日本央行讨论上调2023和2024财年的通胀预期,日元回落是由于2025财年通胀展望可能维持在目前预测的1.6%附近。

离岸人民币兑美元在美股盘前一度下逼7.33元,较上日收盘最深跌210点,美股盘初一度升破7.32元关口,随后跌幅重新扩大至200点左右,徘徊10月4日以来的两周盘中低位。

以色列谢克尔兑美元继续不足4关口,连续多日刷新2015年初以来的八年半最低。评级机构惠誉将以色列A+评级纳入负面观察名单,称冲突存在扩大风险。花旗认为,如果以色列谢克尔贬值趋势缓解,以色列央行可能会开启政策宽松周期。

主流加密货币多数下跌。市值最大的龙头比特币小幅上涨、交投2.84万美元,仍离近两个月最高不远,昨日曾一度跳涨10%并升破3万美元心理整数位。第二大的以太坊跌1%失守1570美元。

比特币交投2.84万美元,仍离近两个月最高不远

现货黄金一度转跌并失守1920美元,暂离三周高位,需求担忧压低伦敦金属

昨日遭遇获利了结的贵金属转涨,COMEX 12月黄金期货收涨0.07%,报1935.70美元/盎司,期银涨超1%并重上23美元关口。

现货黄金一度涨11美元或涨0.6%至1930美元整数位,美股盘中伴随美元转涨和美债收益率跳涨,现货黄金一度小幅转跌并失守1920美元,略微脱离三周最高,美股尾盘黄金转涨。

有分析称,面对利率和欧美债券收益率飙升以及美元牛市,金价在2020年中旬以来基本没有变化、保持坚挺,这令人印象深刻,上周还因避险需求而录得十年里第四大单周涨幅。除非中东冲突出现某种形式的停火或缓和,金价都将站稳1900美元支撑位上方,10月迄今已累涨超4%。

现货黄金尾盘转涨重上1920美元,但暂离三周高位

全球需求担忧压低伦敦工业基本金属价格。经济风向标铜博士小幅收跌,仍不足8000 美元整数位心理关口,接近年内最低,对中东危机升级和全球增长的担忧令铜价8月初以来累跌10%。

昨日跌近1%的伦铝小幅下跌,伦锌跌1%,均维持一个半月低位。昨日涨1.5%的伦铅再度小幅上涨,进一步脱离四个多月最低。伦镍小幅下跌,徘徊两年低位,但伦锡再创三周最高。

有分析称,中国之外的铜需求状况相当糟糕,特别是欧洲和美国的金属消费疲软,而铜的供应一直相当强劲,均对价格不利。伦锌库存降至三个月最低,但伦铅库存升至2021年5月来最高。

本文来自:华尔街见闻,作者:杜玉