本文来自:华尔街见闻,作者:吴悠,题图来自:视觉中国

受累于今年连续三个季度的锂盐价格下行,以及锂电产业链中下游厂商们的集体去库,锂盐厂商的日子并不好过,利润大幅度降低已经成为集体现象,作为锂王的天齐锂业也难逃一劫。

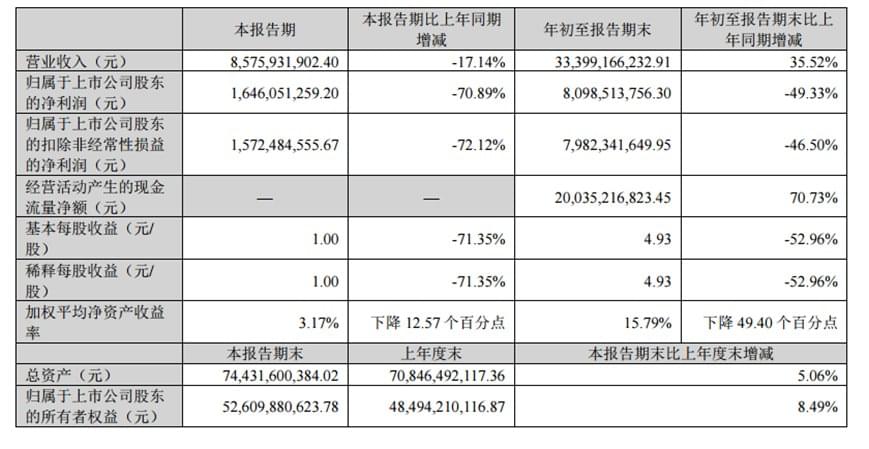

10月26日晚上,天齐锂业公布了三季度业绩,今年第三季度,整体实现了营业收入85.76亿元,同比降低17.14%,环比下滑35.88%;归母净利润达到16.46亿元,同比降低70.89%,环比增长4.36%;毛利率同比降低了2.06个百分点到85.23%,环比增加了0.4个百分点;净利率为68.57%,同比降低了4.37个百分点,环比则增加了8.49个百分点。

一、锂价一降再降,锂王也要面对盈利能力的下滑

天齐锂业也开始逐步进入利润寒冬实属情理之中,因为作为天齐锂业曾经的两大现金奶牛业务——锂化合物及衍生品业务和锂矿业务基本上都在今年遇冷。

从价格方面来看,锂的现货价下滑幅度巨大,电池级碳酸锂和锂精矿(6%品位)的价格分别从年初的48.75万元/吨和5500美元/吨降至三季度末的17.85万元/吨和2850美元/吨,下滑幅度分别达到63.4%和48.2%,其中单独三季度的降幅为43.3%和40.9%。

锂期货的价格也不容乐观,自7月份上市以来,锂期货明年1~6月的合约价格分别下滑了35%~40%不等。所以,产品价格难以给天齐锂业继续带来较大的贡献。

从量级方面来看,尽管天齐锂业在不断推进锂盐和锂精矿产能的扩张,截至今年上半年,规划产能分别高达14万吨和214万吨。但是,天齐锂业实际产能的释放进度却颇为缓慢,目前锂盐和锂精矿的产能依旧只有6.88万吨和162万吨,所以,天齐锂业的锂产品增量难有较大程度的进展。

量价两大维度都难有进展,这也使得天齐锂业的盈利能力下滑严重,营业收入、净利润和毛利率都陷入泥潭。

好在天齐锂业的锂矿自供率高达100%,在锂精矿价格下滑幅度远低于锂盐价格之际,相较使用外采矿的锂盐厂商们,天齐锂业暂时避免了高价原材料带来的成本压力,尚未如江特电机和雅化集团(第三季度净亏损分别为0.43和1.43亿元)等锂盐厂商那般直接出现净亏损。

二、中下游补库欲望不大,天齐锂业存货仍在堆积

第三季度作为新能源车市“金九银十铜十一”旺季的开端,本来应该是中下游厂商加大马力补充库存,为后续车市的高景气度做准备的时刻。

但是,今年三季度,尽管锂价已经跌至年内低位,下滑幅度超60%,但是中下游厂商依旧没有太强的补库存欲望,担忧后续锂价还会继续下跌,一旦存货过多会导致亏损,所以购买的原材料数量都仅仅用于解决中短期的需求。

终端销量也没有太突出的表现,在最近的金九中,新能源乘用车的零售销量为74.6万辆,同比增长22.1%,环比增长仅仅为4.2%,与往期15%~35%的水平相比较为低迷;中国汽车经销商库存预警指数更是持续位于荣枯线之上,整体库存压力不小。

这也使得锂盐厂商形成了库存堆积,整体产能利用率不高。三季度开始,已经有部分锂盐厂商如志存锂业(10月预计减产碳酸锂3000吨左右)和盛新锂能等选择减停产,碳酸锂的月产量也呈现月底递减趋势,从7月份的4.5万吨左右降至9月份的4.17万吨,而且10月份预期碳酸锂的产量还会进一步下滑至3.65万吨。

毫无疑问,锂盐库存的压力依然在向上转移。由于天齐锂业的存货主要包括原材料、在产品、自制半成品、库存商品和低值易耗品等,所以基本上可以认为存货就是锂盐和锂矿等锂产品。

截至今年三季度末,天齐锂业的存货高达33.76亿元,相较二季度增加了2.5亿元,同比去年同期增加了12.43亿元,创下历史新高,存货周转天数更是高达166.9天,处于近3年来的次高点,环比增加了18.5天,同比大幅度增加了53.1天。

显然,由于上下游供需格局的改变,锂盐厂商们在和中下游企业签订新的长协订单时,无论是议价能力还是产业链地位,已经无法与此前锂资源火爆时期相提并论。

作为需求端的新能源汽车的渗透率在达到35%的高位以后,后续大概率将会出现增长变慢的态势,而供给端却面临着低成本的非洲锂矿的加入,澳大利亚矿厂的扩产,以及锂盐端产能的加大。

未来,锂资源供给大幅度过剩局面的到来只是时间问题,短期内锂盐厂商们还可能因为车市旺季、冬季盐湖停产检修等因素得到喘息机会,但是长期来看难有较大改善,锂盐厂商的利润寒冬依然要咬牙面对。

本文来自:华尔街见闻,作者:吴悠