行业分析的框架已经很多很全面,但是很多时候,调研者会发现即使将分析框架套完,依然无法对这个行业产生一个较为清晰的认知。

很多时候,这些现象的产生,是因为没有从根本上去审视自己的分析。

分析一个行业,目的不外乎了解该行业当前的吸引力与将来的发展趋势。

在开始分析前,不妨来思考这样一个问题:

一个行业为什么会存在?

各行各业的产生,是因为相似生产目的的供应者聚集。而行业存在的究极意义,则是为了赚取经济利润。

做行业分析,不妨围绕这个问题开始思考:这个行业的盈利性如何,是什么决定了它现在的盈利水平?它未来将如何盈利?

行业之间的盈利水平差异巨大。

美国行业数据显示,21世纪初期有线电视行业创造了-2%的ROE(股本回报率),香烟业贡献了近30%的ROE,而至于航空业,这个被称为被上帝诅咒的行业,巴菲特不失讽刺的说“如果基蒂霍克(莱特兄弟首次飞行试验的地方)有一个资本家,他应该击落威尔伯·莱特(让这个行业从未产生)”。

什么决定了行业之间的盈利水平差距?是什么决定了行业的变化?以此为起点去解读一个行业,可以对该行业产生更深刻的理解。

一、看现在:是什么决定了一个行业的表现优于其他行业?

将一个行业想象成一个白手起家的创业者:

什么决定了他赚钱的能力?

他的公司有没有壁垒的专业能力?所处的竞争环境如何?

他对供应商的议价能力怎么样?

他的客户/消费者讨价还价的能力如何?

他的产品被替代的可能性有多高?

敏感的读者会发现,以上就是波特五力的基本模型。

是什么决定了一个行业的表现优于其他行业?

1. 潜在进入者威胁(进入壁垒)

有人会把行业进入壁垒,粗浅的理解为成为该行业的参与者所需要的资金与技术,这种想法有一定的概括性,但是偏笼统。

决定潜在进入者威胁的主要因素有四类:供应端门槛、需求端门槛、法律门槛、战略门槛。

供应端门槛(Supply-side)

供应端门槛,并不仅仅意味着进入该行业需要多少初始资本。从持续发展的角度来看,越高的初始资本,意味着越少的公司能够进入这样一个行业并实现收支平衡(breakeven),比如燃气等能源行业、电信行业、铁路行业。

在一个供应端高壁垒的行业中实现竞争性的关键是:一个公司如何跨越学习曲线,利用自己的技术资源等核心优势实现规模边际效应(economies of scale),实现最优成本与产量均衡。

在未达到边际效应的前提下,扩张是最重要的生存策略,要么扩张产量来增加自己的产品份额,要么等着被挤出市场。

需求端门槛(Demand-side)

需求端壁垒主要表现为一种用户规模效应。

随着用户数量的上升,平台价值逐渐上升,比如微信/Facebook/微博等。此种现象被称为Network effect平台效应,网络外部性,又称网络效应或需求方规模经济。

此类效应会导致赢家通吃的局面产生,用户数量本身即是天然的壁垒,使得新的市场参与者获客成本剧烈上升,难以参与竞争。

微软将产品打包出售:Word/Excel/Powerpoint,一定程度上就是对这种平台效应的应用。

在一个产品上,用户数量本身就是一种竞争优势,在一个产品上获得的用户越多越好。

法律门槛

包含了进入所需要的许可证书、专利版权等知识产权信息。

战略门槛

主要表现为参与者的市场行为所制造的进入壁垒:如行业内主要参与者发起限价策略,导致新的参与者因无法实现收支平衡而退出市场。

品牌忠实度计划策略,带来的新参与者获客成本上升。

市场现有参与者对新进入者的打击策略,对启动资源的限制行为,对分销资源的限制行为等。

2. 买方议价能力

在以下几种情形下,买家的议价能力会变强:

买方集中度高,几个大买家占据较高的市场份额,如Tesco超市和当地的农产品生产者。

顾客转换成本低,此类主要为非定制化的如标准化流通商品(米/面粮油/车等等)。

有近似的替代品,如北京到上海的航空和高铁。

3. 供应商议价能力

市面上是存在多个供应商,还是仅有几个少数掌握核心技术的供应商?

供应商转换至新客户的能力如何?

买方转换供应商的能力如何?

供应商能否实现产业链的纵向延伸,向前发展产品代替买方;与此相对,买方向后整合产业链的能力如何?

4. 竞争环境

市场分散化还是有少数几个主导的参与者占据主要市场份额?

行业处于快速发展时期还是逐渐走向成熟?

产品是标准化商品还是定制化产品(消费者的转换能力)?

是否因为投入的固定成本高、退出成本高,导致参与者激烈竞争(如航空业)?

全球化的机会和威胁程度如何?

5. 替代品威胁

打败诺基亚的不是另一台类塞班系统手机,打败飞信的不是另一个电信服务商提供的短信产品,打败马匹租赁市场的不是另一匹跑得更快的马。

一个产品面临的威胁,往往并非来自直接竞对本身。

对需求端来说,最根本的目的没有变。当价格低廉、使用便捷度高、用户转换成本低的替代品出现,会对行业产生颠覆性的影响。

一定意义上讲,不断有新技术变革出新的行业,往往也是最容易消亡的行业。

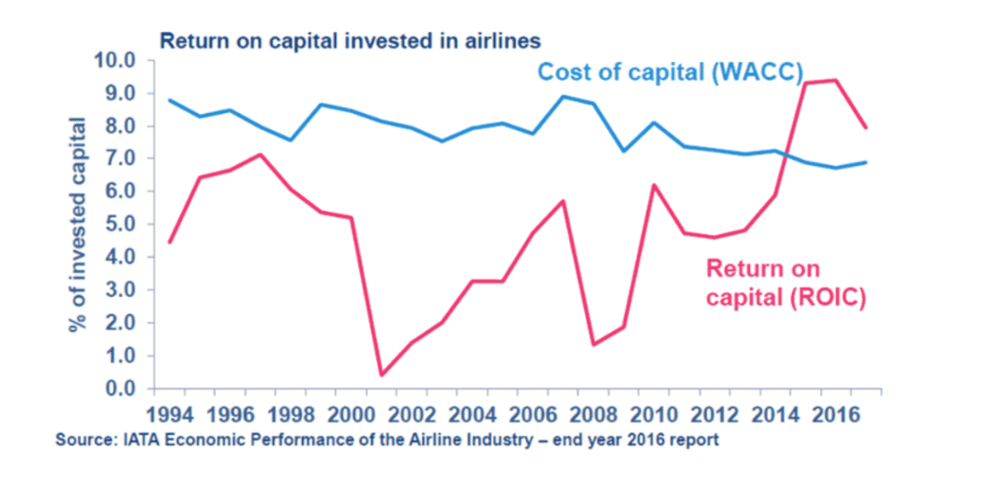

在波特五力下,航空业是一个典型的“困难”行业;较高的进入壁垒,但面临的是整个市场的需求波动变化大,难以实现边际效应。

而于此同时,较高的进入壁垒又带来了较高的退出门槛,参与者难以脱局,只能竞争;与此同时又面临着用户转换成本低(高铁等),供应商议价能力强(如燃油等)。

航空业资本回报率与资本成本

航空业资本回报率与资本成本

二、看未来:是什么决定了一个行业的变化?

理解了一个行业的现在后,我们来看是什么决定了一个行业的未来。

资本的根本特性是逐利,面对这个问题,只有一个答案:利润、利润还是利润。

1. 看未来,看行业利润池(Profit Pool)

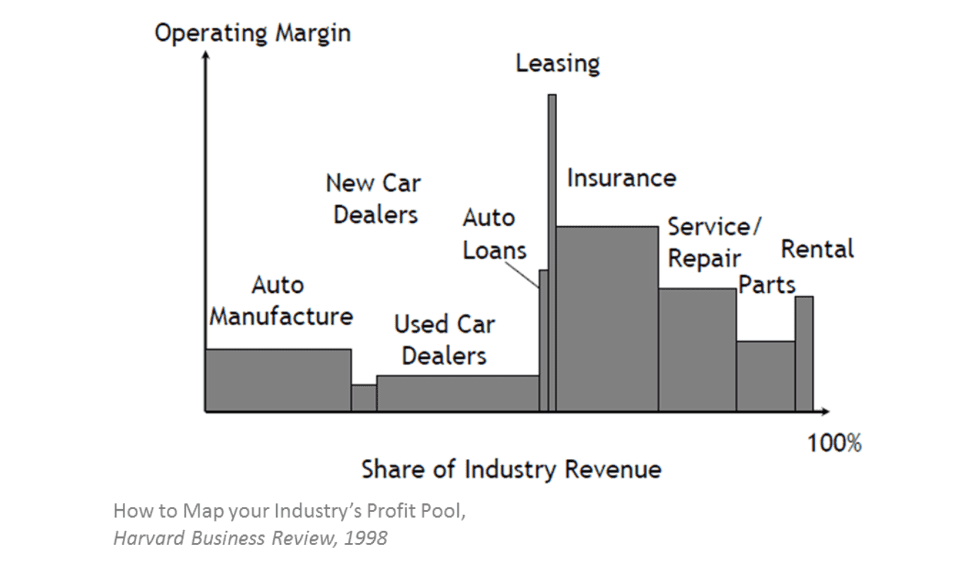

利润池则是行业价值链各链接点所产生的利润总和。一个企业所产出的营业额并不等于其利润,如美国汽车业21世纪初收入为1万亿美元。收入来看,汽车制造和新车销售占60%,但是汽车融资性租赁却是价值链上利润最多的(哈佛商业评论)。

美国汽车业利润池

一个行业的利润分配,往往左右着这个行业的发展趋势。

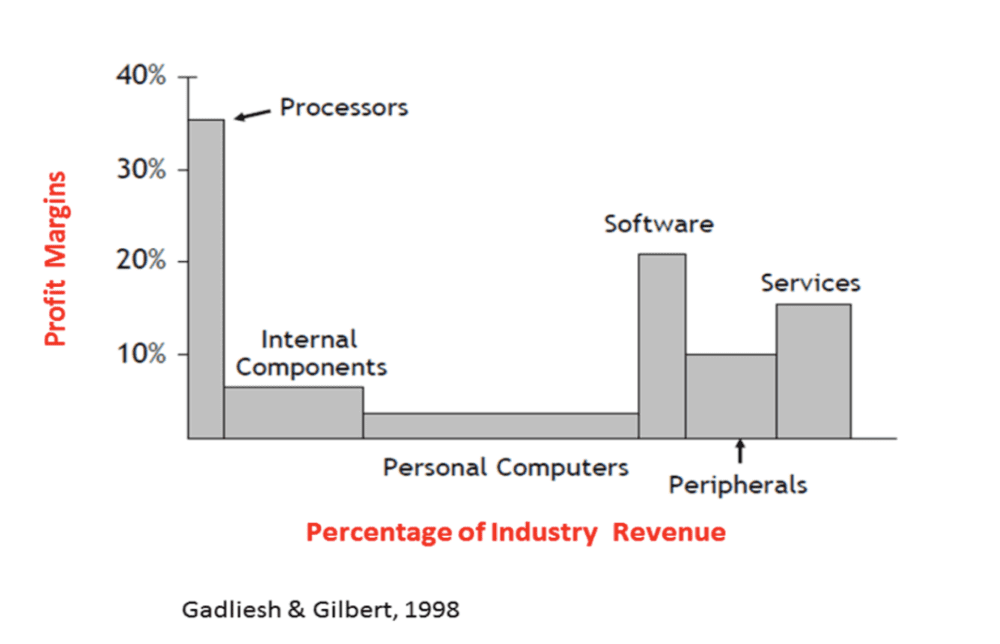

如现在,已有多家汽车龙头企业提供融资性租赁服务。又如IBM,曾以个人计算机PC为主要业务,经过逐步转型,到2013年时,服务咨询业务已占比50%以上,硬件业务逐渐边缘化。

办公/硬件行业利润池

2. 看未来,看行业生命周期

除了行业利润池外,行业生命周期往往能直观的帮助分析者预测该行业在未来较长时间的投资价值。

在一个行业中,无论企业有多少的不同点,它们总是展现出惊人的周期相似性。

一个初始的进入高峰往往紧跟着震荡期,在这个阶段很多企业被震荡出局,在此期间往往伴随着产量的扩张(市场规模的扩大)和价格的降低;最后在经历了缓慢发展后,行业在整合中逐渐走向稳定,在经历高峰后,最后走向衰落或消亡。

行业走向成熟有四大标志:

市场渗透率提升(渗透率:商品的现有需求量/商品的潜在需求量;如某软件服务理论上应该有多少用户,与现在的需求量之间的比值)。

消费者逐渐成熟,竞争往往不仅关于产品本身,更多走向成本与服务。

在流程改造与新产品发明机会变少。

国际化的竞争加强——更低的价格,利润降低。

在行业从震荡走向成熟时,领先的企业往往会发生战略的转变,如:

关注运营效率;

通过交叉销售创造更多价值,发展客户的多种需求,并通过满足需求而实现销售多种相关的服务与产品。

如CRM系统,发展数据挖掘服务机会:

寻找并购机会;

寻找国际化市场机会。

行业分析,往往并不是调研者、分析师的专利,行业分析更多的时候能够帮助我们了解一个企业所处的处境,它的过去、现在和未来,在大的行业发展趋势下去探索一个企业未来的可能性。

看懂看透一个行业,对企业的每一位参与者都有着重要意义。

本文来自微信公众号:人人都是产品经理 (ID:woshipm),作者:Jane Zhang