2023年9月18日,融创中国境外债务重组计划获债权人高票通过,98.3%赞成。计划涉及本息99.2亿美元,由2019名债权人持有。

与此同时,融创计划发行27.5亿美元的“强制可转换债券”。最低转换价格为每股4港元(融创现价2.6港元)。这部分债券将向40亿美元债权人进行比例分配。

融创债务重组计划还包括向13.4亿美元债权人分配融创服务股票,转换价格为每股13.5港元(融创服务现价3.1港元)。

股东会批准的发售额度低于相关债权,转股价远高于现价,债权人不爽却接受了“现实”。归根结底还是对融创有一些信心,对孙宏斌本人比较认可。

融创债务重组取得进展,恒大却取消原定于9月25日开始的境外债权人表决会。

恒大的“命运”已经难以逆转,现在值得关注的是融创、碧桂园。从公开资料看,碧桂园财务状况略胜于融创,如果融创能挺住,碧桂园应该也能“生还”。

釜底抽薪

孙宏斌心中编排好的剧本是:融创从疫情中迅速恢复,在中国房地产企业中的位次稳步提高……

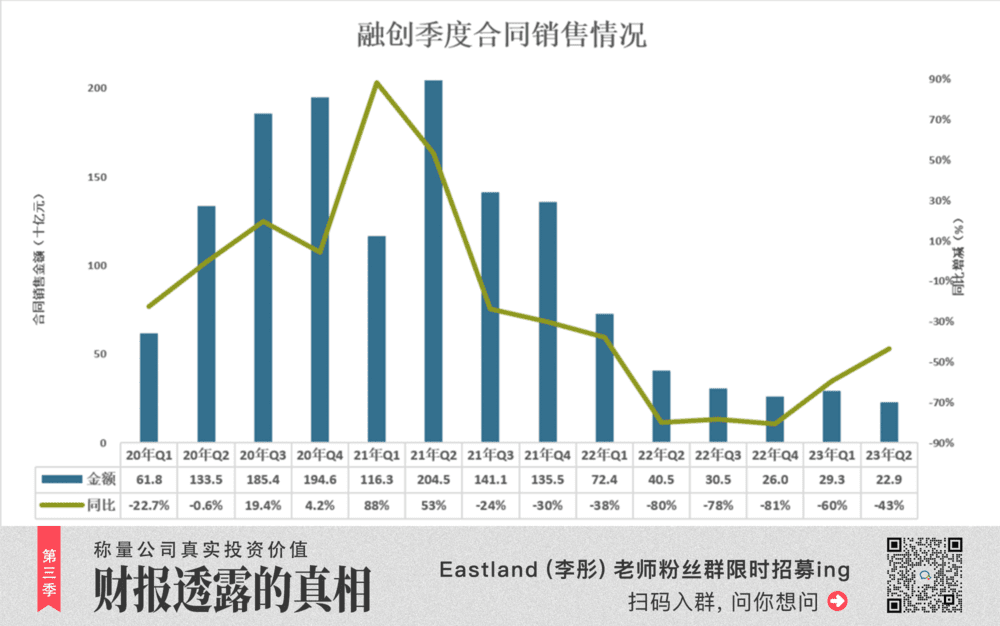

2020年Q1,由于疫情冲击,融创合同销售金额同比下降22.7%;二季度开始恢复,全年合同销售金额较2019年略有上升。

2021年H1,融创又过了半年“好日子”,Q1、Q2合同销售金额同比增幅分别为88%、53%。

下半年画风突变,Q3、Q4合同销售金额分别下降24%、30%。

至2023年Q2,融创合同销售金额连续8个季度同比负增长。

从“步步高”到为“生还”奋斗,剧本彻底改了,根源得从“820座谈会”说起。

出于对房价持续上涨的预期,房企增加土地储备的劲头十足、金融机构也愿意持续放贷。在源源不断的资金支撑下,土地招拍挂价格居高不下。

面粉越来越贵,面包不可能便宜,“买涨不买落”的购房者被迫追高。就这样,房企、金融机构对房价的预期一再“自我实现”。

恒大、融创、碧桂园是“三高”房企的代表(高杠杆、高负债、高周转),它们像独轮车,速度越快越稳。

但房价不可能永远涨,就像“树不能长到天上”。

2020年8月20日,住建部、央行联合召开重点房企座谈会,提出“三线四档5%”管控规则——用“三道红线”将房企分为四档:完全不踩红线的房企(绿档)有息负债年增幅不得超过15%;多踩一条线降一档、负债规模增速被压降5个百分点;三条全踩(红档)的房企有息负债规模不得扩大。

在贸易战、疫情的双重冲击下,不少人高估了房地产对“稳增长”的不可替代性。2020年的“釜底抽薪”摧毁了房企借钱拿地、推高地价,进而抬高房价的“螺旋上升”模式。

跌落的姿势各不相同

新政于2021年正式落地,从融创、碧桂园的表现看,后者韧性更强。

合同销售金额、面积是衡量房地产公司规模的核心数据。

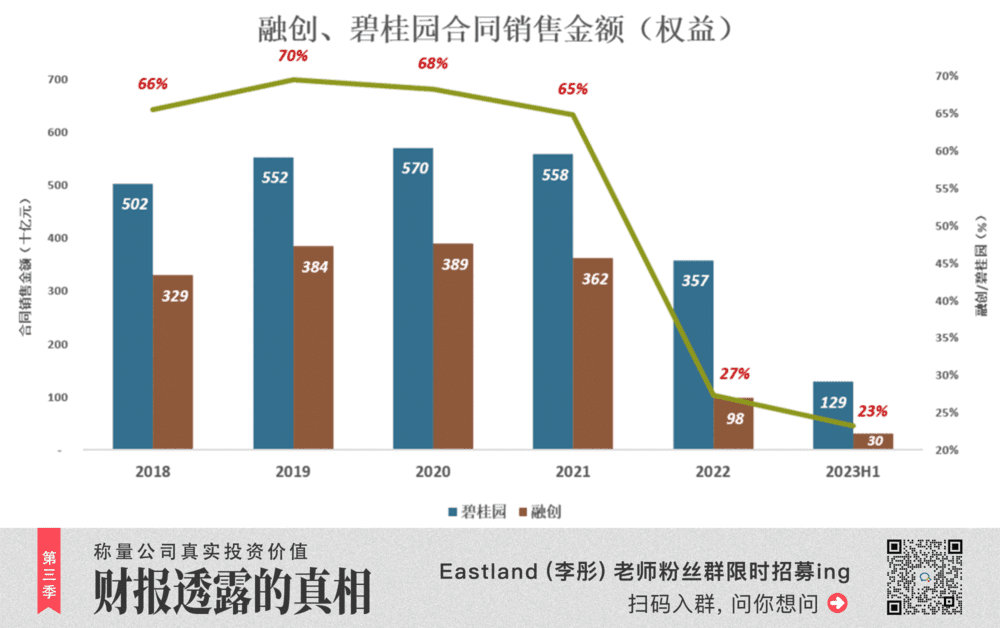

2018~2021年,融创合同销售金额(权益)接近碧桂园的70%,但未能向上突破。

2022年,碧桂园合同销售金额下跌36%、万科下跌34%,而融创跌幅达73%。

2023年H1,融创、碧桂园合同销售金额分别为298.9亿、1287.6亿,融创相当于碧桂园的23.2%。

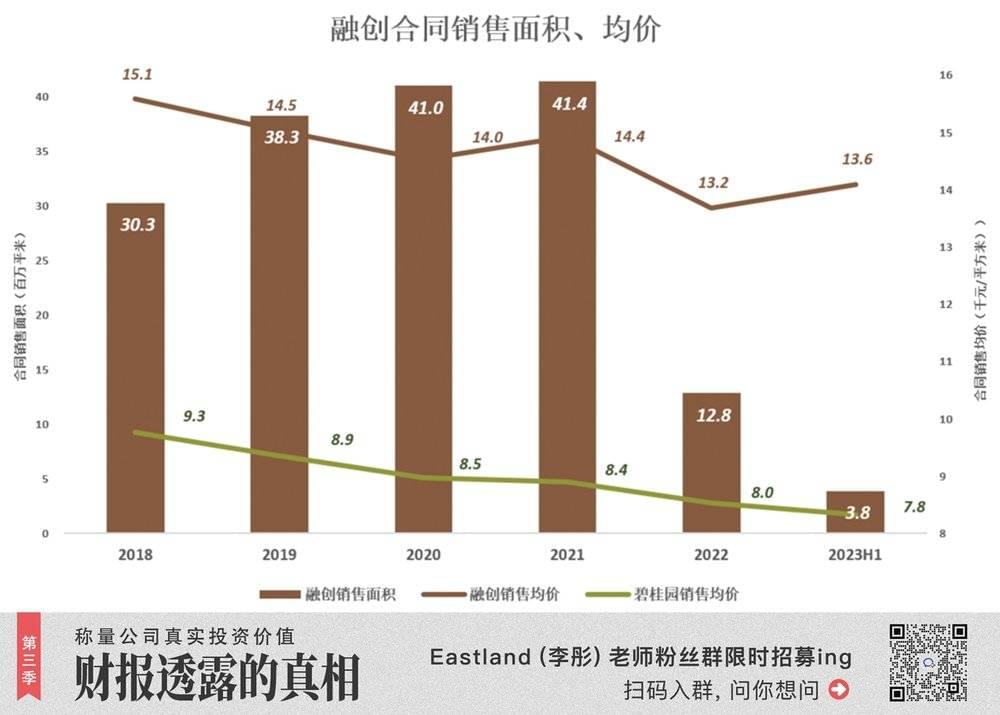

2020年,融创合同销售面积(权益)达4102万平米,均价1.4万元/平米;

2021年,融创合同销售面积微增至4142万平米,均价1.44万元/平米;碧桂园销售面积、价格均有小幅下降。

2022年,融创合同销售面积暴跌至1285万平米,均价1.32万元/平米。

2021年H1,融资合同销售面积达2195万平米;2022年下降61%、至852万平米;2023年H1再降55%、至384万平米(均价1.36万/平米)。

2021年,融创合约销售面积相当于碧桂园的62.4%;2022年降到28.9%,差距扩大了将近一倍。

2023年H1,融创合约销售金额、面积均为碧桂园的23.3%。

盈利能力受损可逆

1)从蓄水转为抽水

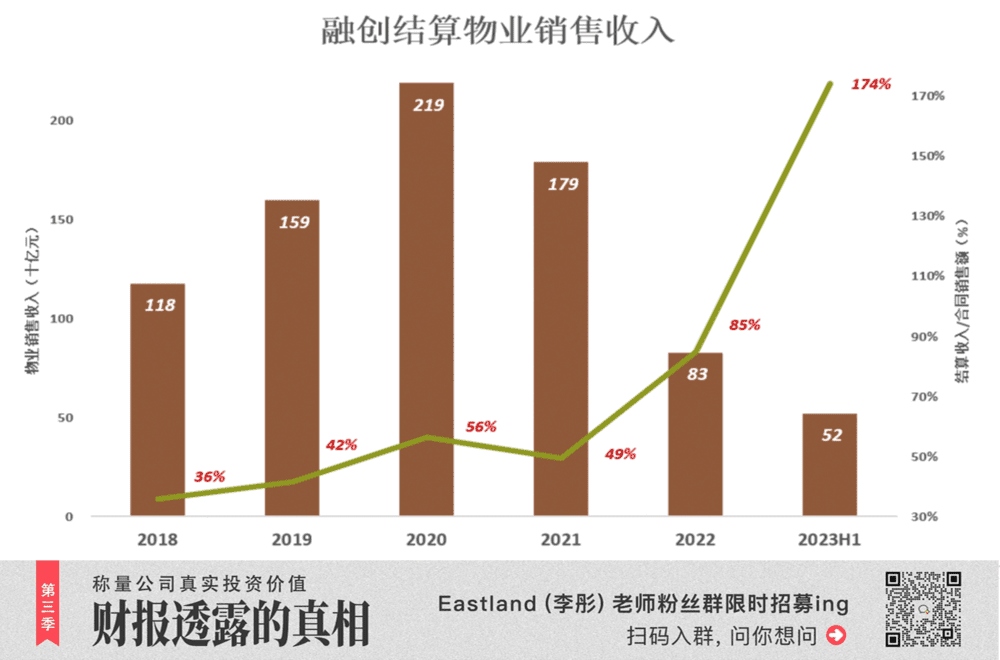

在结算前,合同销售所得属于合同负债,是房地产公司的已售未结资源。合同负债好比蓄水池,合同销售是注入,结算销售收入是抽水。某个财务周期蓄水量大于抽水量,池中水位上升,反之水位下降。

例如2020年,融创合同销售金额达3889亿,该年结算销售收入2189亿,相当于合同销售额的56.3%,水位上升。

2022年,合同销售金额降至978亿,结算销售收入828亿、相当于合同销售额的84.7%。

2023年H1,合同销售金额仅为299亿,结算销售收入520亿、相当于合同销售额的174%。同期,碧桂园结算收入相当于合同销售金额的171%。#开始抽水#

销售收入是对往期已售项目的结算,与本期经营状况无关。所以,当合同销售金额断崖式下跌,本期销售收入不会与之同步,两者间的比例极速放大。

2)合同负债与在建工程

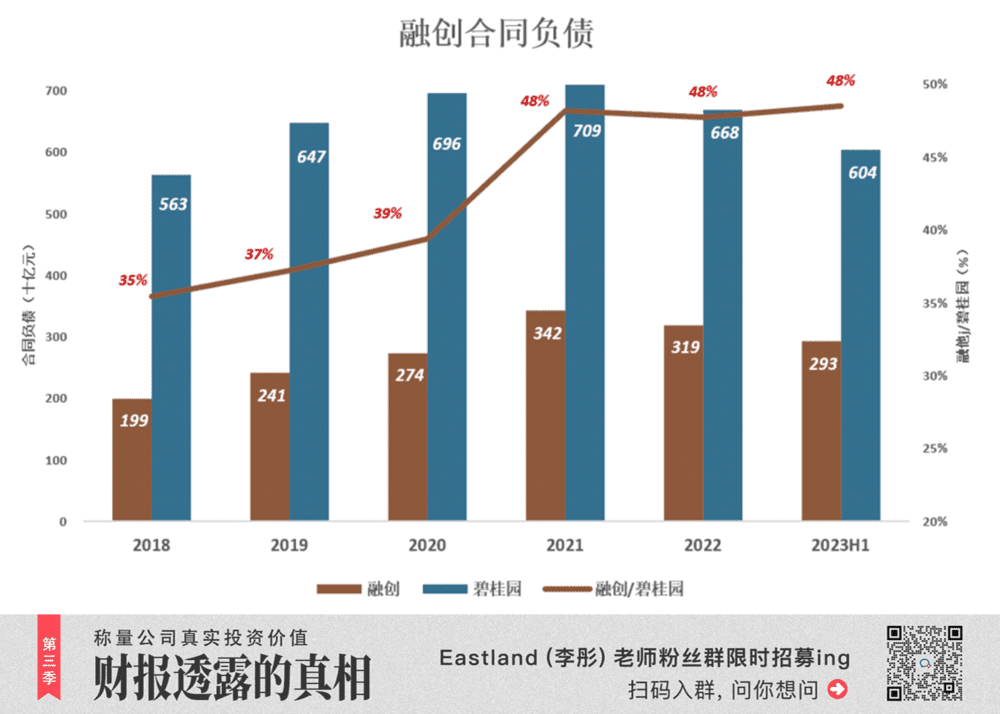

碧桂园的“水池”一直比融创深,2021年达峰——7093亿。同年,融创合同负债3419亿,相当于碧桂园的48%。

合同负债是已售未结资源,不必退款,但要“保交楼”。

在建工程包括已售未结项目和已开工未售项目。

项目销售时按收入金额列为合同负债。期房项目在结算前按成本入账、金额随进度增长,直至竣工。对同一项目而言,合同负债会高于在建成本,幅度大致等于毛利润率。

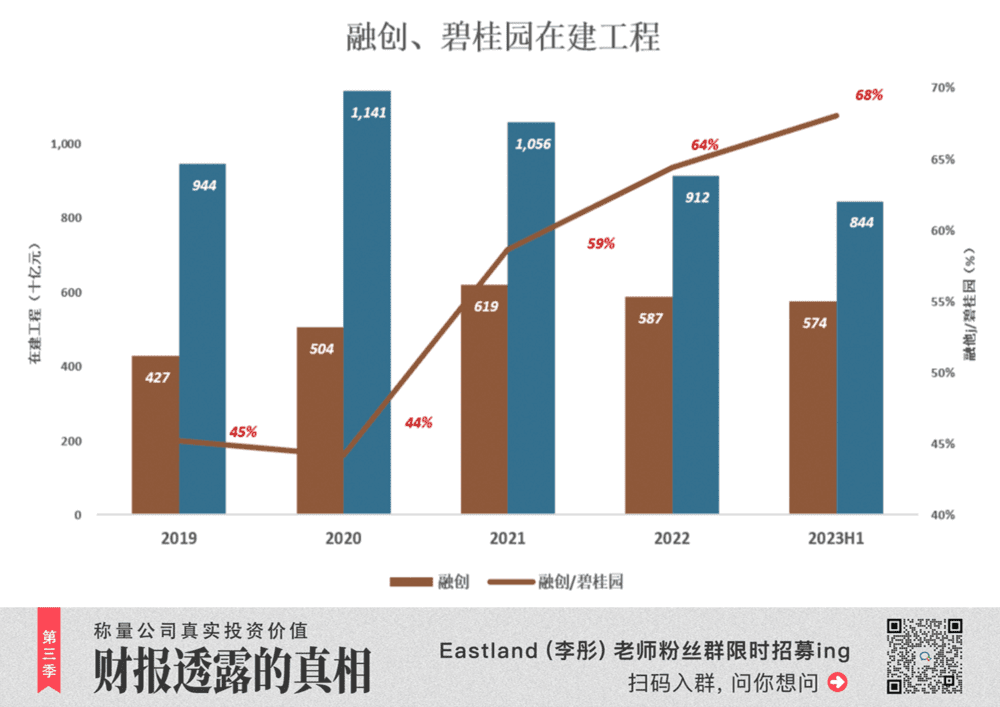

对房企整体而言,当在建工程大于合同负债说明开工未售项目比较多。例如2020年末,碧桂园在建工程高达1.14万亿,合同负债不到7000亿(估算成本不高于6000亿)。直到2023年6月末,碧桂园在建工程超过8400亿,比合同负债高2400亿。

融创的情况与碧桂园大同小异,说明房企在建工程大于合同销售金额是常态。

融创合同销售规模不到碧桂园的四分之一,在建工程超过碧桂园的三分之二,确保在建工程顺利完成的资金压力更大。

3)毛利润率大不如前

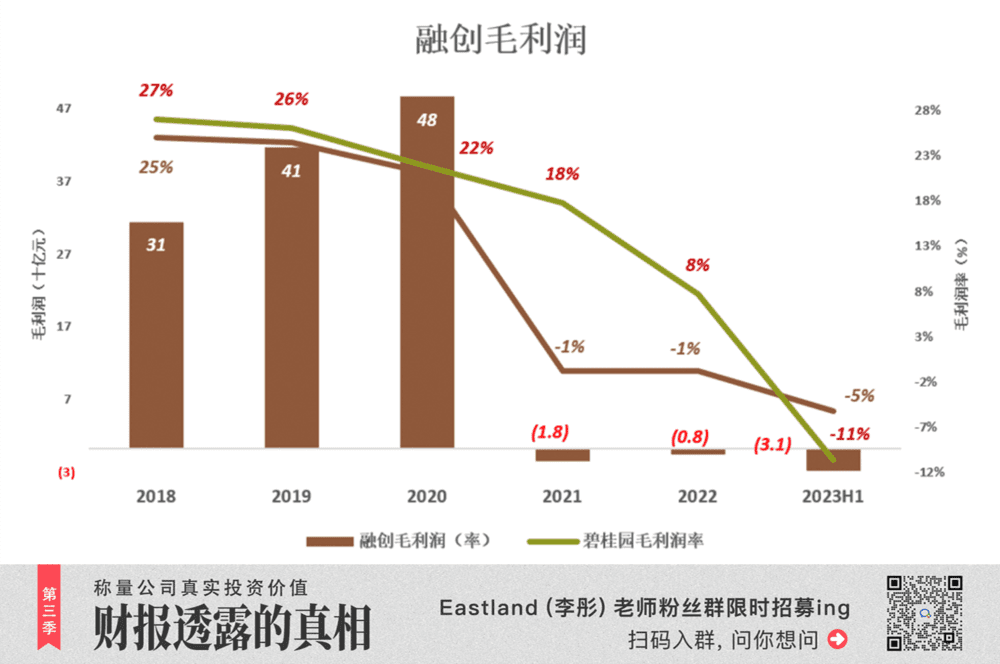

2020年,融创毛利润484亿、毛利润率21%。碧桂园毛利润率高达21.8%,毛利润超过1000亿!

2021年融创突然“变脸”——毛亏损17.9亿、亏损率0.9%。碧桂园毛利润率虽有下降,但金额仍达928亿。

2022年,融创营收暴跌72%,毛亏损8.2亿;碧桂园又撑了一年,毛利润329亿、毛利润率7.6%。

2023年H1,融创亏损再度加重,毛亏损30.8亿、亏损率5.3%。碧桂园也扛不住了,毛亏损24亿、亏损率10.7%。

与营收一样,房地产公司毛利润与本期收入、成本无关,而是对往期合同销售项目的结算。融创2021年毛利润暴跌,说明自2018年开始低毛利项目占比逐步提升。2023年H1毛亏损再度扩大,说明2021年亏本甩卖的项目开始提入结算周期。

碧桂园2023年H1开始出现亏损,说明2021年才开始降价回笼资金。

融创2018年已经有降价去库存的动作。碧桂园自恃家底雄厚,直到2020年才开始行动。回过头来看,融创今天的困境难以避免,碧桂园则是对形势之严峻估计不足。

4) 净盈亏及经营现金流

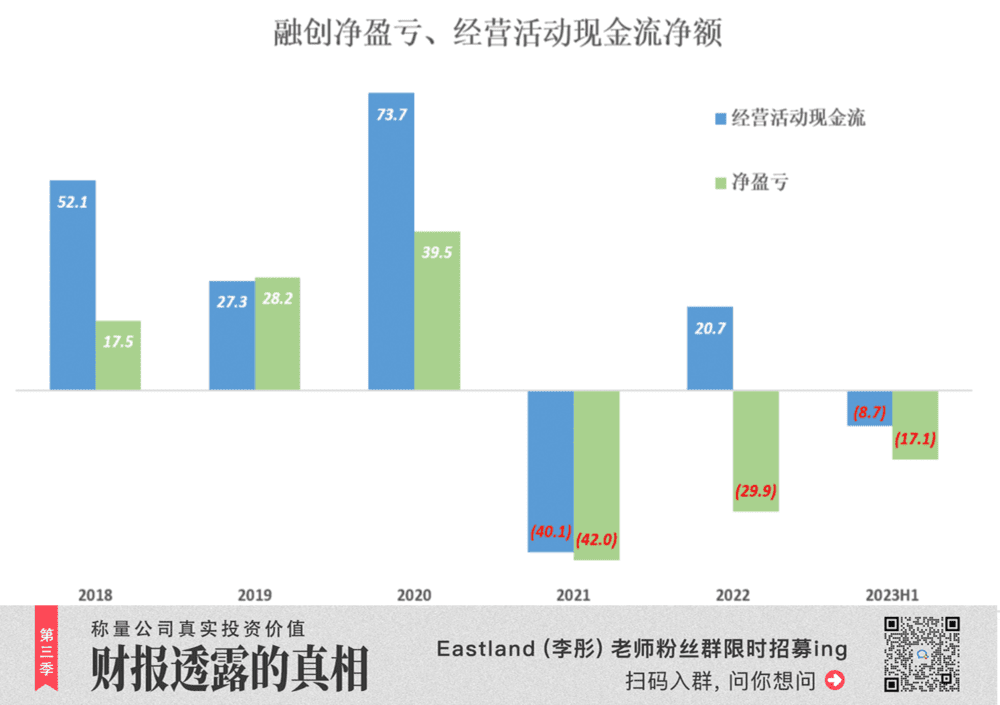

2020年,融创净利润395亿,这是对往期销售进行结算的结果。经营活动现金净额达737亿,这是当期经营所得。

2021年,净亏损420亿、经营活动现金流负401亿。2022年、2023年H1亏损金额收窄,经营活动现金流也大为改善。

融创、碧桂园亏损的主要原因是低价去库存及处置资产,盈利能力的丧失是可逆的。

把根留住

地根、银根是房企的命根。地根指土地储备,银根是房企可动用资金(除账面现金,还包括销售回款、再融资等方式获得的资金)。

1)土地储备

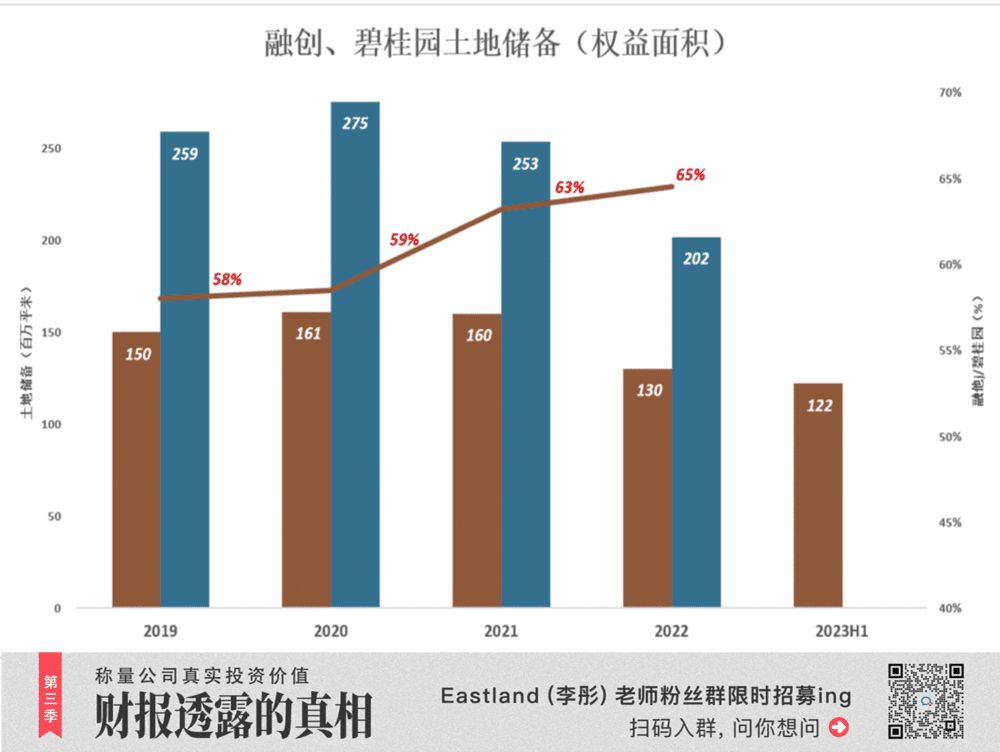

2020年末,融创、碧桂园土地储备都达到峰值,分别为1.61亿平米、2.75亿平米,融创相当于碧桂园的58%。

2022年末,融创、碧桂园土地储备分别降至1.3亿平米、2亿平米,较各自峰值下降幅度分别为19.3%、26.8%。融创“割地”速度缓慢,土地储备上升到碧桂园的65%。

2018年~2022年,融创售房均价超过1.4万/平米。1.2亿平米土地储备竣工出售,价值近1.7万亿,正常年景毛利润超过3000亿(假设毛利润率20%)。

合同销售代表房企昨天的规模,土地储备是房企明天的“钱途”,昨天与明天由银根连接,没有资金保障,上亿平米土地储备就不是财富而是包袱。

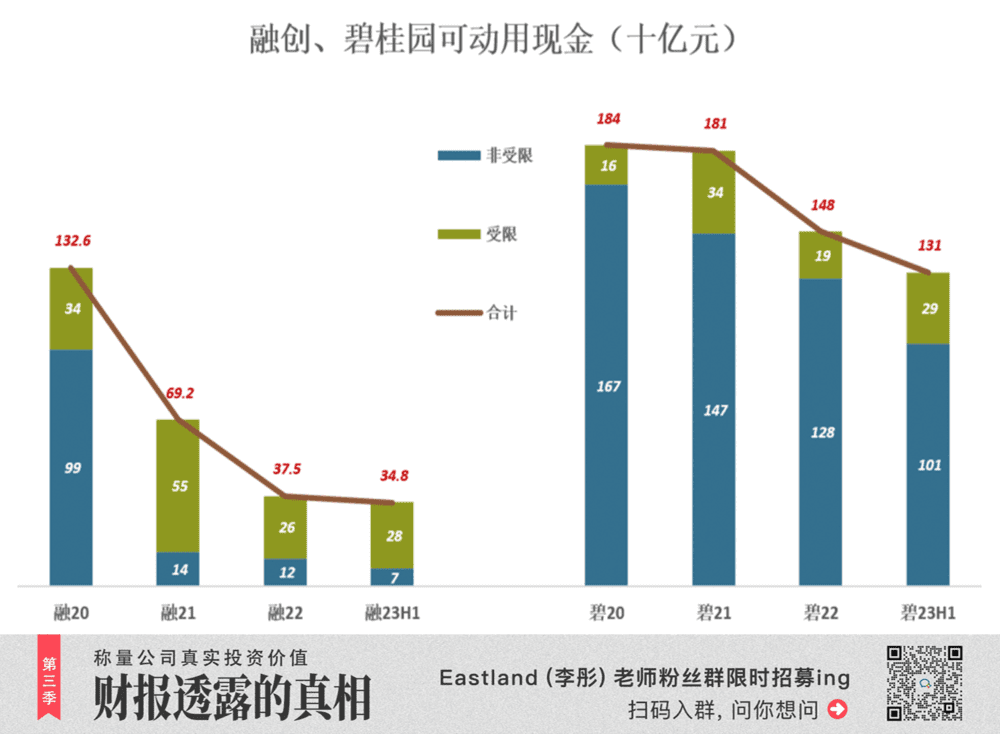

2)银根

2020年末,融创可动用现金也曾高达1326亿,相当于碧桂园的72%。

随后年,两家可动用现金均单边下滑,融创跌幅更大。

截至2023年6月末,融创可动用现金为348亿,其中受限制现金高达275亿、占比79%;非受限现金仅为73亿。

截至2023年6月末,碧桂园可动用资金1306亿,其中非受限现金1011亿、占比77%。

碧桂园“三条红线”两绿一红,原则上有息负债每年可以增长10%。融创三条全红、已“放弃治疗”,理论上无法向金融机构借贷。

股权融资也不现实,融创只能靠“内源融资”自救——合约销售大幅上涨、毛利润率提高到10%以上,恢复造血能力……

孙宏斌可谓“尽人事、听天命”,融创脱困最终取决于房地产大盘。

*以上分析仅供参考,不构成任何投资建议