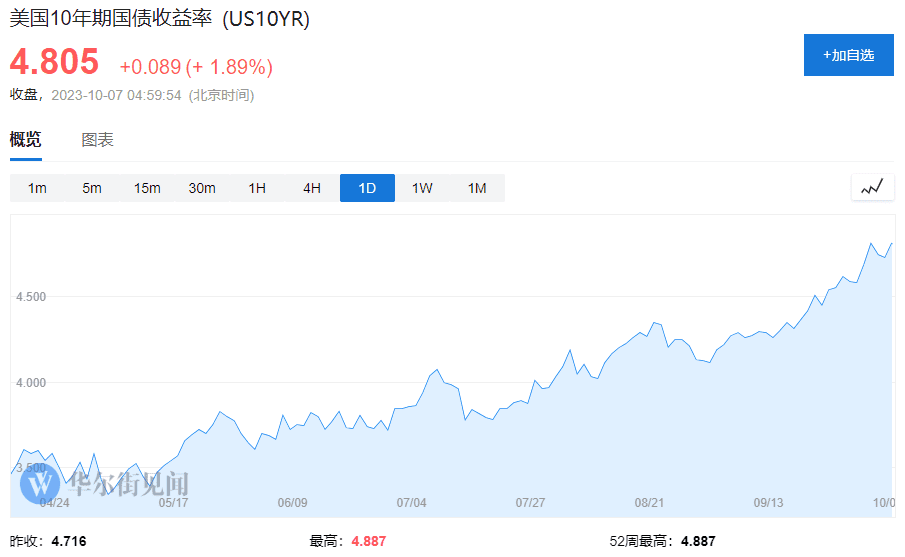

国庆期间大家玩疯了,金融市场上,“全球大类资产定价之锚”美债收益率也涨疯了:

其中,30年期国债收益率一度升至5.05%,10年期国债收益率超过4.88%,均为2007年以来的最高水平,股市同时剧烈动荡。

美债收益率如此快速上涨,原因是什么?这是个谜!

几乎没有基本面的因素可以完美解释,正如纽约联储前高管、现任PGIM Fixed Income首席全球经济学家的Daleep Singh评论称:

这令人费解,任何基本面的解释都无法令人信服。

一、关键词:期限溢价

如何理解近期美债收益率的上升?

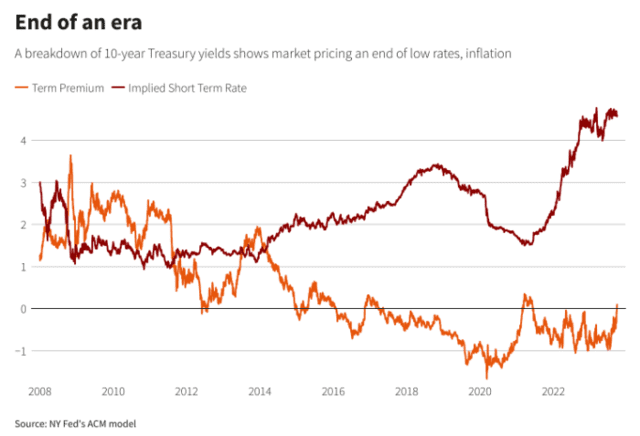

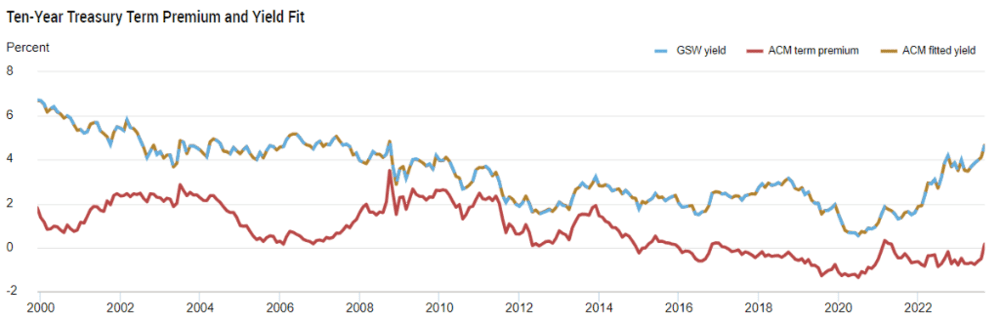

有市场分析认为,观察美债期限溢价(term premium)的变动可能有助于理解目前市场发生了什么。

理论上,可将10年美债利率拆解为未来短端利率的期望+期限溢价。

所谓期限溢价,是对投资者持有长期债券的风险的补偿。

期限溢价主要取决于风险偏好和特定期限债券的供求关系。一般而言,期限溢价为正,但当持有长期债券“利大于弊”时,投资者也可能接受一个负的期限溢价。

过去十年,10年期美债期限溢价基本处于零值以下(2021年3~6月暂时转正),最近几天10年期美债期限溢价转为正值,为2021年6月以来首次。

国金证券赵伟团队认为,美债期限溢价趋于转正,成为近期长端美债利率的拉动项。

根据纽约联储的定价模型,自今年4月年内3.3%的低点以来,10年期美债收益率上行超过140bp,期限溢价贡献了其中的近90bp,这部分溢价包含了投资者对于中长期通胀、政府支出、经济增长波动所要求的额外补偿。

期限溢价自2021年初以来首度转正,背后反映的是债券市场意识到宏观环境的转变:通胀的回归、低利率的终结、美债的持续失衡。

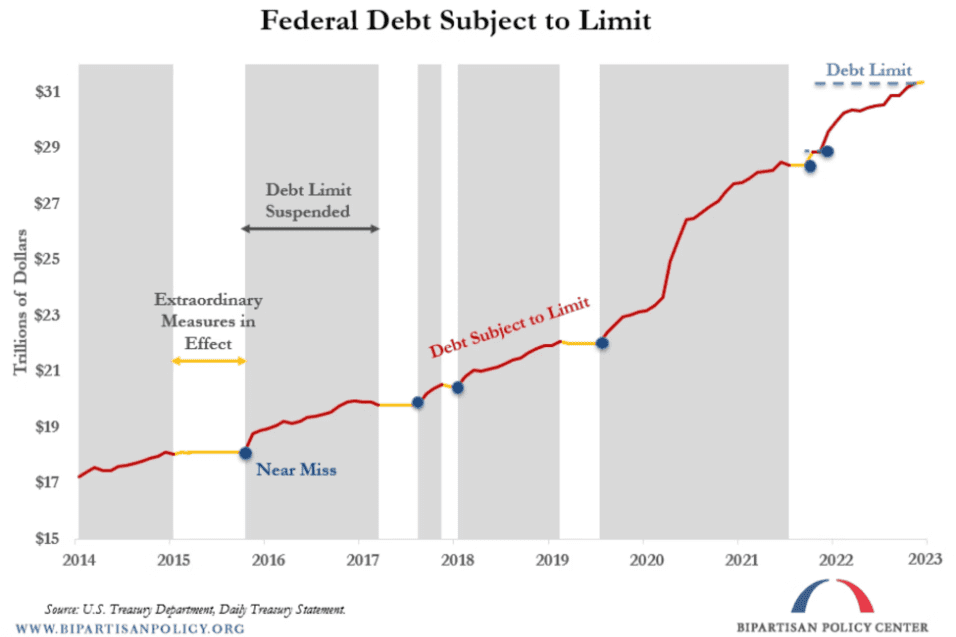

二、债务“灰犀牛”终将成为问题

华尔街见闻VIP文章《美债违约:无近忧 ,有远虑》指出,债务问题是一个典型的“灰犀牛”,短期看美国出现财政危机和主权债务违约的可能性很低,但从长期看,利息支出攀升引发偿债压力,存量债务也面临展期压力,通过赤字和债务的扩张刺激经济终会达到临界点。

美国债务上限沦为两党政治博弈的工具,即便是达成的财政整顿计划也不足以稳定政府中期债务。

根据美国国会预算办公室(CBO)的预计,2023年联邦财政预算赤字将达到1.5万亿美元,赤字占GDP的比例升至5.3%,到2024年将进一步升至6.1%。

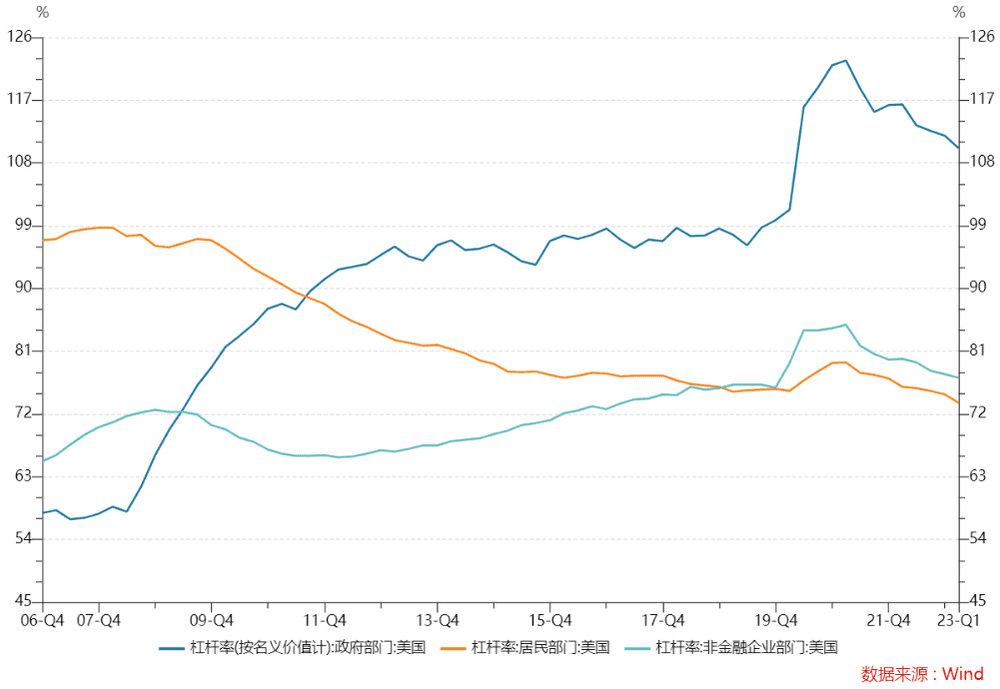

自2011年以来,美国共计8次陷入债务上限的僵局中,到今年一季度美国政府债务占GDP的比重仍在110%以上,较2008年的66%几乎翻了一番。

不断增长的国防、医疗保健支出以及持续飙升的国债利息成本将加剧美国财政预算压力。

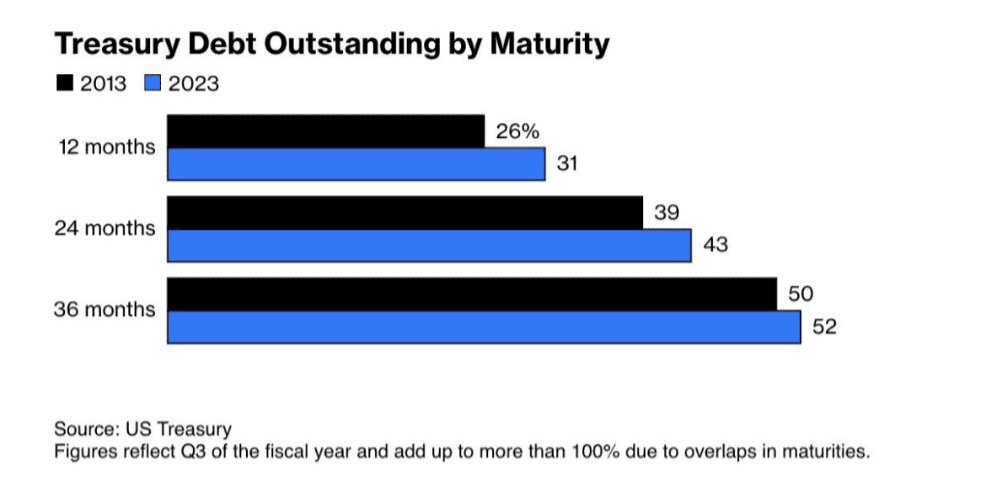

低利率时期,美国国债发行的偿付压力不大,但在高利率环境下,美国政府的国债发行将面临展期压力,截至2023年6月,平均利率升至2.8%。

近三分之一的美国未偿债务将在未来12个月内到期,52%的债务将在未来36个月内到期,而这些债务上次偿债成本已经从十年前的1.5%翻番至3%。

基于CBO的测算,未来十年美国利息支出将翻一番,从2024年的7390亿美元增长至2033年的1.4万亿美元。

要解决利息支出增加的一个手段便是进一步举债来换取时间,由此引发的争议便是,美国债务负担的加重是否会引发偿付风险以及大规模存量债务是否是可持续的。

近期的市场表现似乎也开始为这一隐忧“定价”。

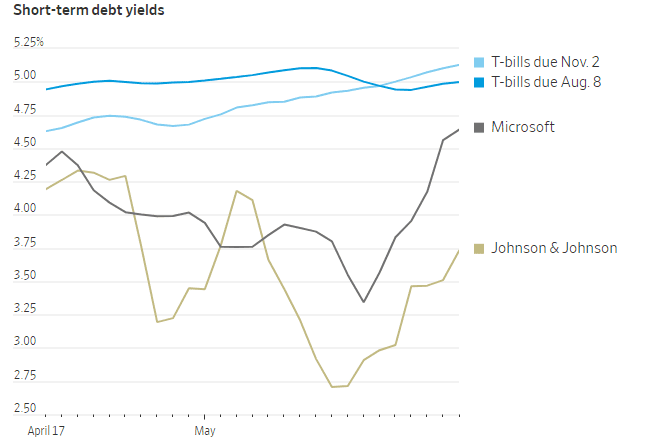

此外,在正常情况下,美债被认为是无风险资产,公司债的收益率基本都是高于同期限美国国债的,即便是AAA评级的公司债也不例外。

但在债务问题成为两党政治博弈工具的情况下,相较于美国政府,市场认为高评级公司更靠得住,越来越多的投资者在面临不确定性时选择溢价购买收益率较低的公司债券,而非传统认知中“无风险”的美债。

目前美债作为无风险资产所提供的收益率已经超过了标普500的盈利收益率,美国企业投资级债券与长端美债的利差呈现收窄趋势。此前5月,企业债和国债就曾出现短暂倒挂。

这一倒挂也意味着市场对美债违约的担忧确实存在,如今长期美债收益率的持续攀升或许也暗含了市场对于美债违约的概率定价。

三、美联储该怎么做?

“新美联储通讯社”Nick Timiraos警告,美国长债收益率飙升正在摧毁经济软着陆的希望,借贷成本猛增可能大幅放缓经济增长,并增加金融市场崩溃的风险,进而可能削弱美联储今年再度加息的理由。

Timiraos称,近期美国长债收益率大涨缺乏明显的“罪魁祸首”,最可能的原因是对美国经济增长的预期改善,以及对联邦政府巨额赤字的担忧相结合。

这与去年长债收益率上涨的逻辑不同,当时市场预期美联储收紧政策而推涨短债收益率,投资者又担心通胀因而要求持有长债的更高补偿。

Timiraos警告,借贷成本上升已经波及美股市场、房贷利率、美元走势等方方面面,“可能会给股票和其他资产价格带来压力,导致投资、招聘和经济活动疲软”。

媒体分析认为,若要阻止长债收益率急剧走高,最可靠的方式是让美联储排除今年再次加息的可能性。如果这不起作用,美联储还可以暗示其对缩减量化紧缩持开放态度。

本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:许超、侯秋芸