就业市场持续火热,进一步强化了美联储维持利率“更高更久”的前景,华尔街一直期待的停止加息,希望已经落空了。

无论是否会有第12次加息,投资者都逐渐认为政策利率可能会无限期地维持在高位,长端债收益率飙升已经反映了这一预期。

周二,十年期美债收益率日内上涨5个基点达4.848%,创下16年新高;周三美国30年期国债收益率升至5%,为2007年以来首次。

达利欧、老债王Bill Gross等华尔街大佬都相信,美债收益率短期内有可能进一步走高,未来会长期维持4%~5%的高位。

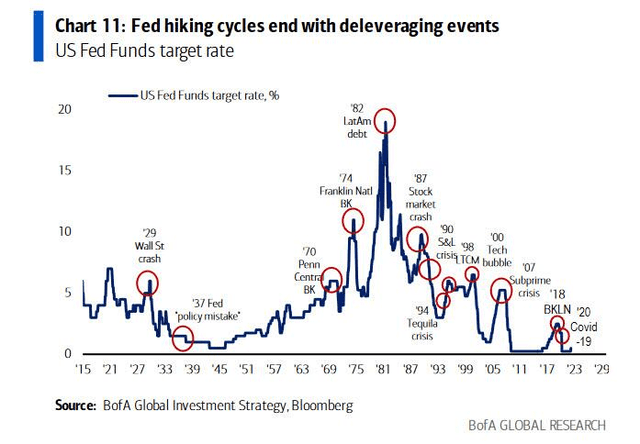

历史提醒我们,美联储的紧缩周期总以眼泪结束。正如美银分析师Michael Hartnett所言:“加息周期总是以延期的政府、企业、银行和投资者的违约及破产而告终。”

高盛和摩根大通的分析师已经发出了警告:美国利率这么猛涨,金融市场要出事!

值得一提的是,在众人面对美债收益率“熊市陡峭化”而感到惶惶不安之时,比如Bill Ackman已经建议投资者应回避美债,新债王Gundlach却“特立独行”,表示5%收益率正是投资者买短债的时机,应该放松心情。

一、加息不会停,华尔街已经被吓坏了

此前,华尔街普遍相信,加息已经临近尾声,美联储政策路径已经有确定性。

但9月FOMC会后公布的点阵图彻底推翻了这一预期,美联储似乎决心推行“更高更长”的货币政策,华尔街对降息节点的判断已经反复推迟。

掉期合约显示,美联储在11月举行的下次会议上再次加息25个基点的几率为40%,年底前加息的几率约为60%。

此外,美联储官员仍在反复向市场传递鹰派信号。

克利夫兰联储主席梅斯特(Loretta Mester)周二表示认同维持利率“更高更长”的说法。亚特兰大联储主席博斯蒂克(Raphael Bostic)也表示,美联储应在“很长一段时间内”将利率维持在较高水平。

现在,没有人确定美债会在哪里止跌,整个华尔街的分析师们都在重新思考债券收益率究竟能涨到多高,交易员们正在为十年期美债收益率在未来几周内达到5%的可能性设置对冲,显示华尔街已如惊弓之鸟。

大多数期权都是在11月和12月到期,一些执行价相当于收益率为5%或更高的看跌期权,其未平仓合约大幅上升。甚至有人押注10年期美债收益率在11月底达到8%。

瑞银证券美国利率策略主管Michael Cloherty直言,十年期美债的跌幅已经吓坏了所有的价值投资者。

他表示,远期市场预计美联储的政策利率将“永远”保持在4%以上,这是一个“永不着陆的水平”,之前市场预计美国经济会软着陆。

二、高盛、摩根大通齐声警告

摩根大通资产管理公司的David Lebovitz在接受媒体采访时表示:

如果利率继续像现在这样上升,就会发生金融灾难,将促使美联储朝相反的方向行动。

他认为,如果收益率继续攀升,美联储最终可能会被迫降低利率。

摩根大通全球和欧洲股票策略主管Mislav Matejka也在最新发布的报告中指出,债券收益率不太可能继续上升太长时间,并可能最终下降。

此外,高盛分析师Adam Crook在最新报告中写道:

金融环境有继续收紧的重大风险,直到有什么事情发生。

随着市场努力寻找合适的债券清算水平,所有道路似乎都指向美债的持续抛售:

长端债券的边际买家似乎不存在;鹰派的美联储只是表明美国经济可以比其他国家更长期地承受更高的利率;石油价格面临上行风险;美国政府在可预见的未来将保持高赤字运行;日本央行可能结束YCC/负利率,移除全球收益率的最后一个锚。

与此同时,高盛外汇交易联席主管Alan Stewart也着重强调了利率崩溃的风险:

最脆弱的市场敏感度似乎仍然是核心收益率的持续扩大。虽然9月底的回调给主要美债持续10周的抛售和同时出现的金融环境收紧带来了一些希望,但我们在8月底看到名义收益率出现类似但暂时性的回调,而9月又恢复了收紧,这让我们有充分的理由保持谨慎。

三、利率上升,带来风险激增

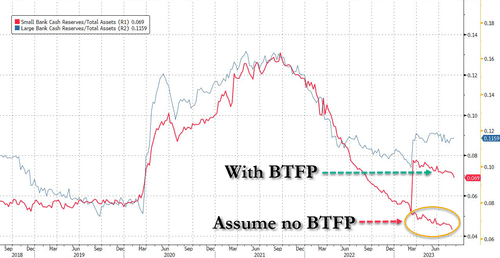

上半年硅谷银行和瑞士信贷的破产尚殷鉴不远,当时的地区银行危机即是因加息导致债券价值暴跌,中小银行出现巨额浮亏所致。

如今的金融条件,要比当时更加紧缩。银行业现在有美联储BTFP政策工具兜底,所以暂时没有风险,但在六个月后,BTFP机制就会到期。高利率对金融市场的负面影响,未来可能会进一步传导。

根据联邦存款保险公司发布的季度数据,截至6月30日,美国银行持有的投资证券的未实现亏损为5580亿美元。但是,由于许多银行选择不再投资到期的债券,这个数字实际上低于2022年第三季度的高峰;然而,随着夏季收益率的上升,预计未实现亏损还在继续增加。

更让人担心的是,尽管金融市场出现了越来越多的压力迹象,但政策反应仍然倾向于紧缩。

金融博客Zerohedge警告称,美国正越来越接近一场由美联储政策制造的危机。

本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:常嘉帅