随着美联储“默许”长债收益率升至2007年以来的最高水平,这可能会让其希望的经济软着陆愿景面临风险。

10年期美国国债收益率上月涨超4.7%,这一飙升加剧了近期出现类似3月份地区性银行危机的金融危机风险。从长远来看,它可能会显著提高消费者和企业的借贷成本,从而削弱经济。

Federated Hermes高级投资组合经理R.J. Gallo说,“最终,这种反馈效应将加剧人们对经济硬着陆的担忧。”该公司管理着约6690亿美元的资产。

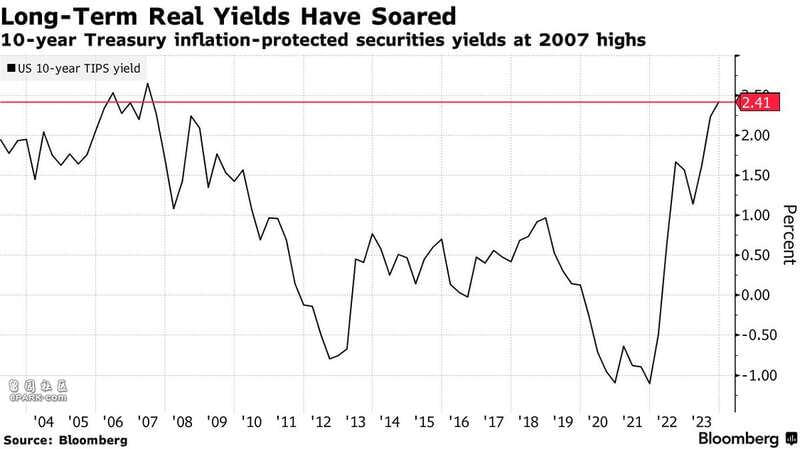

其中,会对此产生特别强烈影响的可能是所谓实际利率的上升。最近几周,10年期TIPS收益率飙升至过去20年来罕见的水平。

迄今为止,美联储没有表现出太多抵制长期利率上升的倾向。虽然纽约联储主席威廉姆斯上周表示,美联储可能会结束加息,但他还表示,政策制定者将在“一段时间”内保持高利率,以将通胀降至2%的目标。

前美联储副主席克拉里达周三表示,“美联储官员有机会在各种场合露面,但他们并没有真正利用这个机会进行反击。”

现任太平洋投资管理公司全球经济顾问的克拉里达补充称,收益率上升“实际上完成了美联储的部分工作”,减缓了经济增长,并有助于遏制通胀。但危险在于,长期利率上升造成的损害可能会比美联储预期的要大。今年3月,硅谷银行倒闭的部分原因就是,美联储主席鲍威尔当时就美联储政策发表了强硬言论,美国国债收益率应声上涨。

仍有许多不利因素

在利率上升的同时,从恢复学生贷款到汽车工人罢工,美国经济正面临一系列不利因素。事实上,外媒首席美国经济学家Anna Wong表示,美国经济可能正处于陷入衰退的边缘。摩根大通首席经济学家Bruce Kasman表示,“短期内可能出现破坏性影响,值得担心。”

市场参与者已经列出来各种引发美国国债收益率飙升的因素,其中包括:投资者对美国预算赤字迅速扩大的担忧,外国投资者对美国国债的需求减弱以及日本将在未来几个季度退出超宽松货币政策的预期。

一些经济学家和投资者还指出,在他们看来,美联储在实际利率问题上的立场传递出了一种混乱的信息。

“我们从美联储那里得到了相互矛盾的信号,”MacroPolicy Perspectives LLC创始人Julia Coronado说。在美国国债收益率已经在上升的环境下,这“基本上是允许美债收益率继续走高”。

令投资者困惑的是,政策制定者究竟会如何定义实际利率。美联储官员有时引用基于过去通胀率的指标,有时引用与预期通胀率挂钩的指标。

这种差异对于决定美联储未来的政策路径至关重要。威廉姆斯在8月份暗示,美联储明年将随着通胀预期下降而降息。他解释说,这样做的目的是防止实际利率上升,防止政策变得更加严格。

但克利夫兰联储主席梅斯特周二暗示,情况并非必然如此。她对记者表示,“实际利率应基于预期通胀,而不一定是当前通胀。”在这种情况下,通胀放缓不会自动要求美联储降息,除非同时伴随着预期的放松。

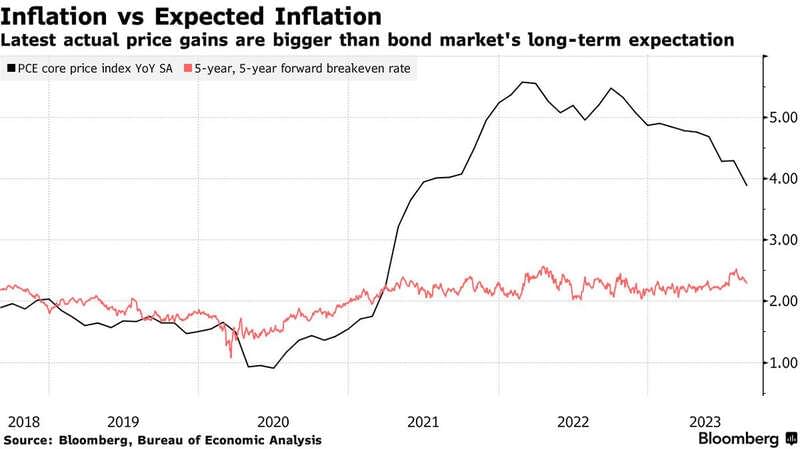

美联储偏爱的剔除食品和能源成本的8月核心PCE物价指数年率录得3.9%。相比之下,根据债券市场定价得出的预期通胀基准显示,较长期通胀率约为2.5%。

此外,鲍威尔还“搅浑”了所谓的实际中性利率——既不刺激也不阻碍经济增长的均衡利率。在9月20日接受记者采访时,鲍威尔若有所思地表示,鉴于经济在美联储激进的信贷紧缩行动中表现出的弹性,中性利率可能已经上升,至少是暂时的。

他发表上述言论的背景是,投资者已经认为,在疫情过后,所谓的中性利率将永远走高,而一些美联储政策制定者自己也上调了这一指标的估计。Harris Associates固定收益部门联席主管Adam Abbas表示,鲍威尔此举就是在债券市场“火上浇油”。克拉里达指出:

“如果债市目前的情况变得极端或持续下去,美联储可能会介入。”