8月底,华为投资控股有限公司在北京金融资产交易所等网站发布了2023年上半年合并财务报表,随后“华为上半年利润暴增218%”的消息成为各家媒体争相报道的头条。

然而,对于一家年收入高达6000亿人民币规模的公司而言,收入或利润的暴增暴跌背后通常是受到非经常性损益的影响:如华为在2021年的营业收入同比下滑了29%,而净利润却猛增了76%,主要就是因美国断供芯片导致手机业务收入锐减,而利润的猛增则主要来自出售荣耀和超聚变等所获取的617亿投资收益;而这笔录入在2021年的非经常性收益也相应导致华为2022年的净利润同比骤降69%。

华为2023年上半年净利润暴增218%同样来自于非经常性损益

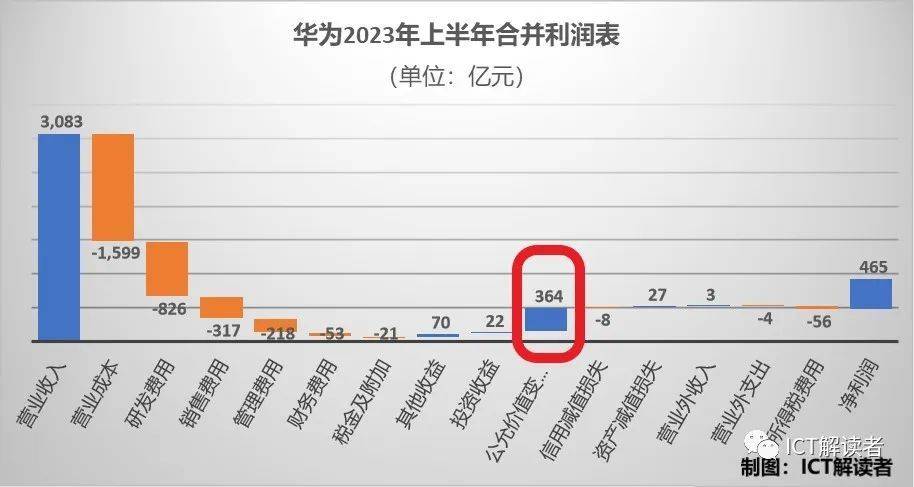

华为在2023年上半年录得净利润465亿,同比2022年上半年的146亿,暴增了319亿;但具体分析其财务报表可见,2023年上半年的营业收入减去营业成本后所得的毛利为1484亿,而包括研发、销售、管理、财务在内的中间费用则高达1435亿,所以华为2023年上半年与正常业务经营相关的经常性损益仅为49亿,不仅在465亿净利润中的占比只有10.5%,而且还比2022年上半年的90亿减少了41亿,并未对218%的净利润同比暴增做出贡献。

真正在2023年上半年创造了218%的净利润增长的,是财务报表中一项高达363.67亿的“公允价值变动收益”,在465亿净利润中的占比高达78%,并且同比2022年上半年的19.16亿暴增了344亿。

而查询华为历年的财报可见,这笔录入在2023年上半年,高达363.67亿的“公允价值变动收益”,仍然与其出售荣耀业务及服务器业务相关子公司相关。

华为在其2022年财报中披露,华为与第三方在2021年完成了出售荣耀业务及服务器业务相关子公司的资产和负债交割,确认的处置收益已经体现在当年财报的“处置子公司及业务的净收益”项下,共计574.31亿;然而,根据出售协议的相关条款,这两项交易的收购方将分期支付收购对价,由此导致华为最终可获得的对价存在不确定性,因此,华为在后续财务报表中将其列为“处置子公司及业务形成的金融工具的公允价值变动”,计入非经常性损益。

在2022年的财报中,华为披露的“处置子公司及业务的净收益”仅为5900万,而“处置子公司及业务形成的金融工具的公允价值变动”却高达245.24亿。

因此,对于华为而言,在出售荣耀业务和服务器业务相关子公司的交易中,其已经落袋为安的净收益核算为2021年的574.31亿和2022年的5900万,而未确认部分的“公允价值变动收益”却从2022年上半年的19.16亿,增加到2022年底的245.24亿,并在2023年上半年进一步增加到了363.67亿,并由此帮助华为的净利润实现了同比218%的暴增。

363.67亿的“公允价值变动收益”,虽然金额巨大,但目前还只是账面收益,最终要等到荣耀业务的收购方按期支付收购对价之后,才能转化为实实在在的“处置子公司及业务的净收益”。

华为在财报中披露,其与荣耀业务收购方于2022年12月31日后,对收购协议的部分条款进行了修订。从其2023年上半年财务报表中的“公允价值变动收益”同比增加了344亿,而包含“处置子公司及业务的净收益”在内的“投资收益”仅同比增加了3.8亿来看,收购协议的条款修订应该是收购方“分期支付”的期限被推迟,而代价则是应付金额的增加,从而导致华为财务报表中的“处置子公司及业务形成的金融工具的公允价值变动”出现了大幅提升。

从华为财报的现金流量表中也可以看到,在“投资活动产生的现金流量”项下,“处置子公司及其他营业单位、合营企业及联营企业投资收到的现金净额”在2021年是507.59亿,2022年1.21亿,到2023年上半年则只有区区190万。因此,在华为2023年上半年465亿净利润中占比高达78%的363.67亿的“公允价值变动收益”,目前只是“纸上富贵”,还没有成为现金流量表里的“真金白银”。

虽然出售荣耀业务的收益还没有全部到账,但华为自己的手机业务却迎来了新的转机。

华为经营活动现金流持续吃紧,亟需5G手机业务回归

8月29日华为Mate 60 Pro在没有任何官方预热的情况下低调开售,却沸腾了国内手机市场,成为一款现象级产品,被视为华为打破美国技术封锁回归5G手机市场的开始。

美国政府从2019年起对华为5G相关技术和芯片实施制裁,虽然通过库存芯片和低制程芯片工艺优化的产品策略和国内5G采购倾斜的市场扶持,华为稳住了运营商业务的基本盘(营收规模仍然从2019年的3020亿下滑到了2022年的2840亿),但在竞争激烈的智能手机市场,只能供货4G手机的华为却面临着严峻的生存危机,其终端业务收入从2020年的4800多亿,腰斩到2022年的2100多亿。

因此,回归5G手机市场,对于要“有质量地活下来”的华为而言,至关重要。

从收入结构上来看,作为华为基本盘的运营商业务,在国内5G网络覆盖基本达成,运营商5G投资逐年消减的背景下,要维持目前2800亿左右的收入规模需更多依赖海外市场形势的转圜,但风险较大,所以华为从2022年开始将运营商业务与增长迅猛的企业业务(大部分)整合为ICT基础设施业务,并且在2023年的上半年经营业绩发布中未再披露运营商相关业务的收入状况。

ICT基础设施业务之外,云计算业务、数字能源业务、智能汽车解决方案业务都属于新兴的热点业务,虽潜力巨大但营收规模尚小,所以要维持住现有的整体营收规模,占比仍有三成的终端业务不能再继续下滑了,而且还要有所增长才行,因为营收规模的增长,不仅有利于增强外界和内部员工对于华为能够活下去的信心,而且更重要的是对于维系公司正常运营的现金流的贡献。

而更为关键的因素,则是现金流的影响。从历年财报数据可以看到,随着华为的整体营收规模从2020年的8914亿下滑到2022年的6423亿,其“销售商品和提供服务收到的现金”也从2020年的9894亿下降到了7110亿。

经营活动产生的现金流入在减少,但华为并未按正常的经营逻辑收缩公司规模,反而为了加快国产替代而连续扩充研发队伍,研发人员从2019年底的9.6万人增加到2022年底的11.4万人,由此华为财报中“经营活动现金流出”项下“支付给职工以及为职工支付的现金”持续增长,从而导致华为2022年经营活动产生的现金流量净额仅有178亿,同比2021年的597亿下降了70.2%。

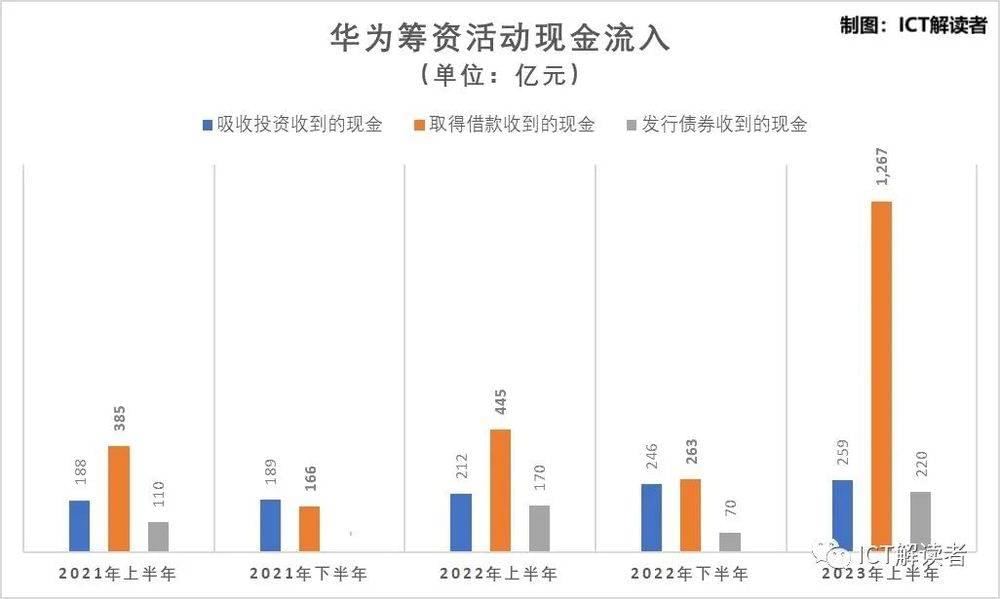

经营活动现金流反映的是公司自身的造血能力,自身造血能力不足,为了维持公司的正常运营就要更多地从外部输血,2022年华为通过从银行借款(707亿)、对外发行债券(240亿)、向员工配股(458亿)等筹资活动获取的现金高达1404亿,为历年之最。

而这一状况在2023年上半年不仅没有得到改善而且变得更糟。2023年上半年,华为的“经营活动现金流入”为3502亿,但“经营活动现金流出”却高达4031亿,由此导致经营活动产生的“现金流量净额”出现了531亿的负值;华为在2023年上半年通过筹资活动获取了1746亿现金,已超过2022年1404亿元的全年筹资额,其中对外借款的现金金额高达1267亿,为2022年全年借款现金金额的1.28倍。

但借款、发债、配股这些筹资活动,最终不仅要偿还本金,而且还会产生利息加重财务压力,因此,华为要实现“有质量地活下去”的目标,就必须尽快提升自身的“造血”能力,通过营收规模的增长创造更多的经营活动现金流。

相对于To B业务较长的回款周期,ToC终端业务的吸金能力无疑是最强的,手机产品只要能在直销和渠道上卖出量来,华为就能够在消费者市场上在较短时间内实现大规模的资金回笼。所以,回归5G市场的开山之作Mate 60 Pro及后续Mate X5等高端机型通过“先锋计划”开启预订销售,在市面上造成一机难求的火爆形势,将对华为下半年的经营活动现金流改善做出贡献。

当然,华为在2023年上半年达到历史峰值的1267亿借款,或许也正是为9月份的5G手机回归所准备的生产和营销资金,这也足可见华为为了5G手机业务回归投入之大。

华为以“压强式的研发投入”押注5G手机回归,但业务前景仍充满挑战

押注5G手机业务的回归,华为所承担的压力当然远不止于2023年上半年的1267亿借款。

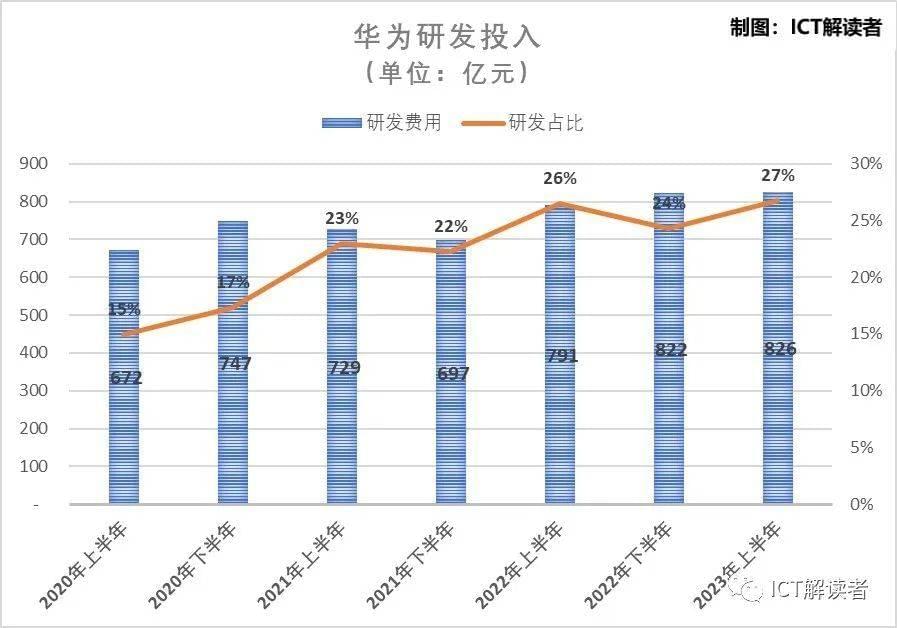

美国政府对于华为的无理打压与断供封锁,导致华为必须要通过持续高强度的研发资源投入,逐步完成器件代替、单板重构,以及操作系统、数据库等的开发,确保公司在脱离美国技术的情况下保持业务的持续性。因此,华为的研发人员数量始终处于扩充状态,从2019年底的9.6万人增加到2022年底的11.4万人,按照华为2022年员工平均86万的薪酬水平核算,这新增1.8万人每年会为华为带来约150亿的研发费用支出。

从历年财报可以看到,虽然华为的营收规模从2020年开始逐年下滑,但华为的研发费用却在持续增长,并在2023年上半年达到了826亿,在营收中的占比也达到了27%的历史极值。

华为2023年上半年的营业收入是3083亿,营业成本只有1599亿,48%的毛利对于以通信设备和手机终端等硬件生产和销售为主的通信业而言已经是非常高的水平,但扣除20%正常水平的销售、管理、财务等费用后,27%的研发支出几乎吃掉了华为的全部营业利润。最终通过363.67亿的“公允价值变动收益”等非经常性损益,才实现了净利润率的大幅度提升。

当然,也正是凭借占比20%以上的研发费率投入,华为也才能开发出新的工艺,来确保被迫使用低制程芯片的5G基站的高性能表现,也才能实现自主可控的MetaERP研发完成对旧ERP系统的替换,顺利“穿过劫难的黑障区”。

在稳定住运营商业务与企业业务的基本盘之后,华为在2023年上半年继续增加“压强式”研发投入,这826亿研发投入的最主要流向或许就是恢复5G手机业务所必需的自有芯片。

华为这种“孤注一掷”式的投入,是出于维持营收规模和改善现金流的生存需求,虽彰显出其回归5G手机市场的决心和信心,但也面临着一系列挑战:

其一,5G手机的市场容量比以前更小了。

受全球经济不稳定和新冠疫情影响,消费者对于智能手机的需求下降,2022年全球智能手机出货量为12.1亿台,同比下降11.3%;而根据市场调查机构IDC公布的最新报告,预估2023年全球智能手机出货量为11.5亿部,同比继续下降4.7%,创下十年来新低。

虽然华为Mate 60 Pro的上市展现了其在5G芯片上的突破,但受禁令影响不能接入谷歌GMS依然是华为回归海外手机市场的巨大障碍,因此短期内华为5G手机回归的目标市场还是在国内。

然而,国内手机市场的形势更为低迷,信通院的权威数据显示2022年我国国内市场手机总体出货量累计 2.72 亿部,同比下降了 22.6%,其中5G 手机出货量 2.14 亿部,同比下降19.6%;而且进入2023年后也仍未见回暖的迹象:1~6月手机出货量累计1.3亿部,同比下降4.8%,其中5G手机出货量1.02亿部,同比仍下滑了6.4%。

所以华为回归5G手机国内市场是在一个容量变小的盘子里抢食,势必会迎来竞争对手的激烈对抗。

其二,5G手机市场强敌环伺,而华为自身尚有短板。

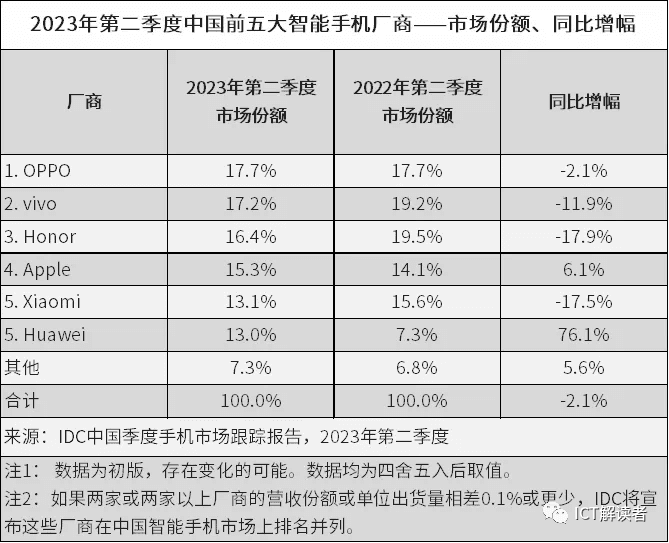

根据IDC咨询的最新报告,2023年第二季度中国前六大智能手机厂商依次为OPPO、VIVO、荣耀、苹果、小米和华为,共占据了市场近93%的市场份额,而且彼此之间的份额差距并不大,排在第一位的OPPO仅为17.7%,排在第六位的华为也有13%的份额,足以说明国内手机市场竞争态势之激烈。

值得一提的是二季度华为用以占据13%市场份额的还只是4G手机,已取得自有芯片突破,昂首回归5G市场的华为,能否借助Mate 60和Mate X5从同行手中抢占更多市场份额呢?

可能性有,但不确定性也大。

华为打破常规,不开发布会而采用预售方式推出5G手机,一方面是或许有营销上的考虑,另一方面或许也因为其芯片产能仍处于爬坡期制约了出货量。

虽然华为自有芯片的制程及工艺处于保密状态,但多家机构拆机分析的共识是华为采用多重曝光技术借助DUV实现7纳米芯片的量产,所以还存在着良率低、功耗大、散热差的缺陷。良率低不仅造成出货慢,而且成本也高,因此华为或主要将其用于价格更高的高端手机,才能减少亏损。

华为目前推出的Mate 60和Mate60 Pro定价在5999~7999之间,价位超过了采用高通4纳米芯片的其他国产手机一大截,直接对标苹果的iPhone 14系列;而Mate X5虽未公布价格,但余承东将其称为“最强折叠屏手机”,所以定价应该在Mate X3的15999元之上。

根据IDC咨询的统计,售价超过600美元的高端手机在国内智能机市场的销量占比在20%~25%之间,二季度国内手机市场出货量为5080万,则超过600美元的高端手机市场规模每季度约在1000万~1300万之间。

而在这集中于今年四季度的1000万~1300万的市场空间里,华为的Mate X5要与VIVO、OPPO和荣耀等国产同行在130万台左右规模的折叠屏手机市场上展开角逐;Mate 60系列产品则势必要与苹果最新推出的iPhone 15对撞。

虽然华为在市场宣传上将“天通卫星通话”作为其最新5G手机的最大卖点,但只能签约中国电信、资费套餐昂贵、应用场景有限等缺点无疑将影响用户的接受度,所以在照相功能、硬件配置大同小异的对比中,华为5G手机的销量与份额能否克服芯片制程上与竞争对手的代际差而取得领先,或将取决于民众对华为“情怀溢价”的维系时间长短。

Mate 60所对标的iPhone手机,苹果通过iOS生态所打造的“护城河”更是包括华为在内的所有国产手机厂商难以轻易逾越的障碍;而且凭借品牌溢价和规模效应,苹果手机的盈利能力仍难以匹敌,根据Counterpoint市场监测服务发布的最新研究报告,在2022年全球手机市场里苹果一家独占了85%的营业利润份额。所以仅出于销量比拼的目的,如果苹果也像特斯拉一样在国内高端手机市场掀起价格战,华为的“情怀溢价”或许最易受到冲击。

其三,华为5G手机回归冲击荣耀,会否殃及自身?

虽然华为5G手机首先回归的是高端机市场,但华为5G手机全面回归的宣传势必会冲击到安卓中低端手机的需求,进一步压缩“OV荣米”等国产安卓手机厂商的生存空间。正如众多行业媒体所分析的,华为回归5G手机市场,前五大智能手机厂商中受冲击最大的或许就是自带“华为光环”的荣耀。

从华为体系分离之后,荣耀的市场份额快速增长,从2021年的11.7%提升到2022年的18.1%,迅速成为国内第二大手机厂商。荣耀的崛起有其自身技术积累的竞争优势,但更多还是来自出身华为的光环加持。随着2023年开始在手机业务上发力,华为第二季度的出货量同比增加了76%,市场份额也从7.3%增长到了13%,受此影响“OV荣米”的出货量均出现了下滑,而荣耀17.9%的下滑幅度最大,市场份额也从19.5%掉落到16.4%。

而且荣耀借助最新折叠屏手机Magic V2冲击高端手机市场的努力,也直接受到了华为Mate X5的压制。荣耀花重金在IFA国际电子消费品展览会上重磅登场,CEO赵明宣布荣耀未来将打造最强折叠屏品牌的消息在国内不见回响;反而华为余承东在微博上轻描淡写的一句:“最强折叠屏手机还得看华为”却迅速上了热搜。

虽然华为一再对外声明,“对于交割后的荣耀,华为不占有任何股份,也不参与经营管理与决策”,但由于收购协议里的“分期支付收购对价”条款导致华为“最终可获得的对价存在不确定性”。如果荣耀的业务收入在华为5G手机回归后受到巨大冲击,那么华为账面上在2023年上半年高达363.67亿的“公允价值变动收益”会有怎样的变化,从而会对华为的经营利润产生怎样的影响,也成为了华为后续发布财报的看点之一。

结语

华为最新5G手机的供货期集中在9月中下旬,则其回归5G手机市场第一阶段的成果将主要体现在2023年第四季度的财务报告中。

如果第四季度国内手机市场出货量能恢复到2022年四季度6066万部的水平,在华为和苹果都有新产品上市的推动下,售价超过600美元的高端手机市场规模或能达到1500万台;如果华为凭借Mate 60和Mate X5能够一举拿下高端手机出货量50%的份额,那么这750万台手机以8千元的均价核算,就可以为华为在第四季度带来600亿的现金流,这无疑将大大缓解华为经营活动现金流的“缺血”状态,也是对其孤注一掷式的押注5G手机回归战略的最大回报。

华为能否从5G手机回归中获得如愿以偿的回报,还是等其2023年度财报出炉再做解读吧!

本文来自微信公众号:ICT解读者(ID:Communication_xie),作者:老解1972