本文来自微信公众号:ICT解读者(ID:Communication_xie),作者:老解1972,题图来自:视觉中国

华为发布2020年财报,虽然持续遭受美国的无端打压,但仍然保持了3.8%的业务收入增长,实属不易。然而从业务板块细分来看,华为的运营商业务增速仅有0.2%,不仅低于公司整体水平,而且与同城竞争对手中兴通讯11.2%的增幅相比也黯然失色,则颇显意外。

要知道,2020年中国三大运营商大规模投入5G网络建设,其用于移动通信网络(含4G和5G)的固定资产投资(CAPEX)由1121亿人民币增加到了1753亿人民币,增幅高达56%;而在这部分投资中,由华为和中兴赢取了最大市场份额的5G无线设备占了大头,即便是在中国运营商5G设备招标中小有斩获的爱立信,其2020年在中国区的业务收入也由此增长了18%。

所以,可以推断出华为运营商业务在2020年的黯淡表现,主要影响应该来自于海外市场的下滑,并且下滑的幅度之大已然抵消了国内市场的5G红利。

反观华为最大的竞争对手爱立信,虽然其2020年的业务收入增长仅有2.3%,但主要是受到管理服务业务板块进行战略收缩导致营收下降了12%的影响,爱立信直接与华为竞争对标的网络设备业务板块在2020年的收入增幅高达7%,而且公司整体的运营利润率在2020年实现了12%,比华为的7.25%高出近5个百分点。

按区域板块来看,爱立信2020年的业务收入在东北亚地区增长最为迅猛,得益于该区域的中国、韩国和日本率先启动5G大规模建设,收入增幅高达26%;其次是北美地区增长5%。中东及非洲区域收入同比下降了9%,降幅最大,其次是欧洲和拉美地区收入下滑6%,主要是受到COVID病毒大流行的影响。

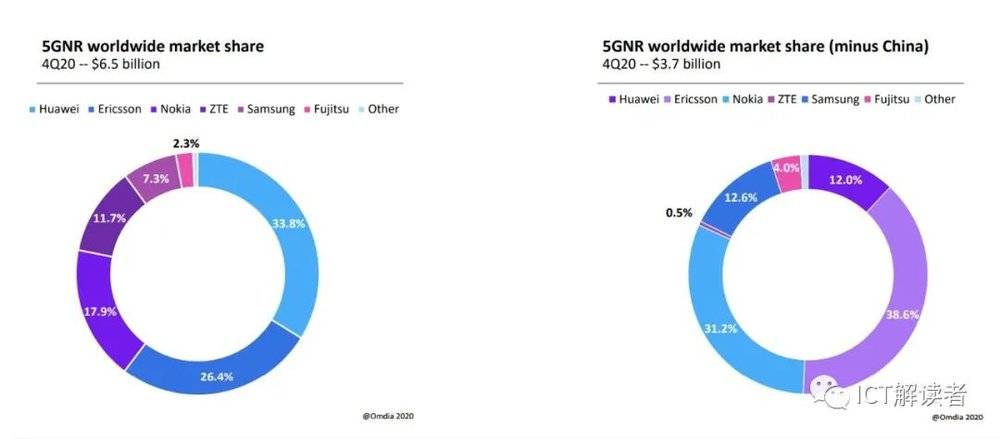

由此可知,在全球范围内率先启动5G网络大规模建设的中国市场,对于华为和爱立信在2020年的业绩表现起到了至关重要的作用。这一点,从行业咨询机构Omdia对2020年第四季度5G基站市场份额的统计中可以直观看到:

从全球范围看,华为以33.8%的份额位居第一,爱立信26.4%居次席;但刨除中国市场,则爱立信的市场份额高达38.6%,而华为仅剩下12%,甚至比三星还低。

可以预见,对于全球5G份额有着举足轻重影响的中国市场,在完成5G网络超前建设的目标之后,三大运营商势必会迅速降低建网投入规模;而在海外市场,特别是欧洲市场则将接力启动大规模的5G网络建设。那么,中外市场5G网络建设节奏的此起彼伏,会不会影响华为和爱立信在5G市场份额上的排名变化,华为能否一直保有市场份额第一的霸主地位,无疑是通信行业2021年的热点话题之一。

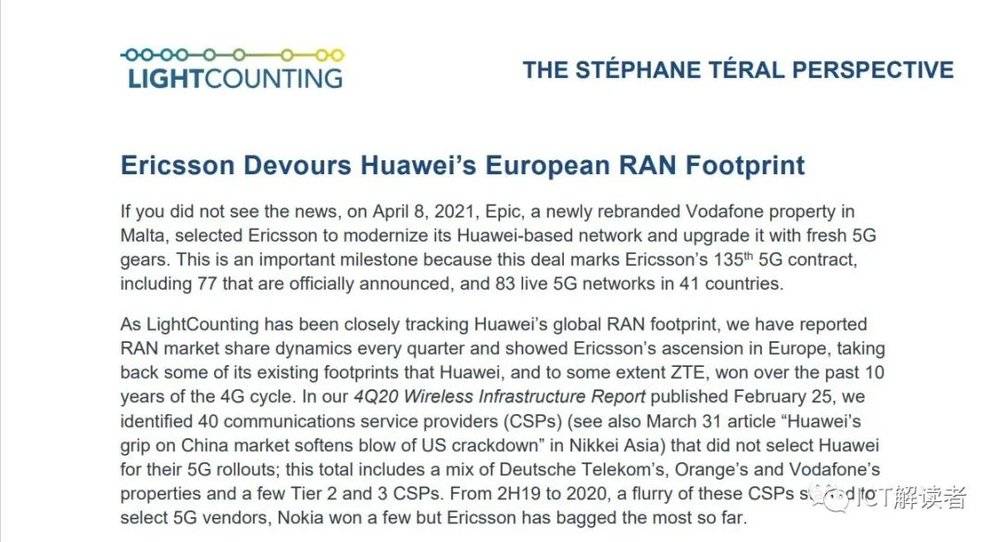

对此,业内知名咨询机构LightCounting给出的判断是从2021年开始华为的海外市场前景预计将更为恶化,而爱立信将从中受益并有可能在5G市场份额上实现对华为的反超。而且,LightCounting还根据其对欧洲移动通信市场的观察,发表了题为《爱立信吞噬华为欧洲无线市场》的文章,给出了华为(以及中兴通讯)在过去10年间的4G周期中所赢得的欧洲市场正在逐步被爱立信吞噬的结论。

通过密切跟踪华为在全球范围的无线市场布局,LightCounting确定在欧洲已有40家通信运营商的5G网络没有选择华为的无线设备,这其中既包括DeutscheTelekom、Orange和Vodafone这些大集团的下属公司,也包括一些二线三线的小运营商。这些运营商从2019年下半年开始启动5G设备选型,截止到2020年底,诺基亚赢得了其中的一些5G合同,但毫无疑问爱立信收获最多。

LightCounting观察到爱立信对于华为5G市场的反攻开始于北欧,再蔓延到波罗的海和巴尔干半岛。

在北欧市场,华为的形势逆转如同历史重演。在金融危机引发全球经济衰退的2009年,北欧运营商TeliaSonera在全球首家商用了基于爱立信和华为无线设备的4G网络。这是华为挺进北欧市场的里程碑,随后华为陆续抢占了Telia和Telenor旗下许多下属公司的市场份额,同一年Tele2和Telenor合资的运营商Net4Mobility选择华为的设备在爱立信的主场瑞典推出了4G网络。

但10 年之后,Net4Mobility在瑞典的5G网络选择了爱立信和诺基亚的无线设备,Tele2 选择了爱立信在俄罗斯建设 5G 网络。

2013年,丹麦的运营商TDC选择华为替换爱立信的无线设备成为当时的头条新闻。现在进入5G时代,爱立信重新收复了失地,陆续赢回了TDC在丹麦和格陵兰岛,Elisa在芬兰,Telia和Telenor在挪威,Telenor在丹麦和瑞典的5G网络设备供应商地位。

北欧市场排除华为 5G设备的浪潮在波罗的海诸国引发了多米诺骨牌效应。2020年爱沙尼亚与波兰一道和美国签署了一份禁止华为的备忘录,这为在其境内经营移动通信业务的Elisa、 Tele2 和Telia三家运营商引进爱立信设备铺平了道路。Telia还决定用爱立信替换华为在立陶宛的4G设备。统计这些运营商在北欧及波罗的海诸国所建设的5G网络,他们在2019~2020年间为爱立信增加了十多项5G合同。

巴尔干半岛上,2020年10月,保加利亚与其区域邻国希腊、科索沃、北马其顿、罗马尼亚和斯洛文尼亚以及斯洛伐克一道,与美国签署了5G安全协议,作为所谓的“清洁网络”宣言的一部分。预计不久之后,巴尔干地区将建成没有华为设备的5G网络。

从波罗的海沿着欧洲地图继续向西,是华为的大T地盘,Deutsche Telekom、Orange和 Vodafone 集团在这一区域运行着大约45个有可能被替换的移动通信网络。Orange对替换华为的决定保持沉默,Deutsche Telekom和 Vodafone虽然一直在高声强调替换华为4G设备将为其带来巨大的成本压力,但在5G上,欧洲5大运营商巨头Deutsche Telekom、Orange、Vodafone、 Telecom Italia和 Telefónica都选择了采用爱立信和诺基亚的设备在其母国市场建设5G网络。

Deutsche Telekom和 Vodafone是华为在欧洲最大的客户。华为的4G设备在DeutscheTelekom的欧洲市场上所占份额超过50%,在德国本土Deutsche Telekom与其竞争对手Telefonica Deutschland 和 Vodafone Germany都大量采用华为的4G设备。Vodafone在阿尔巴尼亚、捷克、德国、希腊、匈牙利、爱尔兰、意大利、马耳他、荷兰、葡萄牙、塞浦路斯、罗马尼亚、西班牙和英国等国经营移动通信业务,在其中6个市场完全依赖华为。

在波兰,DeutscheTelekom和Orange已经选择用爱立信替代华为,其竞争对手Polkomtel也选择了用爱立信的设备来建设5G网络。这反映出欧洲5巨头在5G设备供应商的选择上也影响了其二、三线的竞争对手。例如在比利时、荷兰和卢森堡,爱立信都抢到了5G合同。而原本这三个国家是华为的4G市场地盘,包括运营商Proximus在比利时和卢森堡的4G网络和KPN在荷兰的4G网络,都完全依赖华为。在这个地区,至少有4个5G交易都给了爱立信。

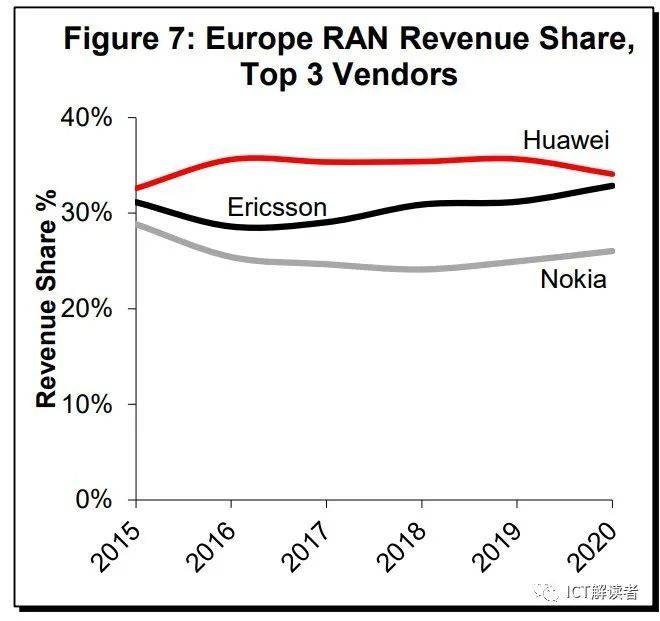

从LightCounting的上述市场分析可以看出,爱立信在很短的时间内赢得的40多个5G合同,实际上是对十年前由华为主导的4G市场格局的一次彻底逆转;其最终结果反映在咨询机构DellO’ro统计的欧洲市场无线收入份额上:2020年爱立信已经非常接近华为,并且按照当前的形势发展下去,很有可能会在2021年实现对华为的反超。

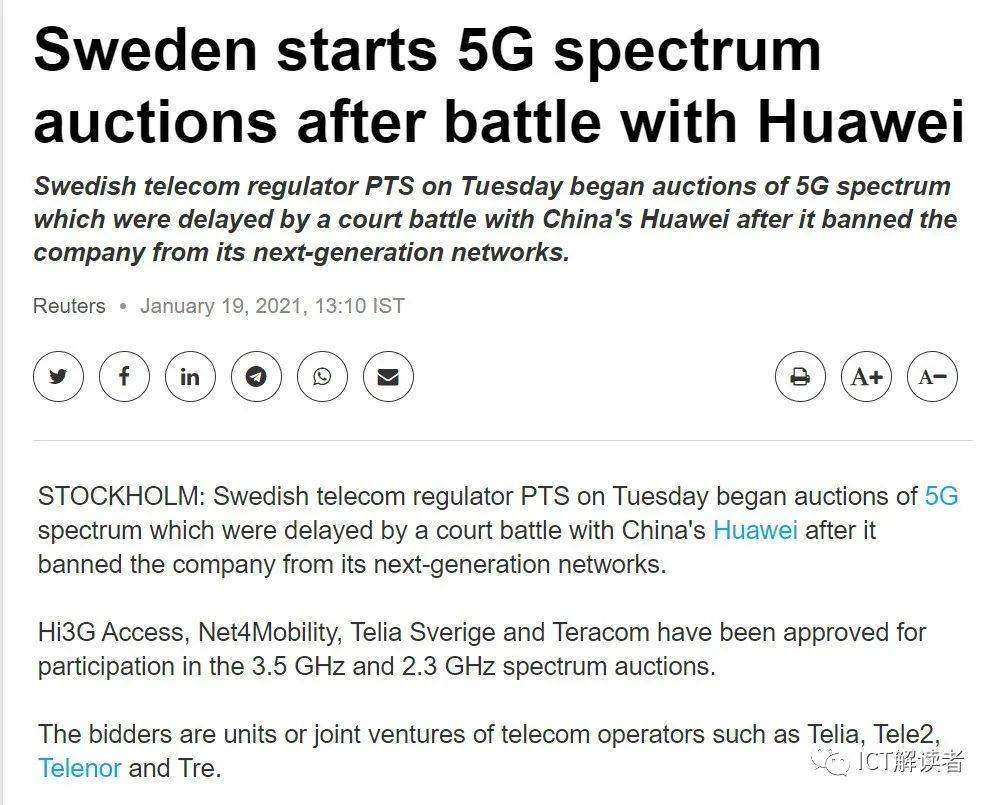

进入2021年,欧洲市场将迎来新一轮的5G设备供应商选秀,欧洲5大运营商巨头的5G网络建设将从其母国市场向外扩展,这意味着新一批5G合同的争抢将激烈展开。但是,美国对于华为的禁令在拜登政府上台之后并未出现松动,连华为联席董事长徐直军都坦言对此不报任何幻想;另一方面,一向标榜中立国身份的瑞典政府公然以安全为由禁止华为参与其国内市场的5G建设,也必然会影响到其他欧洲国家的5G决策。

因此,可以预见欧洲市场的5G合同会越来越多地落入爱立信和诺基亚的手中,而华为在欧洲的苦心经营的无线市场终究难免被进一步吞噬的命运。

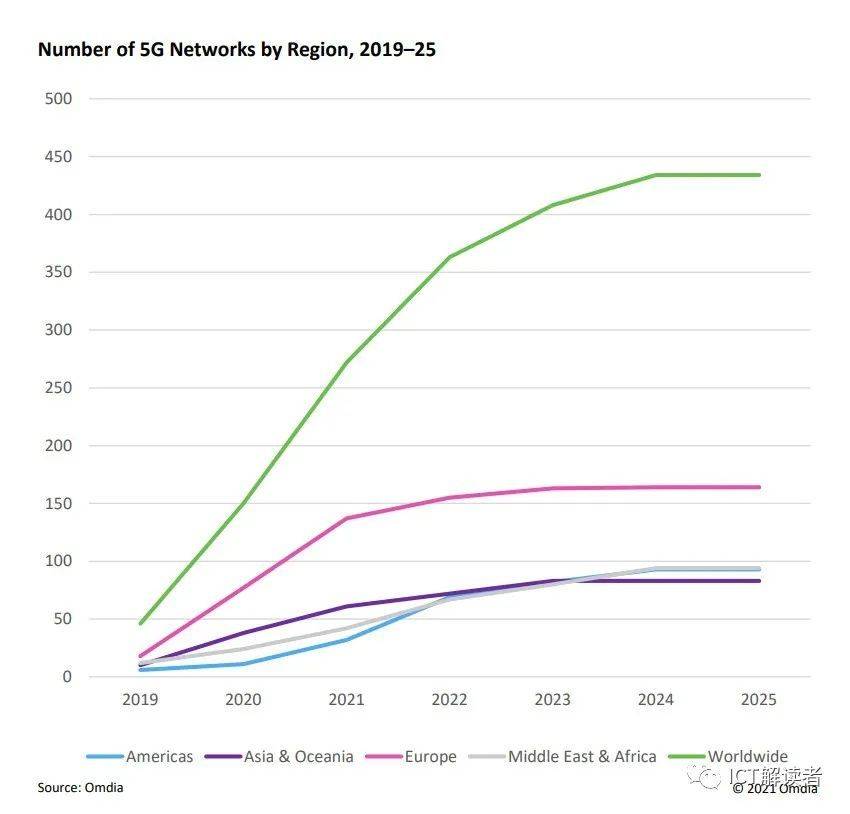

但欧洲市场的形势变化,对于华为和爱立信5G争霸的影响将不会仅限于欧洲。从咨询机构Omdia预测的5G网络发展趋势来看,从2019年到2025年度六年时间里欧洲市场将要建设超过150个5G网络,由于数量众多,其对于5G供应商选择的示范效用也有可能对全球其他市场产生影响。

由于华为无法突破北美市场,所以在欧洲市场被爱立信吞噬后,华为要保住5G份额第一的市场地位,其与爱立信的竞争将主要在亚太、拉美、中东和非洲市场展开。然而在这些市场的很多国家,同样也是欧洲的5大运营商巨头开展全球化经营的势力范围,特别在拉美和非洲,Orange、Vodafone和 Telefónica还是很多国家的主流运营商,他们会不会把在欧洲本土排除华为的行为复制到当地的5G网络建设中去,将在很大程度上影响爱立信与华为的5G争霸结果。

所以,作为战略要地的欧洲市场,在4G时代是华为睥睨全球市场的桥头堡,进入到5G时代会怎样?还是让时间来给出答案吧。

本文来自微信公众号:ICT解读者(ID:Communication_xie),作者:老解1972