存储芯片最近触底涨价,给在漆黑隧道中行进的全球半导体照进了一束光。今年前三季度快过去,产业库存调整了很长一段时间,一些厂商已经看到库存调整的成果,晶圆厂的产能利用率也有所回升,AI被视作半导体新的驱动力。

国际半导体产业协会(SEMI)指出,全球半导体景气已在今年第二季度落底。

从半导体营收上看,Omdia表示,全行业在经历了连续五个季度的收入下降之后,在2023年第二季度终于扭转了颓势,出现了营收的反弹。

芯片库存方面,集微咨询认为今年第三季度是全行业库存回落的转折点。

晶圆代工方面,TrendForce集邦咨询预期,第三季全球前十大晶圆代工产值将有望自谷底反弹,后续缓步成长。

全球半导体销售额同比降幅继续收窄,英特尔、AMD等芯片大厂的财报透露最坏时候或将过去,种种迹象都在指向一个激动人心的结果。乐观的信号认为,半导体最快今年三季度、四季度开始复苏,或者明年上半年就是复苏的开始。半导体终于开始好转了吗?

一、哪些在复苏?哪些还看不到迹象?

虽然各大研究机构或分析师对半导体行业的触底反弹抱有一些乐观的态度,不过从各大细分芯片领域需求来看,也并非有全面复苏的迹象。

根据芯世相收集到的行业信息,有需求回暖的主要集中在存储芯片、DDIC、LED照明芯片、被动元件,其余芯片如CIS还没有复苏迹象。

1. 存储芯片:价格触底,原厂开始涨价

NAND Flash方面,从8月初就开始有涨价消息陆续传出,各大原厂持续减产,已经开始有效果。三星带头调涨价格,其他厂商跟进。从上游原厂到下游SSD厂家都开始调价。消费性SSD、存储卡,手机相关零组件如eMMC、eMCP价格全面走扬。

美光将报价上调10%,闪存厂商群联看到模组与智能手机客户需求增强,部分客户接受30%-35%的涨价。由于三星进一步扩大减产幅度,有效降低库存,有望带动Nand Flash在第四季度启动涨势。

DRAM方面,野村报告指出,第三季主要存储芯片价格已趋稳定或上升,使存储芯片平均单价有望上涨5%-10%。笔记本内存条原厂不再放低价,市场追高价买货。HBM有比较明确的需求方向,SK海力士预测,AI芯片热潮带动HBM市场到2027年将达82%的复合年增长率。

从整个大环境来看,进入9月以来,上游报价明显提高,价格持续上涨。现货市场库存有限,只有少量低价报出,存储市场已然触底,有望迎来反弹。

2. 显示驱动IC(DDIC):零星急单,后续动力不足

去年下半年开始,大尺寸液晶电视面板价格反弹,中小尺寸液晶面板价格止跌。今年二季度包括京东方、深天马、维信诺等面板企业盈利状况持续改善。

中银证券认为,显示驱动芯片DDIC将跟随面板复苏,大尺寸液晶面板的涨价动能已经逐步传导至上游的Driver IC环节。

中芯国际联合CEO赵海军此前表示,二季度12寸有急单,尤其是40nm、28nm,40nm、28nm的产能利用率已经恢复到100%,恢复的应用领域第一为显示面板驱动IC。

不过,集邦咨询认为,电视部分零部件库存落底,加上手机维修市场畅旺推动TDDI需求,第二季供应链出现零星急单,成为支撑第二季晶圆代工产能利用与营收主要动能,但此波急单效益应难延续至第三季。

3. 被动元件:低谷已过,库存普遍低于健康水位

被动元件产业经历一年以上的库存调整,各大厂商积极控制产能利用率,严格管理产出,目前库存已降到过去的健康水位之下。

台媒报道指出,业界认为被动元件低谷期已过,随着苹果推新品,中国大陆品牌或出现一波降价潮,刺激需求,有利推升被动元件厂商出货量。

MLCC龙头村田预期今年第三季后半段开始,智能手机需求将缓慢改善,全年业绩保持不变。国巨认为,被动元件产业恢复还需要两个季度,整体来看,目前市场的走势比较像L型,而不是V型。

4. LED照明芯片:LED供应链业者普遍有较强的涨价意愿

6月有部分LED业者采取涨价措施,主要涨价品项集中在照明类LED芯片,面积低于300密耳(mil2)以下(含)的低功率照明芯片品项涨价最多,涨幅约落在3-5%,特殊尺寸涨幅最高可达到10%。

集邦咨询调查,目前LED供应链业者普遍有较强的涨价意愿,除了欲涨价的业者开始变多,由于部分LED芯片业者订单满载,调涨的品项也有扩大趋势,以藉此减少亏损,同时主动减少低毛利订单。

5. CIS:前几年大幅增长盛况难再现

受到消费电子需求显著下滑影响,与前几年大幅增长相比,CIS收入在2022年陷入停滞,仅为213亿美元。Yole对长期CIS预测进行了下调,预计2022年至2028年间收入将以5.1%的年复合增长率增长。

智能手机CIS市场成长动能疲软,出货量预计会同步下滑,集邦咨询预计,2023年全球智能手机CIS出货量约为43亿个,年减3.2%。

6. 手机SoC:短期前景较谨慎,价格战或袭来

高通二季度营收、利润双下滑,净利甚至下滑51.7%,直接腰斩。高通CFO Akash Palkhiwala预计,2023年全球手机市场的销量将继续下滑“高个位数百分比”。展望未来几个季度,高通预计目前的宏观经济环境挑战将持续,客户将继续减少库存,并对公司的收入、经营业绩和现金流产生负面影响。

天风国际证券分析师郭明錤近期表示,预计高通从2024年开始,对中国手机品牌的SoC出货量逐年减少。高通为了维持在中国市场的市占率,最快可能会在2023年第四季度开始价格战。

联发科二季度营收同比下跌37%,毛利同比下跌39.2%,主要反映了产品价格和成本上的变动。此前,联发科曾传出对2024年投片数量开始大砍的消息,不过官方予以否认。尽管联发科称客户需求已显示出一定程度的稳定,但也承认,从目前全球消费电子趋势来看,终端的库存管理仍然处于保守状态。

TrendForce集邦咨询表示,主流消费产品智能手机、PC及NB等需求仍弱,导致二季度高阶先进制程产能利用率持续低迷,看好三季度如AP、modem等高价主芯片及周边IC订单有望支撑苹果供应链伙伴的产能利用率表现。

二、究竟好转了吗?

今年半导体行业很难泛起浪花,这是大部分研究机构,或者说是行业大部分人的共识。中芯国际联席CEO赵海军曾表示,目前看来,2023年行业整体较上一年是有所下行的。

不过,比起去年的一潭死水,今年半导体行业显示出一点向好的迹象。

中国集成电路产量在4月份实现2022年1月以来首次月度增长,到8月增长势头依旧,同比高达21.1%。

专家预计,电脑和手机芯片市场将放缓下跌趋势。韩国SK海力士半导体公司财务官金佑贤说,“需求已逐渐恢复强劲。”在公布今年第二季度财报时,金佑贤表示,市场看好的重要理由就是AI使用在扩大。

SIA总裁兼首席执行官John Neuffer指出今年全球半导体市场经历了温和但稳定的月度增长,7 月份的销售额连续第四个月增长。与去年相比,全球销售额仍然下降,但7月份的同比降幅是今年迄今为止的最小差距。他乐观地认为,今年下半年这种反弹仍将持续。

从库存水平来看,今年三季度将开始出现扭转的信号。集微咨询在报告中指出,半导体行业库存问题于今年第三季度出现根本性改善,消费电子、存储等细分领域库存水位将从该季起逐步下降,而汽车芯片则因增长需求被高估,库存已明显高于正常水位,下半年将出现供过于求的局面。

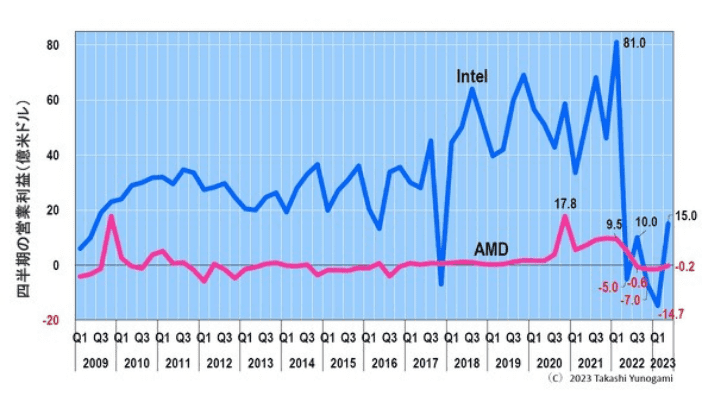

从大厂财报来看,AMD和英特尔在2022年之后表现都很差,英特尔在今年二季度勉强恢复盈利状态,AMD预计三季度开始恢复,看起来最糟糕的时刻已经过去了。

图/汤之上隆的研报

三星半导体部门在2022年第二季度创下28.4万亿韩元纪录后一路下跌,同年第四季度,营业利润骤降至仅0.3万亿韩元。在2023年第一季度,降至1.4万亿韩元的赤字。可以看出,三星不断恶化的经营业绩在2023年一季度触底,并开始复苏。

同样的情况还有SK海力士,今年二季度赤字收窄,销量开始增加,预计明年恢复增长。

中芯国际二季度部分应用于国内智能手机、消费电子领域的客户库存下降,并逐步恢复下订单,晶圆出货量环比增长,营收也实现环比小幅增长,同时产能利用率从Q1的68.1%提升至78.3%。

和此前半导体行业节节败退的表现不同,半导体减幅收窄,触底并准备反弹正在发生。

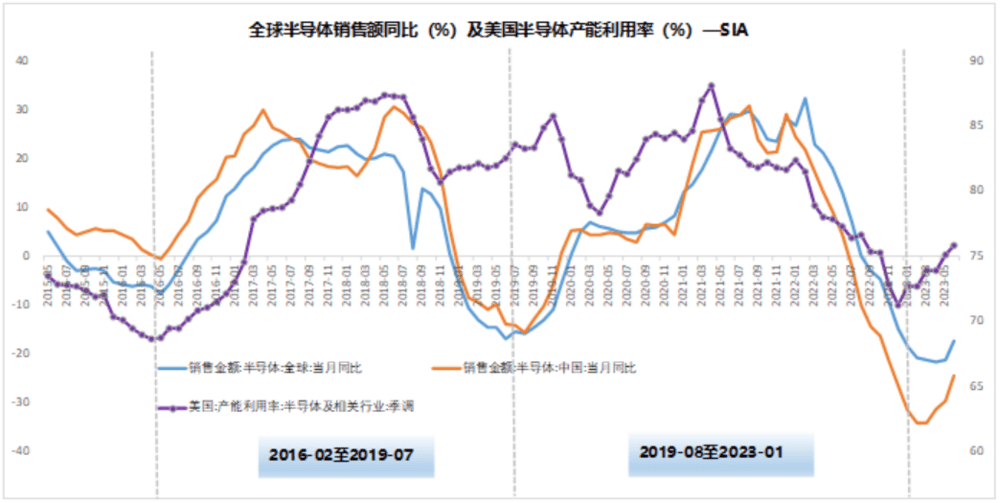

全球半导体景气度具有明显的周期特性,每3-4年会经历一轮完整的周期,而目前我们正处于2022年2月以来的下行周期中。

半导体周期变化,从销售额的变化可以感知一二。

中国半导体行业销售额环比增速见底回升,SIA公布的数据表明,7月份中国半导体销售额环比增长2.6%,中国以外,美洲、欧洲和亚太其他地区的月度销售额在环比上也有所增长。而且全球半导体销售额在第二季度比第一季度增长4.7%,SIA认为市场将在下半年继续反弹。

雪球专栏作者愚老头,将中国的基钦周期与全球半导体销售额的同比增速叠加发现,往往每一次中国基钦周期的起点和终点,对应的都是全球半导体销售额同比增速的低点。再看全球半导体最近两次周期的时间节点:2019年6月见底,2023年1月见底。

可以说,目前无论是国内还是全球半导体,都已经处于底部,就等一个反弹。

图/SIA

根据SIA公布的另一组半导体销售额数据,同比2022年的增长就不那么好看了,仅有欧洲同比增长5.9%,日本、美洲、亚太其他地区和中国分别下降了4.3%、7.1%、16.2%、18.7%。今年跌得太厉害,大家对后续的增长多少抱有一些预期或者期待。

三、会是哪种复苏?强劲还是乏力?

半导体上升反弹的力道有多大?销售额的增长速度会有多快,能持续上升多久?经济学里有一条复苏曲线,根据曲线形态的不同,对经济复苏的趋势也有不同解释,半导体行业的复苏亦可沿用。那么,这次是迅速而强劲的V型复苏吗?还是需要些时间的U型复苏?或是极度波动的W型复苏、复苏非常缓慢的L型复苏?

台积电总裁魏哲家今年1月对半导体前景就曾表示,确定不会是U型复苏,不认为产业会在下半年复苏。摩根士丹利却不这么认为,其在7月表示,当前行业正处于“U型”周期复苏底部,加上AI长期的需求可能触发下一个上升周期,认为复苏可能从四季度开始。

日本半导体学者汤之上隆则认为,今年(2023年)很难看到转正增长,全面复苏很可能要到明年(2024年)上半年之后。但也有业内人士看到不确定因素多,复苏进度比想象中缓慢,导致无法对半导体全面复苏下定论。

各家有各家的言论,产业似乎没有统一的论调,有些认为今年下半年是复苏的信号,也有些认为今年没戏了,最早也要到明年,更为谨慎的认为要到后年。

在这个市场上混迹的人大多对行情比较敏感,芯世相问了一些市场上的小伙伴,大部分认为还没看到回暖的迹象,终端需求还比较低迷,只有外贸有一些订单。

就连华为带起的一波购机潮,看好的人也并不多。强如苹果都要下调出货量,消费电子持续疲软、低迷。集邦咨询预期,今年第四季智能手机市场恐因全球经济状况再经历一波转变,下半年生产量可能因此再度下修。

“行情还没这么快,今年不指望。”“明年不指望,估计要到2025年。”

行情最坏的时候已经过去,一些来自AI、消费类面板、存储等零散的需求,却不足以撬动整个行情迅速回升。从他们的回答里,看得出现货市场还要继续熬下去,而各大芯片品牌在现货市场需求下降明显,一些在继续降价,有的出现价格倒挂。

同时,全球半导体库存天数的上升,仍透露出整体需求不足,二季度中国大陆半导体企业(含IC设计、IDM及晶圆代工)库存天数中位数在这期间从109.6天上升至157.6天,中国台湾及美国企业库存天数中位数分别从84.9天及117.5天上升至131.8及144.7天。

尽管半导体行业触底明显,但结合芯片现货市场和库存表现,半导体增长乏力,要在今年实现复苏的可能性较低,如果明年复苏,还可能要再经历一个“难捱”的时间段。但好在,大容量存储、手机eMMC等存储价格开始反弹,半导体销售额等趋暖,半导体顶着一片乌云的同时终于见到一些曙光。

本文来自微信公众号:芯世相(ID:xinpianlaosiji),作者:Silvia&Jimmy