“去年还是全国前100的团长,今年上半年消失了差不多40%。”社群团购供货商张龙戏谑地说。

今年以来,他对接过的大小团长接连汰换,速度之快、幅度之大远超预期。而就在一年之前,社群团购还是前景红利赛道,以快团团、群接龙为代表的社群团购项目也是众星捧月。

这并不是社区消费力第一次受到关注,从社区团购到社群团购,过去几年,伴随线上流量红利退潮和疫情因素刺激,能近距离解决人们消费“最后一公里”问题的社区消费,逐渐成为平台和品牌争相竞逐的场域。

短短三年内,社区消费赛道就已迭代多轮。2018年前后崭露头角的兴盛优选、十荟团、同程生活等在经历“千团大战”和疫情刺激下的短暂高光后,分别在2021年前后走上了撤城和倒闭的道路。美团、淘宝、拼多多、京东等电商巨头为争抢社区红利,推出的美团优选、淘宝买菜、多多买菜、京喜拼拼等社区团购平台,也纷纷开始了降本增效。

但社区消费的巨大潜力仍在吸引平台涌入。2022年疫情反复之际,以快团团、东咚团、群接龙为代表的社群团购再度引爆了市场。

如果说社区团购时代,团长和消费者多局限在退休职工、宝妈、超市店主等群体,2022年则是一场全国范围内的团购热潮。来自各行各业、各个年龄层的人或因公益、或因商机成为团长,封控的销售渠道又让更多消费者快速接纳社群团购这种模式。即便疫情结束后,许多团长和消费者依然保持着这一习惯。

经历一年爆发式增长,社群团购逐渐演变出更商业化的一面——在小红书、抖音等平台上,类似“人人皆可当团长”“团长月入皆过万”的分享贴不绝于目,吸引着众多门外汉入局。

但社群团购这门生意真的好做吗?在和诸多行业人士交流后,我们得出的结论或许比想象中要悲观:进入2023年,社群团购的竞争已经变得极度激烈,大团长难以建立护城河,新手小白更是辛苦钱难赚,行业红利期已过,专业运营和供应链建设成为下一步的决胜点。

一、持续热闹的团购赛道

要理解社群团购在2022年的火热,就要先了解社区消费近几年的发展脉络。

2018年,以兴盛优选、十荟团、同程生活为代表的“老三团”掀起了一场“千团大战”,帮助市场建立了对社区团购的初印象,但此时社区团购仍局限在区域范围内,真正意义上的全国爆发是在2020年疫情爆发后。2020年,除了“老三团”密集融资之外,更具象征性的事件是互联网巨头的不断入局——美团推出美团优选,滴滴收购橙心优选,京东更是由刘强东亲自挂帅成立了京喜拼拼。

互联网巨头将社区团购彻底推上了风口,但随之而来的还有其惯用的烧钱、抢人、补贴的互联网模式和巷战式地推。随着2020年底国家针对社区团购平台出台“九不得”新规,赛道骤然降温。

就在市场对社区团购一片质疑之时,形式更灵活、品类更多样、与社区业态更互补的社群团购模式开始吸引互联网巨头的眼光。这一次,换成了由互联网巨头打头阵,拼多多2020年推出快团团、京东2022年推出东咚团,这类社群团购小程序在2022年疫情反复之际获得了爆发式增长。作为当下社区创业最火爆的模式,社群团购积聚了大量团长和用户,也是本文试图着力探讨的重点。

在这里,首先需要理清一些概念:虽然同样深耕社区,意在挖掘毛细血管般的社区流量,但对比社区团购有地域性限制,主要依托社区居民、附近住户或商户来做相邻社区的生意,社群团购并没有明显的地域限制,更类似于熟人团购,但随着社群团购规模逐渐扩大,熟人的定义也从亲友、邻居变成了有一定信任关系的陌生人,他们可以分布在全国各地。

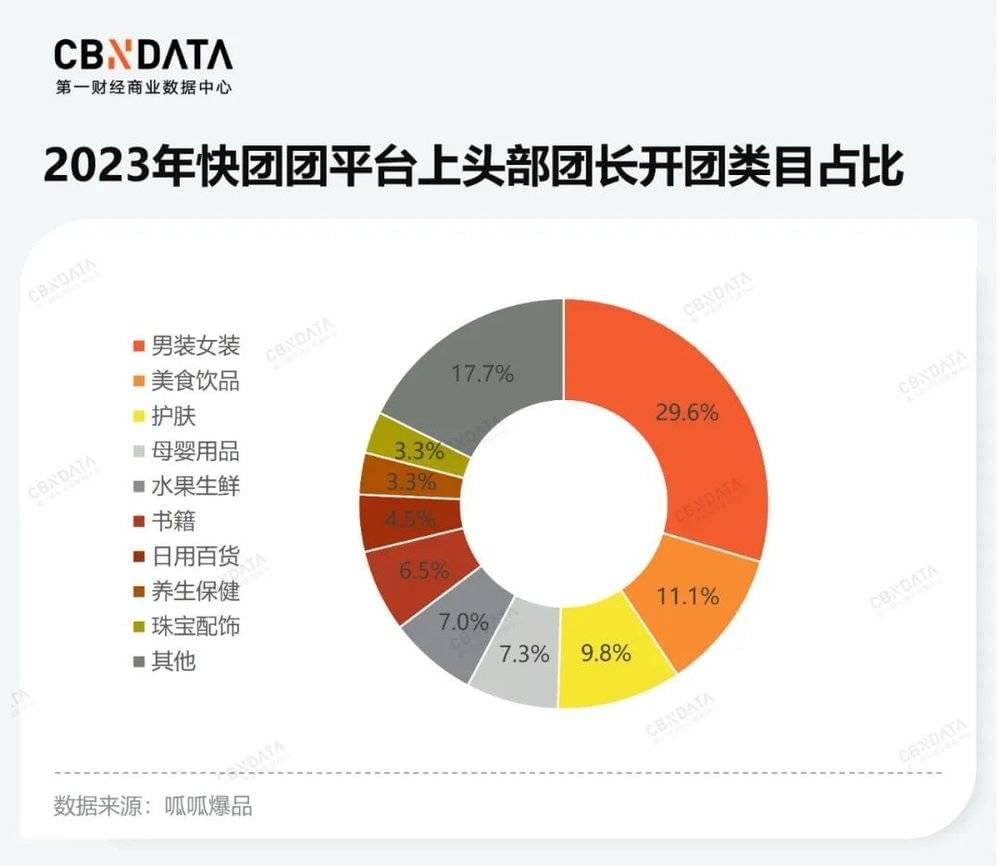

就品类来看,社区团购因为局限于社区范围,因此以家庭所需的食品、生鲜、日用品等必需品为主,而社群团购则在此基础上,还增加了母婴、服饰、美妆等多个非必需品品类,甚至后者占据更高比例,也因此具备更广阔的想象空间。

较早入局社群团购的拼多多,是中国市场上惯于挖掘私域流量和熟人关系的电商平台。当2022年拼多多将快团团做成了年GMV超千亿的大型社群电商时,行业才彻底意识到这一模式的增长潜力。根据呱呱爆品的《2023年私域电商快团团行业洞察》,2022年快团团GMV接近1500亿元、拥有500万团长,而2021年这两个数据还仅为600亿元、200万。

要更好地理解这个数据,可以用拼多多自身来对比——2017年,成立2年的拼多多全年GMV为1412亿元,2018年就翻倍至4716亿元,到2021年已达到24410亿元。

而当下,快团团成立也仅两年。飞速发展的快团团甚至走出了传统电商的疆域。2023年,快团团开启本地生活招商,并陆续上线了餐饮美食、游玩住宿、休闲娱乐、丽人美发和生活服务等本地生活商品,对美团、饿了么等本地生活平台的威胁不容小觑。

一边是不断膨胀的规模,一边是极具延展性和想象空间的业务模式,这对获客成本越来越高的传统电商而言实在诱人。2022年京东果断推出东咚团,试图从拼多多手中抢一杯羹。

但随着各方势力涌入,社群团购演化出如同社区团购一般的混乱局面。这种复杂主要源于社群团购的业务模式:供货团长-开团团长-帮卖团长-消费者。供货团长、开团团长、帮卖团长看似各司其职,实则界限模糊,供货团长可以帮卖,帮卖团长也能开团。

不同环节界限模糊,也意味着角色之间没有绝对的护城河,帮卖团长只要做得足够大,就能取代更上游的开团团长。这一点从快团团头部团长的变迁也足以看出,2023年以万人团数量来排序的TOP20头部团长中,有5位2022年排名在30名之后,有4位甚至未上榜。

对比直播电商行业头部主播格局相对稳定,社群团购赛道的头部团长明显更不稳定,更易被替代。掌握巨大流量的头部团长尚且如此,那些中腰部的帮卖团长情况更不容乐观。对于诸多刚入局的新手小白而言,这或许是他们此前不曾预想过的残酷场景。

二、残酷竞争和低价之战

今年初,王蓉基本停掉了自己的团购生意,去年上海疫情期间为了便于小区邻居购买物资而临时搭建起来的300人团购群不再热闹,作为群主的她也不再把社群团购当作生活重心,偶尔发布几单,开团的心态也越发佛系。

她感受到疫情结束后,社群团购生意的下滑明显。没有物流的限制,消费者可以通过五花八门的线上线下渠道买到疫情期间难以获得的商品。再加上团购平台退换货都要经过团长同意,加大了退换货难度,因此许多消费者重新回流至传统电商或线下渠道。

更重要的是价格。“大家可以货比三家了,团购的价格就没有优势了。”她告诉CBNData,许多商品在快团团上的价格并不比拼多多或其他平台便宜,消费者比价后就会理性选择。

同样的窘境不仅存在于团购平台,对活跃于此的大小团长更是如此。随着团长选品的同质化,许多团购商品不仅产品一样,就连商品链接里的图文、视频素材也完全照搬,一看就是同一个货源。为了提高销售额,团长之间只能卷价格,更加剧了行业的恶性竞争。

张龙有十余年的生鲜食品领域相关经验,对社群团购的供应链十分熟悉,他告诉CBNData,目前快团团平台上的TOP100团长中,独立货源占比超过20%的不超过5位。

这是头部团长的境况,大多数帮卖团长更是没有独立货源的概念。王蓉对CBNData表示,在快团团这类社群电商首页,平台会定期推荐优质的团长,大多数帮卖团长都是根据平台推荐的大团长来选品帮卖,并没有主动性自己去找货源。

没有独家产品和源头货源,别人卖什么就跟着卖什么,成为中小团长的常态,但也十分容易陷入“价格战”。“人家在朋友圈看到不同人在卖连图文描述都一样的产品,肯定谁价格便宜选谁的,如果价格一样,那跟谁关系好就买谁的。”在张龙看来,大多数团长都在相同产品中比拼着最低价,并没有差异化优势,随着价格竞争越发激烈,利润率下滑几乎是必然。

这其中,中小团长受影响最大。头部团长因为掌握巨大流量,通常可以从品牌方或供货方拿到更低的结算价格,有更大的降价空间。张龙表示,以生鲜水果为例,大团长拿到的价格可以实现25%~30%的利润,而小团长只有15%~20%。中间存在的10%利润差意味着即便打“价格战”,小团长也没有任何胜算。

除此之外,大团长在开团后通常会限制售价,要求帮卖团长定价不低于某个规定价格,来防止帮卖团长低价倾销。重重限制之下,帮卖团长基本没有降价的空间和权力。

没有独家货源来保障客户复购率,也无法掌握同品价格竞争力,许多新手团长往往在消耗完社区内的熟人关系后,就陷入了无单可开的境地,最终从这条赛道上消失。

但大团长的生存情况就很好吗?在张龙看来,至少从两个数据维度来看,头部团长的生存现状也不容乐观:其一,平均每次开团成交订单数量;其二,客单价。

“去年每次开团都能卖出去1000~2000份甚至更多的大团长,今年平均只能卖出去200~300份。”张龙说。对大团长来说,去年还信手拈来的1000份,今年却到了要“弹冠相庆”的程度。

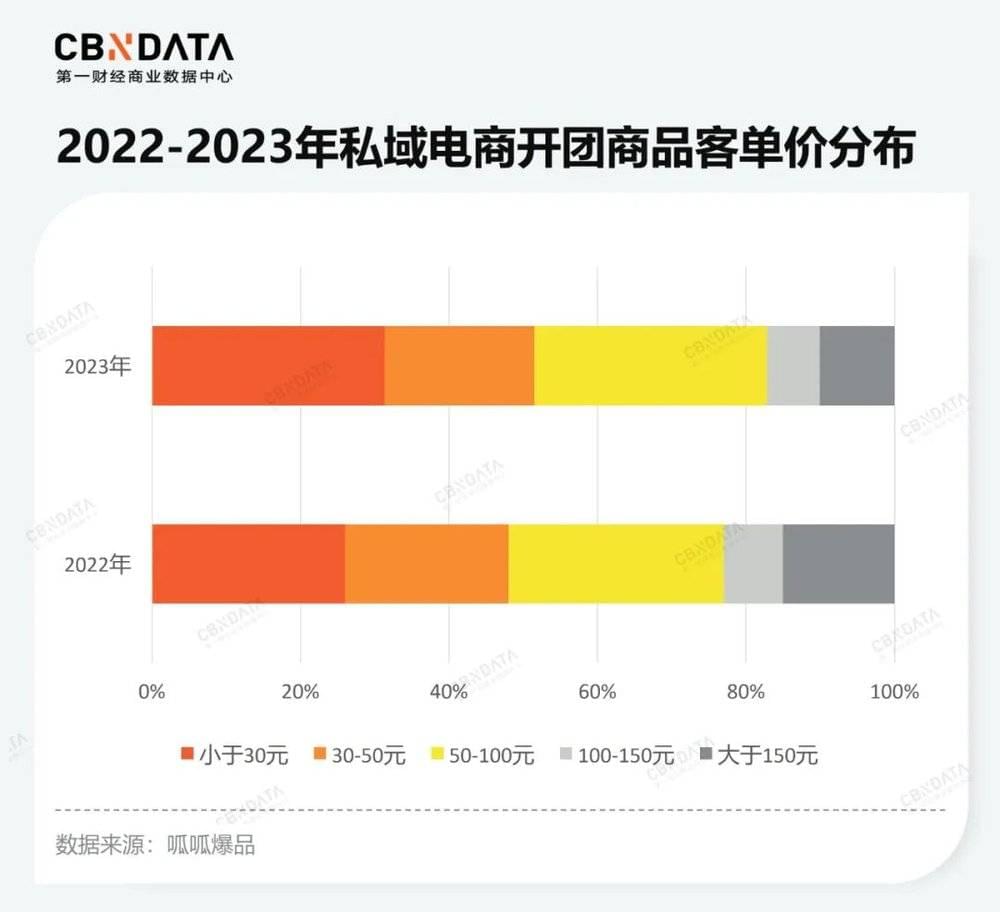

团长的客单价也在下滑。根据呱呱爆品的《2023年私域电商快团团行业洞察》,2023年以快团团为代表的私域电商开团商品客单价小于30元的团购占比由2022年的26%增长至31%,而客单价大于150元的团购占比则从2022年的15%下滑至10%。

客单下滑,一方面反映了消费者在社群团购时越发看重性价比,更偏向于购买低客单的必需品;一方面也反映了社群团购的商业模式下,高客单、高溢价的产品难有发展空间。

为了提高社群团购的利润率、复购率,一些趋势已经开始出现,例如一批聚焦有一定品质、技术门槛的细分类目的垂类团长走红,如珍珠、翡翠、大闸蟹等,他们打通了从源头到消费者的全流程,通过实地直播、实拍视频、图文等素材不断强化团长在细分品类的专业度和可靠度,建立消费者对其信任。

团购群里的开团次数也不断减少,不再是全品类漫天撒网,而是将有限的开团次数留给更有价格竞争力、更有源头优势、更能吸引和留存客户的产品。简言之,用强势品类建立团长的个人品牌,进而强化消费者与其的粘性。

但这显然并非新手团长可以做到,不管是直达源头的供应链能力,还是精准选品、议价的渠道能力,抑或是直播、视频等强互动的运营能力,都需要时间沉淀甚至专业团队帮助。对大多数新手而言,依然是漫长无奈的价格战,直至其消耗完所有人际关系。

三、白牌的“天堂”

尽管低客单的生鲜、日用品是社群团购一惯主打的品类,但如上文所分析,服饰、护肤品、母婴等正成为社群团购的主要品类,且有取代生鲜之势。根据呱呱爆品的数据,2023年上半年跟团人次最多的TOP10爆品中,服饰占据了5席,而生鲜仅占据1席。

值得注意的是,TOP10爆品中,超过一半产品都是无品牌或白牌产品,如“宜家风手提收纳篮”“冰淇淋马卡龙色系袜子”“秘鲁牛油果”等。这也映射出社群团购赛道当前的品牌境况,白牌、杂牌扎堆,对比品牌,消费者更看重目标品类的性价比,不管它是白牌还是杂牌。

白牌有时是团长与供应链合作创立的自有品牌,但更多时候是游走在多个团长之间的第三方白牌,这类品牌强调塑造一种“大牌平替”的产品形象,意在低价冲量、快速变现。

虽然成熟品牌也在布局社群电商,但目前来看有成体系谋划的品牌较少,大多数品牌由区域经销商承担具体销售任务,但平台价格敏感的属性又导致不同经销商之间容易发生价格踩踏,对品牌的价格体系建构、形象建设并无太大帮助。也有少数品牌亲自下场做社群团购,但主要是一些急需扩大规模的新消费品牌,力度、规模也远不及其他电商渠道。更大型的消费集团则因为赛道当前的混乱,不敢大手笔加码,而选择了保持适当的克制。

不可否认,社群团购渠道是一个低价走量的好渠道。对大部分品牌而言,与头部团长建立合作,给出合适的底价,并通过大小团长不断扩散、分销,短时间内实现较高销量并无太大问题。

但更大的问题是,品牌产品是否具有独特性、差异性,如若其他品牌能给到团长相同品质、更低价格的产品,团长也会闻风而动,更换合作对象。那些困扰着平台、团长的价格竞争、产品独特性难题,也同样考验着入驻这里的消费品牌们。

“整体来看,渠道的话语权更强,从另一个角度看,只有非常稀缺、独特的产品才有话语权,才能让渠道主动去找它们,但对于绝大多数产品来说,其实是没有什么差异化的。”张龙对CBNData表示。

事实如此,在社群团购平台上爆卖的无骨鸡爪、凉皮、发夹、收纳盒等品类,都有大量白牌在做,不仅产品技术含量较低,极易被模仿,设计、营销也如出一辙,品牌之间也并没有明显差异化,被替代的可能性极高。

如同团长的更迭,消费品牌在这里的更迭速度也很快。一些隐忧已经出现,价格战带来的品质下滑困扰着消费者,品牌也难以在单一的价格竞争中获得良性发展。一个良好的平台和渠道,一定是消费品牌能从中获得长久、持续、稳定发展的平台,在这样的平台里竞争绝不止于价格,而更应该聚焦在技术、功能、品牌文化等更实际的价值上。

对于中国的社群团购项目而言,要到这一步还有很长的距离要走。