本文作者:熊乙,编辑:钟睿,数据支持:百炼智能、烯牛数据,设计支持:陈玮达、胡慧伦,题图来自:视觉中国

2021年,疫情阴云继续笼罩线下业态,餐饮行业也经历了冰火两重天。一方面以海底捞大面积关店为代表,2020年逆势扩张的餐饮品牌,改变了“疫情很快结束”的乐观态度,普遍开始收缩和撤退。

一方面大量餐饮品牌诞生、融资并扩张,尤其粉面、茶饮、咖啡、卤味、烘焙等赛道成为了局部热点。

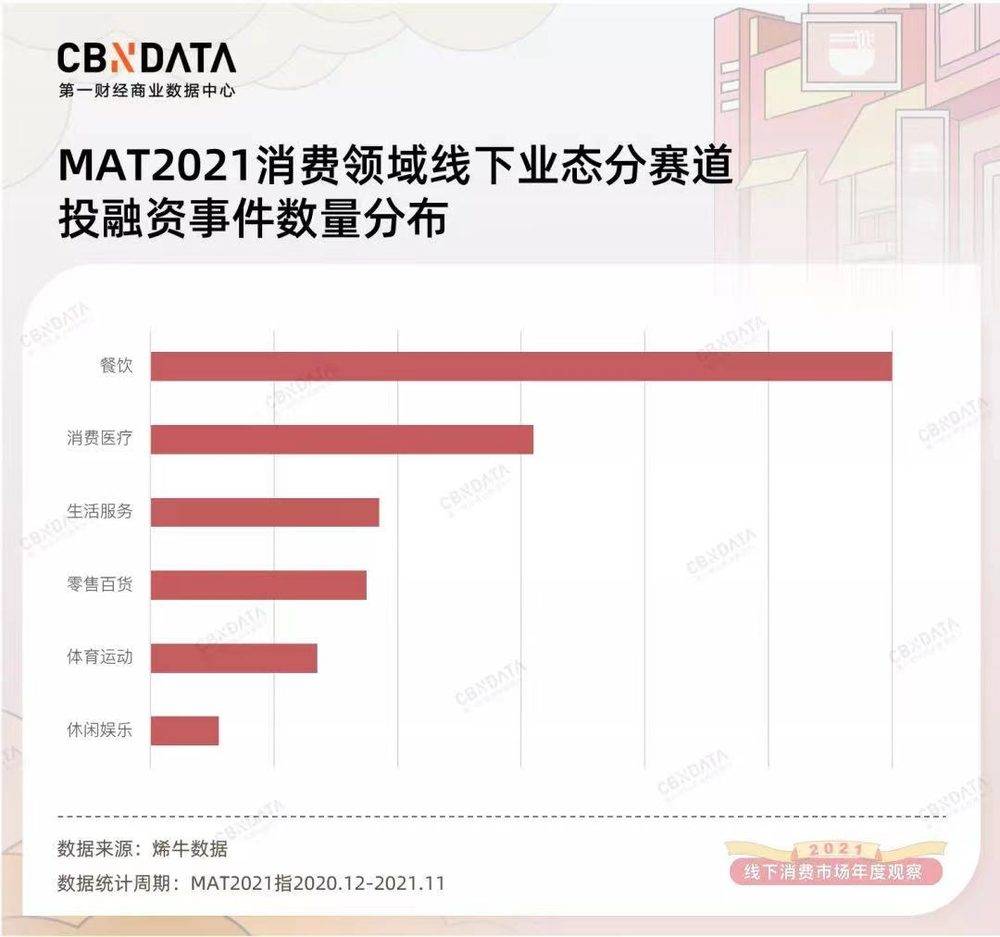

具体到粉面来看,2021年粉面赛道迎来了前所未有的资本热度,投融资事件数超过25件,较2020年翻了3倍。资本集中押注头部品牌,陈香贵、马记永、张拉拉、霸蛮、遇见小面等品牌都完成了2轮及以上融资。

融资金额也连创新高,亿元级别A轮融资不再鲜见,和府捞面单笔融资金额已超8亿元。不仅如此,粉面占据了中式快餐融资事件数的2/3,在其拉动下,中式快餐成为2021年最火热的细分赛道,远超正餐、西式快餐等。

当资本给仅15家门店的马记永抛出“10亿估值”的橄榄枝时,粉面赛道的玩法已然改变。资本看重的是粉面赛道的“万店基因”,而几家拉面新品牌也在拿到钱后快速拓店。

涌入的资本,快速开店的新品牌,改写了粉面市场的许多逻辑。CBNData试图从前端拓店、选址、运营,到后端供应链搭建等多个视角,还原2021年的粉面市场。本篇文章也是“2021线下消费市场年度策划”系列中的粉面篇。

一、中小连锁品牌加速跨地域扩张

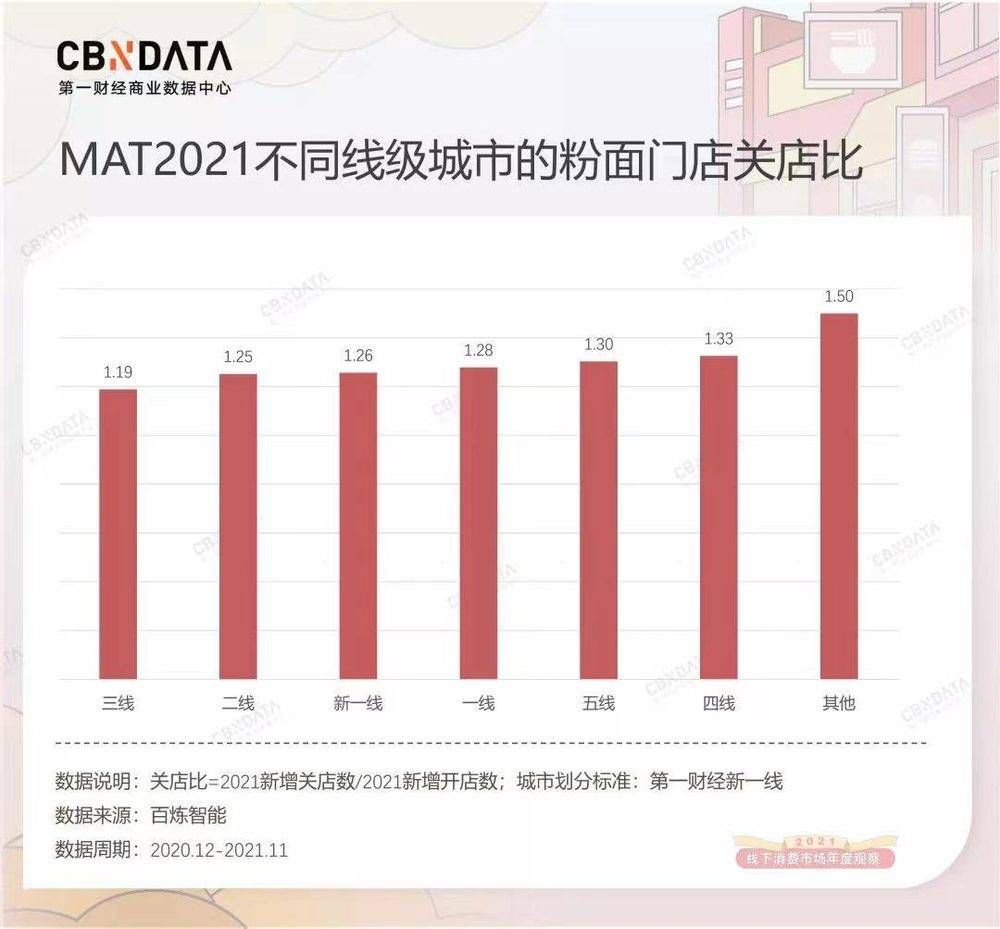

尽管2021年关店消息不绝于耳,餐饮行业各个细分类目的门店规模不断萎缩,但粉面赛道的关店比(本文中指“新增关店数/新增开店数”,若大于1,说明关店速度快于开店速度,若小于1,说明关店速度慢于开店速度,数值越低,门店活力越高)仍显著低于其所属的中式快餐,这意味着粉面的活力高于其他中式快餐。

这其中,又以中小型连锁粉面品牌最有活力。根据国信证券研报,粉面所在的小吃快餐类目连锁化率为16%,低于饮品、西餐和火锅,但高于大部分正餐。在连锁品牌中,粉面赛道又呈现出连锁规模越小,门店越有活力的趋势。

根据百炼智能数据显示,门店数超1000家的大型连锁粉面品牌关店比高于整体赛道,门店活力值最低,近乎每新开1家店的同时,就要关1.4家店。而规模在1000家以下的连锁粉面品牌关店比小于1,门店仍处于扩张状态。

中小连锁品牌得以逆势扩张的基础,主要源于疫情带来的租金、人力红利。“千店”品牌的租金负担重、人力成本高,不得已收缩门店的同时,也给中小品牌腾出了空间。商场急需出租闲置铺面,被迫让利降价;闲置的餐饮就业人员流入市场,也减少了用工成本。

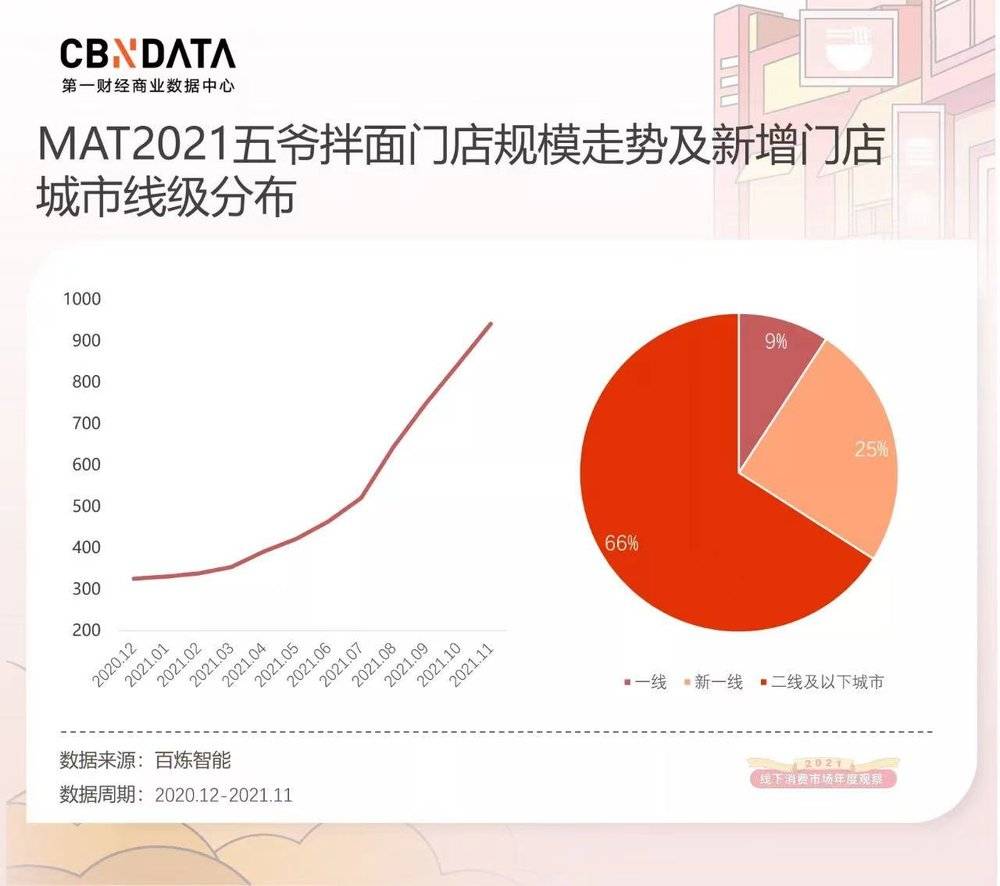

五爷拌面自疫情以来开出1000家门店,牛家人大碗牛肉面在半年内快速铺店1000家,张拉拉、陈香贵、马记永过去1年里新开或将开的门店也都在百家级别。

这些连锁的粉面品牌,大多已经走出发源地,纷纷选择在一线城市开出首店。霸蛮湖南米粉的第一家店是在北京环球金融中心地下一层。马记永、陈香贵、张拉拉等兰州拉面品牌则诞生于上海,并从这个传统意义上并不喜爱面食的城市起家,朝西安、武汉等新一线城市下沉。

这与传统品牌全然不同。东方宫、陈记等老牌兰州拉面均诞生于甘肃,大部分门店都在甘肃省内,少数走出甘肃的品牌,也仍局限于北方市场。东方宫曾试图走出甘肃,进入一线,2014年在北京开出100家门店,但如今大半已关闭。

从一线下沉到低线城市,似乎是粉面品牌更可行的拓店路线。“下沉”的定义,并非限于进入七八线县城。对于许多诞生于一线城市的粉面品牌而言,从一线延展至新一线、二线、三线城市,同样不失为一种下沉。

根据百炼智能数据,尽管近70%的粉面门店分布在一线、新一线城市,但2021年关店比最低的却是二、三线城市,这意味着粉面品牌正在这里加速铺店。

比如店均客单价接近50元的和府捞面,全国首店在上海,2021年在二线城市石家庄、惠州开了首店,并且实现了单店单月营收破百万的成绩。而由东三省起家的五爷拌面则继续加码下沉市场,2021年底店铺规模同比翻了两倍,其中二线及以下城市占据了新增门店的2/3。

而除了纵向下沉之外,横向在口味上的选择,也决定了粉面品牌的地域性布局差异。粉面天生的地域属性,增加了连锁品牌跨地域的难度,这也是“千店”品牌关店比高企的原因。

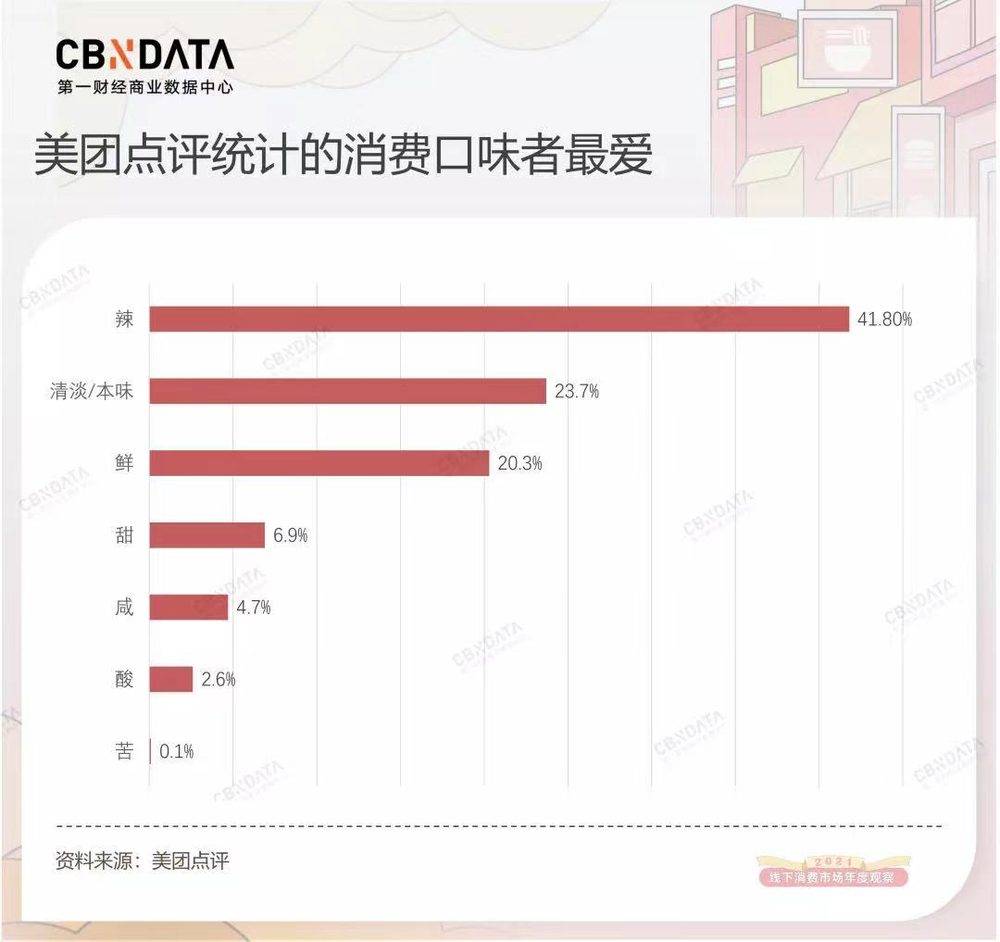

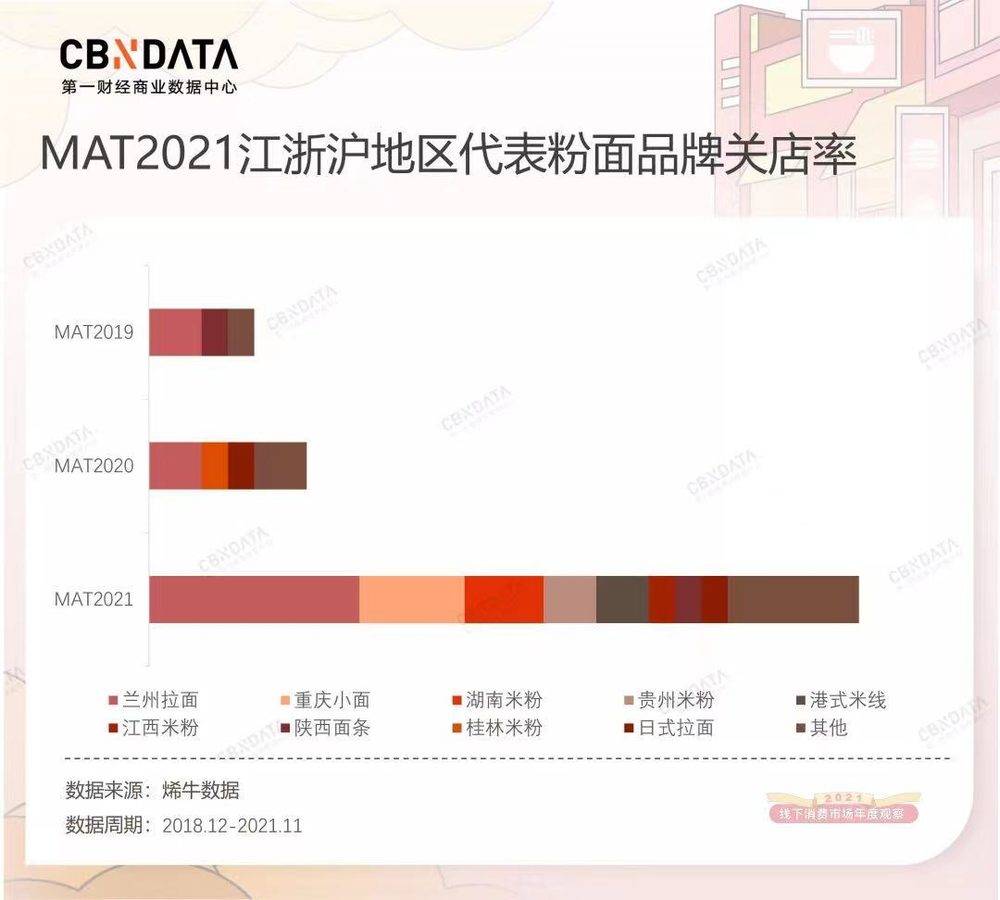

不同地域特色的粉面,在跨地域扩张时表现出的适应力,有着明显差别。CBNData发现,偏向咸辣口味的地域粉面,如兰州拉面、湖南米粉、重庆小面、贵州米粉等,对比口味清淡的江浙沪粉面,更具跨地域扩张能力。这或是源于辣味的普适性及上瘾性。

根据美团统计,消费者最喜爱的口味中,辣味以41.8%的比例位于榜首,远超第二名清淡口味。

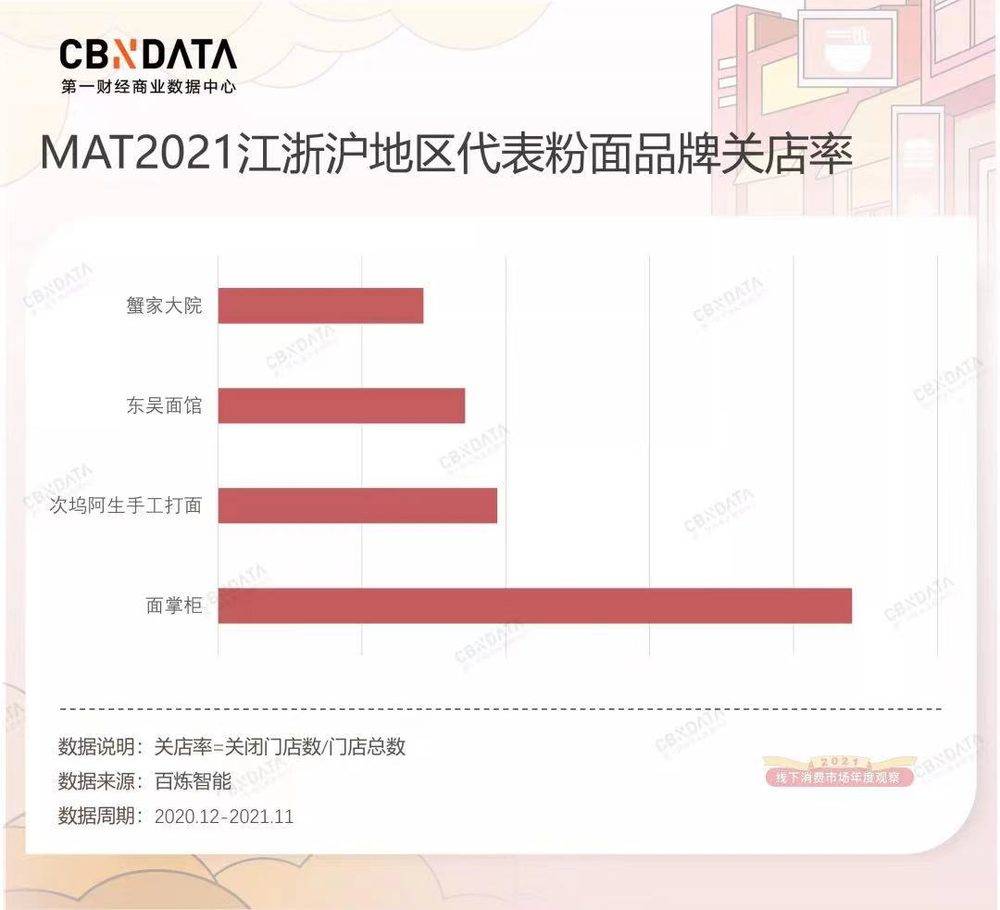

以江浙沪特色粉面为例,浙江次坞阿生手工打面、苏式面品牌东吴面馆超95%门店都在江浙沪,而以阳澄湖大闸蟹为原料的蟹家大院共6家门店,上海4家,江苏和浙江各1家。品牌们保持着某种默契,在熟悉的口味范围内做生意,尽量不迈出江浙沪的地界。

但也不乏勇敢试错者,如主打江苏镇江锅盖面的面掌柜,其位于江浙沪的门店数量占比不足50%,其余门店散落全国,甚至开到了内蒙古和黑龙江。与之相对应的是,面掌柜关店率远超其他品牌,几乎是东吴面馆的两倍。

类似的例子还有肥汁米蘭。2021年拿到融资的肥汁米蘭目前仅布局上海和江苏,或许就源于其清淡口味与江浙沪粉面相似,省了市场教育,还增加了成功概率。

资本对跨地域能力强的粉面品类表现出了更强的偏好。2021年来自川湘贵渝地区的辣味粉面获得了更高的资本关注度。重庆小面、湖南米粉、贵州米粉均有品牌拿到融资,且融资频次更高,包括同样偏辣口的兰州拉面一起,占据了赛道2/3的融资次数。

其中,兰州拉面品牌陈香贵、重庆小面品牌遇见小面、湖南米粉品牌霸蛮都密集完成了3轮融资。

二、粉面馆从街边走到商场,价格、产品、设计同步升级

粉面品牌的城市迁徙路线发生变化的同时,其门店选址也发生了巨大变化。在过去,不管是繁华商业街附近的狭窄弄堂,胡同青年旅舍的斜对面,还是菜市场拐弯的街角,总能发现一对夫妻经营的粉面馆。现在,街边夫妻店这样的固有印象正被新粉面品牌所改变。

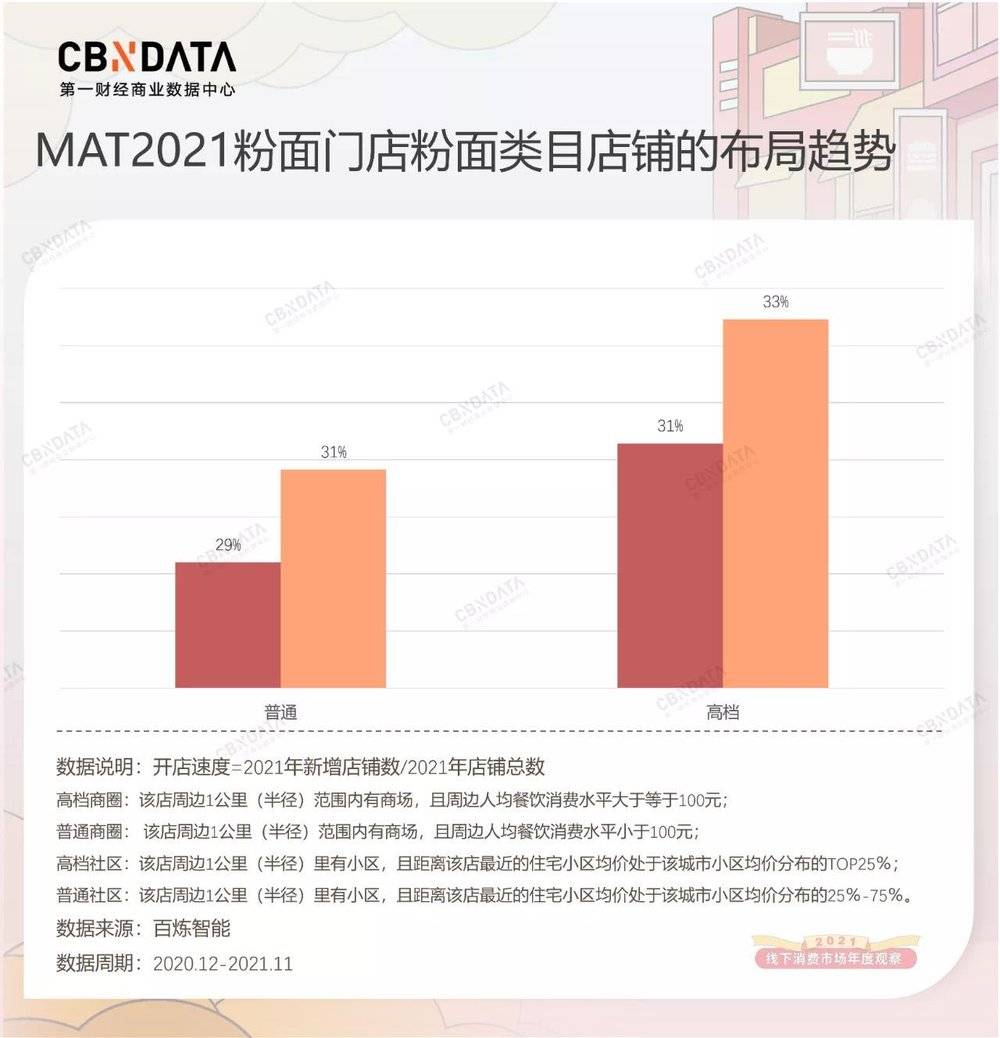

2021年,粉面品牌正在加速往高档商圈和高档社区铺店,尤其是高档商圈,开店速度(本文中指“新增开店数/店铺总数”,比例越高,开店速度越快)在所有地址标签中最高。

在这场高档化迁徙中,粉面品牌从社区街头走进了商场,从夫妻老婆店变成了品牌店。

实际上,2018年前后,由于购物中心增加分化客流,中式快餐掀起过一股社区店热潮,许多餐饮品牌都推出了社区店,试图从社区获客。比如西贝推出中式快餐副牌“超级肉夹馍”和“西贝EXPRESS”,主要布局北京天通苑、北苑等普通社区。

随着深入社区,开始与街头巷角的廉价夫妻店竞争,单价36元的肉夹馍,以及售价25元的“羊杂汤+白馍饼”早餐套餐,就显得不够友好了。此后,超级肉夹馍、西贝EXPRESS接连关店,截至完稿,西贝EXPRESS唯一可查门店北苑店已暂停营业。

不同于这波餐饮品牌偏爱在普通社区走量,追求“万店”的宏图,新粉面品牌则侧重高端社区和商圈。进商场、写字楼开店,成为它们普遍的选址逻辑。据赢商网去年7月的报道,陈香贵、马记永和张拉拉开在购物中心的门店比例,分别高达76%、84%和81%。

以上海南京西路商圈为例,和府捞面、马记永、五爷拌面、蟹家大院等近几年涌现的新粉面品牌,密集分布在4平方公里左右的狭长商圈内。马记永更是在相邻的金鹰国际购物中心和中信泰富广场同时布局了两家门店。

值得注意的是,尽管分布密集,但极少有商场会在同一时间引进两家相同品类的粉面品牌。比如芮欧百货引进的是拉面系列的和府小面小酒,以及港式米线肥汁米蘭,梅龙镇广场选择了和府捞面,以及子固路老南昌拌粉。

这样的偏好也说明了,粉面赛道未来在核心地段、商场的争夺上竞争激烈,尤其2021年集中拿到融资的兰州拉面品牌们,马记永、陈香贵、张拉拉们或会掀起一场门店抢夺战。由此衍生的哄抬租金问题,又将反过来施压新粉面品牌。

走进商场并非粉面品牌的一厢情愿。根据弗若斯特沙利文2018年的报告,餐饮在购物商场中的地位日渐重要,占传统购物商场总面积高达20%,而在商业区购物商场约占1/3。

大多数新建立的商场为了获取更大客流都会更专注餐饮服务,譬如引入坪效更高、排队更长的新粉面品牌。对比人均动辄100、200元的正餐,已升级的新粉面品牌即满足了堂食体验,也解决了商场购物后的就近饱腹需求。

这是一场流量双赢,购物中心所带来的流量同样也在反哺新粉面品牌。据晚点LatePost报道,马记永、陈香贵和张拉拉每月营业额能到50-60万元,坪效高达5000元。这相当于味千拉面的两倍坪效,为此新粉面品牌愿意承担更高的租金以及人力成本。

以陈香贵为例,其在上海协信星光广场的门店雇佣了14名员工,按照其在Boss直聘的薪资大多分布在5000-8000元之间来计算,该店每月人力成本至少7万元,这是街边夫妻店无法想象的成本。

而在全新的单店盈利模型驱使下,品牌们也开始在产品、业务、营销层面做出改变,以提高门店坪效、时效。

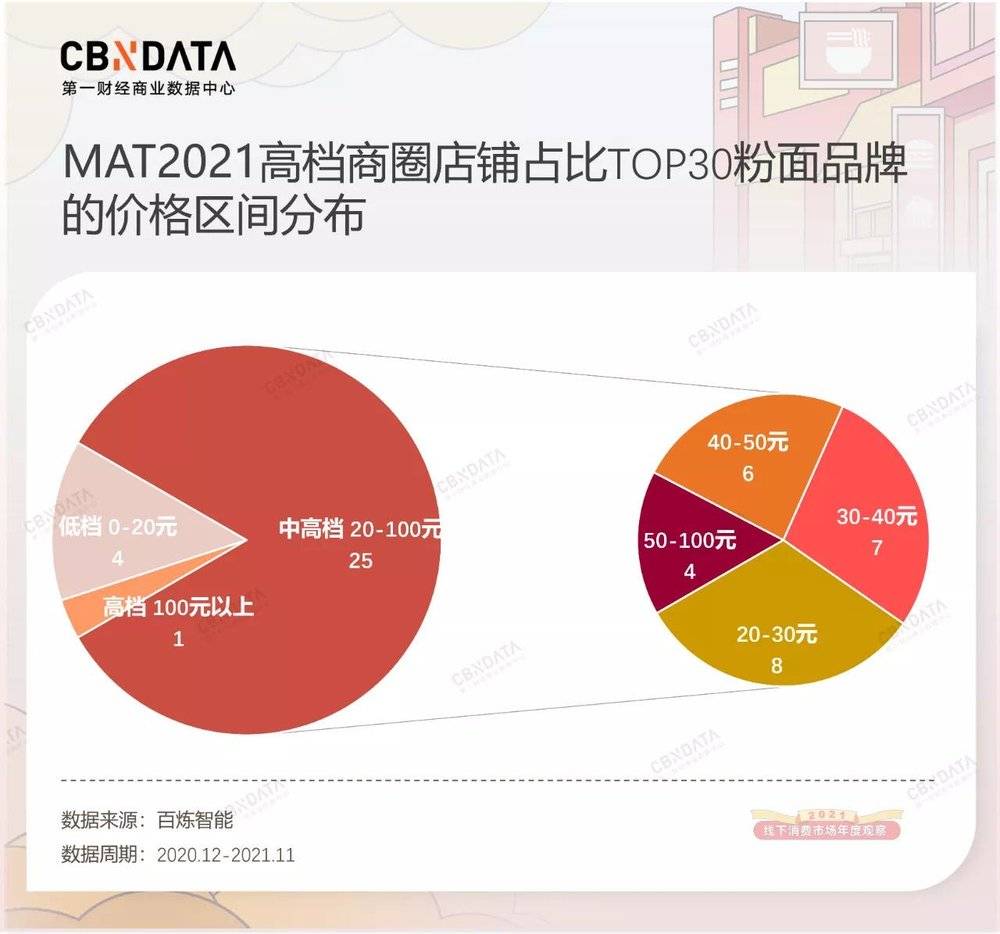

最直接的变化是价格,为了覆盖商场和购物中心昂贵的店铺租金以及人力成本,新粉面品牌的产品定价普遍较高。根据百炼智能数据,2021年高档商圈店铺占比最高的30个粉面品牌中,约87%店均客单价高于20元,60%高于30元,17%品牌高于50元。

比如2021年拿到融资的肥汁米蘭、和府捞面、马记永、贵凤凰、大师兄店均客单价均在40元以上。对比传统粉面馆普遍定价在20元以下,新粉面品牌的价格区间实属偏高。

更极致者如2021年拿下天使轮融资的蟹家大院。蟹家大院店铺选址都在外滩、陆家嘴、南京西路等高档商圈,主打单品蟹黄金售价360元,每12只阳澄湖大闸蟹的蟹黄,才能做一碗蟹黄金,将高成本、高客单做到极致的同时,蟹家大院也创造了粉面赛道的新玩法。

除了抬价,粉面品牌还纷纷在时间上做文章,来提高坪效。一方面,门店简化SKU,减少食客点餐、后厨制作的时间,提高产品、人员和供应链的效率。比如马记永的拉面只有26元“大片牛腱子兰州牛肉面”一种选项,再配以制作简单的风味小吃及凉菜;蟹家大院仅推出3个SKU,蟹黄金之外,就是蟹肉肉和蟹太极;霸蛮则只有8款米粉,再叠加臭豆腐、香肠、虎皮蛋等小吃配菜。

另一方面,发力烧烤、酒馆等夜间业态,促成门店的全时段营业。陈香贵在兰州拉面的基础上增加了烧烤;马记永则新开了“马记永·小酒馆”,虽然目前大众点评仅显示一款比利时小麦精酿啤酒,但取名或暗示了其下一步动作;和府捞面2021年新开了餐饮副牌“和府小面小酒”,主打包含米酒、黄酒、奶酒在内的低度酒,来触达午、晚饭后的夜间消费场景。

但跨品类也意味着风险。和府捞面为了提高客单价推出的副牌“和府火锅和她的面”,如今或悄然改回“和府捞面”,或歇业关闭,售价在108-168元不等的火锅系列也已下架。

对走进商场的粉面品牌来说,门店的意义已远超堂食。品宣获客、外卖拓新、零售化前置仓都是其承担的新功能。粉面品牌越来越愿意花钱打造门店:陈香贵门店内部设有“梦回兰州”等显目标语,强化“国潮”特色,还设计了IP“阿贵”在线上线下与食客互动;和府捞面的日式设计已成为其显著标签,其去年9月在上海新天地湖滨道购物中心开设的脱口秀限时主题门店,触达了许多年轻群体。

与此同时,发力外卖和零售场景,也帮助餐饮品牌拓宽了门店销售半径。根据欧睿国际2020年9月报告,中式快餐35%的市场份额来自线上外卖渠道。不同于正餐,粉面品类因标准化难度低,疫情前就有不少品牌已开通外卖业务,比如霸蛮,马记永、陈香贵、张拉拉更是创立即开通外卖。

而过去几年,粉面品牌最大的变化来自线上零售化,霸蛮、和府捞面、遇见小面、贵凤凰纷纷在天猫开出旗舰店,和府捞面去年10月更是爆出将成立电商公司,打造独立线上品牌。

线上化转型除了谋求增长,也源于近几年线上速食热开始冲击线下。以酸辣粉为例,线下酸辣粉品牌义门白家关店比高企,其在一线城市的新增关店数是新增开店数的12倍。而线上品牌白家食品却备受资本青睐,2020年连续拿下两轮亿元级融资,今年还将冲刺方便速食第一股。

这个简单朴素的道理是:爱吃酸辣粉的人就这么多,线上买了,就不会再去堂食。类似的道理也存在于线上最火的螺蛳粉。更何况有的品类自诞生起就是零售产品,却在此前的餐饮热潮下开出了门店。2018年火遍全网的泡面小食堂,曾吸引无数食客前来打卡,如今在以近300家/年的速度关停。

三、赛道进入第二阶段:资本、创业者、服务商都更加成熟

2021年,粉面赛道的另一个变化在于,赛道开始沉淀和自我洗练。疫情前的餐饮热潮,涌现了大批无餐饮背景的创业项目。如2013年前后成立的雕爷牛腩、黄太吉、西少爷、叫个鸭子等网红品牌,它们的创始人多来自互联网、广告营销行业。重营销、轻运营的打法,让这些品牌很快陷入颓势,后续或关停、或卖身、或缩减,结局并不如意。

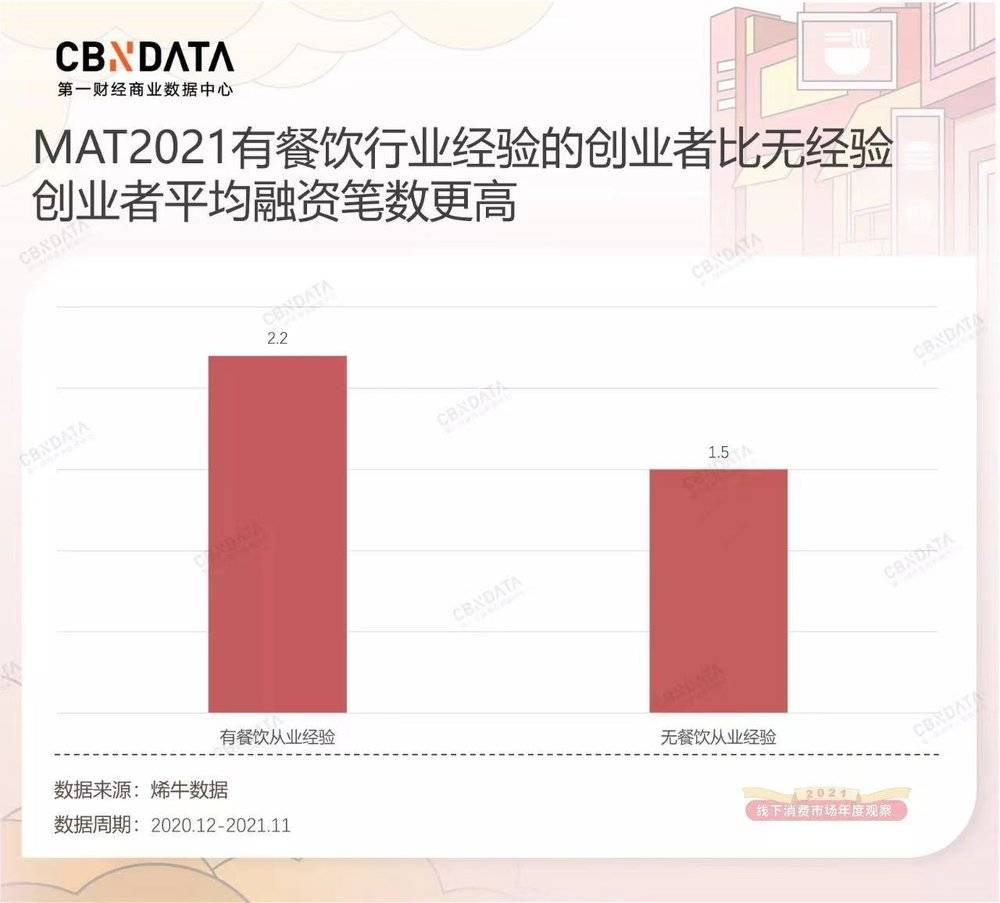

或因于此,资本现在愈发冷静,青睐有餐饮从业背景的创业者。2021年,有餐饮从业经验的创业者被资本押注的平均次数,远超无从业经验的创业者。

遇见小面创始人宋奇,毕业后相继任职于麦当劳、百胜餐饮,2012年后创业做过粤式快餐、东北饺子;陈香贵创始人姜培军1999年即加入顶新集团旗下品牌德克士,熟悉餐饮行业前后端、上下游供应链的各环节;张拉拉创始人张晓慧是连续餐饮创业者,此前做的觅姐麻辣烫,已达千家门店;大师兄创始人郑如师原为九毛九集团总经理,后离开创业,2年创立了3个餐饮品牌。

伴随创业者的成熟,赛道的基础设施也在不断完善。餐饮供应链、餐饮服务商成为粉面品牌经营过程中,切实有效的助力者。根据餐饮老板内参,2020年餐饮赛道共有115起投融资事件,其中餐饮供应链项目17个,餐饮服务项目31个,占据赛道近一半比例。

经历了2013年前后的餐饮热潮,一批出身草莽的网红餐饮品牌倒下,但由此催生的B端服务商却得以幸存并长大,为后来者们提供支持。

比如张拉拉、马记永、和府捞面的炸串都采购自阿拉提烧烤供应链;五爷拌面、和府捞面的凉菜来自同一家供应商——大连盖世健康食品;餐饮品牌推出的供应链品牌如海底捞旗下蜀海、眉州东坡旗下王家渡也成为粉面品牌的重要支撑,陈记兰州拉面的牛肉、面、调味品均采购自蜀海,王家渡的午餐肉成为和府捞面单品中重要的配菜。

伴随着2021年3月王家渡宣布启动上市计划,9月速冻产品供应商千味央厨登陆A股成为“餐饮供应链第一股”,餐饮供应链产业化迎来了阶段性的发展。这为粉面品牌的标准化和跨地域扩张提供了重要基础。

以品类来衡量,粉面所在的中式快餐规模小、成本低、产品简单、消费高频,是最具“万店基因”的赛道。新融资的粉面品牌仍在快速拓店,满足资本的期待,但大型连锁粉面品牌在2021年的关店趋势依然让人担忧。

新旧品牌替换之下,行业应该思考的或许是:如何在保住基本盘的同时,多维度发力,分摊市场上的诸多风险和威胁。