8月的最后几天,在活跃资本市场的四箭齐发之下,指数却出人意料地走出一根阴线。在沸沸扬扬的情绪里,量化成为了众矢之的,仿佛是他们浇灭了牛市的火苗。

不甘被污蔑的量化,或是试图证明自己才是大A的脊梁,或是以认错的语气表达自己很专业而且很委屈。

每天至少一篇小作文的热闹,以9月1日晚证监会指导证券交易所出台加强程序化交易监管措施并发布两项通知落幕。随后沪深北交易所发布了更明确的重点监控事项,例如:

1. 交易所业务规则规定的可能影响证券交易价格、证券交易量或者交易所系统安全的异常交易行为;

2. 最高申报速率达到每秒300笔以上,或者单日最高申报笔数达到20000笔以上的交易行为;

3. 多只证券交易价格或者交易量明显异常,期间程序化交易大量参与的。

自此,在狂飙突进了十多年之后,上万亿体量的量化资金开启了纳入《证券法》规制范围的进程,A股市场也将正式建立起对程序化交易的报告制度和相应的监管安排。

被误解的量化,此前还把这一切归结于是自己“把策略做得如此复杂又不肯细说,让不爱学习又爱博眼球的人只能瞎写[6]。”如今,一个展开讲讲的机会摆在了面前,也开始学着去拥抱变化。

毕竟,这个行业里大量从华尔街归来的程序员们也不可能不知道,即便在美国,量化也需要向人们证明自己的成分。

一、暴跌算在谁头上?

2008年11月,美股刚度过了创造历史的华丽暴跌,一场听证会在美国国会山上召开,五个西装革履的金融大鳄毕恭毕敬,接受政客们的轮番质询。

这5个人都是美国顶级对冲基金掌门人,从左到右分别是量子基金的乔治·索罗斯(George Soros)、文艺复兴的詹姆斯·西蒙斯(James Simons)、保尔森基金的约翰·保尔森(John Paulson)、先驱资本的菲利普·法尔科(Philip Falcone)和城堡投资的肯·格里芬(Ken Griffin)。

这场听证会颇有些“秋后算账”的意味,因为他们是2007年业绩最好的5位基金经理,平均收入高达10亿美元。众议院刚开始的问询还比较客气,只是要求他们在电视镜头前说明,对冲基金这一影子产业到底给市场造成了怎样的风险。

索罗斯听证经验丰富,非常主旋律地承认对冲基金的拉胯、规模的减量对市场暴跌产生了推动作用,他表示:“90%的对冲基金将要倒闭,我猜他们管理的资金将缩水50%~75%[3]。”

在金融危机中个人暴赚30亿美元的“华尔街空神”保尔森,此时不得不展现求生欲,“在过去5年,我司员工数量增加10倍,为美国创造了大量高薪就业岗位。”保尔森绕开市场风险,试图展现自己的社会责任。他甚至在自己的书面证词中附上了一份捐款的新闻稿。

这些略显虚与委蛇的回答,让不满的议员图穷匕见——他需要这5个比上帝更有钱的人解释,为什么他们的收入仅被征收15%的资本利得税,比警察和水管工还要低?

一旦触及个人财富问题,听证会的气氛瞬间紧张了起来。

做空银行赚了数百万的法尔科哽咽地说自己来自贫困的工人阶级家庭,“领导们和公众们要知道,并非所有的对冲基金经理都出生在纽约第五大道。”出身卑微的他表示,2007年98%的投资收益都作为普通收入纳税。

眼看着这些精英开始用英语打太极,国会索性直奔主题,亮出了听证会的真正议程——讨论是否要对对冲基金行业做出监管。

而这显然触动了在座量化一派神经最敏感的地方,以至于西蒙斯和格里芬这样的大佬,急出了理工男的耿直。

2008年,基本所有的基金都在亏损,西蒙斯的大奖章逆势上涨80%。即便如此,西蒙斯却甩锅穆迪、标普等信用评级机构,未能充分审查抵押贷款支持证券,“是他们允许母猪的耳朵作为丝绸钱包出售。”

“文艺复兴是非典型的资管机构。我们的方法受我们数学家背景影响很深,进行的交易完全是根据数学公式算出的……我们只交易流动性好、能快进快出的证券,这意味着文艺复兴不会涉足CDS和CDO[1]。”

到这里,锅只是甩给信评机构。直到坐拥超过200亿美元城堡帝国的格里芬,表现出与个人财富相匹配毫不匹配的政治觉悟,把枪口指向了美联储和SEC——他觉得这段时期监管的不确定削弱了美国相对英国的金融竞争力:

“当我去金丝雀码头,看到伦敦衍生品市场成千上万属于美国的工作岗位时,我的心都碎了[5]。”

格里芬还明确反对增加基金信息的披露:“要求我们向公开市场披露持仓情况,就好比要求可口可乐向全世界公开其秘密配方。”

他们卖力地解释,赚到钱是因为交易机器的辛勤工作和扎实研究,而不是他们的主观恶意,并坚称为金融市场提供流动性和创新思维。

对于监管机构对交易头寸更透明化的讨论,尽管格里芬一再反对,也无法改变监管的铁幕已经落下,如同格雷委员会听证会上的奥本海默,再多的辩解也是徒劳。

毕竟可口可乐的秘方,是让美国经济借此全球收税,你量化机器的黑箱,才给几个人交了社保?

二、谁说量化不亏钱?

2008年12月,道琼斯工业指数距离2007年创下新高跌去了50%。投资者对政府救助计划的利好已经不耐烦了,已经没有经济学家对预测市场底感兴趣了,讨论的话题更多是美国是否陷入衰退。

上到监管部门,下到美股散户都在寻找指责对象。由于这场暴跌实在过于复杂,眼花缭乱的衍生品和层出不穷的复杂金融工具,使得门外汉根本看不清问题的根源。

最后,原因找到了量化投资者的身上,而这种指责则不出意料地来自主观投资者。

拥有1000亿美元规模GMO的明星基金经理杰里米·格兰瑟姆洋洋洒洒写了一篇爆文《目前的故事:贪婪+无能+信仰市场的有效性=灾难》,这篇爆款文章直接点明,“量化渴望发现数学规律,做出精致模型”,他们是造成崩盘的罪魁祸首。

美国量化巨头虽然没有发文《量化才是美股的脊梁》,但也受到了极大的委屈。这是一场历史数据无法解释的暴跌,量化同样也被冲得血肉模糊,其中之一就是在听证会上如坐针毡的肯·格里芬。

这一年,Citadel并没有发到危机财,反而亏掉了55%的资金。Citadel的市场主管向格里芬发出警告:“我们快被市场的流言淹死了。”BBS和金融博客上写满了“美联储派出官员空降芝加哥Citadel总部审查头寸”的小作文。

另一头,量化巨头AQR亏损超过40%,掌门人阿斯内斯在格林威治办公室里打碎的显示器,已经堆得跟谷仓一样高[1]。网上自媒体甚至爆料,阿斯内斯把跟随自己十年的女秘书都给解雇了。

向来以理性和严密著称的量化基金经理,遇到这种情况,也憋不住胸中一口气。阿斯内斯打开电脑,发帖回怼。帖子一经发出,他就后悔了。

各大媒体就等着量化大佬回击提供流量弹药,量化反击得越猛烈,评论也会越触目。闹到最后,结果也只有一个——对不起,都是量化的错。

当然,即便主观和量化在媒体上辩论得不可开交,但最终方法论归方法论,在SEC眼中,所有对冲基金都是监管的命运共同体。

2010年7月奥巴马正式签署了《多德-弗兰克法案》,量化被包裹于对冲基金之中一并受到强硬监管,重点的限制措施包含:要求所有对冲基金必须在证券交易委员会注册;提供有关交易和投资组合的数据;限制银行拿存款人的钱投资于对冲基金;以及取消银行自营部门。

此后做市行为受限,市场流动性大大降低。这对量化来说无疑更敏感。

三、闪崩的高频交易者

交易的世界已经发生了可怕的变化,金融危机中只有极少数人意识到这一点。

量化基金的交易速度已经达到了微秒级别,在距离曼哈顿下城大约56公里的新泽西莫瓦市,纽交所的数据中心,有三个足球场那么大,专门用来处理高频交易。2007年,高盛拥有最靠近纳斯达克的大楼,每秒都有数万条信息在两栋大楼之间传递。

某些量化基金一年交的电费,抵得上主观基金全年的运营成本。

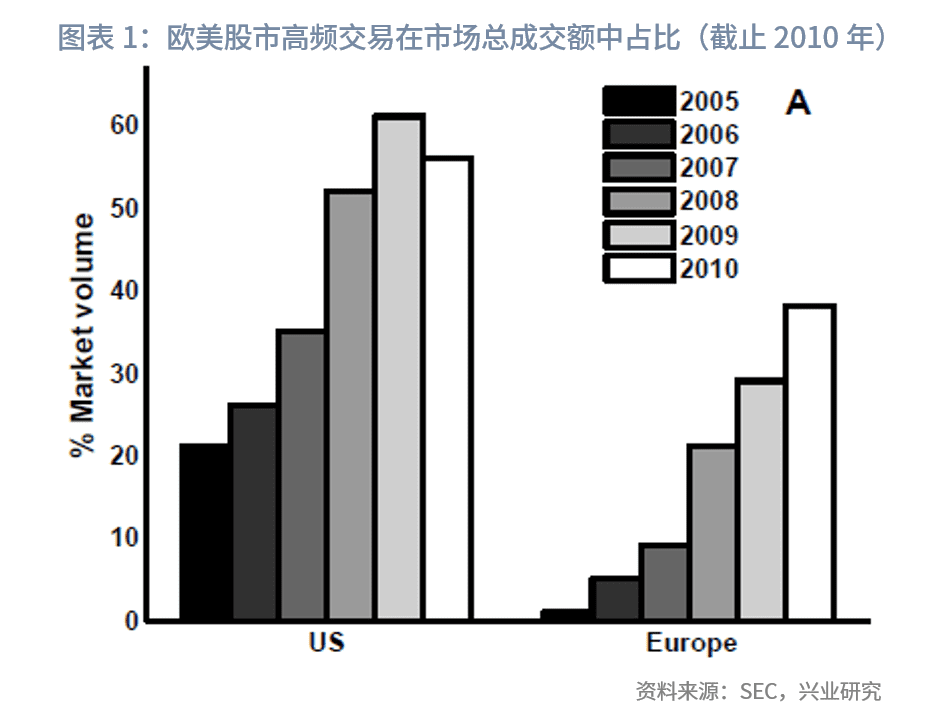

2008年,高频交易在美股市场成交占比超过50%。格里芬的战术交易部门,西蒙斯的大奖章基金都受益于高频交易的繁荣。看起来量化对自己所做的事情了如指掌,事实显然不是这样。

2010年5月6日,没有任何预兆,美股在几分钟之内“闪崩”了600点,肇事者5年后被捕。2012年12月1日,高频交易巨头骑士资本的计算机出现故障,在不到45分钟的时间里致使纽交所多成交了400万笔订单,不仅令哈雷摩托车瞬时下挫12%,还触发了美股熔断,最终给骑士资本带来4.4亿美元的损失。

在2010年美股闪崩的后两年内,因程序化交易造成的技术故障是之前的10年的两倍。闪崩之后标普上涨65%,交易量却骤减了50%。历史上第一次,股民的欲望没有随价格上涨而增加。

2013年,美国家庭持有股票的比重由闪崩之前67%下跌到52%[2]。美国散户开始对股市失去信心。

散户不仅认识到自己终将被机器收割,还认识到市场本身因为这些高频交易者的存在,变得越发难以理解。

为了呵护个人投资者,监管对量化高频交易,提出了一箩筐政策:

比如券商要把所有交易记录上报美国证监会,以便监管分析调查高频交易的违规行为;券商要事先对客户订单审查和过滤,不得直接将订单接入交易所;禁止闪电交易,即禁止高频交易机构比其他投资者提前数秒看到交易指令;建立熔断和错单取消等应急机制……

特别是针对高频交易者那些先挂单、再撤单,吸引跟风者上钩的“幌骗”行为,美国监管给予了最严厉的打击。当然这种手法在有涨跌停板的市场,有着更艺术的使用场景。

2011年,高频交易员迈克尔·科西亚在不到三个月内通过多个账户进行幌骗交易,非法获利140万美元,后被美国监管利用《多德-弗兰克法案》授予的反欺诈权限定罪,成为这种违法交易行为的全球首例指控,在此之后,高频交易者被绳之以法的案例不胜枚举。

量化在高频上肆意妄为的空间大大减小,仿佛将一双手指灵活的手戴上了手铐。但就像量化常用的说辞,高频不是等于量化,高频策略只占量化体量的很小一部分。

这样的手铐,并没有遏制美国量化膨胀的势头。

四、在涟漪与巨浪之间

最新的全球对冲基金AUM榜单上,前10名中有8家的策略涉及到量化。2008年红极一时的索罗斯、保尔森和法尔科等主观大佬,榜单中已找不到他们的身影,量化却活得越来越好。

西蒙斯与格里芬的基金分别位列第三、第五位, Pension&Investment

唯一不变的是,美股的闪崩仍时有发生,像2020年疫情时美股的连续熔断,2018年VIX飙升带来的闪崩。同样一成不变的,是每到这种混乱时刻,舆论总会默认这是量化干的。

不少主观投资人把2018年闪崩的责任归咎于量化的趋势跟踪策略,其中不乏摩根大通明星分析师Marko Kolanovic这样的专家。每到这种时候,量化也都会憋不住火,鼻孔朝天地控诉质疑者的不专业,永远不能像著名美股投资者但老师一样,一直被质疑,一直不回应。

AQR的阿斯内斯在Twitter上直言,一些对量化交易的指责“分析得很烂”,“说这些话的人可能是想引起关注的白痴[7],”简言之,受到指责的策略大多规模很小,不会产生如此巨大的影响。

市场对量化的非议无非是在崩盘中,他们可能因为一些“技术性故障”加剧了下跌的趋势。他们不仅收割散户,还加剧了市场的崩盘。

市场的急跌是复杂的,把锅推在所有量化身上,未免有些言过其实。做主观的Bill Hwang,就因为杠杆加太大爆仓,加剧了部分中概股的下跌趋势;再比如2015年的千股跌停,量化只占市场很小的一部分。

而AQR之类的中低频基本面量化也背不起那么大的锅,他们基于多因子模型选股的方式,给市场提供了一些定价效率。而高频交易才是争议最大的地方,就像进化论王一平所形容,“只是通过常人达不到的速度事先获取大家的买卖意图然后卡在别人前面做交易。”

这就导致高频机构把宝贵的电力资源作为燃料,更好地收割跑的慢的投资者。不仅如此,超高频的程序化下单还会给市场带来扰动。

若大部分高频交易机构算法挂钩于一个指标(比如市场波动率),该指标的剧烈波动会使得高频交易程序自动呈现趋同交易,造成市场单向波动。一旦发生程序错误(比如光大乌龙指),引起极小概率的链式反应,也可能在短时间内对市场造成一定影响。

高频交易者通常会说,更快的交易速度给市场提供了流动性。当然市场相对平稳的时候,一旦发生下跌,高频交易能够发现跌幅过大的机会进而买入,有熨平波动的效果。对于拥有多个交易所的美国,高频交易还能帮助抹平不同交易所之间的价差。

但2008年,2020年的极端行情都证明了,当市场不需要流动性时,市场到处都是;一旦你急需他们时,他们又消失的无影无踪[1]。

美国对量化的监管史,实则是对高频的监管史,量化善于玩弄涟漪,监管是为了防止其被巨浪吞噬。

参考资料:

[1] 宽客,斯科特·帕特森

[2] 高频交易员,迈克尔·刘易斯

[3] Top hedge funds see more rules coming,Reuters

[4] Hedge Fund Managers Ask for a Few New Rules,NYT

[5] US hedge fund bosses threaten to move to Britain,The Guardian

[6] 对不起,是量化的错,靖奇投资

[7]美股闪崩是算法交易导致的?量化交易员称这锅我们不背,腾讯美股

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:沈晖,编辑:张婕妤