本文来自微信公众号:沧海一土狗 (ID:canghaiyitugou),作者:沧海一土狗,题图来自:视觉中国

继广州、深圳宣布“认房不认贷”之后,上海和北京也于2023年9月1日晚间宣布了“认房不认贷”政策。

这意味着,“认房不认贷”在全国范围内完全铺开,“认房认贷”很可能彻底成为历史。

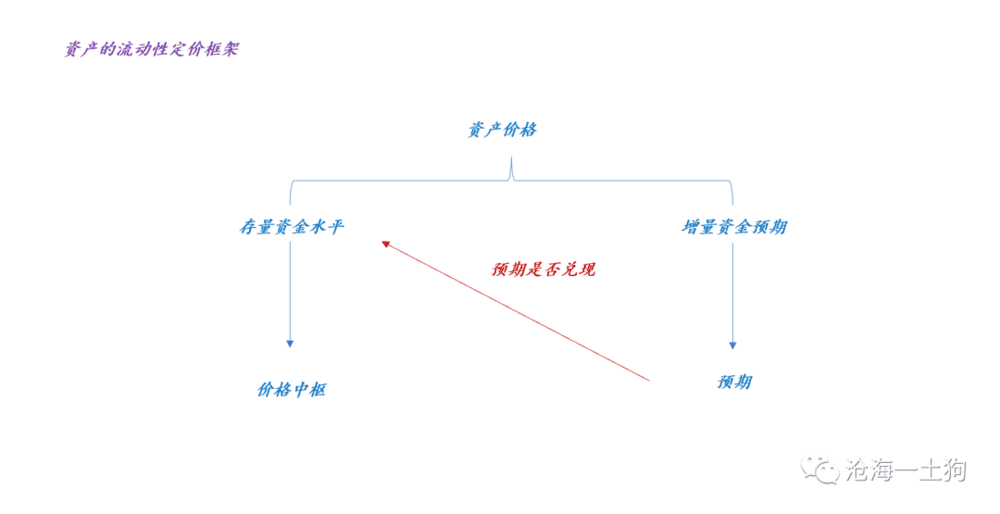

对于这个政策,有各种各样的评论,但大都不是严肃评论,无法构成决策依据,因此,我们有必要从资产的流动性定价框架去思考该政策对各类资产价格的影响。下面我们逐步展开我们的分析。

一、资产的流动性定价框架

如上图所示,某种资产的价格必然可以被切割成以下两个部分,1. 存量的资金有多少;2. 增量资金的预期是什么;

首先,一线全面“认房不认贷”会带来楼市增量资金预期,站在住房持有者的立场,他们会条件反射式地认为——房子要涨了。

但是,真正要紧的问题是,预期是否能兑现,其背后包含两个十分关键的问题:

1. 谁来提供增量资金;

2. 如何提供增量资金;

为了回答这两个问题,我们需要深入到具体场景去抽象关键要素。

认房认贷卡了谁的脖子?

我们可以先问一个相反的问题,认房认贷卡了谁?以北京为例,大概有两类人的需求遭受抑制,一部分是刚需盘,一部分是改善盘。

1. 刚需盘

在北京存在这样一个群体:具备了在北京的购房资格,但在其他城市贷款买过房子。在这个集合中有这样一个子集,按照35%的首付比率来算,他们够得上北京的刚需盘;但是,按照60%的首付比率算,他们就够不上了。

因此,“认房不认贷”对他们来说,就极其关键了。

现在北京开始“认房不认贷”了,这部分需求将会被释放。对于这部分刚需盘,一部分增量资金来源于其他城市,客户卖掉其他城市的房子;另一部分增量资金来源于银行,更高的贷款比率去贷款。

2. 改善盘

还有一部分人在北京已经有一套住房了,且有一些贷款。在这个群体中,也存在这样一个子集,按照35%的首付比率来算,他们够得上北京的改善盘;但是,按照80%的首付比率算(ps:北京的改善盘大多是非普通住宅),他们就够不上了。

因此,“认房不认贷”对他们来说,也很关键。

对于这部分改善盘,一部分增量资金来源于刚需盘,客户卖掉其在本市的刚需盘;另一部分增量资金来源于银行,更高的贷款比率去贷款。

二、增量资金的真实来源

站在整个北京楼市的立场,增量资金有两部分来源,1. 其他城市;2. 银行。

那么,其他城市的增量资金来源又是哪里呢?其实还是银行。

事实上,在过去很长一段时间内,整个系统在为这一步政策做准备——其他城市进行了更大程度的放松,把库存降低到一个合意水平(ps:大家还可以设想不做充分准备、提前松绑的场景是什么样子),具体手段为:1. 更低的贷款利率;2. 更低的首付比率;3. 更多的税费优惠。

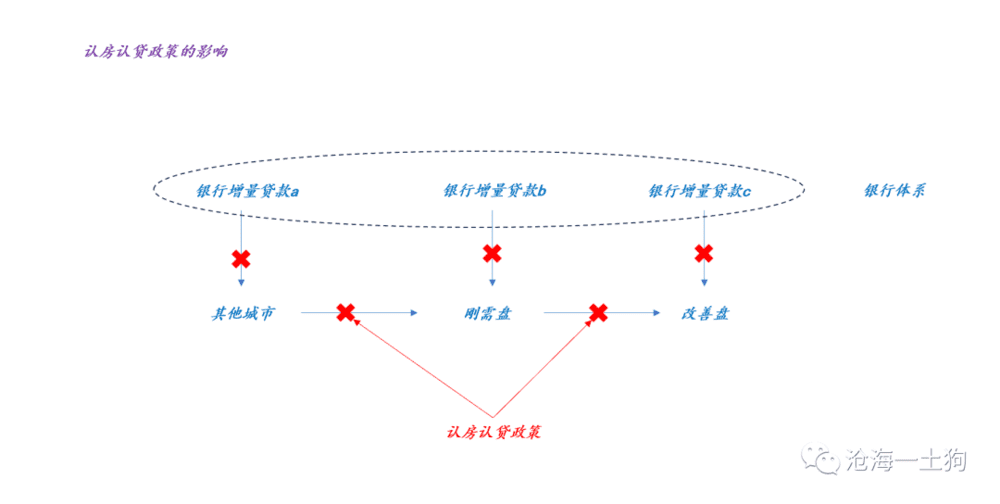

因此,站在全局的立场,我们可以得到下图:

“认房认贷”全面锁死了“其他城市——刚需盘——改善盘”的链条,也就遏制住了“银行——楼市”的资金链条。

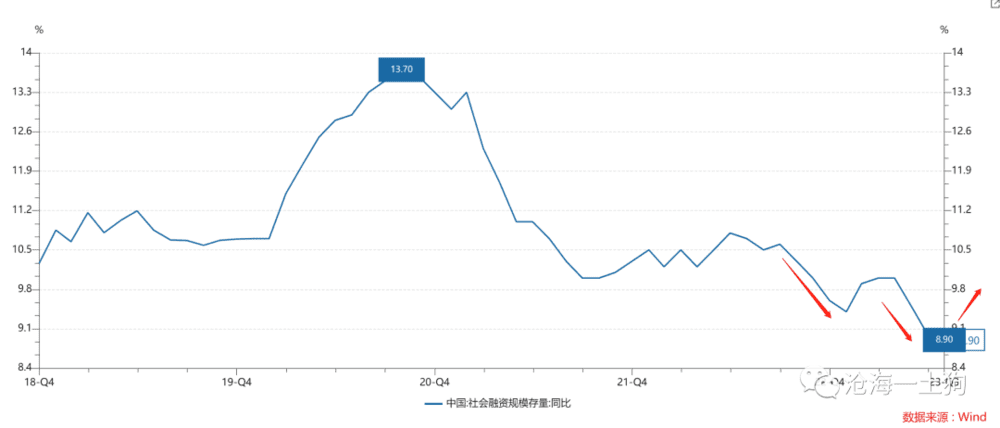

现在“认房认贷”被取消了,“银行——楼市”的资金链条被松绑,最直接的影响将是:社融增速将摆脱失速下滑的状态,逐步企稳回升。

三、新的楼市形势

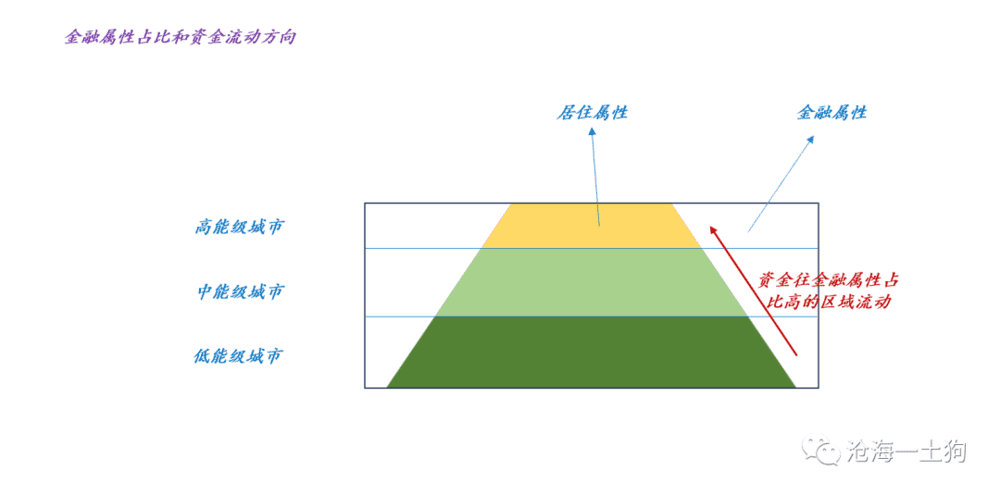

当下,楼市的分化走势基本上已经成为一个社会共识。

如上图所示,由于资金是逐利的,所以,它天然有往金融属性占比高的区域流动的倾向。

能级越高的城市,住房的金融属性占比越高;反之,住房的居住属性占比高。

对于楼市,今年诞生了一个新的提法——我国房地产市场供求关系发生重大变化,这个变化指的就是全局范围内金融属性和居住属性的占比来到了临界点——居住属性开始居于主导地位,并不断地扩大。

在这种新的形势下,居民需要扭转心态,不要把“房住不炒”当成一个政策,而要当成一种常识性认知。

虽然汽车是大件商品,但是,它是消费品,因为我们不会去买好几台车投资。

结束语

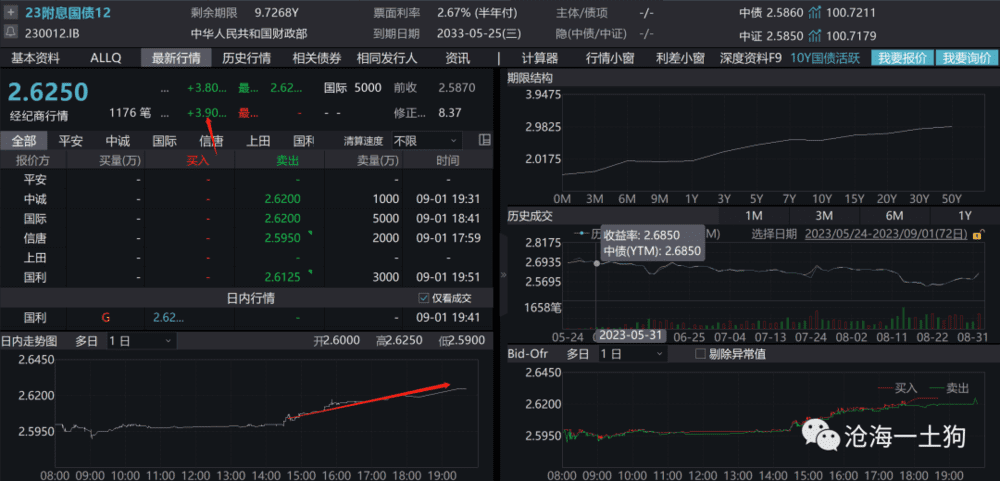

综上所述,我们就很容易理解,为什么债市对一线城市“认房不认贷”反应那么大了。

这是因为“认房不认贷”疏通了“其他城市——刚需——改善”链条的堵点,大量的资金可以从银行进入楼市,银行可以快速获得一大笔增量资产,然而,按揭贷款是债券的强替代品,所以,十年国债活跃期230012闻风而动,收益率迅速上了4bp。

债市有增量资金减少预期。

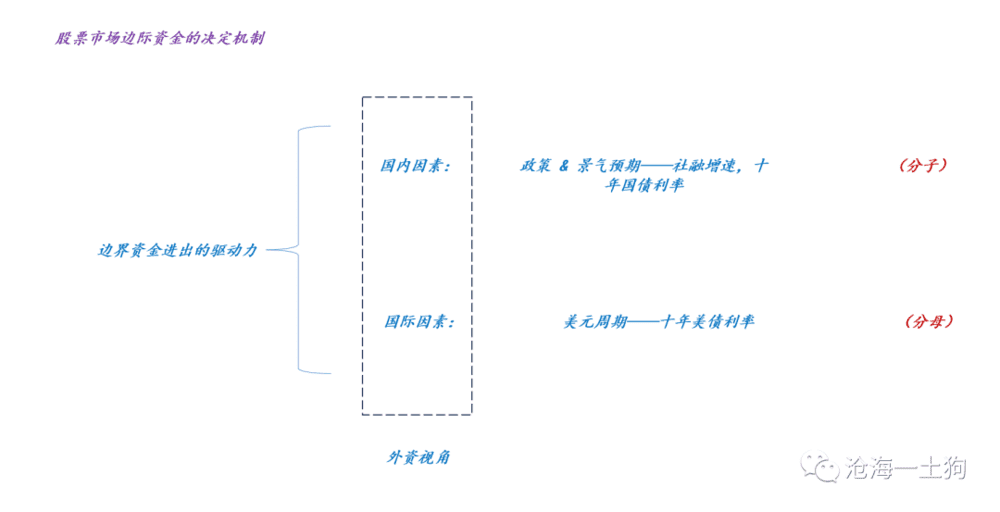

那么,该如何理解这个政策对股市的影响呢?在《平均资产回报和大类资产配置》一文中,我们有涉及过这个问题,社融增速等价于整个社会的平均资产回报,这个回报既可以来自于当期,也可以来自于未来(ps:这一次政策所带来的回报来源),提高社融增速可以提高国内权益资产的吸引力,而这个政策会直接作用于社融增速。

基于这个逻辑链条,我们可以推断,因为7月社融不及预期跑掉的外资,还会因为未来逐渐丰满的社融预期回来。

股市有增量资金增加预期。

PS:数据来自wind

本文来自微信公众号:沧海一土狗 (ID:canghaiyitugou),作者:沧海一土狗