中国船舶(600150.SH)为国内规模最大、技术最先进、产品结构最齐全的造船旗舰上市公司,旗下拥有江南造船、外高桥造船、中船澄西、广船国际四大船厂。

1998年上市的中国船舶(原沪东重机),2007年10月股价达300元(不复权),超过同期的茅台(199元)。随后26年,中国船舶股价震荡下跌,与茅台的差距越来越大。

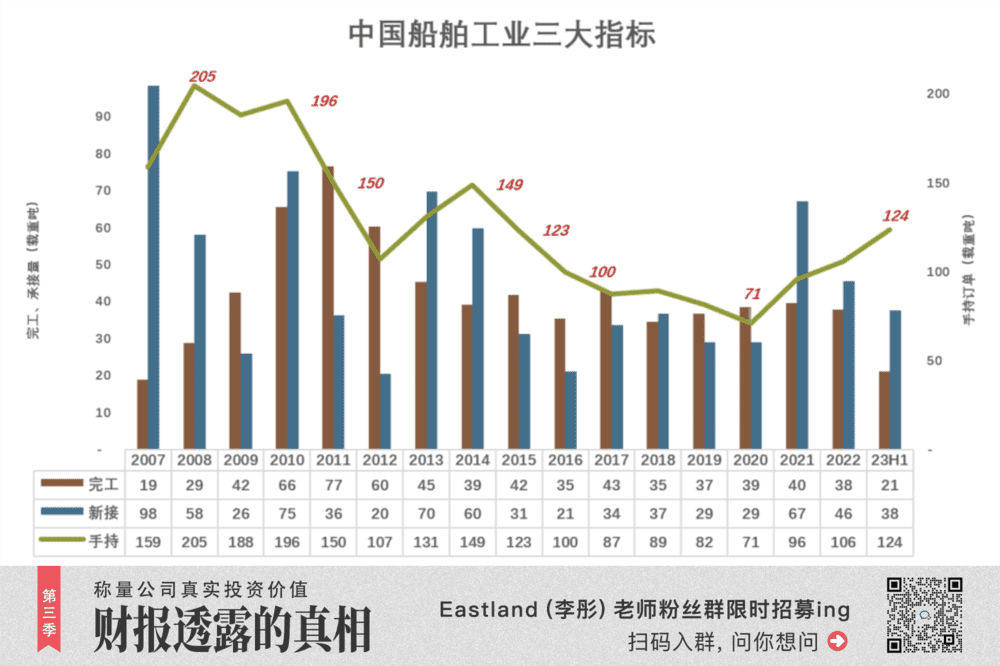

2007年中国船舶股价超过茅台的背景是中国造船行业订单大爆发:新接订单9845万载重吨。2007~2009年,三年接单1.8亿吨。

2010年开始,中国造船行业迎来完工交付高峰:2010年交付6560万吨、2011年交付7665万吨、2012年交付6021万吨。三年完工交付2亿吨。

2010年、2013年新接订单分别达到7523万吨、6984万吨。但后续若干年没有出现明显的完工交付高峰。

2021年,中国造船业承接新船订单达6707万载重吨。根据通常的建造周期,2023年将进入交付高峰。2023年1~5月,中国船舶出口金额608.5亿、同比增长30.4%。

根据业绩预告,2023年H1中国船舶归母净利润5~6亿,同比增加155%~206%。下半年大概率有更多业绩被释放出来。

中国船舶是一家好公司,但未必是好的长期投资标的,因为赚钱太难。

重组未能“去病根儿”

1)中外军工企业毛利润率都不高

1999年7月1日,中国船舶工业总公司分拆为“中国船舶”和“中船重工”两大集团; 2019年,时隔20年,“中国船舶”和“中船重工”联合重组为中国船舶集团有限公司。

重组前中国船舶下辖三家子公司:外高桥造船、中船澄西、沪东重机,通过重组增加了江南造船、广船国际两家子公司。

江南造船

江南造船前身是1865年创建的“江南制造总局”,是中国历史最为悠久的军工造船企业。

除军舰外,江南造船还能制造大型集装箱船、超级液化气船等民用船舶。

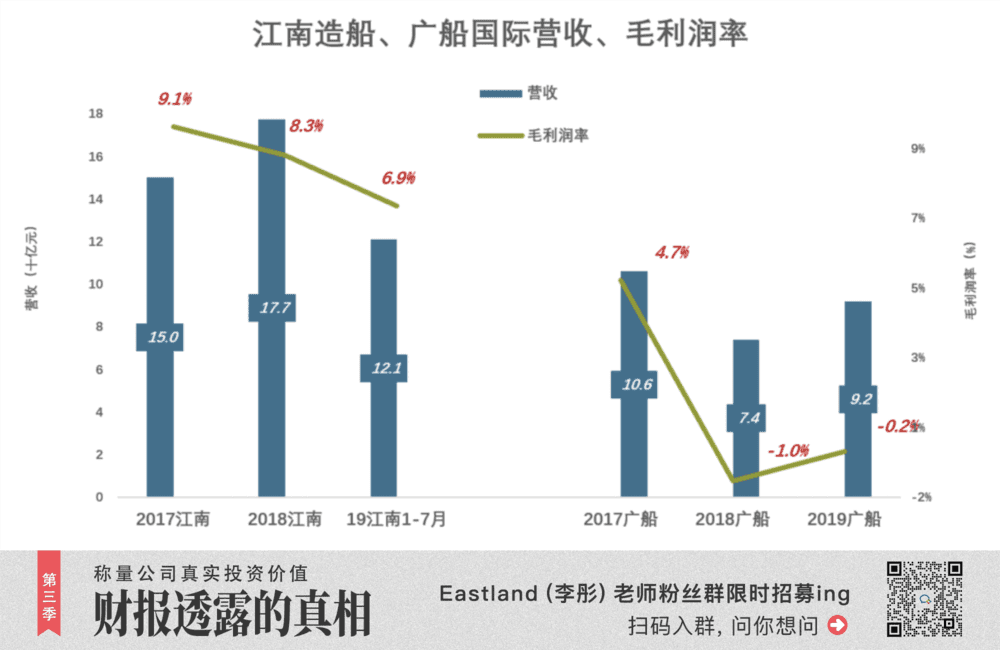

2018年营收177亿,毛利润率8.3%;2019年前7个月营收121亿,毛利润率6.9%,净利润12.1亿,但资产处置、公允值变动、资产减值带来的非经常性损益高达15.7亿。

广船国际

广船国际产品涵盖军舰、超大油轮、散货船。2018年营收74亿、毛利润率-1%;2029年营收92亿、毛利润率-0.2%。

江南造船、广船国际的实力毋庸置疑,但毛利润率并不高。因为军工企业不具备赚取高额利润的正当性。茅台毛利润率95%没问题,军舰、战斗机毛利润率高了无法向纳税人交待。

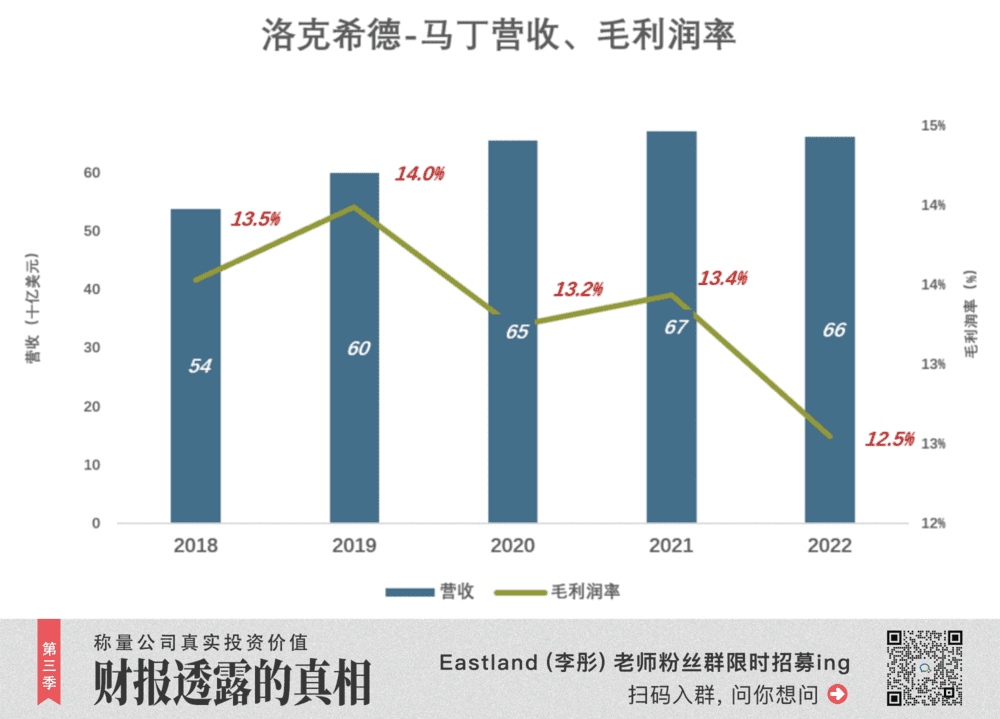

洛克希德-马丁是纯正的军工股,毛利润率不超过15%。2022年营收660亿美元,净利润57亿美元,净利润率8.7%。

军用、民用飞机都生产的波音更惨,2022年毛利润率仅5.2%。

2)重组的短期效果

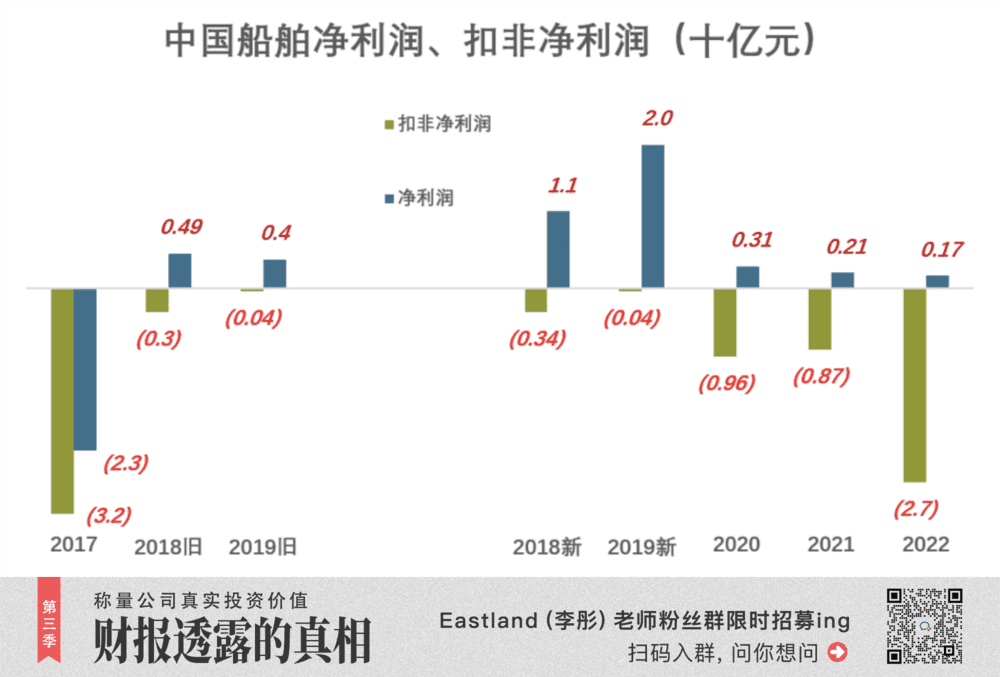

重组前,中国船舶已经摘掉了“ST”帽子。但扣除变卖资产等非经常性收益后仍然亏损。2018年、2019扣非净利润分别为负3.4亿、负4228万元。

重组后发布的2020年财报,对2018年、2019年进行回溯。2018年(新)净利润达到11亿、2019年(新)净利润20亿。较2018年(旧)、2019年(旧)的提升幅度分别为121%、407%。

倒不是江南造船、广船国际盈利能力有多强,江南造船2018年及2019年前7个月,资产处置收益达28.2亿。

重组后,情况仍不容乐观:净利润逐年下滑,扣非净亏损有放大趋势——2020年净利润3.06亿、2021年降到2.13亿、2022年1.72亿;2020年扣非净利润负9.64亿、2021年负8.74亿、2022年负27.48亿。

重组未能去掉造成中国船舶亏损的“病根儿”。

造船难“赚大钱”

中国船舶营收按产品分为三大类:船舶造修及海洋工程、动力装备、机电设备。2022年,造船/海洋工程收入占比84%。

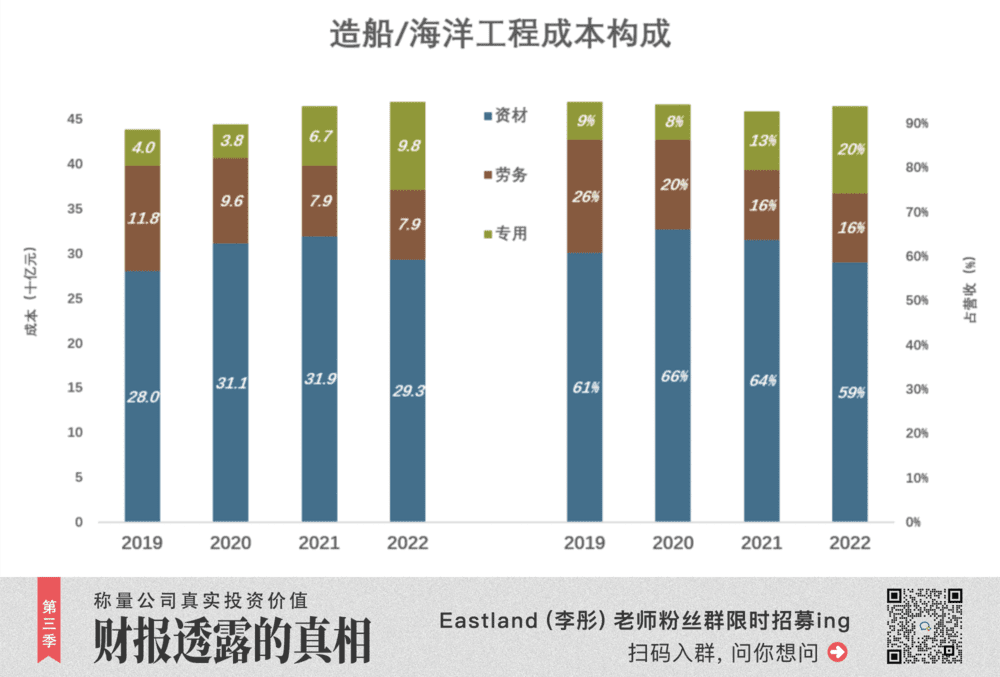

造船/海洋工程成本主要包括:资材、劳务费、专用费及其它。2022年,上述三项成本分别为293亿、79亿、98亿。其中,资材占营收的58.5%、劳务费占营收的15.7%、专用费占营收的19.6%,合计占营收的93.8%(较2021年提高1.1个百分点)。

三项成本中,资材费占比随行就市波动,无明显趋势;劳服费显著下降,2022年劳动费占营收的16%,2019年这个比例是26%;专用费及其它显著上升,2022年达98亿,较2019年增长146%。

专用费及其它费用,通常包括准备费用(包括设计、放大样、钢材预处理等)、专用设施(包括船台、专用工具)和专项用途费(包括船检费、保险费等)。专用费大幅上涨的原因与承接船型有关,比如2022年承接油轮吨位几乎翻了一倍(还有不便披露的军舰)。

造船三大成本刚性都比较强,可压缩余地非常有限,毛利润率低于10%是常态。造船厂很牛,但很难赚大钱。

接单交付

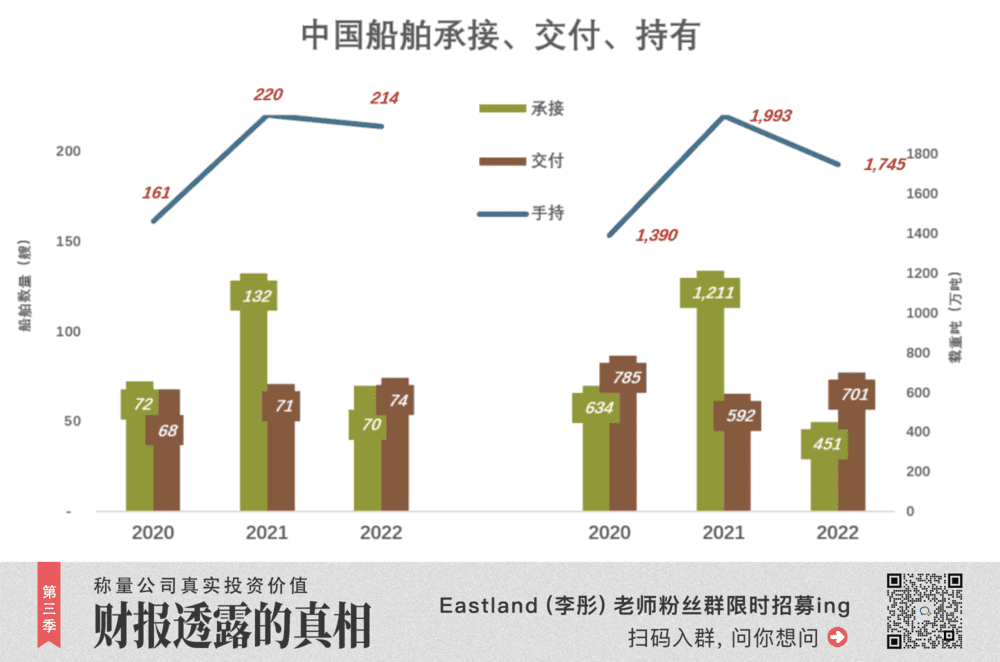

2020年,中国船舶交付民品船舶68艘/785万载重吨,吨位数完成年计划的103.3%。承接民品船舶72艘/634万载重吨,年末手持民品造船订单161艘/1390万载重吨,吨位数完成年计划的187.6%。造船不可能偏离计划太多,需求意外高涨,比预计高将近九成。

2021年,交付71艘/592万,载重吨位数完成年计划的107.5%。承接132艘/1211万载重吨,吨位数完成年计划的164.4%。也就是说,中国船舶对市场需求的预估又保守了。2021年末,持有造船订单220艘/1993万载重吨,相当于2019年交付吨位数的254%,不接新单都能干到2025年末。

2022年,交付民品船舶74艘/701万载重吨,承接70艘/450万载重吨,年末持有214艘/1744万载重吨。

中国船舶每年完工的船舶数稳中有升,但速度很慢,不可能出现爆炸式增长。订单多就往后排,造船厂增加产能的可能性不大。

中国船舶每年完工交付的吨位数波动较大:2020年785万吨;2021年592万吨,下降24.6%;2022年701万吨、上升18.4%。

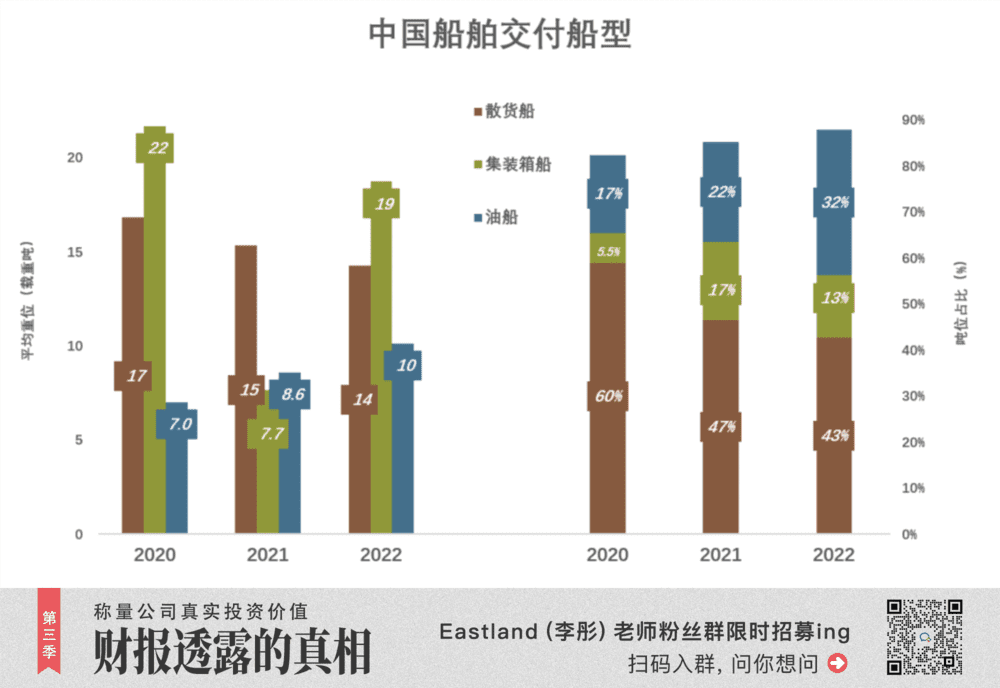

2020年~2022年,中国船舶完成交付民品船舶平均吨位分别为11.5万吨、8.3万吨、9.5万吨。差异主要是交付结构造成的。

中国船舶交付的三种主要船型是散货船、集装箱船和油船,合计占总交付吨位的80%以上(2022年占88%)。

2020年交付散货船368万吨,占总吨位的60%,散货船平均吨位17万吨,将平均值拉高到11.5万吨。

2021年散货船占比下降;集装箱船完成13艘、平均吨位仅7.7万吨;15艘油船平均吨位仅8.6万吨。全年交付船舶的平均吨位降到8.3万吨。

2022年,交付5艘集装箱船、平均吨位达19万吨;油船占比提高了10个百分点,平均吨位略有提高,全年交付平均吨位回升到9.5万吨。

从承接到交付,大约需要2年时间。2021年完成的订单是2018~2019年承接的,那时集运、油动、散货运输都不景气,船东下单造的都是“小船”。

2021年运价上涨,中国船舶承接132艘/1211万载重吨;2022年大幅回落至70艘/451万载重吨。

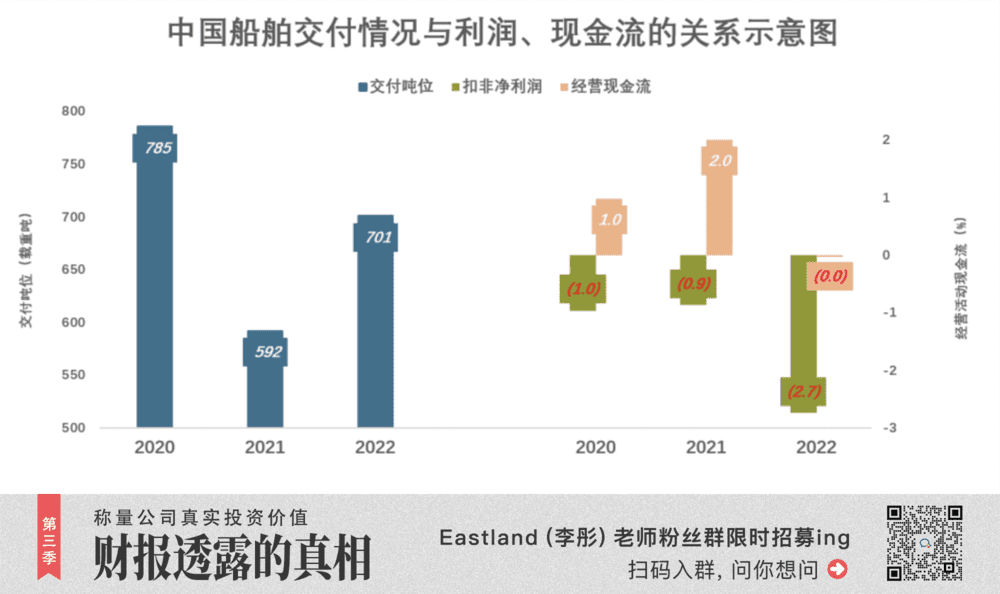

2020年交付785万吨,扣非净亏损9.6亿、经营活动现金净流入9.7亿;2021年仅交付592万吨,扣非净亏损降至8.7亿、经营活动现金净流入增至20亿;2022年交付701万吨,扣非净亏损暴涨至27.5亿,经营流动现金流由正转负。

总之,交付与利润、现金流不必然正相关!

*以上分析仅供参考,不构成任何投资建议