大肆挥霍的美国奢侈品消费者收手了。

全球最大奢侈品集团LVMH在三周前发布半年报时表示,在经济承压的情况下,美国奢侈品市场正在放缓,其消极影响被回升的中国市场所抵消。

据时尚商业快讯数据,LVMH第二季度在美国收入出现1%的下跌,日本和欧洲则分别大涨29%和19%,中国所在的亚太市场表现最为强劲,同比大涨34%。上半年该集团美国销售额增长放缓至3%,远不及上年同期的24%,另外亚太地区、日本和欧洲则延续双位数的强劲增幅。

开云集团同样在美国市场折戟,上半年北美市场业绩下滑了16%,而其它市场则有所增长,其中亚太市场增长了11%,欧洲市场增长了5%。期内,核心品牌Gucci在北美市场也大跌22%。

卡地亚母公司历峰集团表示,在截至6月底的三个月内,集团在涵盖中国的亚太市场实现强劲反弹,抵消了美洲市场的疲软销售。

只有爱马仕是一个例外,该公司上半年在美洲市场的销售额增长了20%。

奢侈品巨头上半年在美国市场的业绩,暗示着美国奢侈品消费者的报复性消费告一段落。

此前由于美元走强,美国消费者在欧洲等地购买大量奢侈品。但随着通货膨胀加剧,疫情补助终结,消费者经济压力不断加大,开始减少消费,追求高性价比的产品和服务。

LVMH首席财务官Jean-Jacques Guiony表示,去年由于疫情影响,该集团业绩被美国市场拉了上来。而今年美国确实在放缓,但集团又被亚洲市场拉动了起来。他特别指出,美国二线城市的销售现在面临压力,而奢侈品集团近年来在这些城市实现了高速增长。

另有分析指出,随着Coach母公司Tapestry和Michael Kors母公司Capri达成收购协议,美国本土奢侈品集团防御能力增强,LVMH等欧洲奢侈品巨头在美国市场将面临更大挑战。

欧洲奢侈品巨头在美国市场疲软的本质,是对非核心奢侈品消费者的依赖。而中国和美国的共性,是均十分依赖非核心奢侈品消费者群体。

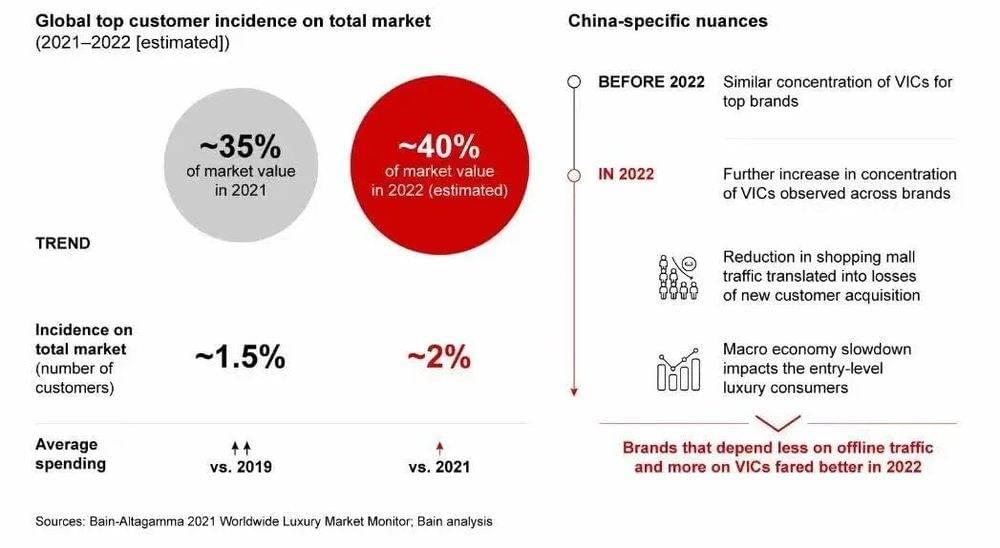

贝恩报告曾经指出,仅2%的客户贡献了全球奢侈品销售额的40%。这2%的核心客群被称为VIC。这意味着其余的奢侈品消费则由那些不常购买,但对奢侈品牌有憧憬的非核心消费者所贡献。

在全球范围内,头部2%的客户贡献了大约40%的奢侈品销售额

事实上,市场对奢侈品消费客群的划分一直存在不同的口径。去年4月,一张奢侈品巨头大中华区会议要点归纳的截图广为流传,声称该集团对客户群进行如下划分,个人年收入1000万元以上或家庭年收入3000万元以上的是超高净值人群,个人年收入300万元至1000万元或家庭年收入1000万元到3000万元被归为高净值人群,而低于前两类都被归为无收入群体,即年收入低于300万元。

消息在社交网络和时尚业界均引发了广泛讨论,尤其是“无收入客户群”一词触动了网络用户神经,这种极端化的表述凸显了社会财富和奢侈品销售在疫情被继续两极分化。

此前奢侈品行业用“中产”客户来形容这批非核心的奢侈品消费者,然而中产在财富规模上的定义一直十分宽泛和混乱,对品牌制定策略参考意义有限。特别是在中产消费者给奢侈品牌带来的规模化优势释放后,奢侈品市场如今已经不再将中产挂在嘴上。

美国富裕消费者研究公司提出的“HENRY”(尚未致富的高收入者)一词,指代在不包括住房的前提下,财富规模不到100万美元,平均收入26.3万美元的人群。而高净值消费者的平均收入则要达到55.8万美元,财富超过100万美元。根据凯捷咨询公司的数据,在全球范围内,大众富裕的“HENRY”在数量上是高净值人群的2.5倍。

LVMH、开云集团和历峰集团近年来的策略都是意图笼络HENRY人群,他们为奢侈品集团提供了市场增量,然而在经济承压时,这批消费者也很快抽身,让奢侈品巨头面临更大风险。相较之下,爱马仕则超越了大众富裕阶层的期望,始终专注于真正的高净值奢侈品消费人群。

经过疫情三年,市场发现高净值人群的财富受到影响较小,奢侈品巨头也逐步意识到核心客群的重要性。因此在继续稳固非核心消费者规模的同时,它们正将如何继续提升VIC核心消费者忠诚度摆在战略地位上,试图把手伸到VIC的钱包更深处。

有数据估测,目前VIC在中国奢侈品消费客群中的占比仅为11%,随着中国高净值人群数量的与日俱增,这个数字的提升空间不言而喻。

因此,无论在中国市场还是美国市场,二者无疑仍将继续成为奢侈品集团重要的增长动力。只不过,奢侈品牌在两个市场工作的重心可能都在从初期的非核心消费者,逐步向核心消费者转移。

尽管美国市场表现低迷,但奢侈品巨头无疑将继续投资该市场。有分析指出,这背后的原因是美国富裕人士数量的绝对值高,并且奢侈品购买的意识直到近年来才逐步建立。

瑞士信贷报告称,2021年美国约有2450万名百万富翁,而中国只有620万名。虽然中国百万富翁人数的同比增长速度几乎是美国的两倍,但如果中国的百万富翁人数保持19%的年复合增长率,也需要八年的时间才能赶上美国,而美国的百万富翁人数不太可能保持不变。

不过,即将令奢侈品集团头疼的是,无论是中国还是美国市场,两大市场接下来的发展都不那么容易。根据麦肯锡分析信用卡数据获得的报告,美国消费者的信心在上升,但他们的支出却在继续下降,即使是高收入消费者群体,他们的支出在今年大部分时间都在下滑。

如今美国市场进入低周期,但中国市场短期内能否完全抵消其低迷影响,仍然有待观望。

Raymond James分析师Rick Patel表示,与美国消费者相比,中国消费者在疫情后的表现甚至显得更加谨慎。恒隆地产在上半年业绩会上表示,今年前5个月国内零售商业市场的复苏状态良好,但5月底到6月开始,中国内地零售市场的增长趋势出现放缓趋势,因此可能得再观察一个暑假。

奢侈品制造商的另一个重要增长动力旅游零售,也尚未从疫情的低迷中完全恢复。据海口海关监管局数据,今年前7个月海南离岛免税销售金额为289.3亿元,免税购物人数达419.9万人次,免税购物件数录得3403万件,其中7月海南离岛免税销售额同比大跌34%至26.4亿元。

截至目前,欧洲还未如期等到以慷慨消费著称的中国游客。LVMH首席财务官Jean-Jacques Guiony表示,与2021年同期相比,中国消费者在全球各地对集团旗下产品的消费总量增长了40%至45%,不过目前其旅行目的地集中在较近的亚洲,而非欧洲和美国,部分原因来自签证困难。

携程报告显示,与春节假期相比,五一小长假期间从中国大陆飞往东南亚国家的航班预订量增长了91%。日本和韩国的航班预订量分别增长了120%和204%,而飞往欧洲的长途航班预订量仅增长了40%以上。

支付宝发布的2023上半年出境游洞察则显示,按交易额计,上半年前十大旅游目的地依次为中国香港、中国澳门、日本、泰国、法国、韩国、澳大利亚、加拿大、英国,以及新加坡。

有观点认为,中国奢侈品消费者正在延迟消费,将奢侈品购买预算留到出国旅行时,毕竟目前国内外仍然存在不小的价差。

不过也有观点认为,今年整个消费市场的主题是理性消费。据Morketing发布的《2023年中国消费者洞察报告》,受访者中有93%女性消费者和81%男性消费者表示最看重商品的性价比,对品质的追求也没放松。有81%的女性消费者表示,相比前一年冲动消费的次数有所减少,另有58%的女性消费者在消费时会思考自己是否真的有购买需求。

可以说,一些奢侈品牌可能都错误预判了中国消费者回归的情景。不同于消费行为更加极端的美国消费者,已经经历过2020年报复性消费的中国消费者,在2023年以更加审慎的姿态回归。

尽管这些奢侈品消费者可能变得更难取悦,但从另一角度看来,这也是中国市场迅速成熟的表现,为奢侈品牌聚焦在自身品牌资产的建立而非着眼外部竞争提供了健康的发展环境。

这正是爱马仕业绩神话在疫情三年带给业界的启示。

值得关注的是,贝恩公司近日更新2023年全球奢侈品行业预期,预计2023年将在去年的基础上进一步增长5%至12%,达到3600至3800亿欧元,优于今年初预期的3%至8%。2030年全球奢侈品销售额有望达到5300至5700亿欧元,大约是2020年的2.5倍。

贝恩公司在报告中将这一预期分为两个情景,一个是随着中国市场复苏,欧美市场稳中有升,2023年全球奢侈品市场销售额或将增长9%至12%;另一个则较为务实,即成熟市场增长放缓,但中国市场消费信心恢复,全球奢侈品市场销售额或将增长5%至8%。

贝恩公司预计中国消费者有望恢复疫情前的奢侈品主导地位,占全球购买量的38%至40%,超越美洲和欧洲,成为全球最大的奢侈品市场,占全球购买量的25%至27%。

稳健将成为中国奢侈品市场的关键品质,这将是一个利好。

本文来自微信公众号:LADYMAX (ID:lmfashionnews),作者:Drizzie