奢侈品行业进入寒冬,Tod's计划暂时退出牌桌。

据时尚商业快讯,LVMH集团旗下全球最大消费类私募股权投资公司L Catterton对意大利奢侈品集团Tod's实施私有化退市的申请已获得意大利公司和交易委员会的批准,本次自愿要约收购已于3月25日正式启动,至5月8日股市收盘结束,引发外界广泛关注。

根据交易条款,L Catterton将通过旗下公司Crown BidCo以每股43欧元的价格收购Tod's SpA约1300万股股份,最终持股比例将达到36%,少数股东LVMH持有Tod's 10%的股份,Della Valle家族将保留该公司的多数股权,占总股本的54%。

此外,协议规定自Tod's集团退市之日起,L Catterton、LVMH和Della Valle家族将进入为期四年的锁定期,若有一方希望将所持股份出售给第三方,另外两方有优先知情权和收购权。同时,Della Valle家族将拥有提议首席执行官人选的权利,集团现任总裁Diego Della Valle则对战略拥有最终决定权。

对此,Tod's集团投资者Tabor Asset Management公开表示,希望L Catterton提高收购36%股份的报价,称每股43欧元的价格低估了Tod's的价值。

这不是Tod's第一次连同LVMH集团进行私有化尝试,也不是Tabor Asset Management首次提出异议,相似的情景曾在两年前就已上演。

2022年8月,Tod's集团创始人兼董事会主席Diego Della Valle的家族联合控股公司DeVa Finance曾发起一项3.38亿欧元的收购要约,提出以等同于集团在2000年首次公开募股时的发行价,即每股40欧元的价格收购该公司市场上流通的25.55%股份,将家族持有股份提升至90%以完成私有化,其余10%会由LVMH集团继续持有。

消息传出后,Tabor Mannagement多次向董事会发布了信函,呼吁Tod's集团采取更加公开、透明的流程,并大幅提高要约收购价格,认为每股收购价至少应为64欧元左右。

最终,Tod's集团以13年前同样价格私有化的算盘落空。2022年10月,因收购股份未能私有化达到所需90%的持股门槛,Della Valle家族宣布放弃退市计划。

在业内人士看来,创始家族与资本市场对Tod's估值的不同意见是当时该公司未能成功私有化的原因,或许也将阻碍Tod's本次退市计划。

考虑到Tod's集团正在回暖的业绩表现,投资者很有可能再次对Della Valle家族提出的私有化报价提出质疑。

根据Tod's集团发布的最新财报数据,在截至去年12月31日的12个月内,集团营收同比增长14%达11.27亿欧元,净利润同比翻一倍至5002万欧元,EBIT同比大涨62.7%至9471万欧元。

具体来看,Tod's集团旗下所有品牌销售额均录得两位数增长,公司在全球多个关键市场也录得不同程度的业绩涨幅,其中,大中华区销售额按固定汇率计算更是同比大涨28.2%至3.57亿欧元。

市场表现的回升态势得益于Tod‘s集团自2021年开启的年轻化转型策略。

2021年4月,Tod's宣布全球知名时尚博主Chiara Ferragni为董事会成员,试图利用后者对年轻消费者的理解实现复兴,受此消息影响,公司股价单日飙升12%,成为消息发布当天富时意大利全股指数中表现最好的股票,成交量也大幅上升。

仅一个月后,Tod's又宣布明星肖战为品牌代言人,在中国社交媒体上掀起巨浪,品牌两款售价分别为4600元和10600元的手袋在十分钟内迅速售罄,天猫店铺粉丝当日增长近11万,环比猛涨近24倍,成为2021年国内奢侈品行业的现象级事件。

此后的2022年,Tod's品牌与肖战的关系进一步深化,合作推出筹备一年的胶囊联名系列,同样快速售罄。

尝到甜头的Tod's于今年年初在其所有官方社交媒体上宣布肖战成为品牌首位全球代言人,并发布由他出镜的2024春夏系列全球广告。

然而,即使是在频频应验的明星效应的推动下,Tod's在2023年的销售额也仅仅超过其在2015年的峰值。

自2000年在米兰上市以来,Tod's的市场表现曾保持稳定增长的势头,并在2013年前后达到巅峰,当时该集团股价一度高达141欧元,市值逼近50亿欧元。

虽然在Tabor Asset Management看来,如今每股43欧元的私有化报价意味着Tod's集团以远低于市场价格的数字,将上市后才收购的Roger Viver,以及因资金注入后才逐步走入正轨的Hogan和Fay完全占为己有。

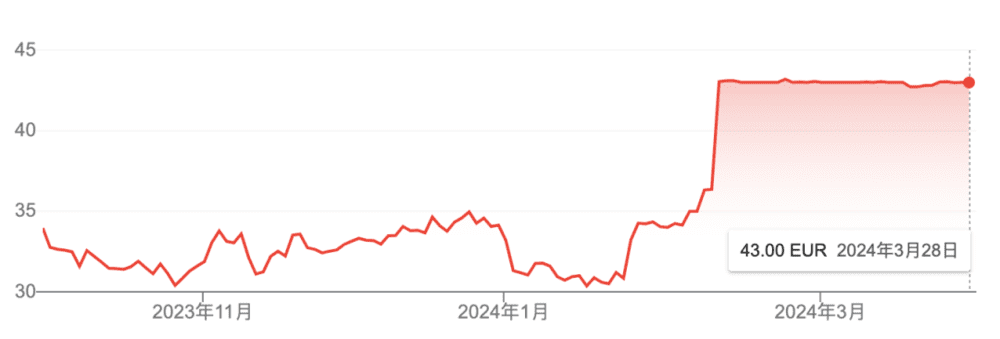

但事实是,自今年2月提出退市要约以来,Tod's的股价一直维持在43欧元左右,而在此之前,该公司今年最低股价曾达30欧元低谷,较其最高峰跌去近80%。

Tod's的股价近期一直维持在43欧元左右

也就是说,不论是Tabor Asset Management还是分析师所质疑的Tod's过低估值,实际是市场的如实折射。

即使考虑到集团如今的盈利势头和未来的发展前景,但真正的投资者或许在行业寒冬之际,也难以对Tod's持有乐观的心态。

随着市场两极分化的趋势愈发明显,越来越多的份额正加速集中于头部品牌,Tod's这样的中小型品牌成长路径则逐渐狭窄。

有业内人士坦言,市场对Tod's的认可度目前仍落后于公司目前的财务表现,而这或许是Tod's集团坚持私有化的主要原因。

私有化对Tod's而言既是迫不得已,也是借势而为。

在奢侈品需求整体放缓,行业增长呈现常态化的背景下,投资人的短期利益目标与品牌长期价值建设的矛盾愈发尖锐突出。

Diego Della Valle此前曾在接受采访时坦言,集团的转型一直在向预期的轨道发展,只是需要更多的时间。今年2月,Tod's新任创意总监Matteo Tamburini的首秀即品牌2024秋冬系列已经赢得业界好评。

但问题在于,资本市场的投资人并没有足够的耐心,这或许会导致品牌决策的独立性受到影响,进而使得转型战略在实施过程中产生偏差。

私有化的优势则在于更多的经营自主权,包括在资金调用等核心利益方面,这意味着品牌能够做出优先考虑长期品牌资产和客户体验,而不是短期股东期望的决策,例如对分销策略的重新评估。

据知情人士分析,在愈发激烈的市场竞争中,近年来Tod's的正价业务正受奥特莱斯等分销渠道的严重影响。然而,若激进地清理渠道很有可能让品牌面临市场的公开审查,并遭遇短期财务压力。

如果能够私有化退市,Tod's将获得更多灵活性和自主权,使其能够更自由地制定和实施分销策略,而无需考虑股东的意见和市场的反应。

eToro市场分析师Gabriel Debach还表示,退市有利于Tod's集团增强Fay、Hogan等旗下品牌的稳定性。而早在2022年第一次宣布私有化计划时,Diego Della Valle就将能更加专心地运营旗下品牌作为退市理由。

目前来看,Tod's能否如计划般成功完成收购要约仍是未知数。不过,L Catterton补充说,如果Tod's没有达到退市的门槛,它将把Tod's私有化,将该集团合并到用于发起收购的公司中。

有分析认为,这可能是LVMH最终可能彻底收购Tod's集团的先兆。

Diego Della Vall曾在2021年参加英国《金融时报》奢侈品行业峰会时主动透露,“如果有一天我决定出售,我会信任像Bernard Arnault这样的人”。Tod's集团财务负责人Emilio Macellari也曾坦承,集团不排除与LVMH合并的可能。

不过Diego Della Vall在刚刚过去的米兰时装秀中却表示,其目前没有任何出售业务的想法。

作为行业龙头,LVMH与Tod's早有渊源。

自2002年以来,Della Valle家族始终是LVMH的董事会成员,2021年4月,LVMH将其在Tod's的股份由3.2%提升至10%,这一股份增持被消息人士描述为LVMH对陷入困境的Tod's的“友好支持”。受当时疫情危机的影响,Tod's跑输大多数竞争对手,2020年集团收入已连续5年录得下滑,大跌30.4%至6.37亿欧元。

而在此次退市进程中,Tod's则再次获得了盟友的援助,由LVMH支持的私募股权投资公司L Catterton通过帮助Tod's实现私有化,再次加强了LVMH与Tod's之间的联系。

伯恩斯坦奢侈品行业分析师Luca Solca对此认为,在两极分化和整合效应愈发显著的奢侈品行业中,Tod's通过与L Catterton的合作,成为LVMH这样一个更大商业体系中的一部分是有意义的。

值得注意的是,Tod's的私有化举动,或许标志着更广泛的行业趋势。在经历了股价波动、市场情绪的多重影响后,近期诸多品牌选择退出资本市场,更换赛道。

由于美国零售行业整体增长放缓,有报道称美国奢侈品百货Nordstrom背后的创始家族成员正在考虑将公司私有化退市。因宏观经济前景不明和气候反常的影响,英国潮牌Superdry联合创始人兼CEO Julian Dunkerton也曾寻求私有化退市,但之后又放弃了该计划。

Luca Solca则在此前发布的一份报告中提出,Omega、宝玑等腕表品牌的母公司Swatch集团很有可能是下一个计划私有化的公司。他表示,该公司目前股价目前正处于最低市盈率,但其巨大的业务潜力或将吸引LVMH等行业整合者的目光。

不过,该集团的首席执行官Nick Hayek在近期的采访中否认了这一点,并表示私有化虽对公司长期发展有利,但为避免背负巨额债务,将暂不考虑推进。

另有行业人士透露,英国奢侈品牌Burberry也有可能出售给私募股权公司并最终退市,该品牌目前拒绝对此发表评论。

据时尚商业快讯,Burberry曾于今年1月发布盈利预警,在截至去年12月30日的三个月内其零售收入下跌7%至7亿英镑,主要受美国市场大跌15%拖累,EMEIA地区也录得5%的下跌,亚太地区则在中国市场8%的增长提振下实现3%的上涨。

三月初,曾有消息传出Burberry正在重新考虑首席执行官的人选,这意味着上任时间未满两年的现任Burberry首席执行官Jonathan Akeroyd或将离任。

在分析人士看来,Burberry目前董事会过于关注短期利益和有形资产,而忽视对品牌发展更重要的无形资产,是Burberry持续震荡的主要原因。

与Tod's一样,Burberry目前也正处于转型过渡期,但资本市场对Burberry业绩的过度关注已经对品牌产生负面影响,不但不利于品牌风格保持季与季之间的连贯性而不受市场意见左右,也无助于品牌进入营收正循环。

因此,不少分析师正在提出令Burberry私有化以改变现有局面的可能性,但由于这项庞大的计划涉及到数十亿英镑的股权交易和财团支持,目前还没有任何关于品牌私有化交易的正式消息。

事实上,品牌私有化不失为以退为进的策略,历史上不乏先退市再上市进而实现蜕变的先例。

三月初,私有化七年后的百丽时尚集团在港交所再度申请IPO。因发展陷入停滞,2017年百丽曾以531亿港元的金额完成私有化退市,之后对组织架构、品牌组合和全渠道结构等方面进行了优化。

招股书显示,截至2023年11月30日的九个月内,公司营收同比增长12.8%至161亿元,是业绩期内最高水平。

不过在分析人士看来,在通胀下降以及中国消费者回归的背景下,奢侈品行业的股价已经出现复苏迹象。自今年以来,历峰集团的股价上涨了23%,LVMH上涨了15%。

这意味着私有化成本可能越来越高,而留给品牌退市的窗口期正变得狭窄。

与此同时需要警惕的是,意图私有化的品牌往往在行业危机之前,业绩就已开始走弱,而退市要约或将导致投资者对其未来增长信心的不足,尤其是在马太效应愈发显著的奢侈品行业。

私有化本身就是一场豪赌。

本文来自微信公众号:LADYMAX (ID:lmfashionnews),作者:康博涵、陈汇妍,编辑:Drizzie