本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:赵颖,头图来自:视觉中国

双双超预期“降息”,8月,1年期MLF利率下调15个基点,7天期逆回购利率调降10个基点。

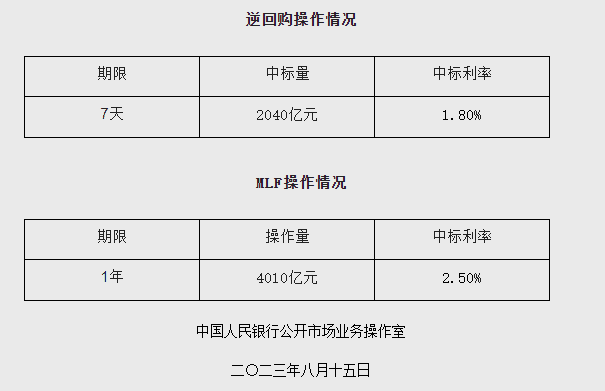

8月15日周二,根据公开市场业务交易公告,为对冲税期高峰等因素的影响,维护银行体系流动性合理充裕,中国央行今日开展4010亿元一年期MLF操作,利率下调15个基点至2.5%,此前为2.65%。

同时,中国央行今日进行2040亿元7天期逆回购操作,中标利率调降为1.80%,此前为1.9%。

今日4000亿元MLF和60亿元逆回购到期,8月MLF到期量为今年2月以来新高。

公告公布后,中国10年期国债活跃券230012券收益率盘初下行5.50bp,报2.5650%,跌至2020年来最低。离岸人民币兑美元跌破7.31,日内跌超300点,刷新去年11月来新低。

此前业内预计,8月MLF利率大概率维持不变,但存在调整空间。东方金诚首席宏观分析师王青表示,8月下调MLF利率概率较小,但下半年具备小幅降息降准的空间。

光大证券研究所银行业首席分析师王一峰认为,8月后将逐渐迎来年内MLF到期高峰,预测8、9两月政府债净融资规模分别为1.02万亿、1.21万亿,或达年内供给高峰。此外,7月政治局会议提出“要有效防范化解地方债务风险,制定实施一揽子化债方案”,参考2020~2022年最近一轮债务置换情况,预计后续仍有增发地方政府再融资债券化解隐性债务安排。

王一峰表示,考虑到MLF集中到期、政府债供给放量两个资金面的主要扰动因素后,不排除降准时点会出现适当前移,预先对冲资金面扰动项,稳定市场预期,同时也为后续化债工作展开营造友好宽松的流动性环境。

安信证券首席固收分析师池光胜认为,8月或存在3500亿元左右的资金缺口,流动性压力总体不大,但考虑到政治局会议的相关表述、央行重申“保持流动性合理充裕”与“促进企业综合融资成本和居民信贷利率稳中有降”、当前MLF余额较高且8~12月MLF到期量较大和支持地方债发行等因素,预计8~9月或存在降准的可能性。

此外,LPR利率一般由MLF利率与银行加点形成MLF调整后,本月LPR调降值得期待。

本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:赵颖