此前有分析认为,所谓拜登经济学的最大驱动因素是消费者支出,是1万亿美元庞大的财政赤字支撑的消费热潮,美国银行将其称为的财政过剩的时代。

最近两年,消费者的强劲支出部分来自新冠疫情爆发后的过剩储蓄,因为疫情期间拜登政府向美国民众直接发放的金额就超过 2万亿美元。

上月摩根大通的CEO戴蒙预计,美国家庭将在大概今年底以前耗尽他们在疫情期间的这些过剩储蓄。那将为消费者支出下滑和经济放缓奠定基础。

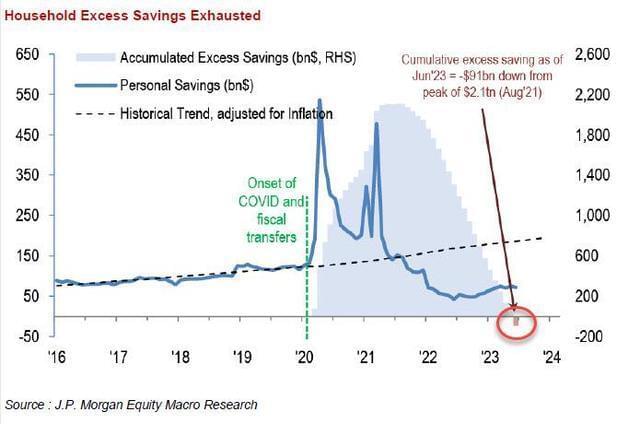

而在对模型做了重大调整后,摩根大通最新研究发出警告,超额储蓄带来的巨大经济推动力现在已经消耗殆尽。摩根大通的下图可见,累积超额储蓄在2021年8月达到高峰期时有2.1万亿美元,到今年6月为-910亿美元。

本月稍早,纽约联储公布,二季度美国信用卡债务总额首次突破1万亿美元,而且拖欠率有所上升,似乎已恢复到了新冠疫情之前的水平。

当时华尔街见闻提到,分析人士指出,过去三年,美国家庭的预算受益于超额储蓄,以及与新冠疫情相关的债务减免政策,但这些政策“红利”即将结束。信用卡拖欠率继续呈上升趋势。越来越多的迹象表明,与几年前相比,消费者正感受到高物价和较低储蓄带来的压力。

从更积极的角度来看,由于现金和支票、储蓄、货币市场基金等现金类资产的家庭流动性水平提高,增加了美国消费者的支出弹性。

但即使是这种调整后的家庭流动性盈余,过去约18个月中也持续消耗。目前摩根大通估算,通胀调整后的过剩家庭流动性约为1.4万亿美元,假设消耗速度稳定,到2024年5月就会耗尽,也就是不到明年年中就会用光。

摩根大通的经济学家认为,现在让人担忧的是,流动性过剩是否会在耗尽前的时间内支持高于趋势水平的消费,因为流动性资产在家庭金融资产中的占比已经略低于历史正常水平。

而且,不难想象,过剩的流动性都严重偏向高收入群体。如果觉得美国家庭会将所有这些过剩的流动性都用来敷的那高于趋势水平的消费,也就是比储蓄水平还高的消费,那可能过于乐观。

虽然高收入家庭的支出可能继续有韧性,但摩根大通的策略师非常担心,低收入群体面临的压力越来越大,而且,在高利率的资本环境下,成本高企几乎没有缓解的迹象。