2023年6月15日,华电新能集团股份有限公司(简称“华电新能”)上市申请过会。华电新能募集资金300亿,超过三峡能源(000905.SH)2021年创下的纪录(227亿),成为A股新能源行业规模最大的IPO。

除华电新能外,电建、大唐、华润、中广核、龙源电力旗下新能源投资平台都已明确上市计划。

2023年H1,IPO募资总额同比下降33%,新能源股在二级市场遇冷,总部位于福建省福州市的华电新能IPO的时机不能算好。

皆可“封茅”

营收

新能源项目运营成本低,收益稳定,毛利润率不次于“各种茅”。

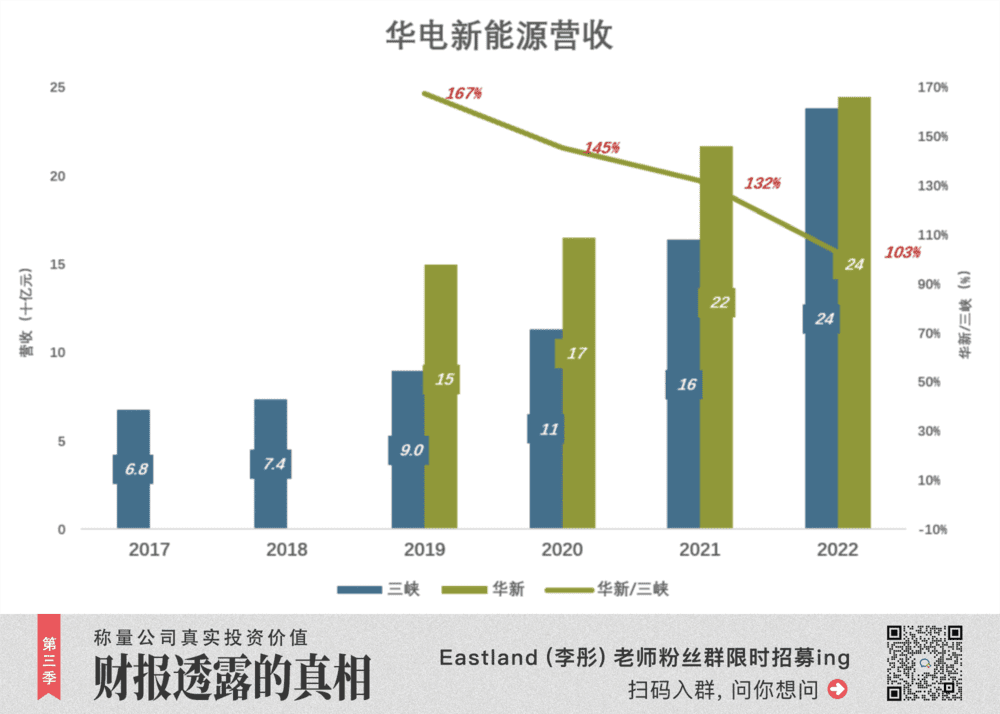

2019年,华电新能营收150亿,相当于三峡能源的167%;三年后的2022年,两家营收分别为245亿、238亿,华电新能领先优势从67个百分点降至3个。

三峡能源IPO募集227亿,显著加快了规模扩张。

毛利润(率)

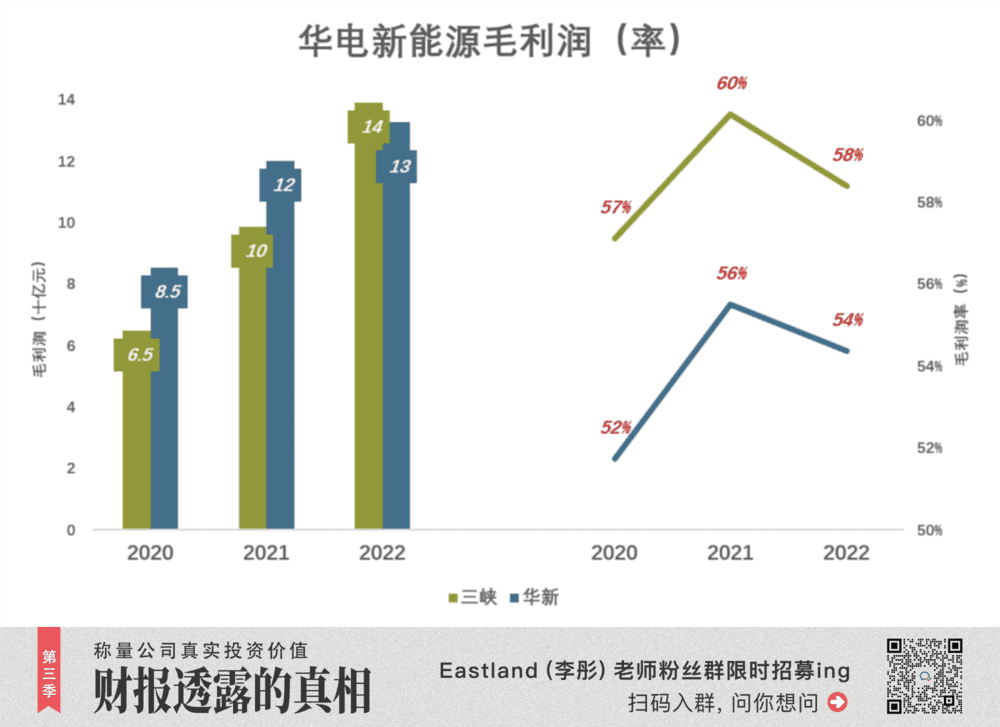

毛利润方面,三峡能源已完成超越:

2020年,华电新能毛利润85亿、比三峡能源高32%;

2022年,三峡能源毛利润139亿、领先4.6个百分点。

三峡能源毛利润率一直高于华电新能,2022年达58%,领先4个百分点。

观察电力投资平台,毛利润率比营收规模更重要。项目运营动辄几十年,每年多赚或少赚几个百分点,叠加起来对投资收益的影响极大。

费用率

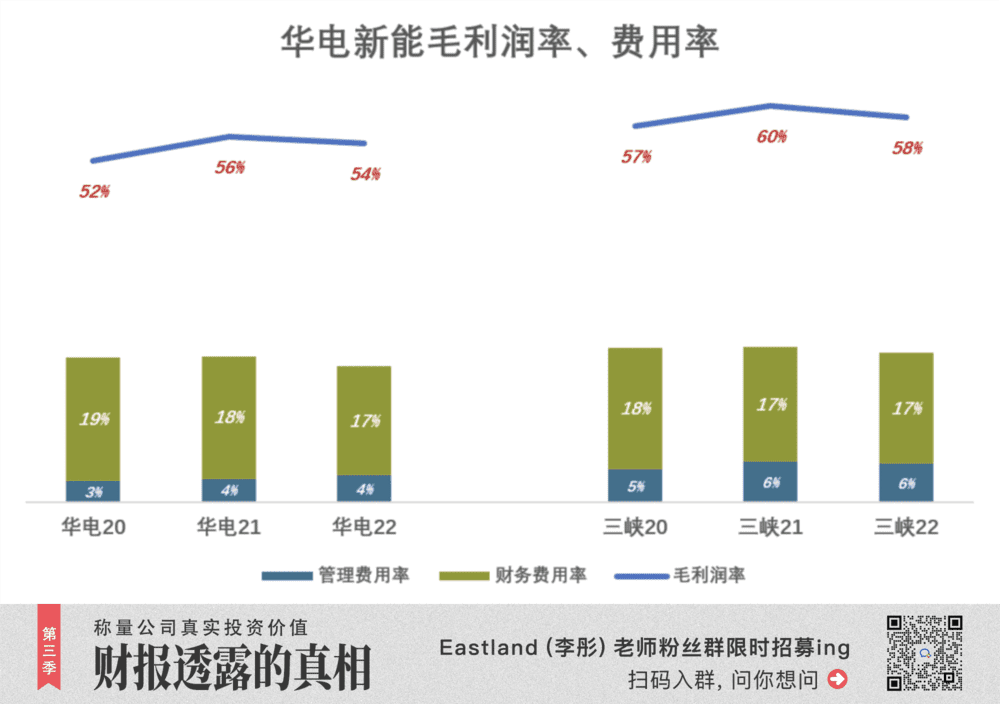

蓝色折线代表毛利润率,彩色堆叠柱代表费用率,蓝色淹没彩色才会有经营利润。

华电新能、三峡能源的“蓝色折线”与彩色堆叠柱间有很大距离,说明新能源电力投资毛利润率高、费用率低,是盈利能力很强的好生意。

从毛利润率、费用率的角度看,新能源投资虽不及茅台“本茅”暴利,但比“这茅”“那茅”强多了。

净利润(率)

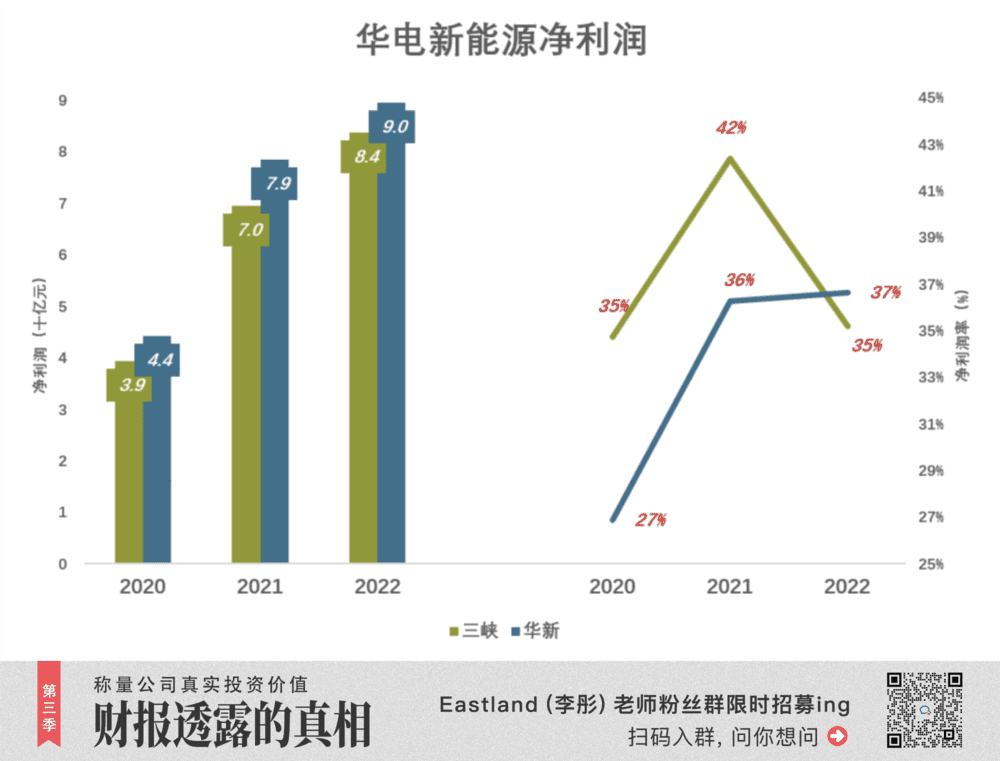

2022年,华电新能净利润90亿、净利润率37%,比三峡能源高2个百分点。主要原因是华电新能管理费用率比三峡能源低2个百分点。

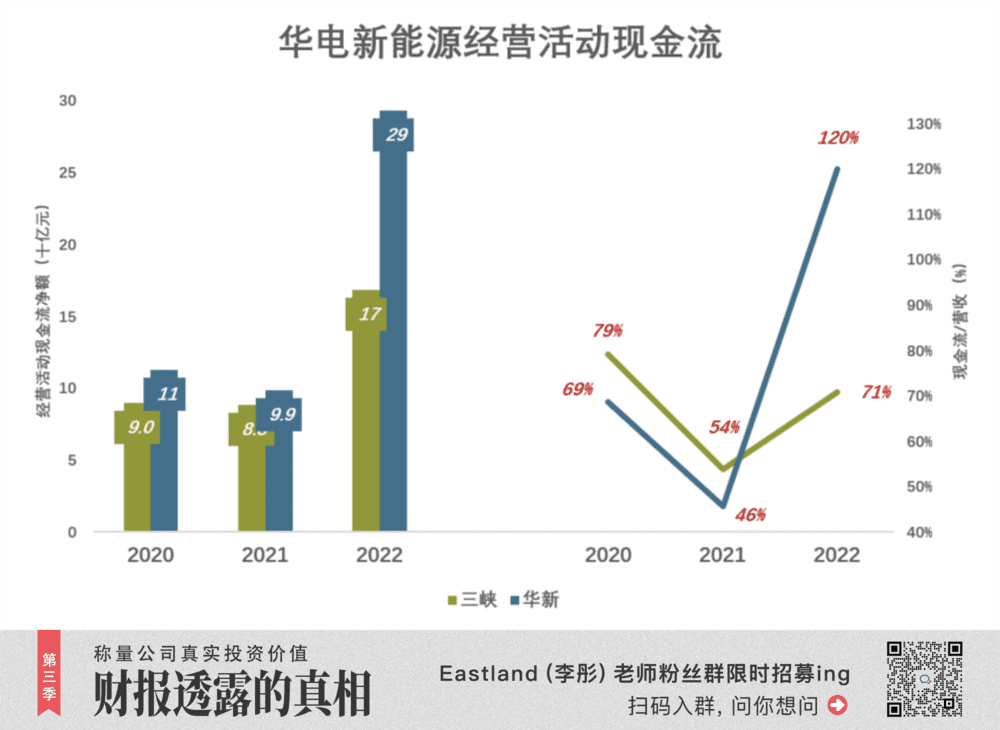

经营活动现金流净额

2022年,华电新能“销售商品、提供服务收入的现金”达333.6亿,比营收多89亿;经营活动流出现金58.1亿,比成本低53.5亿;经营活动现金流净额293.6亿,为营收的1.2倍、净利润的3.3倍。

2022年,三峡能源“销售商品、提供服务收入的现金”为203.3亿,比营收少34.8亿;经营活动流出现金86.2亿,只比成本低12.9亿;经营活动现金流净额168.7亿,为营收的71%、净利润的2倍。

根据“啄食次序理论”,经营活动现金流净额属于“内源融资”,优于股权融资、债权融资等“外源融资”方式。假如华电新能此项优势能够长久保持,成为最终赢家的概率较大。

装机容量“大跃进”

装机容量

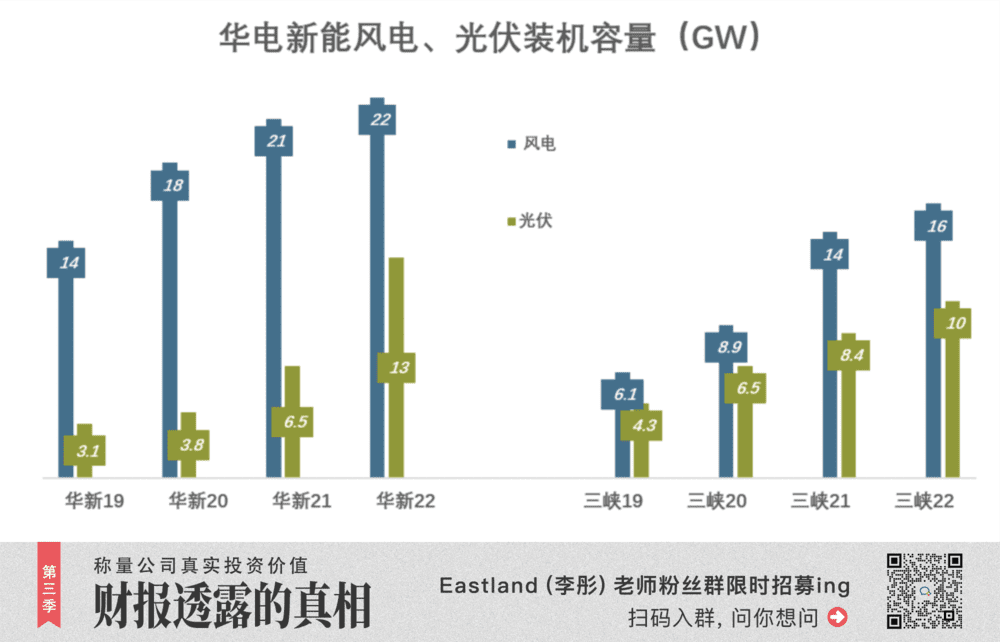

衡量电力投资企业规模最重要的指标是装机容量,华电新能凭风电优势在总量上压三峡能源一头:

2019年,华电新能风电、光伏装机容量分别为13.8GW、3.1GW,共计16.9GW,比三峡能源高62%;

2021年,华电新能、三峡能源总装机容量分别增至27.4GW、22.7GW,华电新能领先优势降到21%。

2022年,华电新能总装机容量冲高至34.9GW,领先优势再次扩大到33%。光伏装机容量首次超过三峡能源,达到12.8GW。装机容量“狂飙”显然是为2023年上市“铺路”。

新增项目质量

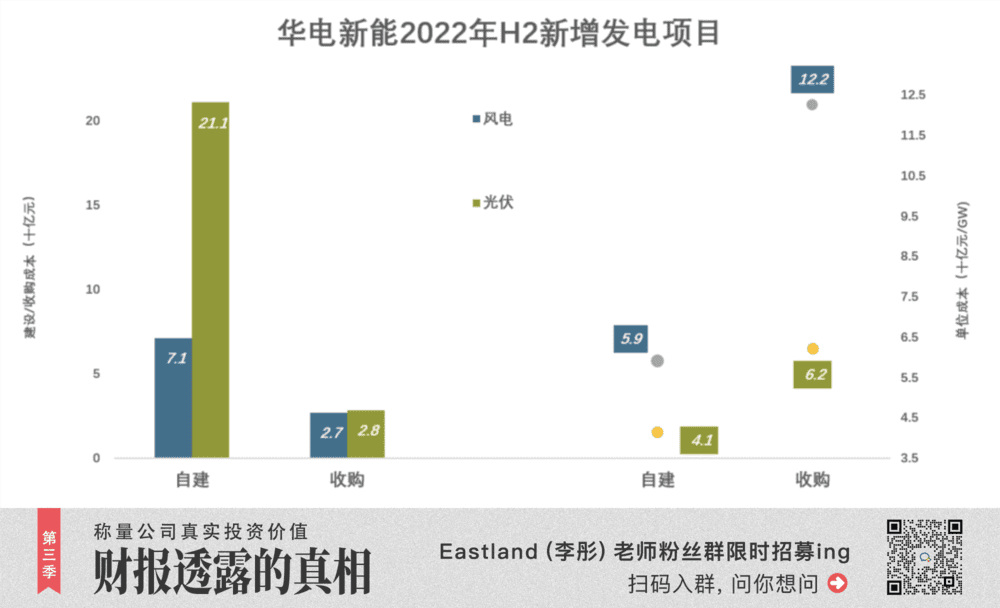

截至2022年末,华电新能在运发电项目730个,较6月末净增163个。2022年H2新增的163个项目总投资337亿,其中自建124个光伏项目耗资211亿,自建18个风电项目耗资71亿、收购4个风电项目耗资27亿。

2021年,华电光伏新增装机容量5.3GW;2022年H2新增了7GW,比2021全年新增多42.8%。2022年,三峡能源新增装机容量3.5GW、累计装机容量26.5GW。

华电新能这波操作,自建非常成功,外购则有“追高”迹象:

截至2022年6月末,自建的288个风电项目,每GW成本85亿;下半年新建18个项目,总装机容量1.2GW,花了71亿,每GW成本59亿。“小赚一笔”,将自建风电GW成本拉低1.5亿。

但收购4个风电项目花了27亿,带来220MW装机容量,每GW成本高达122.4亿,很不划算。

截至2022年6月末,自建的208个光伏项目,每GW成本68亿;下半年新建124个项目,总装机容量5GW,花了210亿,每GW成本41亿。自建光伏GW成本被拉低12亿,这是2022年最大的成功。

但收购17个光伏项目花了28亿、新增装机容量456MW,GW成本62亿,高于自建但远低于以往收购光伏项目的单价。

2022年6月末,567个项目总装机容量27.9GW,总成本2273亿,GW成本81.3亿。2022年末,730个项目总装机容量34.9GW,总成本2610亿,GW成本74.8亿。半年间,单位成本下降6.7亿、降幅8.2%。

收益分析

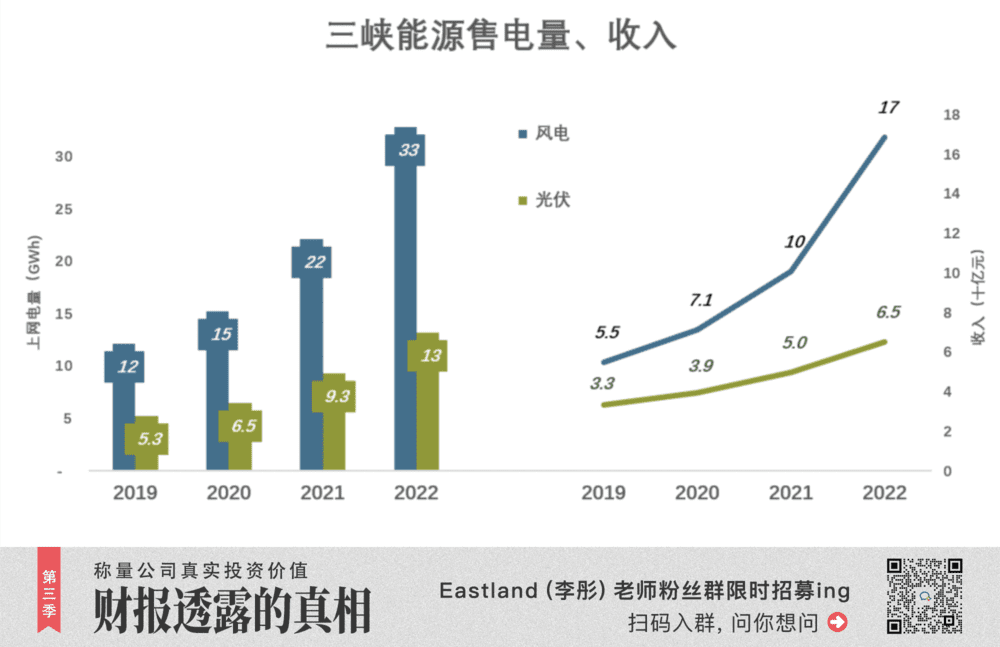

1)上网电量及售电收入

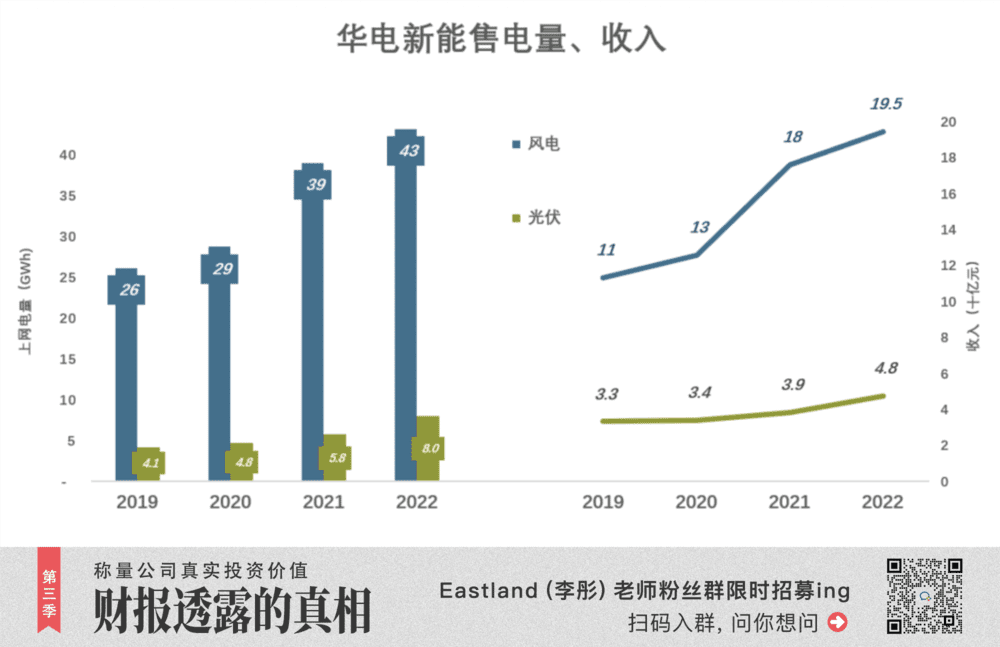

2022年,华电新能风电、光伏上网电量分别为431亿度、80亿度,收入分别为195亿(其中补贴84.5亿、占比43.3%)、47.5亿(其中补贴25.7亿、占比54.1%)。

2022年,三峡能源风电、光伏上网电量分别的329亿度、132亿度,收入分别为169亿、65亿。

2)单位装机容量效益

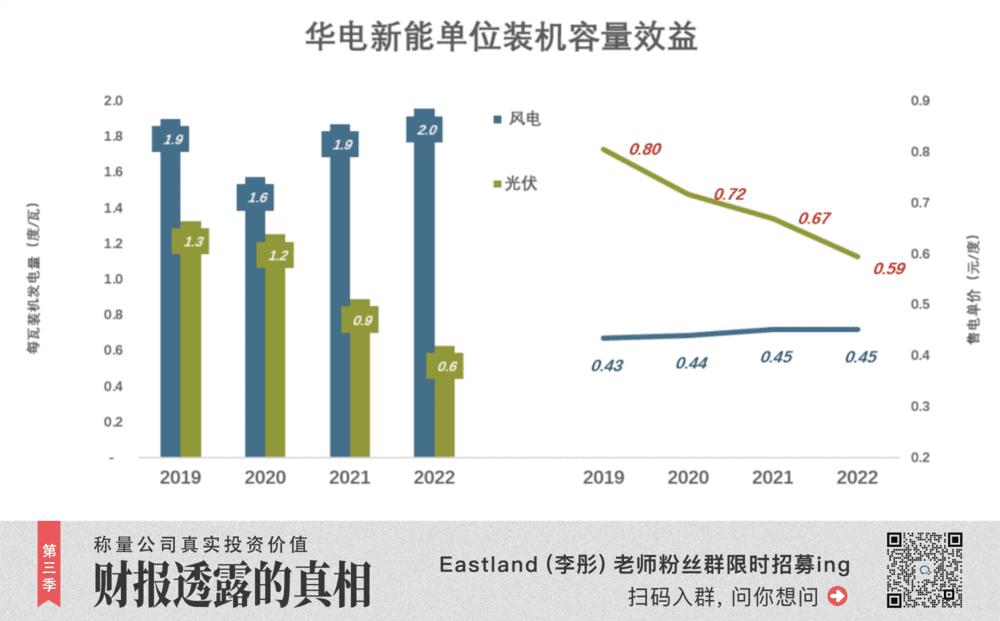

华电新能

截至2022年末,华电新能风电装机容量22.1GW,上网电量431亿度,每GW装机容量贡献19.5亿度,约合每瓦2度。

全年售电收入195亿、度电收入0.45元。与2019年相比,风电单位装机容量输出电量及售电单价均稳中有升。

截至2022年末,华电新能光伏装机容量12.8GW,上网电量80亿度,每GW装机容量贡献6.25亿度,约合每瓦0.6度。

而2019年每瓦光伏装机容量贡献上网电量1.3度。2022年光伏利用小时数比2019年还多56小时,GW贡献剧降的原因很简单——2022年H2新建/购买的141个项目仅运营了几个月。

2022年,光伏售电收入48亿、度电收入0.59元。而2019年光伏度电收入高达0.8元。

光伏项电收入降幅远高于风电,体现了补贴退坡的速度、力度。存量项目有补贴,新增项目无补贴,度电收入还会被摊薄。

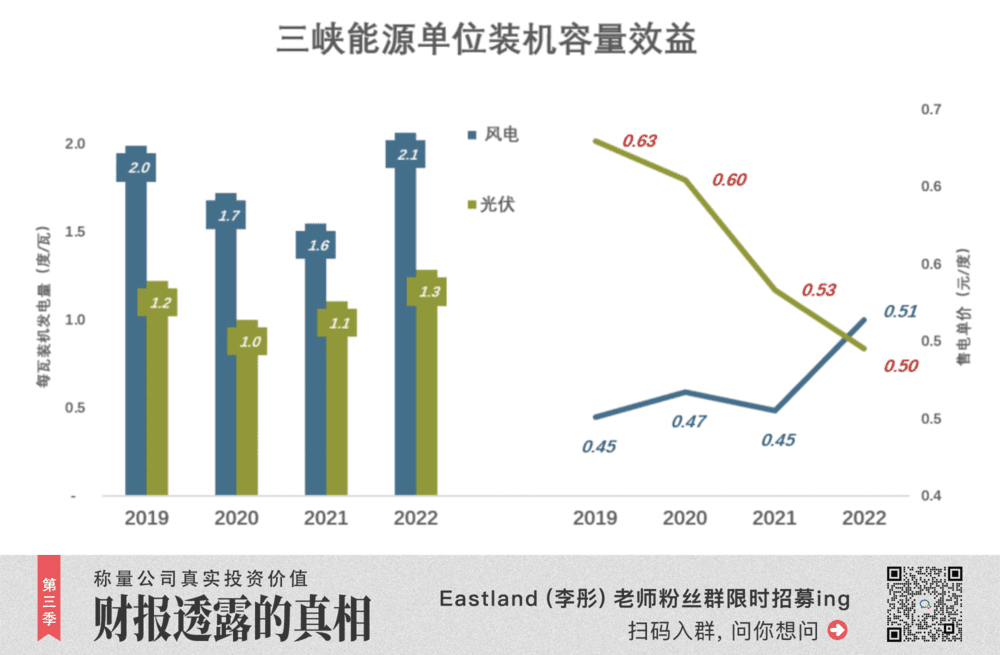

三峡能源

截至2022年末,三峡风电装机容量15.9GW,上网电量329亿度,约合每瓦2.1度。风电收入169亿、度电收入0.51元,比2019年高6分钱。

截至2022年末,三峡能源光伏装机容量10.3GW,上网电量132亿度,每GW装机容量贡献12.8亿度,约合每瓦1.3度(与华电新能2019年水平相当)。

2022年,三峡能源光伏收入65亿(高于华电新能),度电收入0.50元、较2019年低0.13元。

单位装机容量自建/购买成本、单位装机容量贡献上网电量、度电收入,是决定投资收益的三个关键因素。

虽然发出来的电是“同质”的,但电力投资平台的收益却相差甚远。

补贴退坡指的是新增项目,存量项目不受影响。投资平台的收益与存量项目直接相关。进入后补贴时代若干年后,这种差异会被逐渐抹平。

三峡能源市值约1600亿、市盈率16倍(动)。华电新能营收、净利润、装机容量、经营活动现金流净额等指标均略高于三峡能源,发行市盈率不应高于三峡能源太多,否则破发可能性较大。

*以上分析仅供参考,不构成任何投资建议