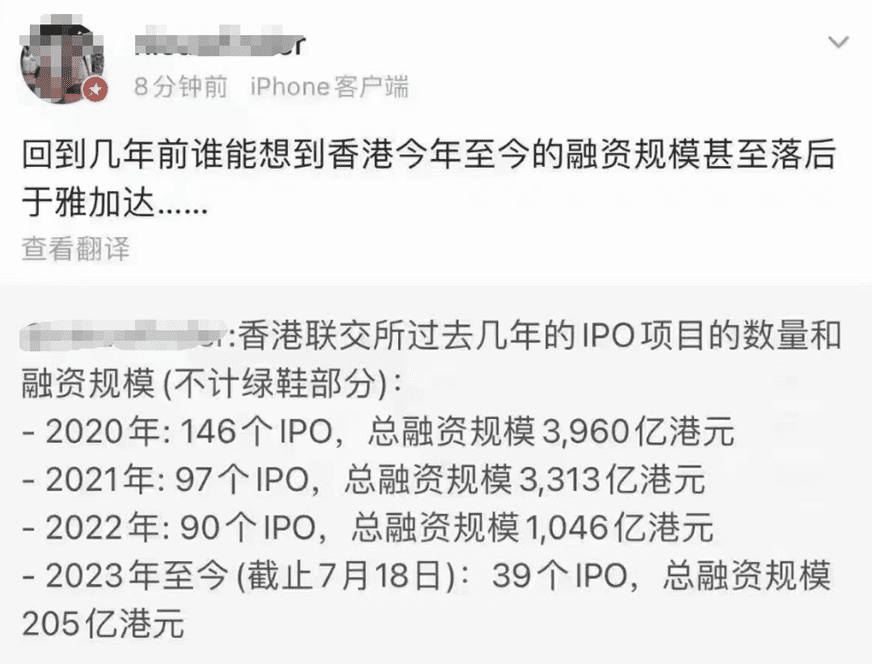

这段时间,你应该见到过这样一组数据,据统计香港联交所(不计绿鞋股票),近几年的IPO数量融资规模呈现出不容乐观的下滑趋势,从2020年的146个IPO、总融资规模3960亿港元,减少到了2022年的90个IPO、总融资规模1046亿港元——包括到2023年也没有得到明显的改观,截止7月18日全年已过半,港股“只完成”了39个IPO和总融资规模205亿港元。

然后可能是为了更具体地表现出这组数据的夸张程度,创投圈又同步热捧起一个标杆:按照今年截止目前的数据统计,港股的整体募资规模还不如东南亚国家印度尼西亚。

但这个故事如果深挖一下,其实可以得到一个完全不同的版本。

在传播最广的叙事逻辑里,印尼股市在2023年第一季度迎来了“历史性”的发展阶段,完成的IPO事件超过30起,速度几乎达到了2022年的4倍。

与此同时,还有44家企业处于IPO筹备阶段,数量最多的3个赛道分别是非周期性消费(共11家)、基础工业(共6家)和创新科技(6家),看上去确实很有当年“Copy 2 China”时代,美元基金们高喊着“所有产品都值得在新兴市场重做一遍”的影子。

而在募资规模上,这些共同创造历史的IPO事件却并没有按照正态分布。一季度最大IPO事件来自国有能源公司Pertamina的分拆企业、地热能开发商Pertamina Geo Thermal Energy,其5.97亿美元(约43亿人民币)的募资规模是同季度上市的饮料厂商Mitra Tirta Buwana的312倍,是2022年印尼股市全年募资额度的27%,几乎是凭着一己之力拔高了印尼股市的天花板。

进入第二季度,格局更加一边倒,最大IPO来自镍矿石加工商Harita Nickel和它的直接竞争对手Merdeka Battery Minerals,募资规模分别达到了6.72亿美元和5.92亿美元。排在它们身后的,是国有化肥生产商Pupuk Kalimantan Timur,据报道他们计划通过即将启动的IPO募资5亿美元;而Pertamina Geo Thermal Energy的上游企业,能源勘探企业Pertamina Hulu Energi也进入了pre-IPO的融资阶段,目标定在了10亿美元……

可以说,印尼股市能够在全球股市整体疲软2023年创造新高,直接原因就是在新能源时代再次做到了“家里有矿”——印尼不仅是欧派克成员、世界第九大石油生产国,还是世界上仅次于澳大利亚的最大镍矿产区,储量占世界的近四分之一,并拥有大量的钴和铜矿藏。

这三种金属都被广泛用于制造电动汽车的电池,其中铜也是太阳能电池板的关键材料,钴则是风力涡轮机的重要零件原材料——配合2014年维多多政府不断出台的原材料商品出口禁令,基本所有涉及先进制造业的国际资本不得不印尼进行了“基础产业链”投资。

美国财经媒体thestreet注意到,瑞士大宗商品及矿产交易公司嘉能可集团正在成为印尼股市的主力买家。英国风投机构Baillie Gifford负责新兴市场业务的投资经理Roderick Snell直言不讳地表示,今年印尼活跃的IPO表现“很大一部分来自多家国有矿产企业的上市”,“为这个国家带来我们以前从未见过的大量投资”。

第三方分析机构CRU Group所整理的数据显示,印尼的原材料粗加工产业在外国资本的帮助下得到了迅速发展,截止2023年5月印尼的精炼镍供应量已经占到了全球的38%以上。荷兰国际集团(ING)大宗商品交易分析师Ewa Manthey表示,“在电动汽车电池需求不断增长的情况下,激增的镍产量,预计将成为该国未来几年最大的增长来源”。

就连印尼投资协调委员会都没有否认这一点。该机构此前发布的一份数据坦承,2022年印尼获得的外国直接投资总额(FDI)高达440亿美元,创历史新高,比上一年增长44%,而大部分投资进入了该国的金属行业。

很显然我们寄托在港交所的期望,不应该是这样的。在我们感叹18A将香港资本市场潜力透支,又在今年推出18C时,其实也是一个成熟资本市场不得不进行的转型,更是对投资者的双重考验。

当年在18A推出之际,时任港交所行政总裁层就预测,大批未盈利的生物科技公司赴港上市将会“一地鸡毛”,市场要做好心理准备,现在看来这话没毛病,但乐观点说,投资者也不应当忘了,当年泡沫后的纳斯达克与互联网,迎来了二十年的狂飙突进。

此外,在投资链条上,这些IPO端口的收紧,已经传导到了一级市场,很多市场上活跃的基金都在发生一系列出清、转型的变化,甚至在重新构建、定义一种新的市场规则——这都是正向作用。

比如,更小的赛道,更小的基金,更短的周期,更快的资金周转,以及更短的投资轮次。很多人诟病VC和PE投资的跟风、夸大、投机,在港股一次把病都给治了。“丐版IPO”是市场上最现实的交易,容不得半点谎言,更是市场触底的必经之路。

再说今天印尼活跃的股市表现,更多是印尼正在经历“资源资本化”的结果,是经典经济学里一条并不性感的规律在起作用:资本市场诞生的初衷,是作为一个把资源和资产通过“资本化”来产生增值的工具。

这当然可以营造短时间内的资本繁荣,而且不得不承认印尼想要快速发展,这也是不得不抓住的时间窗口,资本永远朝着最低洼的地区流动,这是铁律,不过以华尔街为代表的发达国家资本市场,会永远待在紧缩的痛苦时期吗?

而且假如你对此话题产生兴趣,顺着“东南亚”+“IPO”等作为关键词组合检索,很容易发现今年7月再注意这个问题已经有些晚了,大量的公开数据似乎都在证明,“东南亚目前是资本市场最青睐的IPO目的地”这个答案。

例如据德勤在7月初发布的数据显示,虽然在2023年Q1季度全球IPO市场处于整体低迷状态(共299起IPO事件、融资总规模约215亿美元,同比分别下降8%和61%),但东南亚市场仍然表现强势,在过去六个月里共完成了85起IPO、募资共计33亿美元,分别增长16%和5%。

Dealogic的数据则显示,按照募资规模计算,东南亚已经成为了全球第四大IPO市场,超过日韩西欧,仅落后于中国、美国和阿联酋。

至于“印尼”,那更是这轮讨论中的高频参照物。安永在今年4月发布过一份“2023年第一季度全球IPO市场”报告,标题直白地用“持续的不友好环境”来形容全球经济形势有多颓,前一段说北美市场远低于“过去十年同期可比数据”,后一段感慨亚太地区的投资者们“警惕又观望”,横批“年初所有美好的希望都在季末湮灭”,唯独把“市场状况令人鼓舞”这样的好词留给了印尼。

安永用来支撑起“鼓舞”情绪的数据是,过去4年时间里,印度尼西亚市场的IPO总规模从2019财年的15万亿印尼盾(约71.8亿人民币)猛增到了2022财年的33万亿(约158亿人民币)印尼盾。

与此同时,2022年也创造了印尼股票市场成立以来发行数量的历史新高,共完成了59起IPO,其中科技公司GoTo又以14万亿(约67亿人民币)印尼盾的募资规模成为当年东南亚市场最大的IPO事件。

等到2023年上半年,印度尼西亚市场干脆直接包揽了东南亚整个区域市场的70%,仅计算截止到2023年4月的IPO募资总规模,雅加达交易所已经超过了华尔街。

基于这段论述,你甚至能看到部分媒体给出了这样的判词:“华尔街垂死挣扎……以印尼为代表的东南亚市场却存在大量令人兴奋的机会”。是不是真的很让人羡慕?

更何况,印尼的“股市腾飞”,发生在当下的“资本淤塞”时期。数据显示,华尔街和美国的VC/PE圈乃至全球资本市场,都陷入了或许前所未有的“资本堰塞湖”。

PitchBook今年7月发布的一份报告指出,“虽然私募股权市场的流动性正在逐步恢复到疫情前的水平,但在很长一段时间内整个市场都会处于‘资本’过剩的状态,进而导致出现普发性的‘退出难’困境”。

对应的数据是截至2023年3月底,美国私募股权市场的交易总金额和退出数量已经连续三个季度下降;与2021年第四季度的2012亿美元相比,今年第一季度美国PE退出价值下降了72%,比次贷危机期间的跌幅还要大。

而“资本淤塞”的一体两面,是私募股权市场的退出工具箱出现了不同程度的“失灵”:

由于美联储不断地加息抬高了金融工具的使用成本,“并购”正在快速从一个灵活退出策略坍缩为“紧急避险”的安全线,2023年Q1季度所完成的并购交易基本都是在“估值打折20%”的情况下完成的;

同样,由于美联储不断地加息降低了游资流动性,“IPO”同样大概率意味着交易需要在“估值打折”的情况下完成,甚至倒逼2023年美股出现了一波上市公司私有化的热潮,截至2023年7月共有13笔PE主导的私有化交易完成,总价值达246亿美元;

S基金以及资产净值贷款作为增加流动性的策略,在私募股权市场里的热度迅速攀升——根据17Capital统计的数据,从2021年9月到2022 年9月,涉及净值贷款的交易量猛增 50%,资产净值贷款的融资规模同比增长了40%——但由于这些策略本质上是为了“延伸对项目资产的持有期权”以等待更好的周期出现“来翻本”,所取得的收益很难成为下一次募资时“具有说服力”的筹码……

以至于分析师按此悲观地推算,预计到2035年时,私募股权市场的“淤塞”资本规模可能高达3600亿美元。

在目前的周期里,以印尼为代表的东南亚确实成为了“资本应许之地”,但资本“堰塞湖”终有一天将重新疏通,那时东南亚又将经历什么?

至少在2004年,欧洲中央银行就在一份课题报告中,就已经以90年代末的亚洲金融风暴作为例证,明确指出“过度开放的金融市场”,换来的往往是“短暂的增长、长期的痛苦”。

而这也正是我对开头这波讨论感到费解的地方:我们所表现出来的“羡慕”情绪,到底是在“羡慕”什么?为什么印尼股市这样的案例能够在饱和的信息流里得到足够的关注,顺利成为了一个看上去富有“模板意义”的行业议题?是觊觎东南亚市场的“避风港”角色?IPO上市立项标准的激进宽松?还是以“资源红利为主导,但却能快速发展的”简单经济结构?

我不知道,一个强烈的直觉是没有答案,毕竟小野老师在上一期《投中吐槽大会》里不是说了么:“专业性在某种时候是一个牢笼,因为我们在强调专业性的同时,实际上就是在鼓励以一个已知的东西去判断一个未知的东西,而这个行为的结果就是带来失焦或者失准”——仔细想想,对于伴随着互联网革命成长起来、作为上一个周期胜利者的中国创投圈来说,“忘‘我’地思考”确实太难了。

本文来自微信公众号:投中网 (ID:China-Venture),作者:蒲凡