到过泰国旅游的人都知道,在泰国的街上,放眼望去几乎都是日系车。

泰国人有多爱日系车呢?在问答网站上,甚至有人提问:

为什么泰国街上99%都是日本车?

而底下的回答则“一本正经”地更正他:

不是99%,是85%。

不论是85%还是99%,都足够说明了日系车在泰国民众心中的分量。

市场调查机构Marketline的数据显示,2022年,泰国销量前十名的车企品牌,有八家都是日系,而中国上汽的名爵和美国的福特成为仅存的“独苗”。

泰国2022年各品牌新车销量,来源:Marketline

但是,如果你足够细心就会发现,尽管日系车仍然占据着泰国大半壁江山,但大部分品牌的增速却出现了显著的下滑。

这是因为,越来越多的中国车企也来到了泰国。

今年6月,泰国新登记纯电动车榜单中,哪吒、比亚迪、欧拉占据前三。除了第四、五名的特斯拉、第九名的沃尔沃(也隶属于中国的吉利),前十中的车型都被中国车企所包揽。

去年九月,比亚迪与泰国WHA伟华工业园区签署购地协议,购买泰罗勇府约96公顷的地块以建设电动汽车工厂,计划于2024年投产,年产量达15万辆。

卖方WHA表示,这是该公司25年来最大的一笔交易。

根据日本贸易振兴机构(Jetro)汇编的数据,这笔交易可能会使中国在2022年成为泰国最大的投资者,自1994年以来首次取代日本。

“东南亚底特律”

日本车企与泰国的渊源起源于上世纪六十年代。

1962年,泰国暹罗汽车公司与日产成立合资企业“暹罗汽车&日产有限公司”,日产由此成为首家在泰国建厂的日本汽车制造商。

同年,丰田也在泰国设立合资公司并建厂。1968年,丰田泰国工厂就成为了唯一一家丰田日本海外出口卡罗拉的工厂。

此后,本田、五十铃等车企也相继进入泰国,并将泰国作为其主要海外出口生产基地之一。

车企亲睐的原因之一,是泰国政府对其汽车产业的扶持政策。

为保护其国内制造业,泰国政府对汽车征收80%的进口关税,对摩托车征收60%的进口关税。同时,泰国政府允许外国投资者购买泰国土地,推出利于外国税收优惠政策。

例如,本次比亚迪购地的罗勇府,本身即是泰国汽车工业的中心,泰国政府将该地区的税率降低了50%。新进入该地区的车企,还可获得长达八年的所得税豁免。

也正因如此,除了日本车企外,欧美车企如通用、福特、宝马也紧随其后在泰国设厂。通用汽车发言人曾表示,泰国工厂是其亚太地区和非洲的主要制造中心,其车辆出口到包括澳大利亚和新西兰在内的15个市场。

自此,泰国成为了东南亚最大的汽车生产国和出口国,也是仅次于印尼的东南亚第二大汽车销售市场。

有各大车企“撑腰”,泰国有了也赋予其自身“东南亚底特律”称号的底气。

“家外之家”

在众多车企之中,还是要数日本车企和泰国最“投缘”,也最“长情”。

自1962年起,日本车企就已在泰国“盘踞”超过六十年,丰田更是占据了泰国超过三分之一的份额,成为泰国当之无愧的“国民车”。

丰田也给予了泰国对于这些强劲销量相应的回报:丰田及其集团公司在为泰国带来了27.5万个工作岗位,约4%GDP的产值。仅过去十年,丰田就在泰国投资了超过十亿美元。

Jetro的数据也显示,截至2022年3月,日本占泰国外国直接投资(FDI)余额的32%,是到那时为止最大的海外投资者。

鉴于丰田这样的日本车企在泰国的主导地位如此之高,以至于几十年来,它们几乎把泰国市场视为本国市场的延伸。

去年底,丰田在泰国举办了其在泰国开展业务60周年的活动,时任丰田总裁丰田章男还颇为激动地表示了他对于泰国的喜爱之情:

就我个人而言,我一直认为泰国是我的“家外之家”。

如果我不用因为工作而住在日本…我愿意住在这里!

在这场活动上,丰田推出了首款电动皮卡。对于这个丰田驻扎已久的市场,以及正在面对新能源汽车挑战的丰田,丰田章男说:

丰田和泰国的未来非常光明,而且只会越来越光明。

但就在丰田举办周年庆的几个月之前,比亚迪刚刚签下购地协议,使中国超越日本成为泰国最大的外国投资者。

这一点,或许被丰田章男有意无意地忽略了。

裂缝

日本车企对泰国市场的掌控,在电动汽车这里出现了裂缝。

据泰国汽车媒体“AutoLife”,今年上半年,中国品牌占据了泰国电动汽车销量的80%。日本品牌中,丰田bZ4X仅售出13辆,6月销量为1,而日产聆风的6月销量,为0。

这种转变,体现出了日本车企与泰国政府面对电动汽车所呈现出的态度分歧。

一个事实是,日本车企对于电动汽车,一直持着非常谨慎的观点。

在日本政府推出燃油车禁令时,丰田章男批评称,仓促实施燃油车禁令将导致当前汽车行业的商业模式走向崩溃,大批企业将因此消亡,造成大量工人失业。

作为过去燃油车的领导者,日本车企在时代颠覆下感受到了不安全感。

尽管日本车企在后来终于向电动汽车让步,并在去年首次正式确认在泰国生产电动汽车,但这一转变来得太迟。

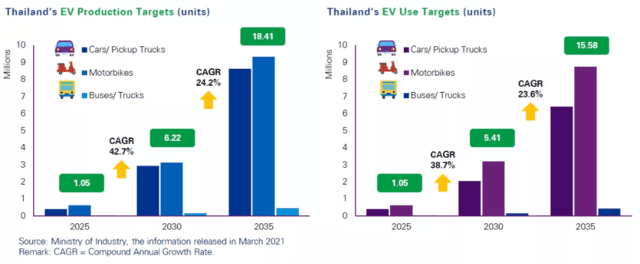

早在2016年,泰国政府就制定了电动汽车普及的路线,并批准了针对泰国本土电动汽车生产的税收优惠计划。

在政策激励与泰国本土完善配套产业的吸引下,一批中国车企来到了泰国,开始重塑泰国的汽车业,并完成对日本车企的“颠覆”。

开拓

中国车企对泰国市场的探索始于十一年前。

2012年,上汽集团与泰国华人财团正大集团合资,在泰国正式投资建厂。上汽旗下品牌名爵也于2014年正式进入泰国市场销售。通过与泰国本土龙头企业合作,名爵在泰国发展也算顺畅,于2021年跻身泰国汽车品牌前十名。

2019年,名爵在泰国推出首款电动车型 MG ZS EV, 随后又推出了 MG VS HEV、MG EP。为中国车企通过电动汽车这一赛道打开市场奠定了基础。

去年9月,长城汽车泰国罗勇新能源工厂第一万辆新能源汽车宣布下线。在长城泰国工厂生产的汽车,有60%在泰国本土销售,40%出口到海外汽车市场。

紧接着,比亚迪、哪吒、广汽埃安等车企也相继开启了赴泰建厂的计划。

中国车企在泰国能够迅速发展,一方面与两国相近的文化有关,泰国消费者在一些行为习惯上与中国本土仍然有着相似之处,尽可能地减少了“水土不服”的情况。

而另一方面,泰国原本就足够完备的汽车零部件产业。

作为东南亚最大、全球第十一大的汽车制造国,泰国的汽车整车组装与制造能力已经相当成熟,年均整车产能接近200万辆,占东南亚汽车市场近50%份额,泰国汽车产业工人约占其劳动力人口的10%。

泰国本土的零部件制造业也已经十分完备,据报道,泰国本地有近700家可向汽车装配厂供应零件的一级汽车供应商,现地零部件采购率高达98%。

更重要的是,泰国的电动车渗透率目前仍不足3%,但泰国的计划是到2030年“零排放汽车在新车产量中占比将达到30%”。

这为已经疲于内卷的中国车企提供了更广阔的天地。

助力

与蔚来、小鹏汽车选择向西进入欧洲市场,借助当地合作伙伴力量销售新车的车企不同,这些向南进入东南亚的车企大多看中的是其更接近中国的地理位置、更低的人力成本,以及在当地建厂所能获得的降税补贴、关税豁免等一系列政策红利。

在推动传统汽车产业转向新能源汽车这一方面,泰国在政策上给予了大力的支持。

2022年,泰国推出了新纯电车补贴和税收减免政策,给予每辆纯电动车最高15万泰铢(约合3万元人民币)的补贴,将电动乘用车的消费税由8%下调至2%,道路税减免八成。

此外,泰国投资委员会还表示,泰国政府同意为电动汽车生产商提供长达8年的企业所得税豁免权,以及在2025年底前免除电池、电动汽车驱动电机、电动汽车压缩机等关键零部件的进口税,并承诺补贴汽车厂商的电力成本。

不过,要想获得这些优惠政策和补贴,车企必须在泰国设有工厂。这也是多家中国车企选择在泰国建厂的原因之一。

上月,泰国中华总商会主席林楚钦在一场活动上表示,越来越多的中国电动汽车制造商目前正关注泰国市场,并将其作为面向周边经济体的生产和分销基地:

从MG名爵、长城汽车和比亚迪的投资来看,电动汽车是目前(对泰投资)最具开创性的行业。泰国最近为中国汽车制造商提供的投资激励措施支持了这一前景,且投资正不断涌入。

在一系列优惠后,中国车企能够提出具有竞争力的价格,以吸引传统燃油车车主,并挑战日本车企在市场上的主导地位。

2021年,欧拉好猫在泰国上市,起售价为989000泰铢( 29800 美元),与名爵在泰国销售的最便宜车型相当,比日产聆风便宜30%。

不过,尽管中国车型在泰国占据了价格优势,相较于国内的售价仍然有着50%左右的溢价(好猫在国内起售价为12.79万元),这也为车企留出了更多利润空间。

当然,最关键的原因之一,还是日本电动汽车转型缓慢,为中国车企创造了机会。

泰国政府数据显示,去年在泰国注册的近85万辆新车中,只有1%左右是电动汽车。但在今年1月至4月间,这一比例上升至6%以上。

尽管这一比例尚且微小,但这是中国新能源车企在一片新市场从零开始获得的成绩。

野村证券研究所泰国咨询部门负责人Hajime Yamamoto表示,未来10年,中国品牌可能通过推出平价电动汽车,从日本手中夺走至少15个百分点的市场份额:

随着中国汽车制造商将生产转移到泰国,中日之间的竞争可能会变得更加激烈。

尾声

今年早些时候,美国标普公司发布了一份消费者行为变化的研究报告,该报告指出,像丰田、本田这些在海外扎根已久的日本车企正在逐渐被遗忘。

研究还表明,2022年转向电动汽车的绝大多数消费者来自丰田和本田。

此刻,尽管诸如丰田后知后觉推出了bZ4X这样的车型,但现实告诉它们,要在电动汽车市场取得成功并不像他们想象的那么容易。

与此同时,羽翼日渐丰满的中国车企,也许不会再给予它们奋起直追的机会了