本文来自微信公众号:晚点LatePost (ID:postlate),作者:龚方毅,编辑:黄俊杰,头图来自:视觉中国

过去 8 年聚集的力量,开始回摆了。

风险投资(VC)可以追溯到 17 世纪的捕鲸业。美国东北部新英格兰地区,捕鲸船长带领 10 多个船员,驾着不到 20 米长的单桅帆船,在大西洋的大风大浪间猎杀和船差不多大的抹香鲸,从它们的头盖骨下抽取工业革命所必需的润滑油。出海的船,有 1/3 永远回不来。

资助者寻找合适的船长,资助他买船、招船员,赌他的技能、经验、领导力和运气,换来捕鲸船所载(carry)的一定比例的鲸肉、鲸油。今天 VC 机构以类似的逻辑挑选创业者,也用 "carry"这个词指代自己从投资收益里所抽取的回报。

这门追逐高风险高回报的生意跨越了美国独立战争和南北战争,增长了整整两百多年。1715 年时,新英格兰只有 6 艘捕鲸船,过了 100 年才到 200 艘。但随着更多投资者加入,捕鲸船队在之后 20 年里扩张到 600 多艘。他们用上了当年的尖端科技,用蒸汽机取代风帆、以火药投掷鱼叉,更有效地猎杀鲸鱼。

知名硅谷投资人马克·安德森(Marc Andreessen)常用捕鲸类比自己所在的行业。但他比较少提的是,风险投资驱动的美国捕鲸业在到达顶峰后不久就急剧下滑。主要因为回报最高的抹香鲸在大西洋几乎灭绝,对捕鲸船的投资已经不再有好收益。

现在,两个行业的相似性已经进行到了急转直下的阶段。

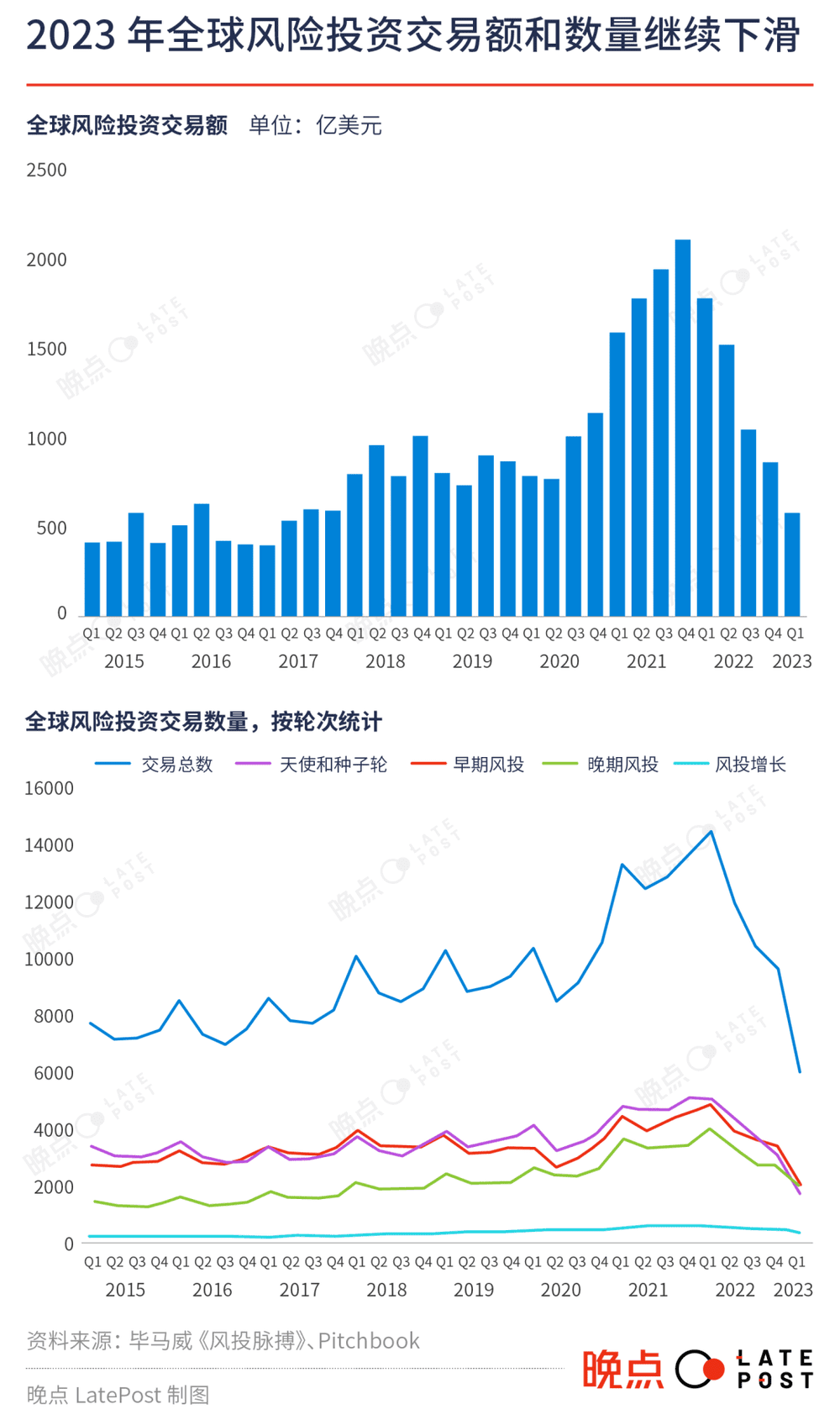

自 2015 年开始,涌入 VC 市场的资金急剧增加,在新冠疫情暴发后走向顶峰。过去两年,VC 融资超过 5500 亿美元,大致等于 2008 年金融危机暴发后,中国中央财政刺激的规模。

形势在过去一年多逆转。根据私募数据统计机构 Pitchbook,中美 VC 投资规模在 2022 年各下滑超过 1/3。

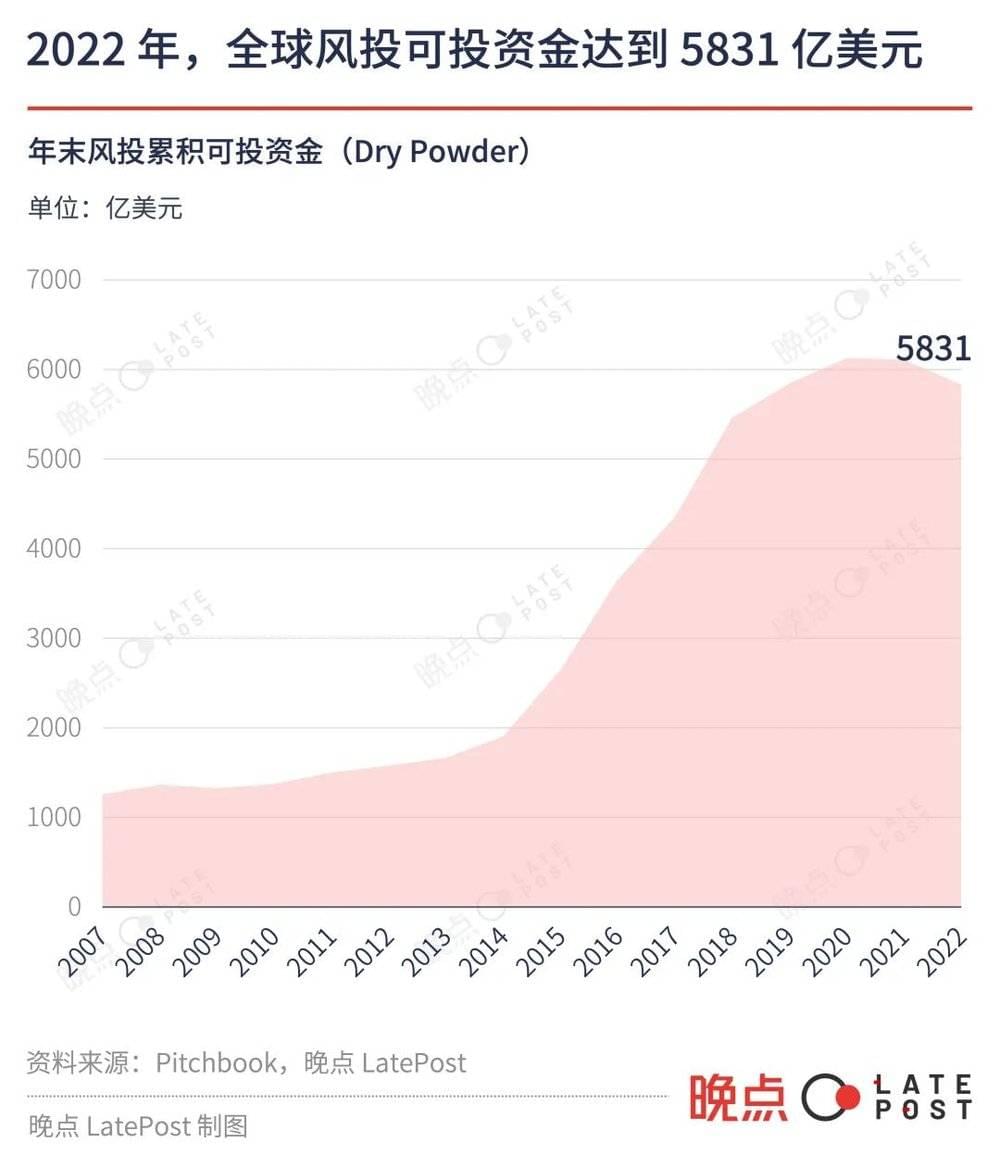

到 2022 年底,全球 VC 机构积累了 5800 亿美元可投资金,但今年一季度,他们的投资额进一步下滑超过一半。

今年 6 月下旬,彭博社报道称老虎环球融资 8 个月,只找到 20 亿美元,不到计划中的 1/3。这家疫情期间红极一时的投资机构 2021 年一次就募得 127 亿美元。现在它投资减计 90 多亿美元,已经减半的募资目标也无法实现。

更早一周,红杉资本宣布全球的投资一分为三,结束了以"Sequoia"作为全球品牌的历史。美国、中国、南亚各自的管理合伙人说这是讨论数月后所做的决定,他们否认受地缘政治催化,更愿意强调红杉不同分支间的利益冲突,以及监管合规的复杂性日渐增加。

一年半之前,红杉资本宣布重组美国和欧洲业务时,它的全球执行合伙人罗洛夫·博塔(Roelof Botha)还在说风险投资约定俗成的十年清盘限期已经过时,诸多新公司绝大部分价值是在上市后兑现的,过早清盘意味着可能放弃大部分丰厚利润。

规模更大的软银愿景基金仅去年二季度就亏损 230 亿美元。孙正义说,“我曾经因为赚了大钱而沾沾自喜,现在想起来很惭愧。”

这三个机构是过去几年融资规模最大的几个 VC 基金。他们的膨胀与收缩也是过去 8 年来风险资本,以及诸多依赖于此的行业变化的集中体现。

以资金规模结束市场竞争,是追逐规模的开始

2010 年 5 月,周航创办易到的时候,踩上了一个完美的创业起点。那时 Uber 正在美国筹备中,还没几个创业者意识到手机叫车将随智能手机一并普及。它在 A 轮融资拿到 1000 万美元,和 Uber、小米相当。

等滴滴和快的 2012 年开始给出租车司机发宣传单的时候,易到已经有了稳定车队和客源,迭代产品一年多。这是曾经风险投资所期望达到的先发优势——找到先行者,冒险给他一大笔钱。等大多数人意识到机会之时,这家公司已经遥遥领先。

但仅仅一年后,这个市场就跟易到没什么关系了。

“资金规模迅速摧毁了首创者先发优势。” 易到最早的投资人,五源资本(原晨兴创投)创始合伙人刘芹 2020 年对《晚点 LatePost》说。他错过了整个网约车市场。遵循着风险投资的经典打法,刘芹抢在别人之前看清趋势,再找到最有希望的公司。而滴滴的成功完全改变了游戏规则。

2013 年 12 月,腾讯和阿里分别入股滴滴和快的,开启打车大战,把一线城市的打车费压到 3、5 元。易到的用户快速流失,市场基本被滴滴和快递瓜分。

周航起初无法理解这样的 “自杀行为”。那轮打车补贴大战时,滴滴和快的主要提供出租车服务,收不到提成,看不到盈利可能性。事实上,滴滴的出租车业务至今也只有微薄盈利。易到一开始不愿加入补贴战,曾在 2014 年放弃了一笔大额融资。

启动补贴大战后仅 8 个月,滴滴和快的就至少烧掉 24 亿元。资金弹药先由腾讯、阿里,再由风险投资机构批量送上。新加坡主权基金淡马锡在 2014 年底加入打车大战,红杉和高瓴则在次年一月入场。再过一个月两家公司合并,此时他们已经拿到近 15 亿美元融资。

“在互联网的世界里,差异化服务、会员体系、强有力的资源,这些都不如流量和价格战。”2018 年周航在《重新理解创业》一书时,回头总结道。

易到在 2015 年也加入到补贴战,但错过融资时机难以争取到新的资金,只得与乐视结盟。创始人周航辞职离开,易到则跟乐视其它业务一样慢慢消失。

之后 Uber 带着更大规模的资金来到中国,再战一轮,卷入各式各样的投资人,既有软银、老虎环球、DST 这样的 VC,也有阿里、腾讯、淡马锡等战投,还包括中国邮政、交通银行等国资。等到滴滴上市之时,已经融资 200 多亿美元。

从此开始,用钱解决竞争成为 VC 的新战术。

摩拜和 OFO 成立前三年的融资额比滴滴和快的同期高一倍。已经破产的蛋壳公寓上市前 7 轮融资 58 亿元,成为长租公寓市场最头部的企业。同样资金链断裂、前期巨额融资的还有每日优鲜,从 2015 年到 2022 年出事,融资近百亿元。

公司估值迅速变大,而传统早期风险投资机构跟不上了。投资人 Aileen Lee 在 2013 年第一次用 “独角兽” 比喻那些估值 10 亿美元以上的初创公司时,全球一共有 43 个独角兽。2015 年结束时,这个数字超过了 200。

最先抓住这个变化,重塑风险投资机构的人是孙正义。2016 年夏天,已经选好接班人、即将退休的孙正义决定再做几年,并决定五年内筹集一支千亿美元的基金,为迎接再一次技术大爆炸做好准备。次年,这个名为 “愿景” 的基金完成首期募资。

孙正义说愿景基金会不同于传统 VC,将寻求公司控制权、拥有董事会席位、和创始团队讨论公司战略。而且一开始公开的几笔投资规模都很大,少一点的十多亿美元,多一点的上百亿美元。

2018 年红杉资本也筹集了一支 80 亿美元的成长型基金。这支基金由已经退居二线的红杉资本管理合伙人迈克尔·莫里茨(Michael Moritz)推动成立。

据金融作家塞巴斯蒂安·马拉比(Sebastian Mallaby)《风险投资史》的描述,莫里茨的干预和 1996 年软银强行 1 亿美元入股雅虎有关。红杉是雅虎的早期投资人,孙正义报价时,红杉犹豫过。投行给了拟上市雅虎很高的估值,但上市总是存在风险,而接受孙正义入股虽然要稀释股权,不过雅虎飙升的估值足以弥补这些 “损失”。

没等雅虎和红杉做出决定,孙正义直接威胁说,如果不能投资雅虎,就会去投资竞争对手并彻底消灭雅虎。

“莫里茨后来决定,永远不要再被有钱的投资人欺负了。” 马拉比写道。

被软银刺激的红杉进而影响其他同行。光速资本合伙人 Semil Shah 说,正是红杉的超级基金促使其他风险投资公司寻求更大的增长基金,并在全球范围内寻找交易机会。2018 年全球 VC 募资额首次超过 3000 亿美元,是 2013 年的六倍。

伴随规模扩大,VC 行业的一些运行规则被改变。这些规则设立之初多为降低投资风险,但限制了投资人在最出色项目中的回报率。

比如大规模 VC 机构开始覆盖更多阶段的公司。此前,投资机构大多只投资特定轮次以降低风险,但专注早期的投资机构错过一个公司之后有资金再跟进,而专注后期投资的则可能错过。拿到更多钱的投资机构往往覆盖更多阶段。

到 2021 年,红杉重组美国和欧洲业务,去除原来的各种限制,既可以投资最早期的初创公司,也可以跟投成熟期的大公司,甚至直接购买已上市公司的股票或者投资加密货币,并且也去掉了原本为了降低风险所设置的退出期限。

投资机构和创业公司相互影响

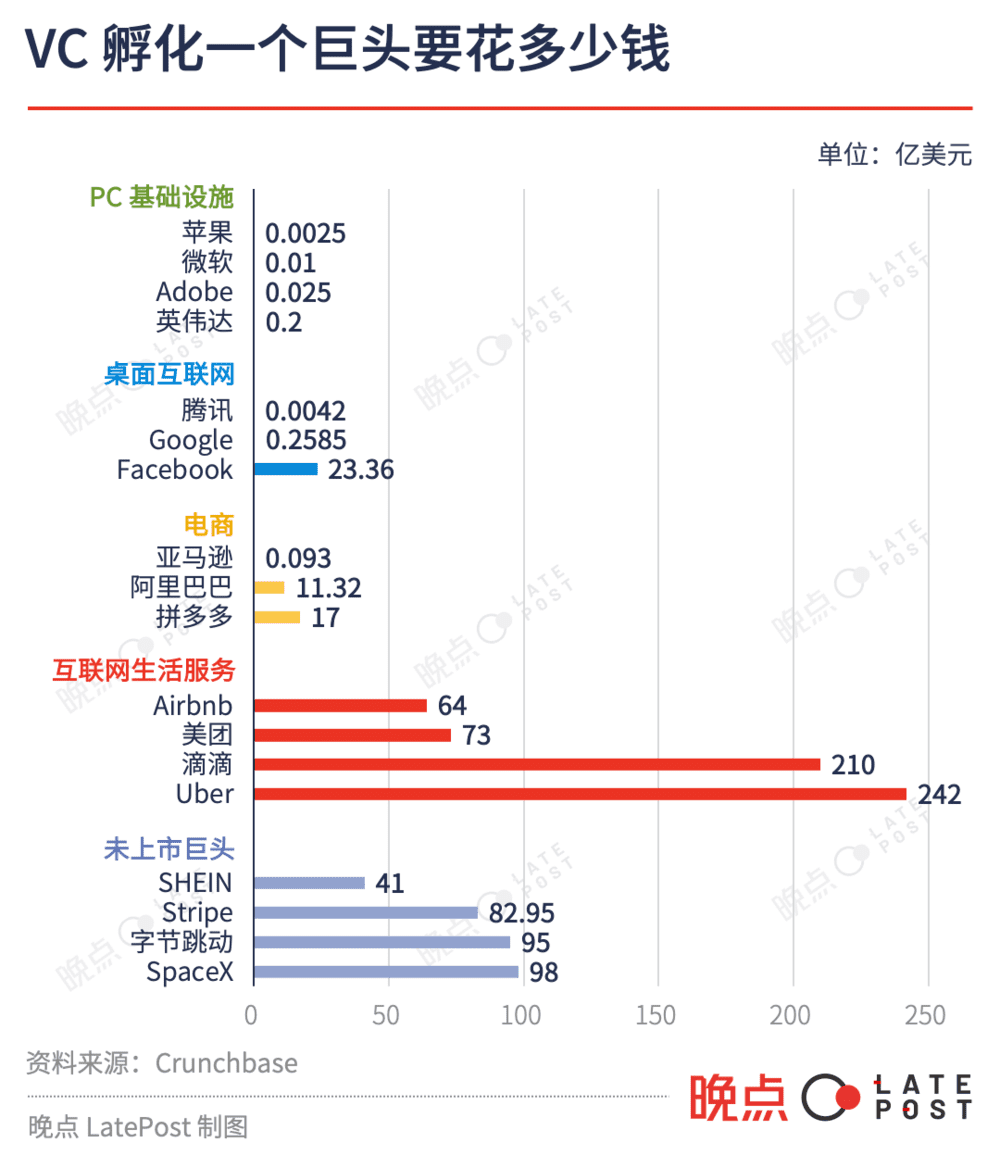

1972 年唐·瓦伦丁(Don Valentine)创办红杉,他募了 300 万美元,投了第一批公司。其中 15 万美元给了创办刚两年的苹果。如果这笔钱留到今天,价值会超过 60 亿美元。

苹果公司 1976 年成立、1980 年上市。上市时净利润率已经达到 10%。但红杉为了确保第一期基金的高回报率,在 1979 年作价 600 万美元卖了手里的股份。

这是风险投资机构早年习惯的遗憾。他们帮助一代科技公司掀起个人电脑革命,但投资金额有限,也无法长期持有股份。回报主要留给了二级市场投资者。今天苹果和微软的市值分别为 3 万亿美元和 2.5 万亿美元,股价比上市时涨了 2000-3000 倍。

2012 年 Facebook 上市时,情况大不相同。这家成立 8 年的公司已经融了 23.36 亿美元,积累了 10 亿用户。IPO 当天,Facebook 市值就达到 1000 亿美元,为最早期的风险投资者带来上千倍的回报。而上市当天买入它股票的投资者就“只有” 6.5 倍回报。

2005 年,还是携程 CFO 的沈南鹏受邀组建红杉中国,并在美国总部的协助下募资 1.8 亿美元。也是从那年起,中国开始量产美元基金。之后的十几年里,最具创新和冒险精神的一批人,抓住移动互联网的机会。

创业者在 VC 支持下在中国建立了庞大的互联网产业,也为投资方带去可观的回报。这次拆分时,沈南鹏负责的红杉中国资产管理规模已经超过了红杉欧美,投资了中国大部分移动互联网时期的明星项目,包括美团、京东、拼多多、字节跳动。这些公司大多已经上市。

超级成功案例给了投资者信心,但整体上,风险投资的成功率没有变得更高。凯鹏华盈前合伙人 Eric Feng 发现,2008 年以前的投资人平均投 6、7 个项目就能保证成功退出,实现回报;到 2014 年,投资人平均得投超过 10 个公司才能有回报。

“所幸” VC 等来了足够多的钱。2014 年以后美国在讨论退出量化宽松,提高融资成本。欧洲则正经历债务危机。受监管和市场环境抑制的资金,急需一个看起来有高回报率的市场。

2015 年,全球 VC 合计募资超过 1400 亿美元。这是超级 VC 基金成形的经济基础。

钱多了之后,投资人急着把钱塞给创业者。2017 年上半年,软银要求入股滴滴 50 亿美元。滴滴 CEO 程维试图拒绝,因为滴滴账上已经有 100 亿美元。但孙正义重复了他对雅虎和红杉说过的话:如果不要这笔钱,他可能会直接投给滴滴的竞争对手。程维妥协了。

网约车、外卖有广阔的想象空间,庞大的资金投入可以让消费者尽快接受新的习惯、让一个公司建立护城河。但当软银将同样的方法套在其他一些公司之上,留下的就是荒诞故事了。

在投资滴滴不久,孙正义快速敲定对 WeWork 的 44 亿美元投资。WeWork 自诩是创业生态基础设施,是一家为企业提供办公解决方案的科技公司,但其最核心业务是租下大片办公空间再分租给小公司。通过持续融资和亏本经营,迫使竞争对手跟着降价、关门,以结束竞争。2019 年,WeWork 估值接近 500 亿美元,但后来提交的招股书不被二级市场所接受,估值减半再减半。现在,它市值跌到 5 亿美元。

还有遛狗公司 Wag。它用 AI 算法公司配对遛狗人和狗主人、以图像识别技术判断狗的情绪。它的创始人在 2018 年开口向软银愿景要 1 亿美元巨额投资,却被塞了 3 亿美元。用机器人做披萨的公司 Zume 的创始人则在同一年被劝说应该去 “改变世界”,拿了 3.75 亿美元。几年后,Wag 低价出售、Zume 直接关门。

2020 年新冠疫情以后,资本更是不再稀缺,海量的钱冲进了股市和科技公司,掀起估值海啸。一批估值百亿美元的创业公司借着乐观情绪集中上市。2021 年仅美元基金扶持的公司 IPO 后市值就超过 2000 亿美元。

情绪又传回一级市场,2021 年创纪录的 1500 亿美元风投资金涌入美国,投资人出手超过 3400 亿美元,差不多是前一年的两倍。

老虎环球进一步 “升级” 了风险投资的打法,一度做到今天才拿到利润表看数字,明天就在创始人要价的基础上加价 25%——为了拿到更多份额。他们放弃押中黑马所能产生的超额回报,只寻求广撒网带来的平均回报,借助 “快速投资——获得回报——快速募资——快速投资” 迅速提高规模。

中国市场在 2022 年之前有着更丰富的投资标的。投资方在各种行业追逐着一个类似移动互联网的机会。根据《晚点 LatePost》这几年的持续跟踪,在每一个被看好的行业,过量资金都以不同的办法造成问题。在芯片行业,不断诞生的新公司反复争抢同一批工程师。在教育行业,广告费一度是行业最大支出。在消费行业,连锁餐饮品牌平均一家门店的估值可以上亿元,在疫情期间极速扩张。

5800 亿美元的难题

俄乌冲突、利率上升和潜在的经济衰退,令 2022 年比 2020 年更不确定。在这充满挑战的年份里,企业更有动力储备现金,“降本增效” 贯穿整年,风险投资也更注重盈利能力。

VC 筹集的资金平时留在出资方(LP)账上,等投资时才会打款(Capital Call),根据《经济学人》报道,以及《晚点 LatePost》所了解的信息,出资方和 VC 都对这个环境下投资非常谨慎,一些大型出资人已经让 VC 暂缓申请出资。

去年仅美国风险交易数量和规模就分别减少了 14% 和 30%,到年底,全市场积累了 5831 亿美元可投资金。谨慎的趋势延续到今年,一季度北美融资总额较去年同期下降 46%,全球则同比下降 53%。

一起倒下的还有二级市场。去年纳斯达克指数跌了 33%、恒生科技跌了 27%,两市 IPO 规模缩水 7 成,上市估值跟着打折。IPO 是 VC 最常见投资退出渠道之一,股市不景气显著增加了公司退出难度,让 VC 更不愿意投资。

一二级市场的疲软可能进一步影响这几年新成立的基金,因为项目投资回报差、甚至没有项目可投,他们未来难以筹款。业界已经开始用 “僵尸 VC” 形容这些基金。早期投资机构 TechStars 的 CEO 梅勒·加韦悲观预计,未来几年可能有一半的 VC 无法筹到下一笔钱。

依赖 VC 的创业公司也因此被推到了一个艰难的境地。许多公司已经习惯每年融资以支持扩张,迟迟没有建立盈利能力。现在钱消失了。

“资本市场的情绪波动像钟摆来回摆动,很少待在摆动轨迹的中心点,几乎大部分时间都在一个极端走向另一个极端。” 投资人霍华德·马克思(Howard Marks)曾在《周期》一书中写到,“而钟摆摆向一端的运动,也为回摆提供了动能。”

现在,风险投资市场的回摆开始了,带着过去 8 年聚集的力量。

参考资料:

《On the Road to Recap》Bill Gurley https://abovethecrowd.com/2016/04/21/on-the-road-to-recap/

《Interview: Marc Andreessen, VC and tech pioneer》Noah Smith https://www.noahpinion.blog/p/interview-marc-andreessen-vc-and

《Global Private Market Fundraising Report》Pitchbook https://pitchbook.com/news/reports/2022-annual-global-private-market-fundraising-report

《US VC Valuations Report》Pitchbook https://pitchbook.com/news/reports/2022-annual-us-vc-valuations-report

《Global Business Update》Sequoia Capital https://twitter.com/sequoia/status/1666029996455112704

《Sequoia Is Splitting Into Three VC Firms》Forbes https://www.forbes.com/sites/alexkonrad/2023/06/06/sequoia-splits-into-three-firms/

《A stats-based look behind the venture capital curtain》Eric Feng https://efeng.medium.com/a-stats-based-look-behind-the-venture-capital-curtain-91630b3239ae

《Venture capital’s $300bn question》经济学人 https://www.economist.com/finance-and-economics/2023/01/18/venture-capitals-300bn-question

《风投脉搏:2022 年第四季度》毕马威 https://kpmg.com/cn/zh/home/insights/2023/04/q4-venture-pulse-report-global.html

《风投》汤姆·尼古拉斯

《风险投资史》塞巴斯蒂安·马拉比

《重新理解创业》周航

《晚点 LatePost》相关报道:《芯片人才热,最资深的猎头都感到疲惫》《滴滴,全球资本的超级工程如何成为资本的吞噬者》《对话投资人刘芹:认知不够,才不敢做疯狂的事》《在线教育大收缩:等待政策落地的 92 天》《餐饮行业的资本大改造》《一家明星消费公司燃料耗尽时》

文中金融数据来自:Pitchbook,Crunchbase,Wind,清科数据

本文来自微信公众号:晚点LatePost (ID:postlate),作者:龚方毅,编辑:黄俊杰