本文来自微信公众号:沧海一土狗 (ID:canghaiyitugou),作者:沧海一土狗,原文标题:《加息节奏放缓,但鹰派立场未变——简评六月议息会议》,头图来自:视觉中国

最新的预期加息路径

6月的议息会议靴子落地,决议内容符合预期:六月不加息,把联邦基金利率区间维持在“5.0-5.25%”。

对于六月不加息,市场有一致预期,市场的关注点在于:七月是否加息。

本次议息会议给出的答案是:七月继续加息,且年底之前有两次。

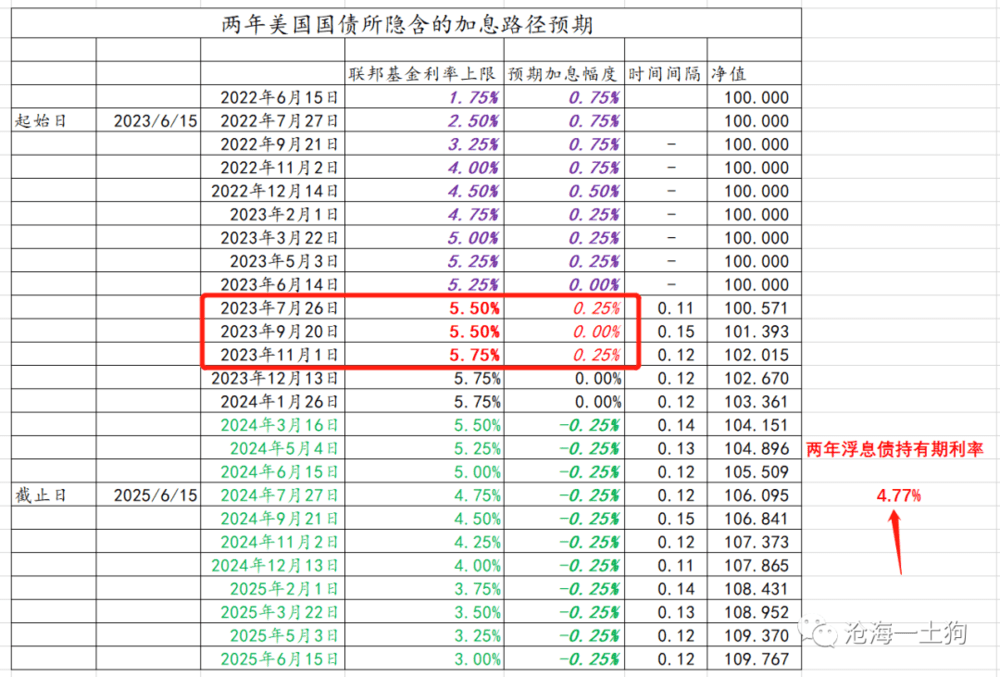

会议落地之后,两年美债维持在4.7%附近,这个利率所对应的加息前景是:a、未来三次会议25+0+25;b、高点位置5.75%;c、2024年3月降息;d、每次降息25bp。

这比市场之前的预期更加鹰派一些,所以,6月14日那晚两年美债大幅波动。具体路径图如下图所示。

拉长时间来看,美联储一直在放缓加息节奏:

阶段一:每次加息75bp;

阶段二:每次加息50bp;

阶段三:每次加息25bp;

阶段四:每两次议息会议加息25bp。

加息进程没有中止,美联储只是进一步放缓加息节奏。

对于降息,鲍威尔给出了很明确的答案:2024年不会降息。市场也比较悲观,预计在2025年一季度末降息。

CPI读数是否重要

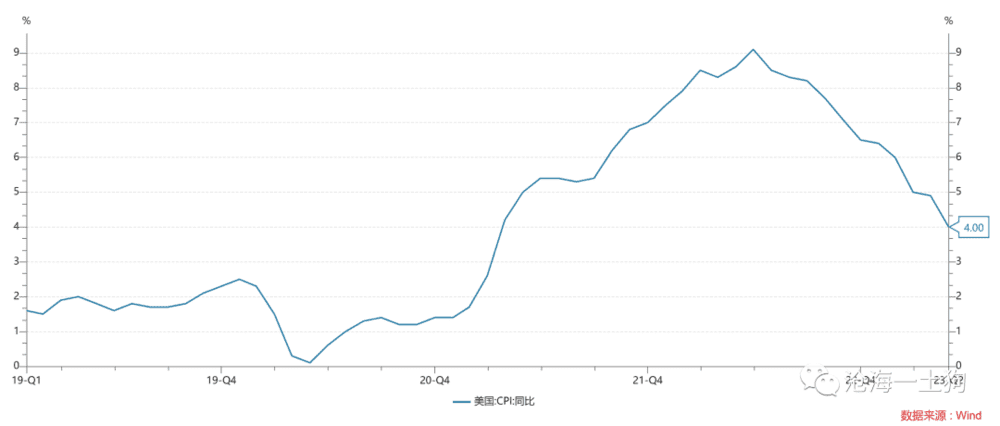

5月CPI落地前,市场期待逐步回落的CPI数据能软化联储的态度。

事实上,5月的CPI的确低于预期,预期4.1%,实际4.0%。结果这个信息,变成了美债空头坑杀多头的筹码,十年美债利率一度向下击穿3.7%,之后迅速反弹,向上摸到了3.85%,维持在3.8%附近。

从六月议息会议的结果来看,美联储并不在意CPI的回落,他们反复强调两点:1. 2%的通胀目标;2. 通胀的潜在上行风险。

所以,除非CPI快速接近2%,否则,月度的CPI读数并不重要,难以撼动美联储的鹰派立场。

难以撼动的鹰派立场

在《如何预判美联储何时降息?》一文中,我们有讨论过两个重要问题:1. 美联储关注什么;2. 鹰派立场的重要性。

美股是一个十分优秀的观察经济的工具,具备三大特点:1. 足够前瞻性;2. 足够高频;3. 足够综合。

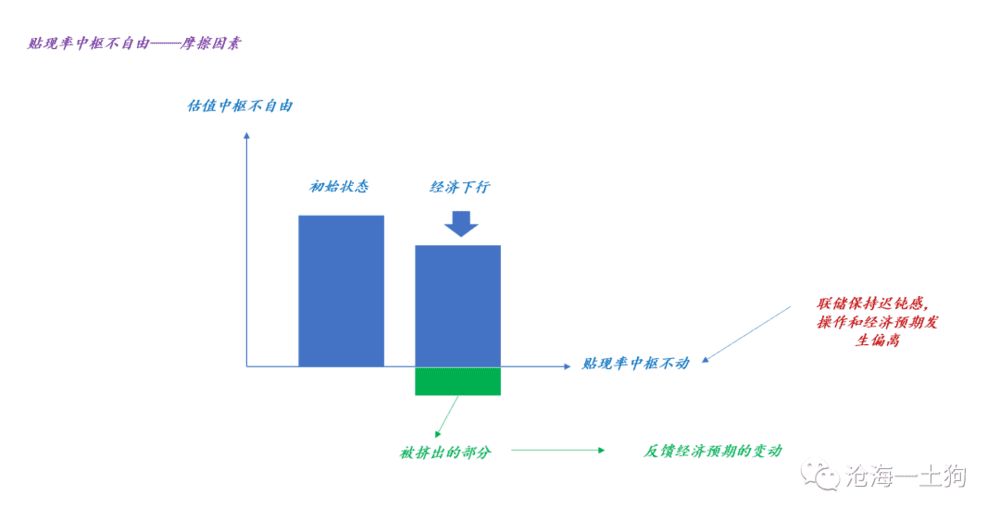

如果美联储要运用这个工具,就不得不保持迟钝感,尽量保持鹰派态度,期待经济预期和贴现率中枢发生偏离。

也就是说,无论是出于保持工具有效性,还是股市的实际走势,都不支持美联储软化态度。

标普500指数在最近几个月内持续保持强势。

因此,与其跟踪美国的CPI数据,不如跟踪美股,跟踪风险偏好的变动。

风险偏好和通胀

本次会议中,美联储反复强调“通胀的潜在上行风险”,那么,是什么现象让他们如此焦虑呢?我猜测是美股的持续上涨。

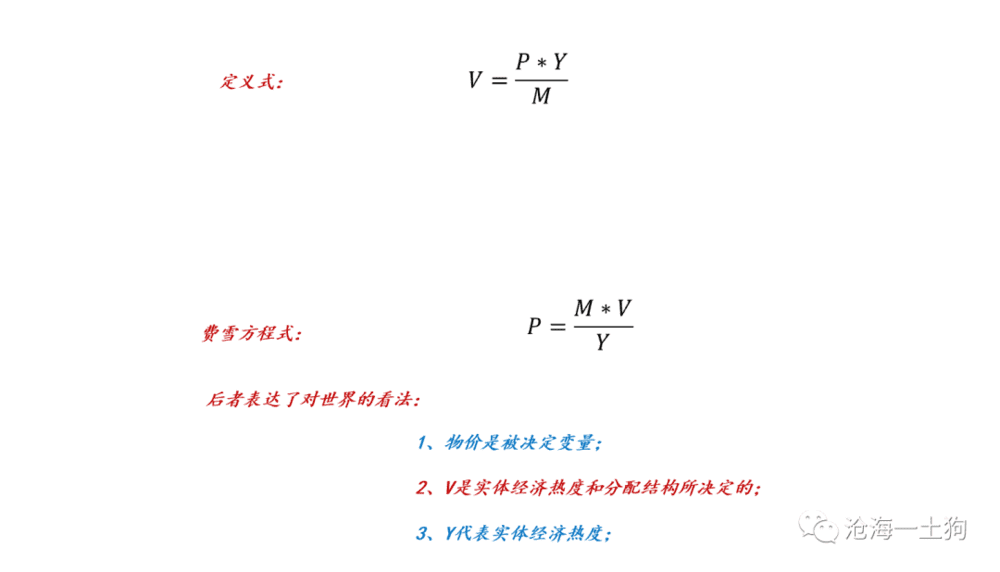

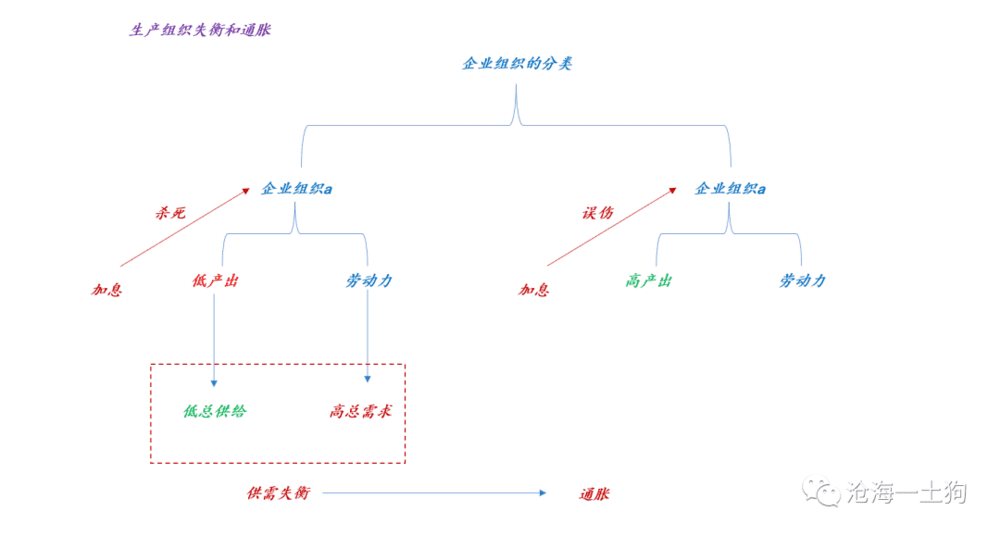

从费雪方程式来看,通胀的核心原因在于货币流通速度V太快,背后的原因在于两点:1. 分配结构扭曲;2. 风险偏好过高。

关于分配结构扭曲,我们已经讨论过很多次了,不恰当的补贴和充足的储蓄使得一些劳动者退出劳动力市场(ps:把劳动者看成mini企业,之前没想到被误伤最严重的是我们),导致了服务业通胀。过高的风险偏好又进一步恶化了整个状况。

持续上涨的美股又使得劳动者躺在家里获得收入是容易的,没必要出去打工,服务业的劳动力供给会始终是一个问题。

当然,美股只是风险偏好高的一个投影。在一个风险偏好高的社会里,靠非劳动途径获得收入是容易的,这就类似于,曾经天天上涨的楼市扭曲了大家的工作和投资意愿。

因此,并不是美股上涨让美联储感到忧虑,而是其背后高耸入云的风险偏好,让美联储觉得亚历山大。

在家躺着就可以轻松获得收入,谁愿意上班呢?

结束语

综上所述,我们可以得出以下结论:

1. 美联储将在很长一段时间内保持鹰派立场;

2. 服务业通胀是表现,核心在于居高不下的风险偏好;

3. 只有美股大幅回落,美联储才有可能软化鹰派立场;

4. 十年美债将在3.8%及其以上区域保持韧。

ps:数据来自wind,图片来自网络

本文来自微信公众号:沧海一土狗 (ID:canghaiyitugou),作者:沧海一土狗