作者|Eastland

头图|视觉中国,通威集团董事局主席刘汉元接受媒体采访

随着产能释放,硅料价格快速下跌。6月初(2023年),单晶致密料价格跌至100元/公斤整数关口。

硅料价格下跌利好光伏产业大多数参与者。

首先是终端用户。2023年1月~4月,国内光伏装机容量同比增长186%至48GW;组件出口同比增长41%至69GW。

其次是下游厂家。因硅片、电池、组件降价幅度小于硅料,相关厂家毛利润率上升。

硅料厂家将出现分化。通威股份(600438.SH)硅料销售利润减少,而技术不够先进、规模不够大、成本不够低的供给将被淘汰出局。

2022年,通威“冒天下之大不韪”向下一体化。2023年,组件业务毛利润或可提高一个数量级。#堤内损失堤外补#

高难度多元化

2006年,通威集团进入光伏行业。

2015年,通威股份收购“通威新能源”和“永祥股份”(主营硅料),总对价20亿,以发行2.3亿股支付。

2016年,通威股份发行9.2亿股,收购“合肥通威”(主营光伏电池)100%股权,对价50亿元。此外,通威股份还通过定向增发募集配套资金30亿元。根据业务承诺,合肥通威2016~2019年净利润分别达到3.9亿、6亿、7.7亿、8.2亿。

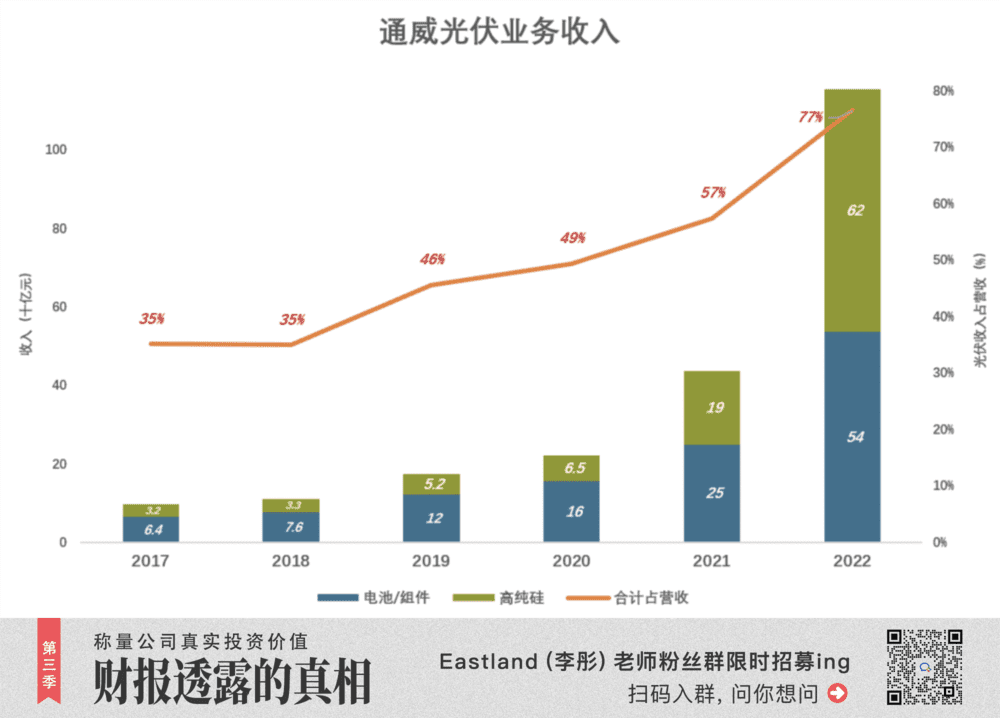

2017年,电池/件组营收64亿、高纯硅(多晶硅)32亿、光伏电力8亿,合计92亿,占总营收的35%(抵减光伏板块内部交易10.7亿)。

2019年,电池/件组营收122.7亿、高纯硅51.8亿、光伏电力11亿,合计171亿,占总营收的46%(抵减光伏板块内部交易7.4亿)。

2021~2022年,光伏业务大爆发。2022年,电池/件组营收535亿、高纯硅618亿、光伏电力16.5亿,合计1090亿,占总营收的77%(抵减光伏板块内部交易72亿)。

2022年,通威电池/组件收入、硅料收入分别较2016年增长13倍、29倍。

虎嗅在2023年5月30日《格力体验报告》一文中,将多元化分为三个难度等级:

初级:依托现有设备、技术、渠道,推出新品类,是难度最小的多元化,称为“同心多元化”。比如手机厂做平板电脑。

中级:利用规模、体量,向产业链上游或下游开拓业务,称为“纵向一体化”。例如,格力、美的均涉足压缩机、工业机器人等业务。

高级:无技术/人才积累、无相关产能、无品牌/渠道。可以称为“三无跨界”多元化。饲料起家的威通、充电电池起家的比亚迪是鲜有的成功案例。

产能“三缺一”

光伏产业大致分为硅料、硅片、电池、组件四大环节。通威从硅料入手,同时布局电池。组件业务直到2022年下半年才开始发力。唯独硅片环节,由于TCL中环、隆基双寡头盘踞,通威暂时没有大举进入。

硅料

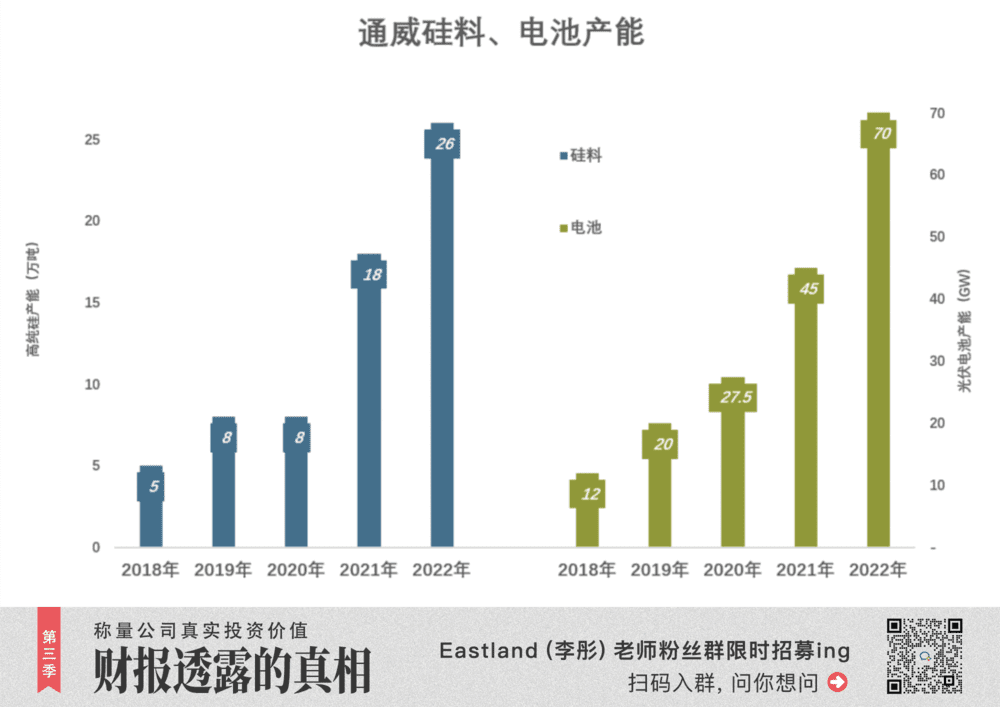

2017年,多晶硅产能刚提升至2万吨,通威就启动了乐山、包头两个“5万吨晶硅项目”。2020年,通威单晶硅产能达到8万吨并启动乐山二期、包头二期等项目(规划产能15万吨)。

2022年末,晶硅产能26万吨,在建32万吨;

2023年末,晶硅产能将达38万吨(单晶率超过99%)。此外,内蒙古、云南(隆基参股)两个20万吨项目已公告。

按照规划,2026年硅料产能将达80万~100万吨。

光伏电池

2017年,合肥通威旗下两个生产基地光伏电池产能达到5.4GW,居全球第一,生产成本约为行业水平的50%~60%。

2018年,通威光伏电池产能达12GW,保持全球第一。

2021年、2022年,通威光伏电池产能先后增到45GW、70GW(其中尺寸182超过95%)。

预计2023年,通威光伏电池产能在80GW~100GW之间,2026年将达130GW~150GW。

通威绝非“埋头拉车、不抬头看路”、盲目扩大产能的玩家。

例如光伏电池领域,大尺寸(≥182mm)产能占比超过95%;N型PERC产能正快速释放;N型光伏电池的另外两条技术路线TOPCon、HJT,通威亦积极布局——TOPCon电池产能将于2023年末达到25GW;HJT电池也已基本达到量产条件;全背接触电池(XBC)、钙钛矿/硅叠层电池等前沿技术都投入研发(中环主攻IBC、爱旭选择ABC)。

组件

2022年H2,通威快速布局组件业务,迅速形成14GW产能,全年出货7.94GW,进入全球前十。

通威大举进入组件业务,并非一时兴起。硅料价值高企、赚得盆满钵满之时,通威巨资投入一体化。待硅料产能阶段性过剩,行业利润中枢向下游移动,通威“已在此等候”。

预计2023年末,通威组件产能达到80GW。

2022年隆基组件出货48GW;2023年末组件产能预计130GW。2023年,通威出货将超过2022年的隆基,年末产能达到隆基的六成。

技术略逊TCL中环、规模被通威紧追,隆基压力山大。

“戴维斯双击”并非偶然

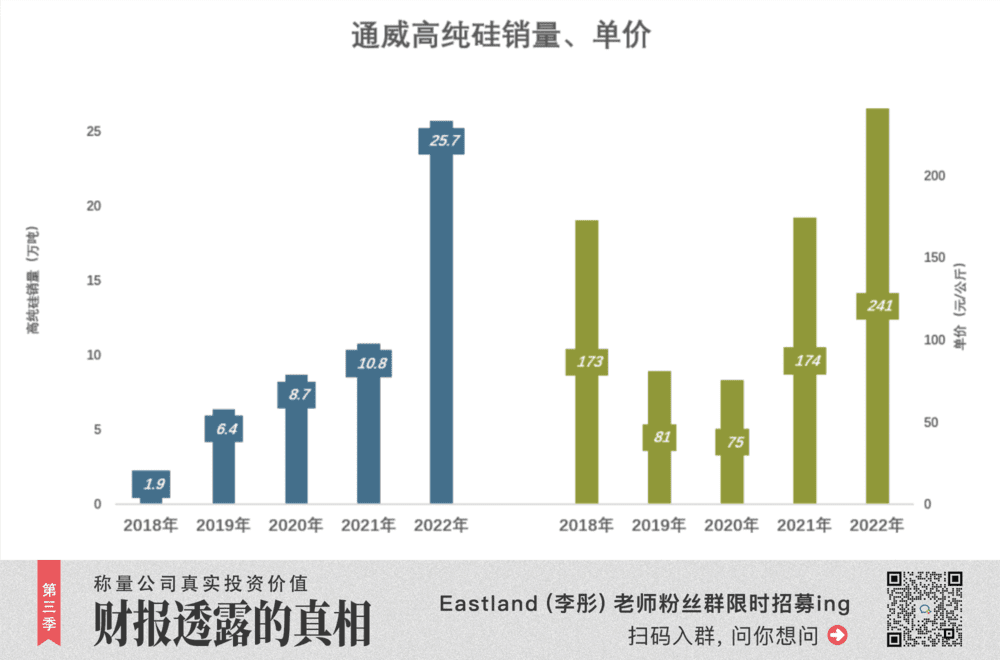

2021年,通威硅料销量突破10万吨,连续多年居全球第一,国内市占率22%(CPIA统计)。

2022年,硅料销量增长138%至25.7万吨(单晶率超过99%),国内市占率超过30%。

2022年全球光伏装机超预期,打乱上游扩产节奏。由于硅料环节投资规模大、建设周期长、产能扩张滞后,导致硅料供应紧张、价格持续上涨并维持在高位。

2022年,通威全年硅料销量均价超过240元/公斤(即24万元/吨),较2021年上涨38.3%。

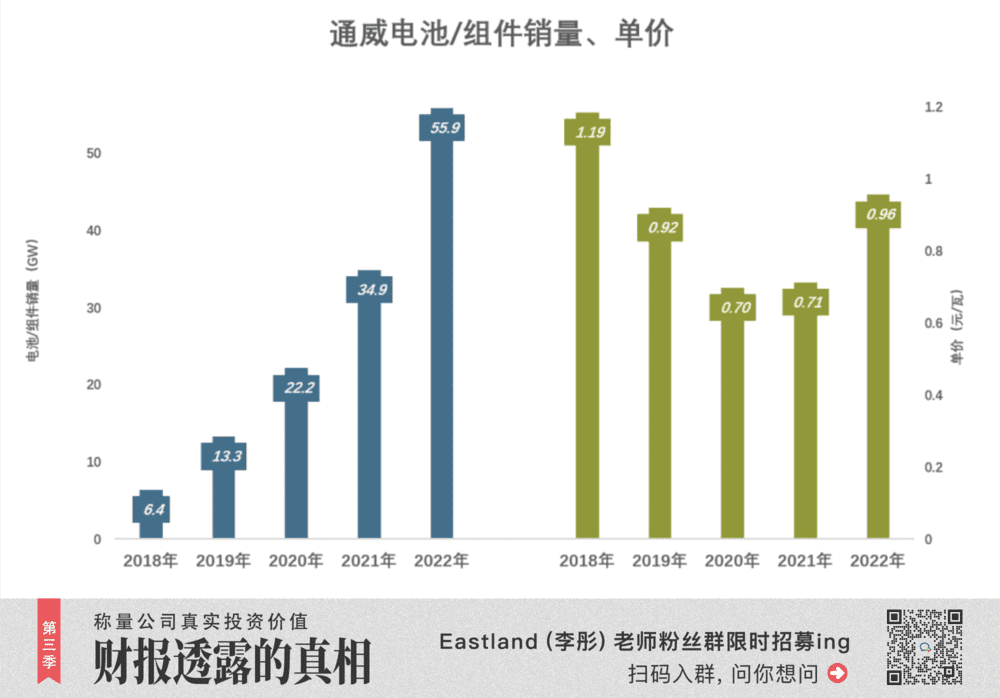

2022年,通威电池出货48GW(同比增长37%)、组件出货7.94GW(同比增长226%),合计55.9GW(同比增长60%)。

2022年,通威电池/组件销售均价为0.96元/瓦,同比增长34%,较硅料涨幅低4个百分点。部分原因是组件出货占比提高到14%(2021年为7%),而组件价格涨幅不及电池。

2023年,通威享受“戴维斯双击”并非偶然。2019年、2020年硅料价格连续低迷,通威却逆势扩张,为2022年的爆发积蓄力量。

极限情况下的毛利润率

1)硅料

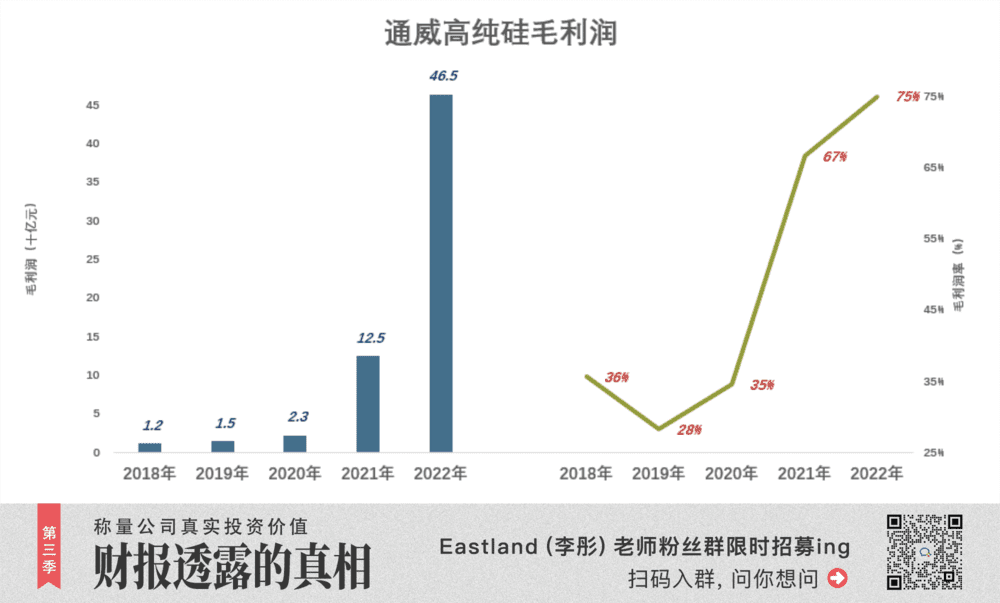

2019年,通威高纯硅料出货价为81元/公斤,毛利润率28%;2020年,出货价跌至75元/公斤,毛利润率反而提高了7个百分点、达到35%,足见成本控制功效。

随后两年硅料价格进入上行通道,2022年通威高纯硅业务毛利润465亿、毛利润率75%!

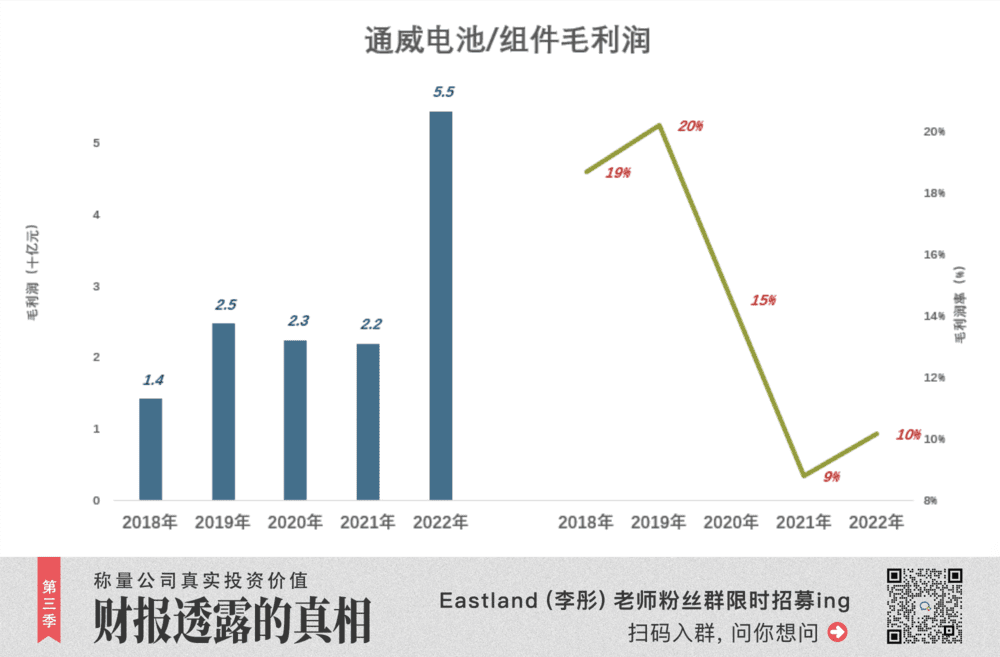

通威电池/组件毛利润较硅料低一个数量级,2022年毛利润55亿、毛利润率10%。2022年出货价格比2019年高4分钱(每瓦),利润率却遭腰斩。硅料龙头通威尚且如此,可以想见其他组件厂家有多难。

2023年硅料价格走低,6月初跌破100元。2020全年,硅料出货均价75元,通威毛利润率高达35%。2023年,通威硅料出货量将达2020年的4倍(2020年出货8.7万吨)。技术进步、成本控制能力与规模效益叠加,通威硅料业务毛利润率应能维持在40%以上。

2)电池/组件

通威电池/组件业务盈利能力远低于硅料。2021年,出货35GW、单价0.71元/瓦,毛利润率只有9%。

2022年,电池/组件出货价格提高到0.96元/瓦,毛利润率也只有10%。

2022年通威毛利润544亿,其中,硅料贡献465亿、占比85.5%;电池/组件贡献55亿、占比10%。

仅看盈利能力,通威做电池/组件的意义不大,充其量增加一成毛利润。但硅料环节分享利润比例过大,会抑制终端需求释放,阻碍产业健康发展,因此硅料高价、高利润不可持续。

通威的阳谋是用硅料赚的钱布局下游,形成庞大且相对先进的产能(由于光伏产业技术迭代快,后发优势突出,越晚建产能越先进),待光伏产业利润中枢下移,用电池/组件收益弥补硅料,平滑业绩增长曲线。

2023年,硅料价格下跌,组件环节受益最大。通威组件业务将迎来“大爆发”,预计出货量同比增长400%。

假如利润率提高1倍以上、出货量提高4倍以上,2023年组件业务毛利润或可达至2022年的10倍!

*以上分析仅供参考,不构成任何投资建议