本文来自微信公众号:远川投资评论(ID:caituandzd),作者:孙然,编辑:张婕妤,头图来自:视觉中国

2023年4月11日,巴菲特时隔12年再次到访日本。当谈到此次来到日本的目的时,股神大方地表示,我就是来给自己买的公司站台的。

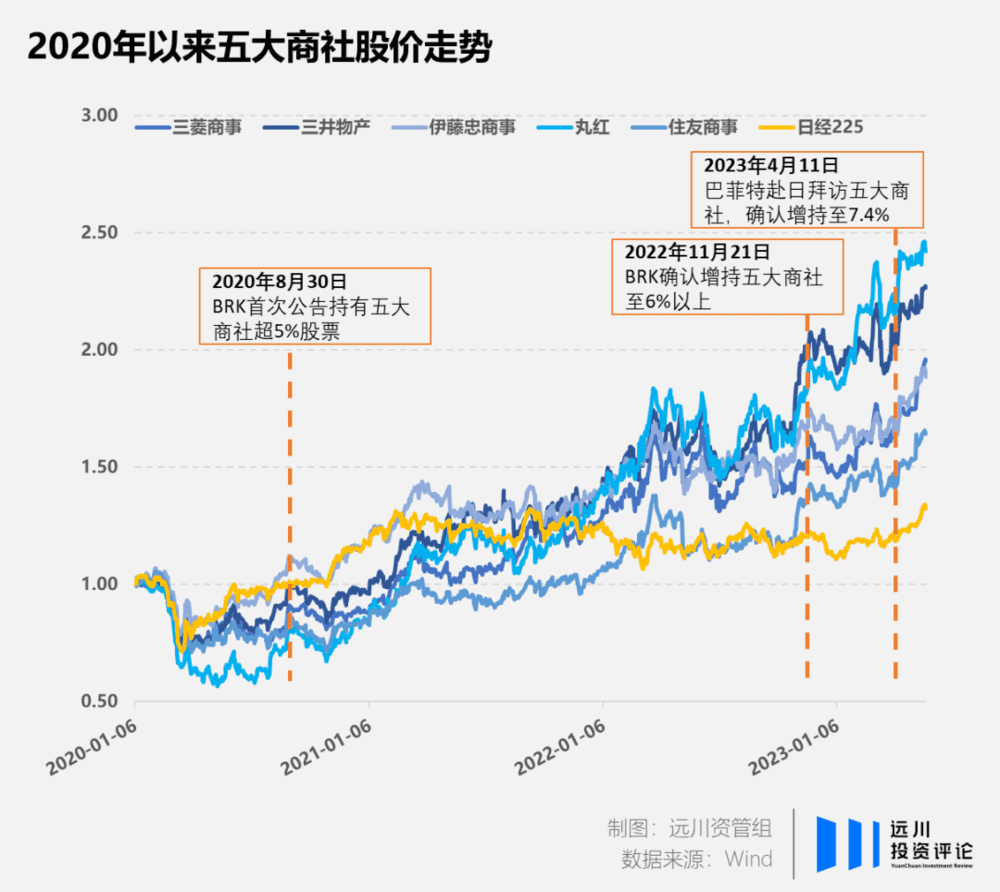

在当天的媒体采访中,巴菲特对伯克希尔哈撒韦(BRK)入股的五家综合商社大加赞美,并表示已经分别将五家公司的流通股占比买到了7.4%[1]。

巧的是,就在当天晚间,港交所披露的数据显示巴菲特自2022年8月以来第十次减持了比亚迪。到目前为止,巴菲特已经累计减持比亚迪1.05亿股,接近2008年买入的2.25亿股的一半[2]。15年间,比亚迪上涨30多倍,为BRK贡献了超过550亿港元的利润。

股神的操作不禁让人产生疑惑,日本这五家百年历史的“老古董”,怎么就比新能源的星辰大海更诱人?

无独有偶,对日本市场产生兴趣的,并不仅仅是BRK一家。

2020年,以价值投资著称的GMO收购了Usonian,一家10亿美元管理规模、专注日股基本面投资的对冲基金。2022年刷新对冲基金史上单年最高收益的Citadel,也在缺席日本市场15年后,打算重新组建东京办公室[3]。Point72、黑石、KKR等相继造访日本。4月份日股外资流入达到了创纪录水平[5]。

在资本市场坐了多年冷板凳的日本,怎么仿佛一夜间来到了舞台中央?

一、日经225距离新高还有1万点

巴菲特对日本的投资最早可以追溯到2008年——毕竟抄底,向来是老爷子的保留节目。

其时,金融危机席卷全球,市场对东芝包括自动化应用和半导体在内的拳头产品需求骤降[4]。利润降至负数的东芝开启了贯穿此后15年的“卖卖卖”模式。2008年9月,东芝子公司泰珂洛,全球领先的刀具生产商,被BRK旗下的以色列金属工具生产商IMC集团笑纳。

2011年日本地震后,巴菲特首次前往日本,参与了泰珂洛一间新工厂的剪彩仪式。在接受日本媒体采访时,他表示借此实地考察机会,寻找更多日本投资机会[16]。

正如股神一贯的谨慎,这一找,就找了将近10年。

2020年8月,BRK首次披露对日本五大商社超5%的持仓。保守估计,巴菲特已经在5只股票上分别获得了50%~150%之间不等的收益。在4月11日的采访中,巴菲特除了坚定看好之外,还表示要真金白银加仓5只股票到9.9%,持有10到20年,如果五家公司有意愿,“不排除进一步更深度的合作[1]”。

巴菲特本人对恶意收购深恶痛绝,曾在多个场合表示,在经过实控人同意前,不会贸然购买任何公司超过10%的股票。而让巴菲特不惜专门飞来日本一趟拜会公司实控人的日本股票,真的很便宜。

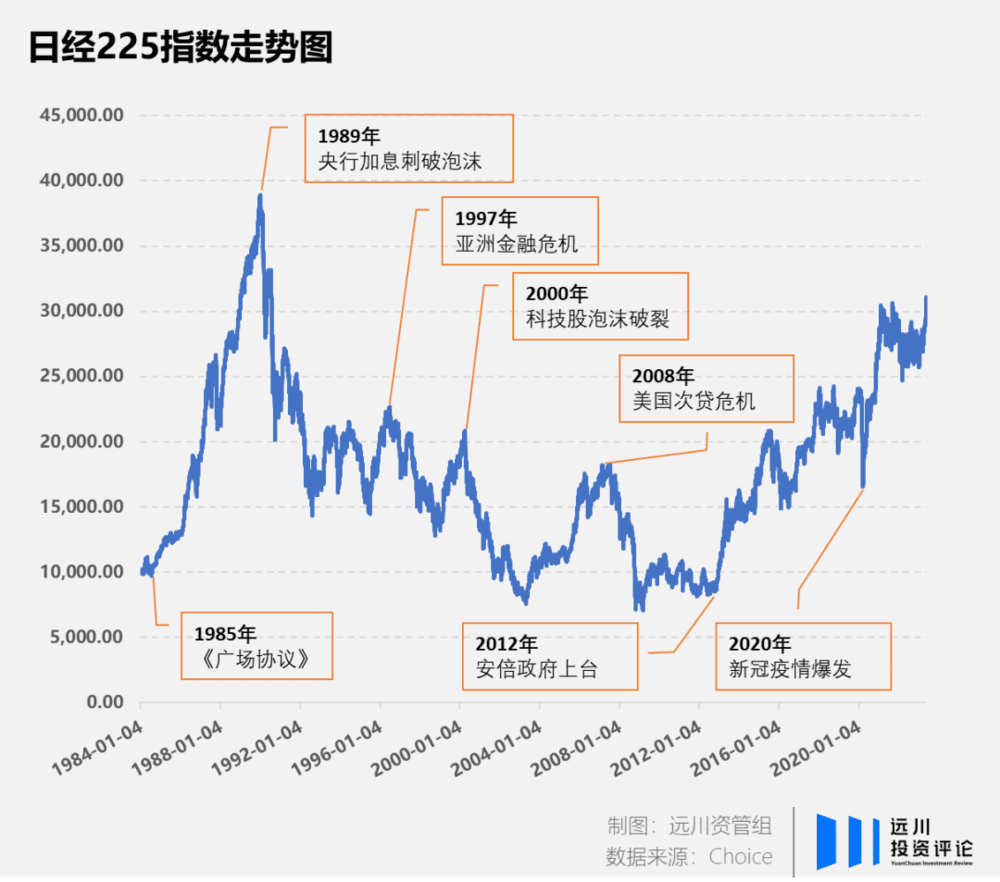

今年以来,英国富时100创下历史新高,法国CAC40创下历史新高,但是说到日本,就必须加上“自1990年以来”这个限制。1989年12月29日,日本泡沫经济助推日经225来到历史最高点38916点,此后泡沫刺破,随着众所周知的资产负债表衰退和长期低迷的通胀,日本股市也进入了半死不活的状态。

2012年,安倍政府上台,宣誓要重振日本经济,这让便宜的日股吸引了不少国际投资者的目光。安倍经济学伊始,超过2500亿美元海外资本涌入日本股市。然而,想要刺激积弱已久的日本经济,需要的药量比大家想象的更多。安倍政府的经济改革并没有在短时间内取得预期的效果,此后几年间,这2500亿基本全部回流[3]。

彼时,国际市场大多数投资人习惯性地认为日股不会涨。

回到BRK首次披露日股持仓的2020年,除了国际投资者的广泛不看好外,巴菲特投资日股的汇率风险同样不可忽视。事实上,2020年至今,日元兑美元累计贬值接近30%。为了规避这部分风险,巴菲特选择通过在日本发债筹集资金,自2019年以来,巴菲特已经在日本发行了超过1万亿日元的债券。

由于日本央行长期的低利率政策,在日发债显得非常划算。BRK年报显示,截止2022年底,以日元计价的债务占到了公司债务总量的20%,利率仅0.7%,远低于欧元和美元债务。

一边支付着债权人0.7%的利息,另一边拿着五大商社超过4%的股息,也难怪巴菲特会感到困惑,“为什么会有这么便宜的买入机会[6]?”

二、日本的“伯克希尔哈撒韦”

相比其他知名投资人,巴菲特的海外投资相对谨慎。

巴菲特曾经在演讲中分享过一个失败的海外投资案例。1955年,巴菲特买入了一家公司的股票,“这家公司什么都好,唯一的问题是它的资产全部位于哈瓦那。卡斯特罗把它查封了[7]。”

由于通常情况下巴菲特持股周期较长,公司所在地的商业环境和经济发展前景就显得尤为重要。不同于大多数国际投资者,对于日本,巴菲特表现出了十足的信心,“我相信20年、50年后,美国和日本都会比现在更强大[1]。”

不过,巴菲特在个股的表达上,并没有选择超过权重11%的日经第一大成份股——优衣库母公司Sales Force,而是一群大型“株式会社”们。

巴菲特重仓日本的五大商社,即三菱、三井、伊藤忠、丸红和住友,均为日经225的成分股,被日经归类为“商贸”公司。

尽管五大商社在日经中的权重加起来不过2.14%,甚至不如中国消费者更熟悉的大金电器来得有份量。但五大商社横跨石油采矿、材料工程、食品产业、消费零售乃至航空航天的业务范围,在日本经济中扮演的“巨无霸”角色,很难不让中国股民联想到自己账户里的“中特估”。

综合商社是一种日本特色企业,其最初的职能是为物产贫瘠的日本进口石油钢铁煤炭等战略资源,但是随着100多年来的业务不断转型,日本的综合商社已经成为了以全球化程度高、业务范围广为共同特点,专注产业链投资整合的大型国际公司。

以总资产规模最大(21.9兆日元)的三菱商事为例,其历史最早可以追溯到明治维新时期。倒幕运动后,为避免旧社会遗留被新政府征收,1870年,土佐藩当局(现高知县)将两艘从事海运业的藩船包装成了岩崎弥太郎的私产,日后大名鼎鼎的“三菱财阀”就此诞生[8]。

二战战败后,日本财阀在联合国主导下全部解体,然而,打断骨头连着筋,重组后的三菱系各企业通过“金曜会”“三菱广报委员会”等非正式组织依旧保持着密切联系。1954年重组成立的新三菱商事,与三菱重工、MUFG(日本最大金融机构)并称“御三家”,是如今三菱财阀内部地位最高的三家公司。

1968年,三菱商事大手笔投资了文莱的液化天然气开发项目,开启了海外投资之旅。1986年,三菱商事发表经营计划“K-PLAN”,相比一味扩大营业额,公司开始全面转向利润导向的经营策略。2001年,三菱商事发表经营计划“MC2003”,将经营重心向整合旗下产业链,打造新业务倾斜[9]。

这浓眉大眼、盘靓条顺的样子,往巴菲特眼里一放,几乎就是一曲《Yesterday Once More》。

巴菲特对所投公司的一大要求是拥有他看得懂的商业模式。而综合商社这种投资、经营、整合的业务模式,与BRK自身异曲同工,正是巴菲特再熟悉不过的商业模式,也难怪他会说“我们认为这些商社非常类似于BRK。[1]”

然而,日股便宜了不是一天两天,综合商社也不是今天才开始整合产业链。为什么到了2023年,包括巴菲特在内的一众国际投资者对日本的兴趣,仿佛突然增加了?

三、美国变了,日本也变了

巴菲特一向以做多美国著称。2021年,在给股东的信中,巴菲特写道,“我们得出了坚定不移的结论:永远不要做空美国”。

然而,仅两年过去,信中的内容就换了画风。

2023年2月,巴菲特在给股东的信中表达了对未来的担忧,尤其是美国的财政失衡可能引发的一系列问题。面对可能发生的金融混乱和全球衰退,巴菲特开始认真思考如何在极端情况下也能维持独一无二的持续力[10]。

在5月6日的股东大会上,巴菲特表示自己正在减少对美股的投资。财报显示,BRK一季度净卖出104亿美元股票。而谈到对未来的预期,巴菲特的担忧更甚2月,在他看来,美国经济的“令人难以置信的增长时期”已经接近尾声[11]。

在投资美国不再是那么好的选择时,日本也正在变成一个不差的选择。

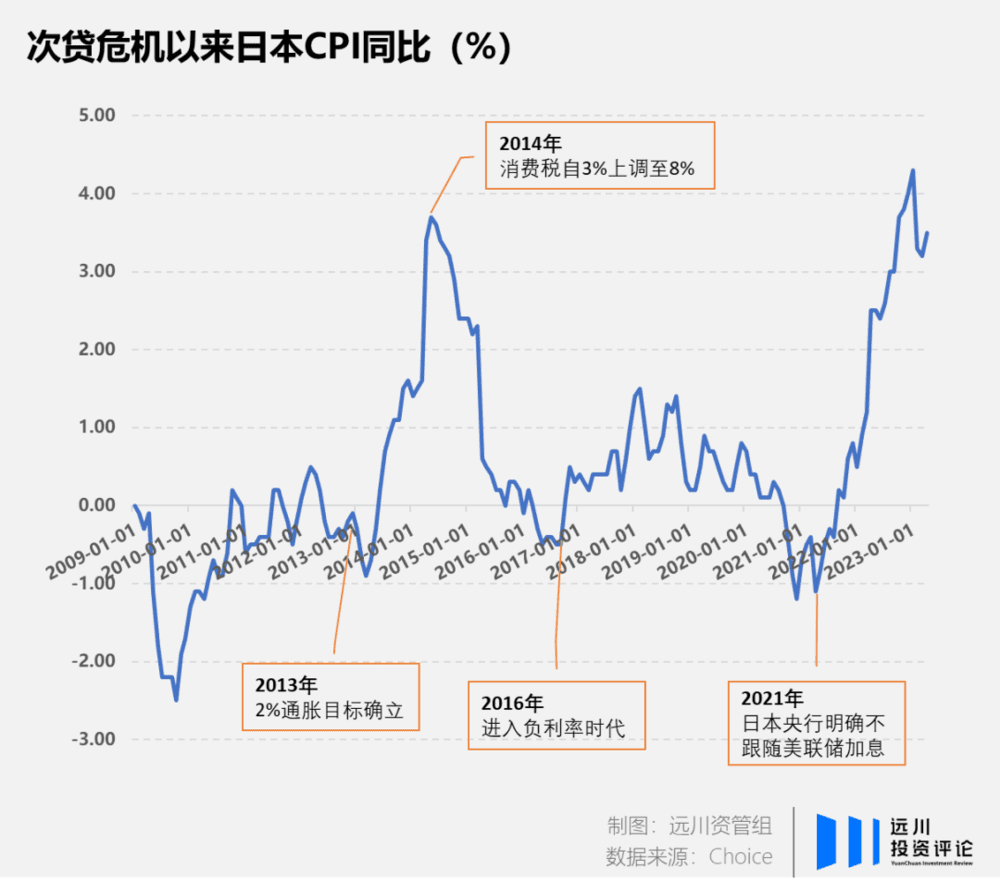

不考虑2014年因上调消费税造成的通胀短期上行,自2013年初日本央行设立2%的通胀目标以来,日本终于在2022年4月首次实现了这个目标。

时任央行行长黑田东彦在国会会议上发言,“日本经济正在复苏,但面临商品价格上涨引发的下行压力。在这种情况下,最重要的是以强有力的货币宽松政策切实支持经济活动[12]。”

2023年,黑田东彦结束了10年的央行行长生涯,日本央行迎来新任行长植田和男。这位毕业于麻省理工,曾和伯南克谈笑风生的学者型央行行长被市场寄予厚望。

越来越多国际投资者开始相信日本将要爬出几十年来的通缩泥沼,就像GMO Usonian的Drew Edwards说的,“不要再问日本需要做什么才能迎来改变,改变已经发生了。”

而随着国际投资者对日本经济前景的改观,日本企业的高额分红与回购也开始展现出对中长期投资者的吸引力。自安倍经济学以来,敦促大企业对投资者提高回报、鼓励企业公开回购就一直是日本证券改革的重要一环。

以东证指数成分股为例,2022财年企业向投资者回购股份的规模超过7万亿日元,分红总规模达到了11.4万亿日元。2022财年东证指数成分股的分红收益率为1.6%,而回购收益率为1.0%。[14]

今年1月,在对冲基金Elliott Management的提议下,大日本印刷(Dai Nippon Printing)启动了历史上规模最大的回购计划,这使得公司股价在今年已经涨超50%。[15]

四、尾声

由于巴菲特在采访中表示日本之行的另一个目的是寻找其他投资标的,近一个多月,日本投资者一直在进行一种叫做“blind man’s Buffett”的博弈交易。

人们的手法很简单粗暴——猜测巴菲特之后会买哪支股票,提前埋伏。在线股票交易平台将一支支标着“Buffett-might-buy”标签的股票推给散户。

不过,这些投资者可能要失望了,因为据两位曾经在BRK工作过的前员工推测,巴菲特很可能真正感兴趣的是能参与到日本有史以来最大的收购:东芝150亿美元的收购案中[17]。

在15年的“卖卖卖”后,拥有150年历史,曾和夏普、松下并称“白电三巨头”的东芝,走向了卖身的终局。

这可能更符合人们的想象,毕竟92岁高龄的股神,坐了十多个小时飞机横跨半个地球,如果只是为了多买点股票,也未免太乏味了。

参考资料

[1] 巴菲特接受日经独家采访的主要内容,日经

[2] 14年来,巴菲特首次卖出比亚迪,华尔街见闻

[3] Foreign investors take a fresh look at Japanese stocks but doubts persist,FT

[4] 东芝再曝财务造假丑闻 日本百年企业13年间发生了什么?界面新闻

[5] 日经冲破30000点,“日特估”这次来真的?华尔街见闻

[6] Warren Buffett explains why he bought 5 Japanese trading houses: I was ‘confounded’ by the opportunity, CNBC

[7] 1990年斯坦福法学院演讲

[8] 三菱霸主——岩崎弥太郎,财经界

[9] 三菱商事官方网站

[10] Warren Buffett's Letters to Berkshire Shareholders

[11] “好日子恐到头”!巴菲特、芒格发声,期货日报

[12] 通胀率终于“达标”日本却高兴不起来,新华社

[13] “日本伯南克”,MIT学霸植田和男被提名为日本央行新行长,Wind资讯

[14] 从“日特估”看“中特估”行情,野村东方国际证券

[15] Warren Buffett is shaking Japan’s magic money tree,the economist

[16] “后巴菲特”时代的伯克希尔:加仓“日本”成为一个考虑,界面新闻

[17] Japan should learn to love Warren Buffett,FT

本文来自微信公众号:远川投资评论(ID:caituandzd),作者:孙然,编辑:张婕妤