周一,美国总统拜登和众议院议长凯文·麦卡锡进行了所谓“富有成效”的会谈,令市场对达成协议的预期升温。但到了周二,两党代表之间的谈判仍未取得突破性进展,仅承诺继续对话,美股应声下挫。

白宫新闻秘书Karine Jean-Pierre在周二的新闻发布会上对媒体说:

虽然仍存在分歧,但总统、议长和他们的团队将继续讨论未来的道路。

可问题是,距离美国财长耶伦警告的6月1日大限只剩9天时间,即6天工作日,留给两党的时间屈指可数。

单从程序层面来看,国会赶在这个日期之前通过提高债务上限的法案很难。

谈判、众参院决议、技术审查,每一样都是大工程

在这9天时间里,剔除周六、周日以及5月29日周一的阵亡将士纪念日假期后,只有6天是工作日。根据麦卡锡的估计,国会需要一周左右的时间才能顺利提高债务上限。

在剩下的6天中,还要留出3天时间给众议院议员审查法案。

麦卡锡早在竞选众议院议长时就承诺,至少给议员72小时的时间来审查该法案。这意味着,理论上协议最迟需要在5月26日早些时候达成。

当然,麦卡锡可以继续向前推进,缩短审查时间,但这样做可能会激怒那些希望用显微镜审查法案的议员。

极右翼势力、佛罗里达州共和党议员Byron Donalds告诉媒体:

就我而言,这方面没有回旋余地。众议院有责任确保美国人民有机会看到该法案,我们将实现这一目标。

明尼苏达州民主党众议员Dean Phillips也表示:

如果这是一项详细的(法案) ,那不仅仅是针对共和党人。很多民主党人在采取任何行动之前,都想知道他们到底承认了什么。

值得一提的是,一些众议院的保守派共和党议员还在质疑债务上限在6月1日降临的可能性,为债务上限谈判前景再添阴霾。

众议院多数党共和党的领袖Steve Scalise在周二的闭门会议结束表示:

对于他们(民主党)怎么得来那个日期,我们想看到更高的透明度。

众议院通过后,该法案将被提交到参议院。只要有一位保守派参议员反对,投票就可能被推迟几天。

一旦国会全体通过这一法案,工作人员将争分夺秒地审查技术细节,为拜登签署法案做准备。而这一过程通常需要几天甚至几周时间。

鉴于时间紧迫,国会可以在数小时内为总统准备好法案,但仓促行事可能会使法案出现错误或纰漏,为未来的某些问题埋下隐患。

注定是艰难的一周

由于财政部每天都有一些资金流入,一些分析人士表示,政府或许能够在6月1日之后再坚持一段时间。高盛此前称,财政部将在6月8日或9日之前耗尽现金,但到6月15日季度缴税截止日期,财政部可能会获得大量税收收入。

分析认为,财政部可能会放慢支付速度,设法管理好资金。首笔大额债务也要到6月15日才到期,降低了美债违约的风险。但据金融预测机构牛津经济研究院称,美国可能需要找到大约2900亿美元的现金才能做到这一点。

此外,RBC Capital Markets的分析师表示,将债务上限截止日期延长至6月1日之后将非常危险,高盛也表示,修改截至日期的可能性较小。

这表明,国会在6月1日之前行动可能是最好的选择。

目前参议院处于休会状态,众议院计划在本周末休会,迎接即将到来的阵亡将士纪念日假期。两党众议院领袖都建议,议员们可以在纪念日的前一天,即本周末继续开会,或者在下周休会期间被召回投票。

但无论如何,接下来国会议员们将迎接忙碌而艰苦的一周。

“我们已经接到通知,保持随时待命状态,直到6月1日及以后,”Phillips在周一晚上的领导层会议之后说。

另外一位民主党众议员Dan Kildee说:

我想我们都知道,接下来几周我们必须把日程安排得井井有条。

本轮债务上限僵局未破,8000亿美元基金已押注下一场美债危机!

美国债务上限谈判还未走出僵局之际,有资管巨头已开始押注下一场美债危机。

据彭博社当地时间周二报道,PGIM Fixed Income联席首席投资官格Greg Peters购买了长期美债信用违约互换(CDS)——一种防范美债未来违约的保险,押注美国未来将再次陷入类似于2011年美债危机,或者危险程度超过2011年的债务僵局。

目前,美股认为美国两党很快将就提高债务上限达成协议,但并不是所有市场都这么认为,比如债市。

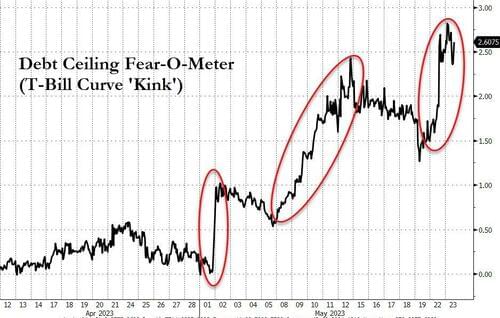

最明确的是,超短期美债市场的压力丝毫没有缓解,由于债务上限的“X日期”迫近,一些投资者押注短期美债违约,周二6月中旬到期的美债收益率超过6.00%。

但Peters表示,对于资产规模达7930亿美元资产的PGIM Fixed Income来说,市场对于美债的赌注根本不值得。相反,他关注的是美国CDS曲线。

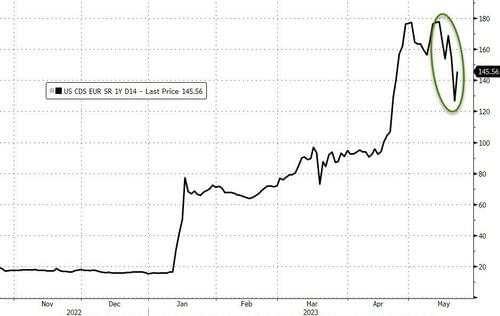

随着市场对谈判的乐观情绪蔓延,短期美国CDS上周温和回落,但仍远高于上一次的债务上限危机时期的高点。

但Peters购买的是长期信用违约互换,即押注美国将在不久的将来再次陷入类似的糟糕局面。

Peters对彭博社表示:“美国CDS曲线严重倒挂,这意味着人们正在押注短期违约。”“我们在一定程度上跳出了CDS曲线,因为我们隐隐约约觉得这种情况将年复一年地持续下去,在我们看来,美国国会在华盛顿的混乱不会很快消失。”

事实上,较长期CDS现在看起来“极其”便宜。

至于美国能否度过眼下的债务危机,财政部长耶伦周一再次警告称,财政部现在极有可能在6月初耗尽足够的现金,最早可能在6月1日发生。

同样在财政部工作过的Peters表示,PGIM认为今年夏天出现美债违约的可能性为5%,虽然很低,但是高于应有的水平。

“这是一个非常困难的投资命题,因为你面临着这种低概率、高灾难类型的结果,”Peters表示,“你能用它做什么呢?这就像彩票的反义词!它建议你在离家更近的地方冒险。”